Неукоснительный Степан или самая простая, но эффективная инвестиционная стратегия1

Есть расхожее мнение, что точка входа в акции невероятно важна для успеха в инвестициях с очень длинным горизонтом планирования.

"Саша, ну это же очевидно! Ждешь кризиса, цены на все акции падают на самое дно, ты выкупаешь их в самой низкой точке, и всё! Вот он - секрет успеха"

И действительно, для тех, кто планирует на 3-4 года вперед, - это важно. Для тех, кто покупает акции с целью продать в течении месяца, - это критически важно. Возможно ли это в принципе? Вопрос открытый. Но так ли важна точка входа в акции на длинном горизонте (десятки лет)?

С расчетом помогут нам три персонажа:

▪️ Непоколебимый Тупослав - у него худший тайминг на планете. Если бы где-то проводили чемпионат мира по неудачам, он бы стал победителем. Он копит деньги на вкладе годами, чтобы вложить их в акции на самой высокой точке. Он не продает, сидит несколько лет в минусах, а новые деньги вновь отправляет на вклад. Чтобы потом снова зайти в акции на хаях.

▪️ Всевидящий Вангий - это не рус, это натуральный ящер! Он точно знает, когда будет кризис. Его способностей не хватает на то, чтобы видеть на 20 лет вперёд, но на год вперёд он видит хорошо. И точно знает, когда будет хорошая возможность закупиться акциями. Все остальное время он также копит деньги на вкладе, чтобы накопилась приличная котлета для покупки.

▪️ Неукоснительный Степан выбрал не такую тактику, как его друзья. Он не пытается прогнозировать рыночные пики или обвалы. Он не смотрит на цены акций и не слушает прогнозы о конце света. Он просто покупает акции на фиксированную сумму каждый месяц на протяжении 22 лет.

Мерилом успеха персонажей будут банковские вклады и инфляция. Удастся ли им обогнать инфляцию? А заработать больше, чем на вкладе? Давайте считать.

Параметры расчета

Параметры расчета для нашей задачи про Степана, Тупослава и Вангия таковы:

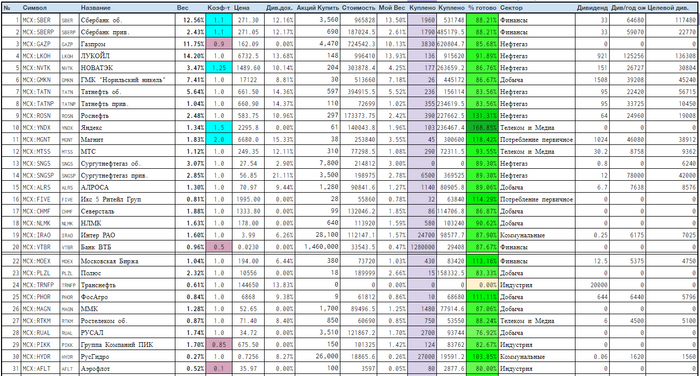

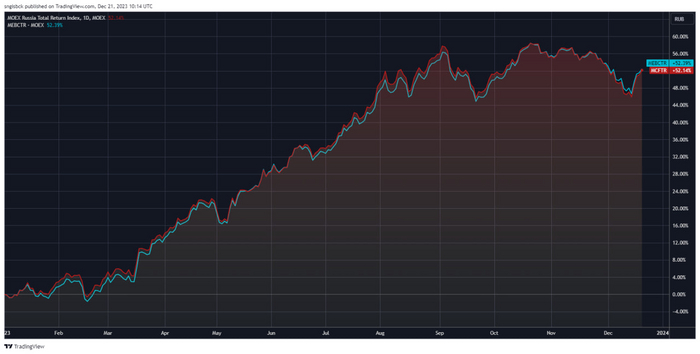

▪️ Все три персонажа инвестируют в Индекс Мосбиржи полной доходности - с учетом дивидендов, а также с учетом налогов на дивиденды (MCFTRR). Их можно скачать прямо на бирже: https://www.moex.com/ru/index/totalreturn/MCFTR/archive

▪️ Данные по этому индексу есть с 1 марта 2003 года, то есть мы моделируем ситуацию на горизонте 22 полных лет - с марта 2003 по февраль 2025 года включительно.

▪️ Ключевые бенчмарки для наших героев - это инфляция и вклады. Обгонит ли герой инфляцию? Будет ли его результат лучше, чем у вкладов? Уровень инфляции беру отсюда.

▪️ Ставки по вкладам беру с официального сайта ЦБ "Динамика максимальной процентной ставки (по вкладам в российских рублях) десяти кредитных организаций, привлекающих наибольший объём депозитов физических лиц". Такая статистика есть с 2009 года. До 2009 года также есть данные на сайте ЦБ: https://www.cbr.ru/statistics/b_sector/interest_rates_03/

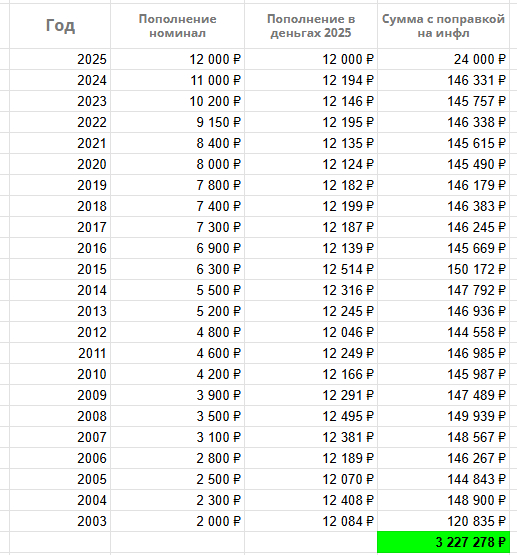

▪️ Количество денег у каждого персонажа одинаковое. Они начинали с 2000₽ в месяц в 2003, и каждый год увеличивали эту сумму вместе с инфляцией. Так, к 2025 году они отправляют в инвестиции уже 12000₽ в месяц - ведь инфляция обесценила деньги в 6 раз.

Вклады и инфляция

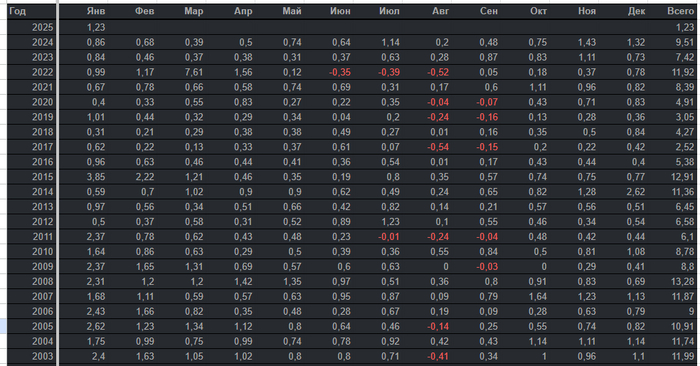

По инфляции я взял фактические показатели Росстата:

Многие скажут сейчас "да это фейковая инфляция!" Но я многократно производил упражнение по сравнению своей личной инфляции (статистику своих расходов веду очень детально и много лет), и сравнил с показателями. Да, в некоторые годы (как в 2024) результат может расходиться. Но на длинных периодах показатели сходятся с высокой точностью. В нашем случае инфляция в среднем составила 8,5% в год. На базе этой инфляции я и прикинул размер пополнений для наших героев - так чтобы суммы в реальном выражении были примерно одинаковые. Вот что вышло:

Чтобы быть в плюсе в реальном выражении, нашим героям надо иметь на счете сумму выше 3,227 млн рублей.

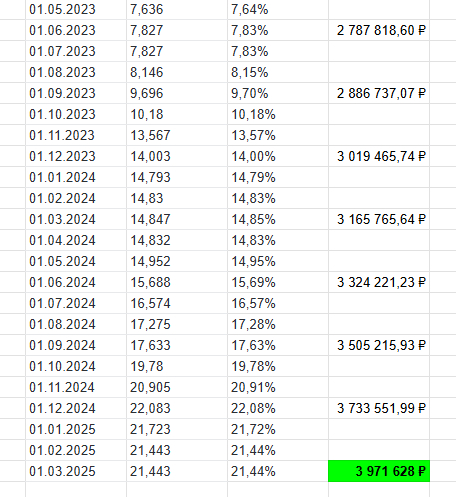

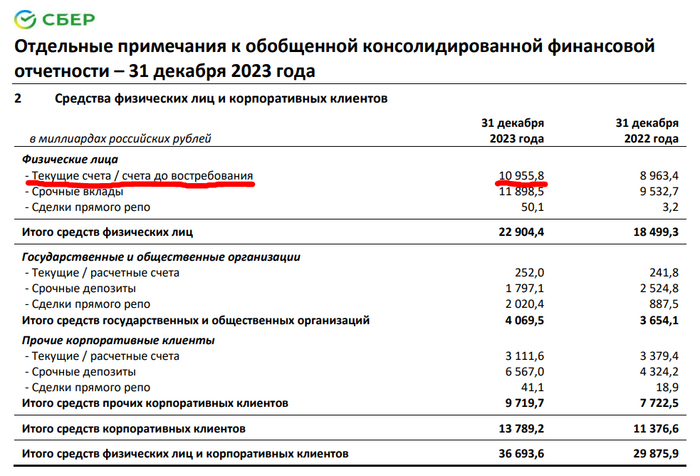

По вкладам я сходил на сайт Банка России, где он замеряет максимальные процентные ставки по топ-10 банков:

Как видим, такая детальная статистика имеется лишь с 2009 года, а ранее в таком формате она не собиралась. Тем не менее, Банк России также дает информацию о средних процентных ставках на депозиты за исключением счетов "До востребования". И такие данные есть на весь наш период. Так что с 2003 по 2009 год я взял именно такие средние ставки. Они, быть может, и не были максимальными. Но то было время ковбойское, банки лопались - и не факт, что максимальные ставки позволили бы вкладчику пронести свой капитал в целости и сохранности.

Мой расчет предполагает, что вклад переоткрывается каждые три месяца, и туда добавляется как общая накопленная сумма, так и +3 ежемесячных взноса. Вышло 3,971 млн рублей. Прекрасный результат! Примерно 9,5% годовых. Лучше инфляции, кто бы что ни говорил.

Теперь результаты наших героев, которые решили использовать акции российских компаний.

Непоколебимый Тупослав

Первый наш герой - Непоколебимый Тупослав. Он начал копить в 2003 году со скромных 2000 рублей в месяц, и его ежемесячные сбережения росли из года в год вместе с инфляцией. Таким образом, за 22 года откладываемая сумма выросла до 12000₽/мес.

Тупослав всё это время порывался начать инвестировать, но ему всё время казалось, что сейчас не самый лучший момент. Так что большую часть времени он выбирал вклад. Синдром упущенной выгоды всё время нарастал, и наш герой решался отправить свои сбережения со вклада в акции в самые неподходящие для этого дни - на самом пике.

Всего он заходил в акции на всю котлету 8 раз: в 2006, 2008, 2011, 2015, 2017, 2020, 2021 и 2024 годах. И каждый раз рынок акций падал сразу после того, как он покупал. В некоторых случаях восстановления приходилось ждать годами...

Тем не менее, Тупослав не продавал акции, получал дивиденды и продолжал накапливать на вкладе до следующих рыночных максимумов.

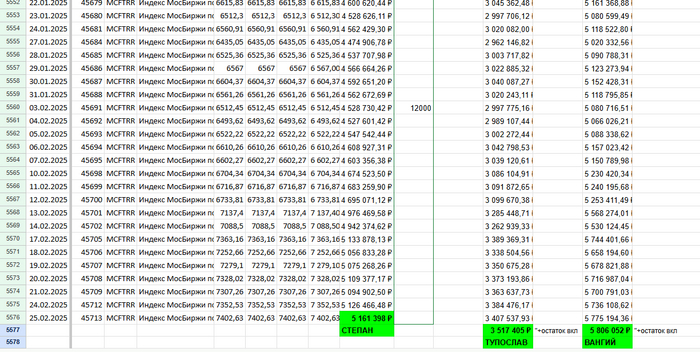

Несмотря на всю нелепость ситуации, отложенные за весь период 1,54 млн ₽ превратились в 3,5 млн ₽, и его результат составил 9,2% годовых. Результат даже немного обогнал инфляцию. Правда, его результат чуть хуже, чем если бы он никогда не выходил из вкладов - в таком случае на его счету было бы 3,97 млн ₽.

Всевидящий Вангий

Второй герой нашей задачки - Всевидящий Вангий. В нём течёт кровь рептилоидов, которые тайно управляют всем капиталом на планете. В какой-то момент рептилии чуть не спалились, выпустив Марка Цукерберга в естественную среду обитания, но вовремя спохватились,сделав ему пластическую операцию, чтобы он стал больше похож на человека. Но это совсем другая история, давайте сконцентрируемся на нашей задаче.

Вангий наверняка знает, как рынок будет себя вести на год вперёд - так что он может заходить в акции во время сильного падения. А всё остальное время довольствоваться вкладами. Падение на 30% для него нормально, и именно такие случаи он берёт в работу. Падение менее 30% его не интересует, и он продолжает копиться на вкладах.

Вангий также откладывал ежемесячно сумму, которая росла вместе с инфляцией - от 2000₽ в 2003 году до 12000₽ в настоящее время. Всего удобных моментов для входа Вангий насчитал 5 штук: в 2008, 2011, 2020, 2022 и 2024 годах. Каждый раз покупая акции на накопленную за несколько лет денежную котлету, он выбирал идеальный день для покупок - на самом дне.

Благодаря своему провидческому дару, которому может позавидовать любой телеграм-гуру-трейдер, Вангий превратил вложенные в эту темку 1,54 млн ₽ в целых 5,8 млн ₽, существенно обогнав и инфляцию, и вклады.

Неукоснительный Степан

Третий герой - Неукоснительный Степан. Он простой парень, он не обладает пророческими способностями (и не пытается думать, что обладает - как это делают некоторые). Он не страдает от синдрома упущенной выгоды и не играет с рынком акций в хитрую игру "угадай лучший момент входа в акции".

Степан на протяжении 22 лет - с 2003 по 2025 год - отправлял часть своего дохода в акции в первый рабочий день каждого месяца. Он не смотрел на текущие цены и не реагировал на новостной фон. Его ежемесячные покупки также росли из года в год вместе с инфляцией - начиная с 2000₽ в 2003 году до 12000₽ в начале 2025 года.

Его результат составил 5,16 млн рублей. Он существенно обогнал инфляцию и результат, который могли дать вклады - несмотря на несколько сильных обрушений рынка в последние несколько лет. Он существенно обогнал Тупослава (это было очевидно), и немного проиграл в своем результате Вангию, который обладает даром предсказания результатов рынка акций на год вперёд. Результат Неукоснительного Степана всего на 12,5% хуже по итогам 22 лет.

Даром точных предсказаний вряд ли кто-то из нас обладает. А вот тактика Неукоснительного Степана доступна буквально каждому из нас.

Выводы

Итак, вы прослушали лекцию на тему Timing the Market vs Time in the Market - весьма популярную в американских инвестиционных кругах. Если смотреть на данные по американскому рынку акций, то там выводы однозначные: любая стратегия с поиском хорошей точки входа в акции и сидением годами в депозитах в ожидании такой точки - будет проигрывать на действительно долгих периодах стратегии, предполагающей ежемесячную покупку акций. 5,5 лет назад я переводил эту задачку в оригинале на русский язык.

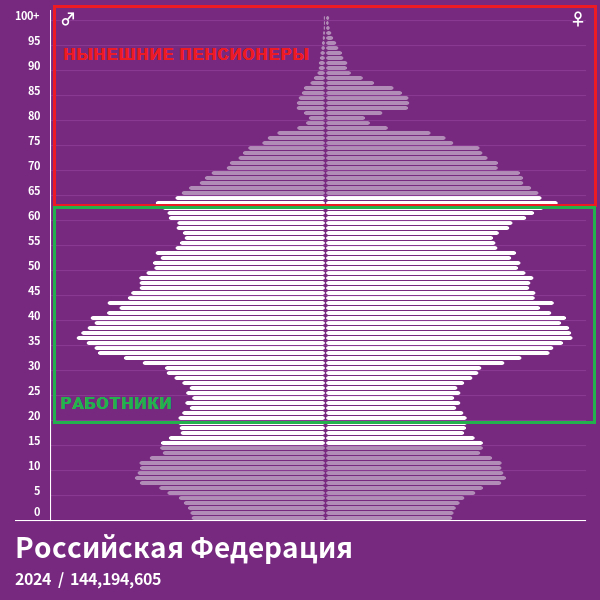

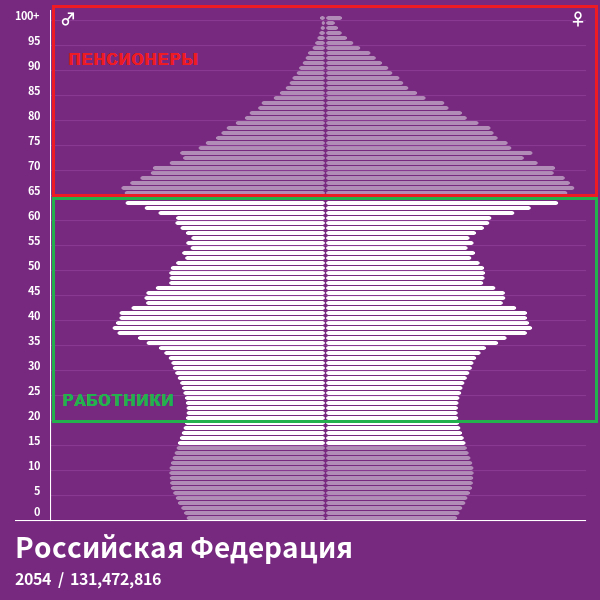

Я рассчитал эту задачу на российских исторических данных, и для Неукоснительного Степана в российской действительности выводы уже не такие однозначные. Ведь персонаж, заходивший в идеальное время на дне рынка, обогнал нашего героя. Хоть и несильно. Это связано с рядом особенностей российского финансового мира:

▪️ Высокая инфляция и (как следствие) исторически более высокие ставки по депозитам. В оригинальной задаче ставка по американскому депозиту составляет в среднем 2% годовых (при инфляции 3%). У нас средняя ставка по депозиту получилась 9,5% годовых (при инфляции 8,5%).

▪️ Более низкая реальная доходность акций - за вычетом инфляции. Если на американском рынке акций реальная доходность (после инфляции) на длинных периодах составляет 6-8%, то на рассчитанном мной периоде в РФ она была меньше. У нас то одно, то другое, рынок менее стабилен, обвалы случаются чаще. Небольшая на первый взгляд разница очень сильно решает и сдвигает результат в пользу инвестора, выбирающего на "неудобные" периоды банковский депозит.

▪️ Меньший период расчета. В классической задаче используется период 40-50 лет, и время работает на Неукоснительного Степана - чем дольше, тем его результат лучше, чем у оппонентов. В нашем случае мы не обладаем данными о полной доходности российских акций до 2003 года и ограничены в расчетах этим периодом.

Я остаюсь оптимистом, и считаю, что Неукоснительный Степан в будущем на российском рынке ещё покажет себя, а мы будем следить за его результатами.

Расчеты делал сам, тег моё. Источник - мой скромный блог, где я описываю в деталях свой путь "Степана" уже много лет, и получается неплохая прибавка в доходах.