Обзор рынка алмазов и акций компании АЛРОСА

О бизнесе

ПАО АК "АЛРОСА" ($ALRS) - это российская горнодобывающая компания и крупнейший в мире производитель алмазов. Компания занимается геологоразведкой, добычей, сортировкой и оценкой, маркетингом и сбытом алмазной продукции, бриллиантов и ювелирных украшения. На долю АЛРОСА приходится 35% мирового рынка алмазов (произвела 37 млн карат в 2024 году), а запасы алмазов в месторождениях компании составляют 55% от общих мировых (1 064 млн карат), что составляет больший объем, чем у 3 крупнейших конкурентов вместе взятых.

Штаб-квартира компании находится в г. Мирный, Республики Саха (Якутия). Там же находится второе по величине в мире месторождение алмазов - кимберлитовая трубка "Мир".

Основные активы компании (месторождения и горно-обогатительные комбинаты) находятся в Республике Саха (Якутия) и Архангельской области. Компания также владела 41% акций в горнорудном обществе Анголы "Катока", которому принадлежит первое по величине в мире месторождение алмазов - кимберлитовая трубка "Камафука-Камазамбо". Но в 2025 году власти Анголы попросили АЛРОСА выйти из доли в компании из-за страха перед вторичными санкциями. На официальном сайте компании и в интерфаксе эта информация не опубликована(!) и на многих ресурсах до сих пор пишут, что компания владеет активами в Анголе.

О составе акционеров

Основные акционеры:

Росимущество - 33%

Министерство имущественных и земельных отношений Республики Саха (Якутия) - 25%

Администрации районов (улусов) Республики Саха (Якутия), на территории которых акционерная компания осуществляет свою деятельность - 8%

Свободное обращение (Free float) - 34%

При этом наблюдательный совет компании - очень мощный. В него входят не только топ-менеджеры, но и глава Российского фонда прямых инвестиций (РФПИ) - Кирилл Александрович Дмитриев, министр финансов РФ - Силуанов Антон Германович и его заместитель Моисеев Алексей Владимирович, губернатор Республики Саха (Якутия) - Николаев Айсен Сергеевич.

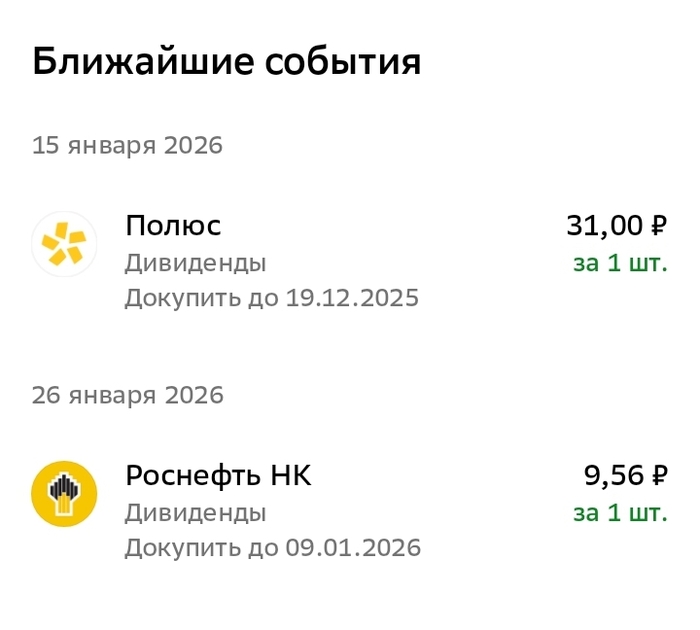

О дивидендной политике

Дивидендная политика АЛРОСА предполагает выплату от 50 до 100% от свободного денежного потока (FCF), но не ниже 50% чистой прибыли по МСФО за год, при отношении Чистый долг/EBITDA не более 1,5х с периодичностью два раза в год. Кроме этого, как заявлял генеральный директор АЛРОСА Павел Маринычев, выплаты также зависят от потребностей бюджетов России и Якутии, которые являются мажоритарными акционерами компании.

https://alfabank.ru/alfa-investor/t/alrosa-kratkosrochnye-vozmozhnosti-i-dolgosrochnye-riski/

Перевожу на человеческий: если долг в 1,5 раза больше прибыли до вычета налогов, то дивиденды не платят, в остальных случаях - платят от 50 до 100% чистой прибыли. В 2022 году компания не стала выплачивать дивиденды, при этом долг компании составлял 105 млрд руб., а EBITDA - 140 млрд руб. То есть, в соотвествии с дивидендной политикой, компания должна была произвести выплаты, но вместо 6,8 - 13,6 руб. на акцию, инвесторы не получили ничего. Да, мы помним про кризисные условия в этом году, но заметку (!) оставим.

Про текущую обстановку

С 2021 года акции компании упали на 69% и торгуются на уровне 2014 года. В первую очередь это связано с падением рыночной цены на алмазы. В марте 2022 года индекс цен на бриллианты достиг максимальных исторических значений в 158 единиц. К декабрю 2025 года индекс упал до 85 единиц (-46%). С чем связано такое падение и означает ли оно, что эпоха люксовых бриллиантов подошла к концу?

Причины роста цены

Все аналитики связывают рост цен, в первую очередь, с пандемией covid-19. Основные потребители алмазов (Индия) и бриллиантов (США и Китай) - это крупнейшие экономики мира, которые активно принимали меры по стимулированию спроса (снижали ключевые ставки, предоставляли льготы и ослабляли ограничения). На этом фоне основные горнодобывающие компании попали под ковидные ограничения и были вынуждены сократить производство, что привело к истощению запасов камней у производителей.

А теперь представим, что случится с ценами, если

запасы продавцов истощены;

у крупнейших потребителей образуется излишек денежной массы;

в этих странах снимают длительные ковидные ограничения и ожидается рекордное количество свадеб;

по совместительству одна из этих стран выполняет 90% работ по огранке камней.

Правильно, будет скуплено всё, что плохо лежит, а цены взлетят в космос.

Причины падения цены

Здесь всё несколько сложнее. В основном, падение связывается с улучшением технического процесса производства искусственных алмазов на фоне рекордных цен на натуральные камни. Так, если в 2020 году выращенный в лаборатории алмаз, весом в 1 карат (0,2 грамма) стоил 3400 фунтов стерлингов, то к 2025 году их стоимость снизилась до 892 фунтов и составляет всего 10-20% от стоимости природных алмазов. При этом искусственные алмазы НИКАК не отличаются от природных.

Хуже того, что в США (крупнейшем потребителе ограненных камней) неукоснительно растет спрос на искусственные камни. Если в феврале 2023 года доля обручальных колец с искусственными камнями в США составляла 17%, то в феврале 2024 года она возросла до 36%.

В то же время, Начальник корпоративных финансов "Алросы" Сергей Тахиев объясняет падение цены на алмазы накопленными избытками камней у индийских огранщиков:

Огранщики стали постепенно снижать запасы накопленного ранее сырья. При стабильном спросе со стороны потребителей ювелирной продукции огранщики из Индии стали меньше закупать у добывающих компаний: в 2023 году — меньше 100 млн карат алмазов и от 90 млн до 100 млн карат в 2024 году, а импортные цены снизились до $139 за карат в 2023 году и примерно до $130 за карат в 2024-м. При этом добыча алмазного сырья в доковидные времена составляла 145–155 млн карат в год, но снизилась примерно на 20%, до 110–120 млн карат в 2023–2024 годах.

Есть и ещё один важный момент, который нельзя не учитывать. Россия является крупнейшим поставщиком алмазов на мировом рынке (около 42 млн карат или 35% от общих мировых объемов продаж). Что произойдет, если исключить её из мирового рынка по средством санкций?

Цены должны улететь вверх, потому что объем камней значительно сократится, а спрос останется прежним. Или наоборот цены должны рухнуть в 0 и сравняться с ценой на искусственные камни, потому что они полностью заместили природные. Но на практике произошло нечто среднее: часть российских поставок была заменена искусственными камнями (объемы выросли с 6-7 млн карат в 2022 году до 15 млн карат в 2025 году), другая продается Россией по сниженным ценам в обход санкций (29 млн карат в 2025 году). Это означает, что слухи о подавляющей переориентации рынка на лабораторные алмазы приувеличины.

О перспективах рынка

Индия - главный огранщик камней, а США - главный потребитель бриллиантов. В 2024 году Индия сократила импорт российских алмазов на 96%, а в октябре 2025 начала вновь наращивать спрос. От части это связано с опасением вторичных санкций и тарифами Трампа. В начале 2025 года Трамп наложил 25% тарифы на Индию, а в августе ввел 50% тарифы. Однако Индия решила, что её такая ситуация не устраивает и нужно отстаивать собственный суверенитет и переориентировалась на Восток, что позволило восстановить спрос и найти нового потребителя бриллиантов в виде среднего класса из стран Азии.

Из недавних событий мы видели новости о приезде российской делегации во главе с Путиным в Индию и теплых взаимоотношениях глав стран. При этом в составе делегации был Антон Силуанов (напомню, министр финансов и член набсовета АЛРОСА). Не могу заявлять однозначно, но думаю в неофициальной части в паре строк торговых соглашений вопросы поставки алмазов имели место быть.

Туда же 10 декабря приехали представители США для проведения нового раунда обсуждения торгового соглашения между странами, которое, потенциально, поможет снизить тарифы и нарастить товарооборот.

Нынешняя администрация США пытается восстановить торговые отношения с Россией (меры по снятию санкций и реализации совместных проектов включены в мирный план Трампа). Со стороны России в данном процессе активно участвует глава РФПИ Кирилл Дмитриев (раз ссылка, два ссылка), который, по совместительству, является членом набсовета АЛРОСА. Его фонд владеет частью активов компании. Опять же, предполагаю, что в неофициальной части могла идти речь и о российских алмазах. Возможно, хотя бы, в ключе очередности снятия санкций.

В тех же США начался сезон снижения ставки ФРС (раз ссылка, два ссылка), которая, как и наша ставка ЦБ, увеличивает стоимость кредитов и снижает спрос на все товары и услуги, особенно на предметы роскоши.

Глава Алросы Павел Маринычев говорит о нормальном положении дел в компании и возможном росте цен на алмазы в 2026-2027 годах.

В марте 2024 года Гохран, федеральное казённое учреждение при Министерстве Финансов, оказал меры поддержки АЛРОСА в виде покупки её продукции. В сентябре 2025 года замминистра финансов Алексей Моисеев объявил о прекращении мер по поддержки компании. Кажется, что член набсовета АЛРОСА имеет наилучшую осведомленность в делах компании и, если бы компания была на грани банкротства, то закупки не прекратились бы. Кстати, хороший пример, почему компаниям нужна "политическая крыша".

О преспективах компании

Если судить по финансовой отчетности, то складывается впечатление, что всё плохо (выручка упала, прибыль упала, долг вырос). Но если в 2024 году и первой половине 2025 года компания выпускала облигации и наращивала долги, то во второй половине 2025 года компания сокращает долг. Это может быть хорошим знаком в сторону снижения финансовой нагрузки, дальнейшего развития компании и выплаты дивидендов.

С 2021 года чистая стоимость активов компании выросла с 224 млрд руб. до 410 млрд, а капитализация акций, за то же время, упала с 902 млрд руб. в 2021 году до 302 млрд. То есть акции компании сейчас стоят дешевле, чем стоимость активов компании.

Согласно ожиданиям приближенных к власти лиц, курс на снижение стоимости рубля возобновится в 2026 году, что поможет увеличить выручку всех экспортеров, включая АЛРОСА.

Судя по информации на официальном сайте компании, продолжается реализация проекта «Мир-Глубокий». Стоимость проекта составляет около $1,8–2 млрд. Добыча может начаться в 2032 году, а производительность составит 3 млн карат алмазов в год (около 10% от российских поставок и 3% мировых поставок).

В случае возникновения структурного дефицита алмазов (с текущими объемами производства на мировом рынке, разведанных мировых запасов хватит на 18-20 лет), Алроса останется единственным поставщиком природных камней уже через 5-10 лет.

Резюме (не инвестиционная рекомендация)

Основным фактором потенциального восстановления курса акций АЛРОСА, конечно же, является разворот тренда на рынке алмазов. Предпосылки на этот тренд существуют и уверенно крепнут. В настоящий момент перспективы на восстановление рынка алмазов и рост акций АЛРОСА кажутся неизбежными.

Однако компания пренебрегает раскрытием существенных фактов и выплатой дивидендов, что говорит о сомнительном отношении менеджмента к миноритарным инвесторам. В качестве дивидендной бумаги в долгосрочный портфель акцию рассматривать не готов, но буду следить за действиями менеджмента и IR-политикой компании.

Покупка фьючерсов или опционов на акции АЛРОСА или индекс бриллиантов могу рассмотреть в качестве среднесрочной ставки на рост.

Больше постов в тг-канале: t.me/klochcoffee

ОСТОРОЖНО: канал содержит мемы!