Доходность до 28% годовых на 3,5 года! Свежие облигации АПРИ 002Р-13

Челябинский девелопер АПРИ продолжает будоражить умы и кошельки любителей высоких доходностей. Предновогодний выпуск 2Р12 сразу ушел выше номинала (как я и прогнозировал), а сейчас у умеренно-рисковых инвесторов появился новый шанс зафиксировать шикарный купон на долгий срок!

Книгу заявок соберут уже завтра с 11 до 15 ч по московскому времени. Давайте посмотрим, что предлагается.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️Эмитент: ПАО «АПРИ»

🏢АПРИ – федеральный девелопер, реализующий масштабные жилые и коммерческие проекты в Челябинской, Свердловской и Ленинградской областях, а также на Дальнем Востоке и Ставропольском крае.

Портфель диверсифицирован не только по географии, но и по типу недвижимости: в активе компании жилье, коммерческие и курортные объекты, например всесезонный мультикурорт «ФанПарк» в Челябинске.

👉Летом 2024 компания вышла на IPO под тикером APRI.

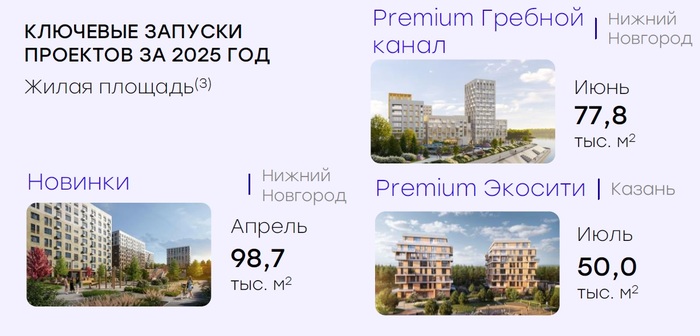

🧱У компании есть своя амбициозная стратегия, согласно которой АПРИ планирует до 2028 г. войти в ТОП-5 девелоперов РФ по портфелю проектов за пределами Москвы и СПб.

⭐Кредитный рейтинг: BBB- «стабильный» от НКР (август 2025) и НРА (октябрь 2025). Рейтинг был синхронно повышен в 2024 году сразу на 2 ступени — с BB до BBB-.

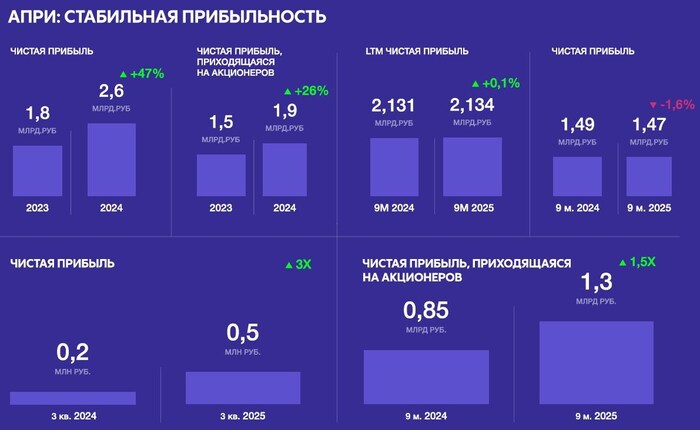

📊Результаты АПРИ

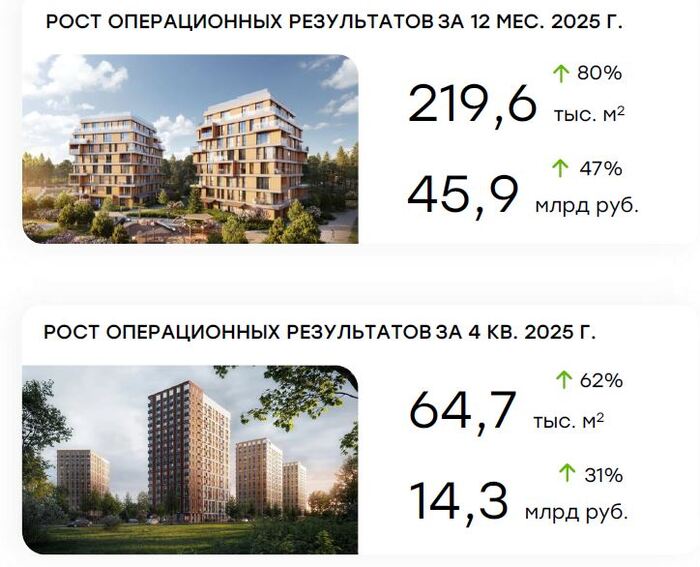

Впечатляющий отчет МСФО за 9М2025 я разбирал перед Новым годом, не буду повторяться. Лучше посмотрим на свежие операционные результаты за декабрь и за 12 мес. 2025:

✅Объём продаж в декабре 2025 вырос более чем в 2 раза г/г и составил 16,2 тыс. м². А объем с учётом сделок, которые состоялись в декабре, но будут зарегистрированы в январе 2026, увеличился в 4 раза и составил 29,16 тыс. м².

✅В денежном выражении объём продаж в декабре вырос более чем в 2 раза г/г до 4,4 млрд ₽.

🔻Объём продаж по итогам 2025 составил 109,24 тыс. м², а с учётом сделок, которые состоялись в декабре, но будут зарегистрированы в январе 2026 года – 122,2 тыс. м².

✅Продажи за месяц с учётом сделок, состоявшихся в декабре, но подлежащих регистрации в январе 2026, увеличились более чем в 3 раза до 6,35 млрд ₽.

✅В денежном выражении объём продаж по итогам 2025 составил 20,9 млрд ₽ (+5% г/г). Годовые продажи с учётом сделок, состоявшихся в декабре, но подлежащих регистрации в январе 2026, выросли до 22,8 млрд ₽ (+15% г/г).

🚀Рост средней цены за кв. метр составил +22% г/г (147 382 ₽ против 120 335 ₽).

👉В 2025 году доля зарегистрированных договоров с использованием ипотеки составила 62%.

🏗️АПРИ нарастила объём текущего строительства на 15% до 383,6 тыс. м², а объём ввода в 2025 году составил 67,5 тыс. м².

⚙️Параметры выпуска

● Название: АПРИ-002Р-13

● Номинал: 1000 ₽

● Объем: 1 млрд ₽

● Купон: до 25% (YTM до 28,08%)

● Выплаты: 12 раз в год

● Срок: 3,5 года (1260 дней)

● Рейтинг: BBB- от НКР и НРА

● Выпуск для всех

❗Амортизация: по 25% в даты выплат 33, 36, 39 и 42 купонов.

👉Подать заявку можно через брокеров: Альфа-Инвестиции, БКС, ВТБ, Газпромбанк, Сбер, Совкомбанк, Финам.

⏳Сбор заявок планируется 20 января, размещение — 23 января 2026.

🤔Резюме: заманчиво

🏗️Итак, АПРИ размещает фикс объемом 1 млрд ₽ на 3,5 года с ежемесячным купоном, без оферты и с амортизацией ближе к концу срока.

✅Хорошие финансовые показатели. Выручка и EBITDA уверенно растут. Прибыль осталась на уровне годичной давности, что само по себе уже достижение в условиях турбулентности на рынке и на фоне убытков ряда других крупных девелоперов.

✅Крепкая операционка. Операционный отчет за декабрь и 12 мес. 2025 свидетельствует об оживлении продаж и сохранении курса на высокую рентабельность (одну из самых высоких в отрасли).

✅Отличная доходность. Предыдущий «выпуск-близнец» 2Р12 торгуется выше номинала, как и похожий по параметрам 2Р11. Так что и для нового выпуска намечается неплохой апсайд👍

⛔Отрицательный операционный денежный поток (-8,1 млрд ₽). Но для девелопера на стадии активного строительства это в принципе нормальная ситуация. Деньги уходят в «незавершенку» (запасы выросли на 4,7 млрд ₽) — то есть, по идее, должны трансформироваться в будущую выручку и прибыль.

⛔Долговая нагрузка. Она значительная, а кэша на счетах наоборот, маловато. При этом покрытие процентов ICR LTM ~1.7х – тут вполне комфортно. Существенная часть долга – банковские кредиты под плавающую ставку, что при снижении «ключа» будет уменьшать процентные расходы.

💼Вывод: один из самых долгих выпусков без оферт с такой заманчивой доходностью. В показателях смущает долговая нагрузка, но видели мы и гораздо более закредитованных девелоперов. Амортизация на таком сроке скорее плюс, т.к. снизит риски вложений и позволит постепенно высвобождать деньги под новые интересные идеи.

На фоне многих «сверстников» по кредитному грейду АПРИ выглядит более финансово здоровым, одновременно предлагая более привлекательную доходность. В целом довольно интересно — если не на долгосрок, то хотя бы спекулятивно.

⚠️Естественно, не ИИР! Бумаги эмитента относятся к сегменту ВДО, что следует учитывать при принятии инвест-решений.

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.