Аукционы Минфина — спрос высокий, на фоне снижения ставки, недельных принтов инфляции и регистрации доп. выпусков, но это читалось

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 118 пунктов, с учётом недельных принтов инфляции и переговорного трека индекс остался почти неизменным — 118,45 пунктов:

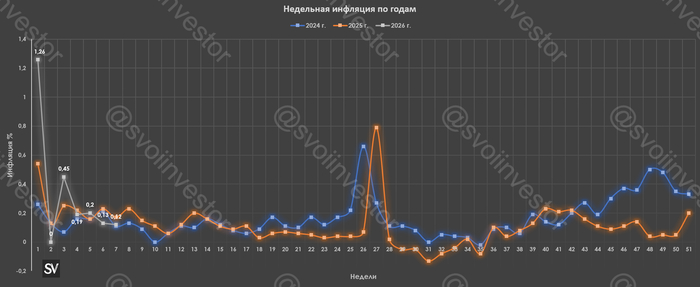

🔔 По данным Росстата, за период с 10 по 16 февраля ИПЦ составил 0,12% (прошлые недели — 0,13%, 0,20%), с начала месяца 0,32%, с начала года — 1,95% (годовая — 5,9%). Недельные темпы февраля продолжают замедляться относительно прошлых недель (прошлогодние недельки: 2025 г. — 0,17%, 2024 г. — 0,11%), конечно, это вдохновляет инвесторов. Февральское же снижение ставки во многом связано с месячным пересчётом январской инфляции — 1,62% (недельные данные показывали 2,04%), имея такие данные и недельное снижение темпов февраля, регулятор смягчил сам посыл: дальнейшее снижение ставки будет оцениваться в зависимости от устойчивости замедления инфляции и динамики ИО.

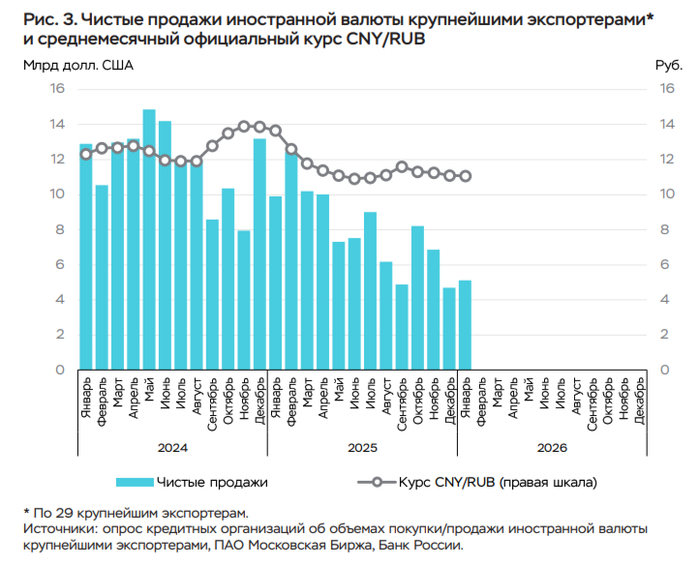

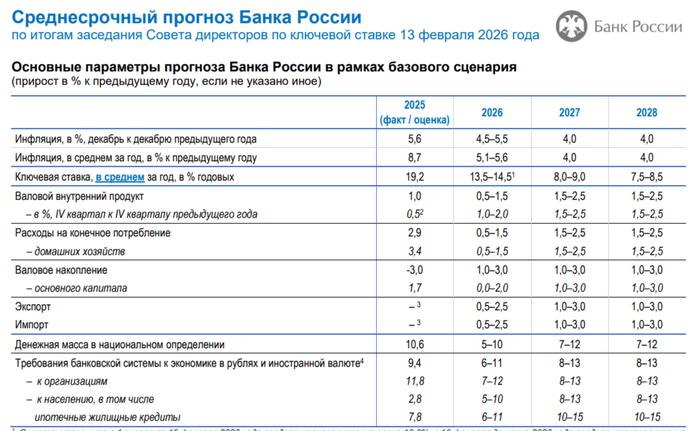

🔔 В 2026 г. Минфин планирует разместить в ОФЗ 6,5₽ трлн (в иностранной валюте в объёме, эквивалентном не более 1$ млрд, проинфляционный фактор). Такая сумма выглядит довольно оптимистично на фоне курса $ и цены Urals (в 2025 г. разместили более 8₽ трлн). Дефицит федерального бюджета в январе 2026 г. составил 1,718₽ трлн или 0,7% ВВП (резкий рост расходов связывают с масштабным авансированием в начале года), в 2026 г. дефицит планируется в 3,786₽ трлн (1,6% ВВП). Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 16 февраля потрачено 6,2₽ трлн, при доходах в 2,2₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

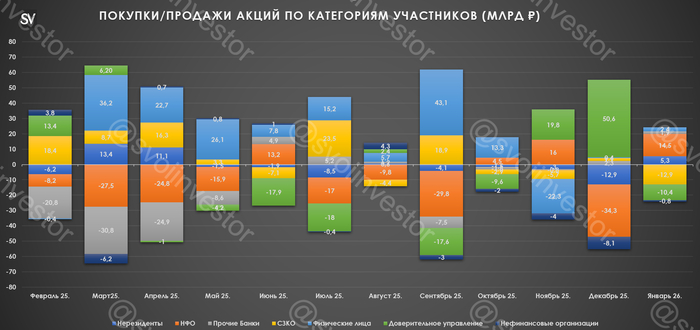

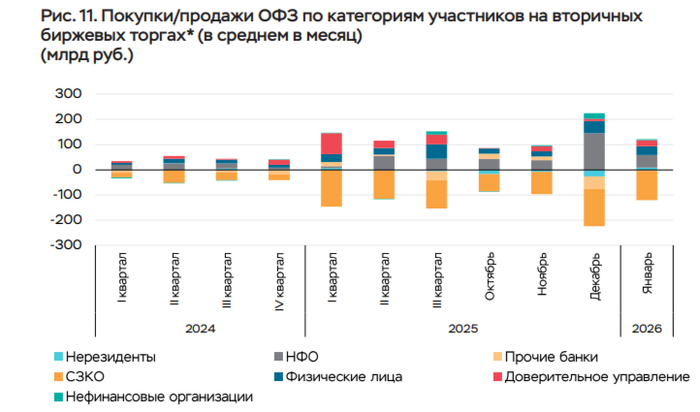

✔️ Согласно статистике ЦБ, в декабре-январе основными покупателями ОФЗ на вторичном рынке стали НФО — в декабре 144,6₽ млрд и январе 50,3₽ млрд (ноябрь — 40,3₽ млрд), физические лица нарастили свой аппетит на покупки в январе — 34,2₽ млрд. Крупнейшими продавцами стали вновь СЗКО — в декабре 147₽ млрд и январе 115₽ млрд (в ноябре — 89,4₽ млрд). На первичном рынке крупнейшими покупателями стали СЗКО, выкупив 54% размещений в декабре и 37% в январе. В январе на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ снизился по сравнению с декабрём с 51₽ млрд до 37₽ млрд.

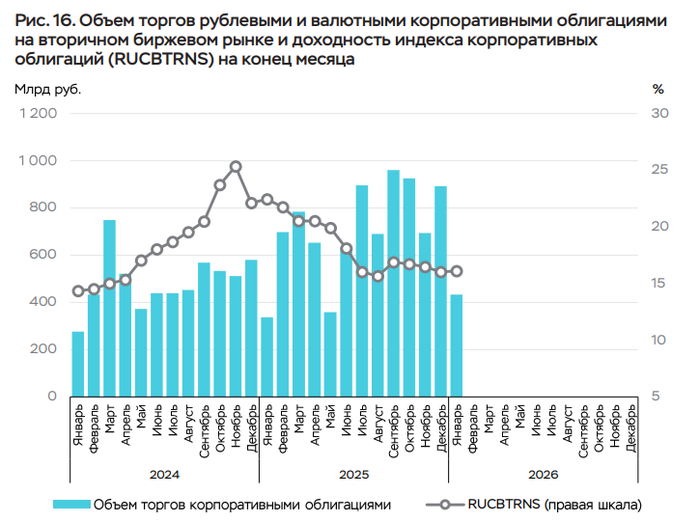

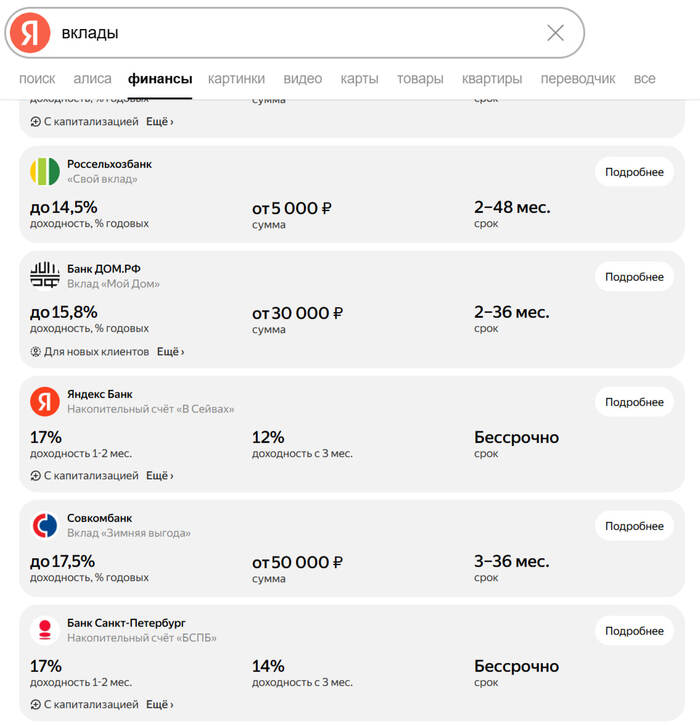

✔️ Доходность большинства выпусков снизилась до 14,5% (ОФЗ 26238 торгуется по 59,899% от номинала с доходностью 13,75%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде феврале она составила 14,489% снизившись (годичные ОФЗ дают доходность выше 14,3%). То есть, банки и рынок ОФЗ прайсят дальнейшее снижение ставки.

А теперь к самому выпуску:

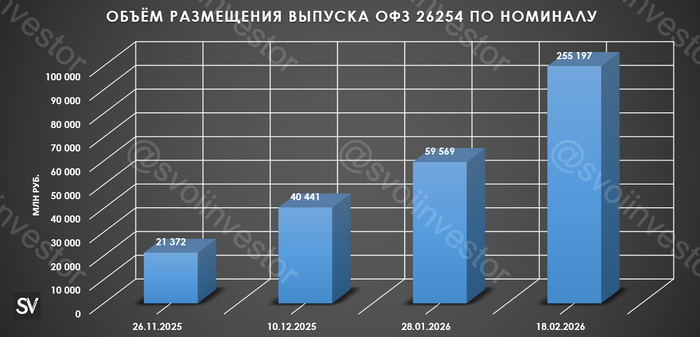

▪️ Классика ОФЗ — 26254 (погашение в 2040 г.)

▪️ Классика ОФЗ — 26245 (погашение в 2035 г.)

Спрос в 26254 составил 289 млрд ₽, выручка — 247 млрд ₽ (средневзвешенная цена — 92,52%, доходность — 14,73%). Спрос в 26245 составил 118,3 млрд ₽, выручка — 67,1 млрд ₽ (средневзвешенная цена — 88,43%, доходность — 14,75%). Минфин заработал за этот аукцион 365,3₽ млрд (в прошлый — 99₽ млрд). Министерство планирует разместить ОФЗ в I кв. 2026 г. на 1,2₽ трлн (разместили 756 млрд ₽, осталось 5 недель). Недавно Минфин зарегистрировал 6 доп.выпусков (ОФЗ-ПД) на сумму 2,5 трлн ₽, которые доступны с 11 февраля, с учётом снижения ставки и смягчения ДКП, то спрос будет повышенный.

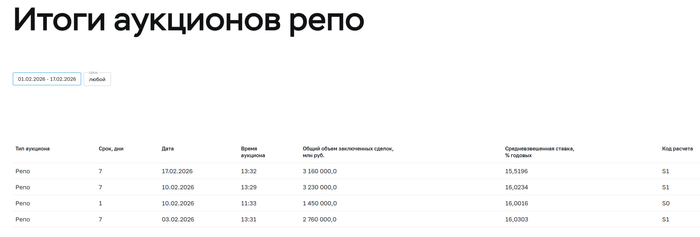

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ставка пала на ОФЗ, но сможет ли рынок переварить займ в 9-10 трлн ₽, если НГД просядут (₽ крепок, цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций, НГД за 2026 г. запланированы на уровне 8,9 трлн ₽, но бюджет может недополучить +3₽ трлн с сегодняшними вводными). Также очередной недельный аукцион РЕПО показал, что ликвидности банкам не хватает (в феврале банки привлекли 10,6 трлн ₽, отдали 7,44 трлн ₽ на последнем аукционе спрос составил 3,86 трлн ₽, но выдали 3,16 трлн ₽).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor