Глобальное производство стали в ноябре 2025 г. — Китай продолжает тянуть производство на дно. В России 20 месяцев подряд происходит падение!

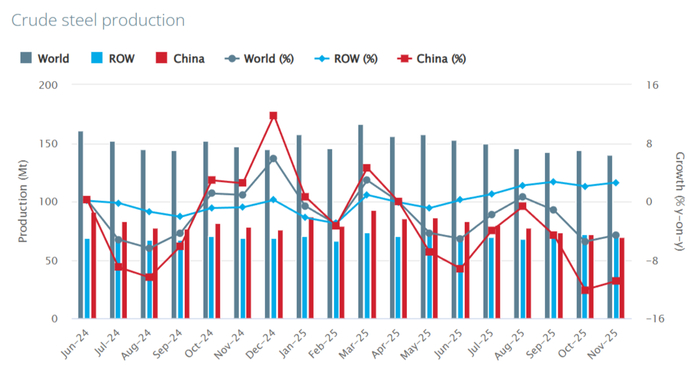

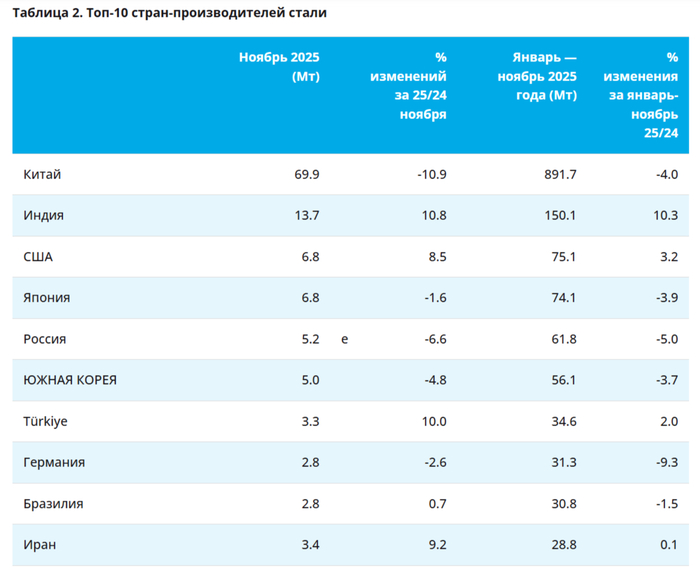

🏭 По данным WSA, в ноябре 2025 г. было произведено 140,1 млн тонн стали (-4,6% г/г), месяцем ранее — 143,3 млн тонн стали (-5,9% г/г). По итогам 11 месяцев — 1662,2 млн тонн (-2% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (49,9% от общего выпуска продукции) произвёл 69,9 млн тонн (-10,9% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г, но за 11 месяцев падение составляет -4%), а из топ-10 производителей половина в минусе.

🇷🇺 Как обстоят дела с выпуском стали в России? В ноябре было выпущено 5,2 млн тонн (-6,6% г/г), месяцем ранее — 5,3 млн тонн (-6,2% г/г). По итогам 11 месяцев — 61,8 млн тонн (-5% г/г). Выпуск стали падает 20 месяцев подряд, во многом сказываются дорогие кредиты (ставка 16%), замедляющееся строительство (спрос снизился как внутренний, так и внешний), перестроение логистики, крепкий ₽, санкции, новые налоговые меры, низкая цена на сталь и ремонтные мероприятия на производствах. Всё это отражается в отчётах российских сталеваров:

🔩 ММК: из отчёта за III кв. 2025 г. нам известно, что OCF сократился — 19,2₽ млрд (-8,7% г/г), стоит отметить, что оборотный капитал принёс 8₽ млрд (часть запасов распродали, расчёт по дебиторке). С учётом сокращения CAPEXа — 21₽ млрд (-15,4% г/г), FCF оказался положительным 2,1₽ млрд (+0,9% г/г, до этого два квартала подряд был отрицательным). Если компания полностью будет придерживается див. политике (100% FCF), то за 9 месяцев 2025 г. акционерам достанется ничего (FCF отрицательный -2,6₽ млрд). Инвестиционная деятельность ММК в 2025 г. сокращается в связи с завершением реализации ключевых проектов, но, как мы видим, цена на сталь и сокращение доли в портфеле продаж премиальной продукции не дают FCF воспрянуть (скорее всего, положительным мы его к концу года не увидим).

🔩 Северсталь: отчёт за III кв. 2025 г. поведал нам, OCF в III кв. снизился до 42,4₽ млрд (-36,9% г/г), оборотный капитал вновь увеличился на значимые цифры +17,3₽ млрд (распродажа запасов на фоне запуска ДП №4 после остановки на кап. ремонт). CAPEX составил 40,2₽ млрд (+25,6% г/г), как итог, FCF составил 7,3₽ млрд (-82,5% г/г, 2 квартала подряд он положителен). СД Северстали рекомендовал не выплачивать дивиденды за III кв. 2025 г., что вполне логично из-за отрицательного за 9 месяцев FCF (-21,8₽ млрд). Известно, что инвестиции компании в 2025 г. составят 169₽ млрд (главный актив — ЧМК), это больше чем в 2024 г., про положительный FCF можно забыть, а значит про дивиденды тоже.

🔩 НЛМК отчёт за I п. 2025 г.: OCF снизился до 52,2₽ млрд (-51,8% г/г), повлияло снижение EBITDA. CAPEX подрос до 51₽ млрд (+12% г/г), как итог FCF уменьшился до 2,7₽ млрд (-96% г/г). Если отталкиваться от див. политики компании (100% FCF), эмитент заработал за I п. 2025 г. 0,45₽ на акцию (выплата смешная, но с учётом положения эмитента, то выплаты скорее всего не будет, потому что за 2024 г. ничего не заплатили).

📌 Конъюнктура внутреннего рынка для металлургов продолжает ухудшаться, статистические данные РЖД о погрузке чёрных металлов "кричат" о кризисе в отрасли. Правительство уже готовит меры поддержки — повышение экспортной пошлины на лом и смягчение нагрузки от уплаты акциза на жидкую сталь (компании просят добавить в пакет антикризисных мер заморозку железнодорожных тарифов). Глава Северстали рассказал, в этом году потребление металлопродукции в России сократилось примерно на 15%. На мировых рынках также сохраняется слабый спрос, а продолжающийся рост китайского экспорта оказывает дополнительное давление на экспортные цены на сталь.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Глобальное производство стали в сентябре 2025 г. — продолжение падения. В России 18 месяцев подряд происходит падение, кризис во всей красе

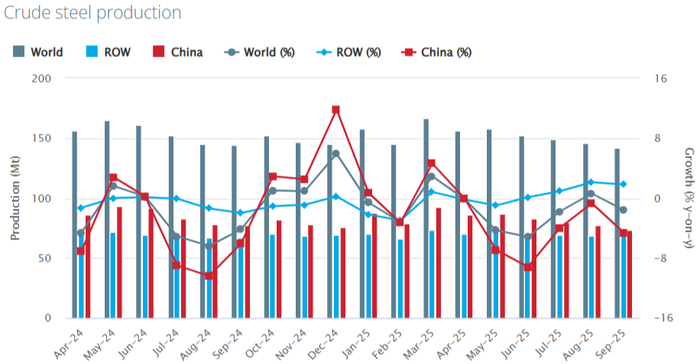

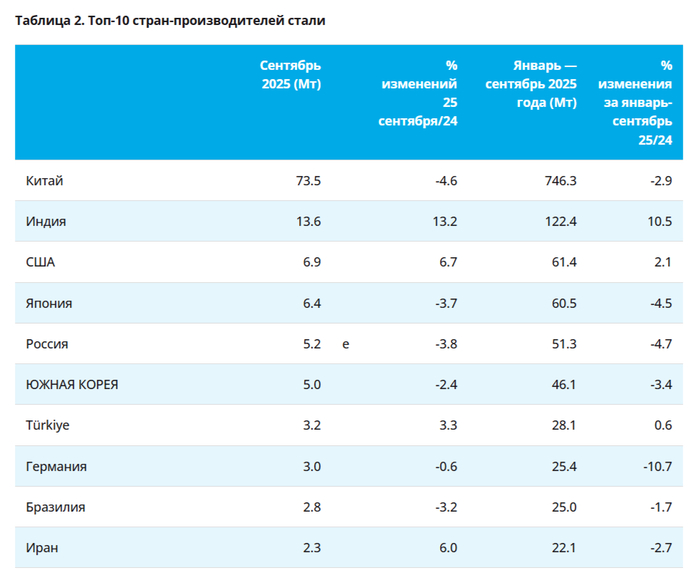

🏭 По данным WSA, в сентябре 2025 г. было произведено 141,8 млн тонн стали (-1,6% г/г), месяцем ранее — 145,3 млн тонн стали (+0,3% г/г). По итогам 9 месяцев — 1373,8 млн тонн (-1,7% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (48,2% от общего выпуска продукции) произвёл 73,5 млн тонн (-4,6% г/г), Поднебесная продолжает тянуть всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), а из топ-10 производителей больше половины в минусе.

🇷🇺 Как обстоят дела с выпуском стали в России? В сентябре было выпущено 5,2 млн тонн (-3,8% г/г), месяцем ранее — 5,5 млн тонн (-4,6% г/г). По итогам 9 месяцев — 51,3 млн тонн (-4,7% г/г). Выпуск стали падает 18 месяцев подряд, во многом сказываются дорогие кредиты (ставка 16,5%), замедляющееся строительство (спрос снизился как внутренний, так и внешний), перестроение логистики, крепкий ₽, санкции, новые налоговые меры, низкая цена на сталь и ремонтные мероприятия на производствах. Всё это отражается в отчётах российских сталеваров:

🔩 ММК: из отчёта за III кв. 2025 г. нам известно, что OCF сократился — 19,2₽ млрд (-8,7% г/г), стоит отметить, что оборотный капитал принёс 8₽ млрд (часть запасов распродали, расчёт по дебиторке). С учётом сокращения CAPEXа — 21₽ млрд (-15,4% г/г), FCF оказался положительным 2,1₽ млрд (+0,9% г/г, до этого два квартала подряд был отрицательным). Если, компания полностью будет придерживается див. политике (100% FCF), то за 9 месяцев 2025 г. акционерам достанется ничего (FCF отрицательный -2,6₽ млрд). Инвестиционная деятельность ММК в 2025 г. сокращается в связи с завершением реализации ключевых проектов, но, как мы видим, цена на сталь и сокращение доли в портфеле продаж премиальной продукции не дают FCF воспрянуть (скорее всего, положительным мы его к концу года не увидим).

🔩 Северсталь: отчёт за III кв. 2025 г. поведал нам, OCF в III кв. снизился до 42,4₽ млрд (-36,9% г/г), оборотный капитал вновь увеличился на значимые цифры +17,3₽ млрд (распродажа запасов на фоне запуска ДП №4 после остановки на кап. ремонт). CAPEX составил 40,2₽ млрд (+25,6% г/г), как итог, FCF составил 7,3₽ млрд (-82,5% г/г, 2 квартала подряд он положителен). СД Северстали рекомендовал не выплачивать дивиденды за III кв. 2025 г., что вполне логично из-за отрицательного за 9 месяцев FCF (-21,8₽ млрд). Известно, что инвестиции компании в 2025 г. составят 169₽ млрд (главный актив — ЧМК), это больше чем в 2024 г., про положительный FCF можно забыть, а значит про дивиденды тоже.

🔩 НЛМК отчёт за I п. 2025 г.: OCF снизился до 52,2₽ млрд (-51,8% г/г), повлияло снижение EBITDA. CAPEX подрос до 51₽ млрд (+12% г/г), как итог FCF уменьшился до 2,7₽ млрд (-96% г/г). Если отталкиваться от див. политики компании (100% FCF), эмитент заработал за I п. 2025 г. 0,45₽ на акцию (выплата смешная, но с учётом положения эмитента, то выплаты скорее всего не будет, потому что за 2024 г. ничего не заплатили).

📌 Конъюнктура внутреннего рынка для металлургов продолжает ухудшаться, статистические данные РЖД о погрузке чёрных металлов строительных материалов "кричат" о кризисе в отрасли. Правительство уже готовит меры поддержки — повышение экспортной пошлины на лом и смягчение нагрузки от уплаты акциза на жидкую сталь (компании просят добавить в пакет антикризисных мер заморозку железнодорожных тарифов). Глава Северстали рассказал, в этом году потребление металлопродукции в России сократилось примерно на 15%. На мировых рынках также сохраняется слабый спрос, а продолжающийся рост китайского экспорта оказывает дополнительное давление на экспортные цены на сталь.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

ММК отчитался за III кв. 2025 г — цена на сталь, высокая ставка и спрос влияют на фин. результаты. FCF положительный, но дивидендов не будет

🔩 ММК представил нам финансовые результаты за III квартал 2025 г. В прошлой разборке за II кв. 2025 г. я предупреждал, что дела у компании не будут улучшаться, потому что проблемы металлургов не исчезли (цена на сталь снижается от месяца к месяцу, а высокая ключевая ставка сокращает спрос на продукцию), единственный благоприятный момент — это положительный FCF в III кв. (помог оборотный капитал), но дивидендов всё равно не стоит ожидать:

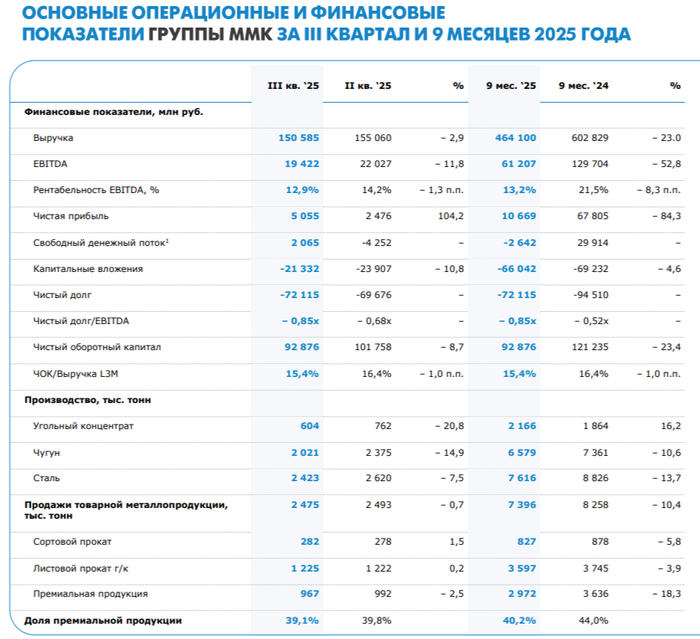

▪️ Выручка: III кв. 150,6₽ млрд (-18,6% г/г), 9 месяцев 464,1₽ млрд (-23% г/г)

▪️ EBITDA: III кв. 19,4₽ млрд (-47,5% г/г), 9 месяцев 61,2₽ млрд (-52,8% г/г)

▪️ Чистая прибыль: III кв. 5,1₽ млрд (-71,1% г/г), 9 месяцев 10,7₽ млрд (-84,3% г/г)

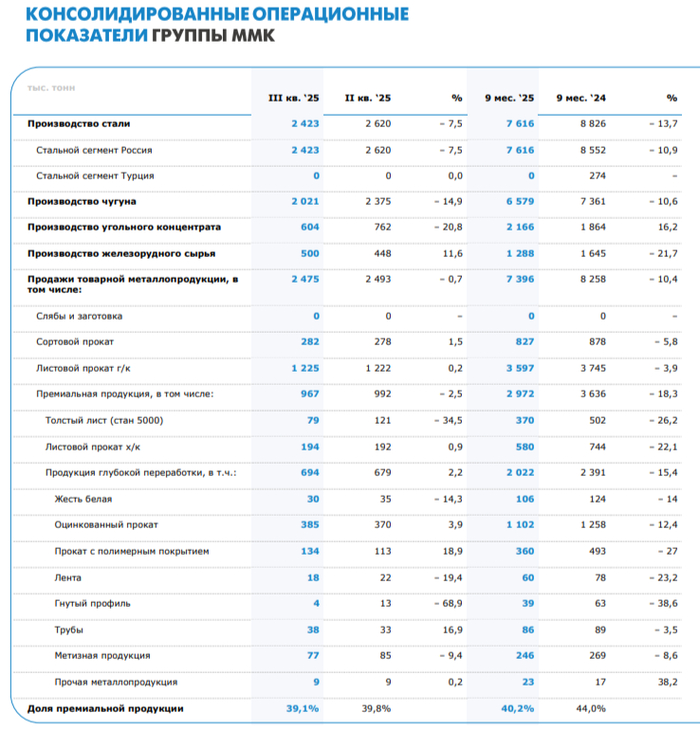

💬 Операционные результаты: производство чугуна сократилось до 2 021 тыс. тонн (-14,5% г/г), стали до 2 423 тыс. тонн (-2,3% г/г). Продажи металлопродукции незначительно снизились до 2 475 тыс. тонн (-0,1% г/г). На это повлияли: капитальный ремонт в доменном переделе, снижение покупательской активности в России в связи с высокой ключевой ставкой, замедление строительства и неблагоприятная конъюнктура рынка стали в Турции, которая свела на нет бизнес за границей. Продажи премиальной продукции за III кв. сократились на 18,7% г/г, доля премиальной продукции в портфеле продаж также сократилась с 48 до 39,1%.

💬 На выручку повлияли низкие цены на сталь и сокращение доли в портфеле продаж премиальной продукции. Себестоимость продаж сократилась всего до 126,8₽ млрд (-11,2% г/г, скидки и логистика), административные расходы возросли до 6,2₽ млрд (+9,9% г/г, инфляция). Как итог, операционная прибыль просела — 3,9₽ млрд (-83,2% г/г).

💬 Улучшение в чистой прибыли по сравнению с операционной связано с разницей финансовых доходов/расходов — 3,6 млрд (+25,7% г/г, плата по кредитам уменьшилась, а высокая ключевая ставка творит чудеса на депозитах). Стоит отметить, что курсовые разницы принесли 1,6₽ млрд (часть денежных средств в валюте, из-за ослабления ₽ в сентябре произошла прибыль, годом ранее прибыль в 6,4₽ млрд).

💬 Кэш на счетах увеличился до 45,3₽ млрд (во II кв. 2025 г. — 31,7₽ млрд, стоит отметить, что инвестиционная часть составляет 84,1₽ млрд), долг сократился до 54,6 ₽ млрд (во II кв. 2025 г. — 45,1₽ млрд). Как вы можете понять, чистый долг отрицательный (с учётом ценных бумаг), а показатель чистый долг/EBITDA составил -0,85x.

💬 OCF сократился — 19,2₽ млрд (-8,7% г/г), стоит отметить, что оборотный капитал принёс 8₽ млрд (часть запасов распродали, расчёт по дебиторке). С учётом сокращения CAPEXа — 21₽ млрд (-15,4% г/г), FCF оказался положительным 2,1₽ млрд (+0,9% г/г, до этого два квартала подряд был отрицательным). Если, компания полностью будет придерживается див. политике (100% FCF), то за 9 месяцев 2025 г. акционерам достанется ничего (FCF отрицательный -2,6₽ млрд).

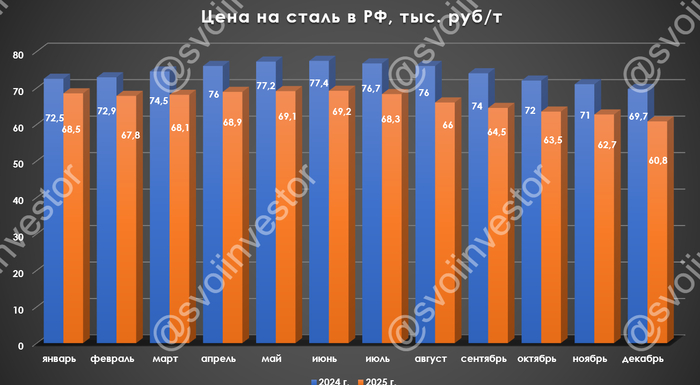

📌 Инвестиционная деятельность ММК в 2025 г. сокращается в связи с завершением реализации ключевых проектов, но, как мы видим, цена на сталь и сокращение доли в портфеле продаж премиальной продукции не дают FCF воспрянуть (скорее всего, положительным мы его к концу года не увидим). По данным WSA выплавка стали в РФ падает уже 17 месяцев подряд, а перевозки по РЖД только это подтверждают. Ставку снижают, но она всё равно двузначная (благо компания сокращает долги), при этом застройщики не намерены повышать предложения недвижимости, цена на сталь катастрофически низкая (в октябре — 63,5₽ тыс. за тонну vs. год назад — 72₽ тыс. за тонну). Поэтому правительство уже готовит меры поддержки — повышение экспортной пошлины на лом и смягчение нагрузки от уплаты акциза на жидкую сталь (компании просят добавить в пакет антикризисных мер заморозку железнодорожных тарифов).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Отчет ММК за 9 месяцев 2025 года. Сложный период для металлургов

📌Продолжаю анализировать отчетность наших металлургов, следом за Северсталью свои операционные и финансовые показатели раскрыл ММК:

🔹выплавка чугуна снизилась на 10,6% (до 6,6 млн тонн), а производство стали на 13,7% (до 7,6 млн тонн), в связи с ремонтом в доменной переделе, замедлением деловой активности в России и неблагоприятной рыночной конъюнктурой в Турции.

🔹продажи металлопродукции сократились на 10,4% (до 7,4 млн тонн). Продажи премиальной продукции упали на 18,3%.

🔹выручка сократилась на 23% (с 602 до 464 млрд руб), из-за снижения объемом продаж и падения средних цен реализации.

🔹чистая прибыль упала на 84,3% (с 67 до 10 млрд руб).

🔹свободный денежный поток оказался в отрицательной зоне и составил -2,6 млрд руб (в сравнении с 30 млрд руб за 9 мес 2024г.).

🔹капитальные затраты сократились на 4,6% (с 69 до 66 млрд руб).

🔹чистый долг отрицательный. На балансе компании находится 129 млрд денежных средств (123 млрд руб на 31.12.24).

📁В 2024–2025 годах ММК проходит фазу повышенной инвестиционной активности, проводя ремонты и плановое обслуживание производственных активов.

💰Дивиденды

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на выплаты более 100% от свободного денежного потока.

Последние дивиденды выплачивались в октябре прошлого года по итогам работы за 6 месяцев 2024 года в размере 2,494 руб (6% доходности).

🗣По прогнозу компании в 4 квартале текущего года ожидается, что российский рынок металлопродукции продолжит оставаться под влиянием негативных

факторов, замедляющих спрос.

💼Сейчас доля ММК в моем портфеле составляет скромные 0,6% (19 тыс руб), последний раз докупал компанию в июле текущего года, наряду с остальными металлургами.

✅ММК входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий черной металлургии России. Активы компании представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. Компания сохраняет финансовую устойчивость благодаря отрицательному чистому долгу и значительной ликвидности, однако операционные показатели демонстрируют негативную динамику. Инвестирование в акции ММК сопряжено с высокими рисками, связанными с макроэкономической нестабильностью и санкционным давлением. Вместе с тем, компания может быть долгосрочно привлекательной по текущим ценам.

🚨Не является рекомендаций к покупке, самостоятельно оценивайте возможные риски инвестиций в бумаги компании.

Еще больше информации в моем телеграм канале, там же публикую все свои сделки: https://t.me/+CltfllCmAL44Y2Ji

Можно ли охарактеризовать текущее положение ММК как критическое

💭 Разбираем финансовые показатели компании и оцениваем перспективы восстановления...

💰 Финансовая часть (2 кв 2025)

📊 За отчетный период выручка снизилась на 2,2%, составив 155,1 млрд рублей, чистая прибыль достигла лишь 2,4 млрд рублей. Операционная маржа остается низкой. Показатель EBITDA незначительно увеличился, однако продолжает оставаться на критически низком уровне.

🧐 Отсутствие дивидендных выплат способствует сохранению резервного фонда.

💱 Во втором квартале зафиксирован отрицательный свободный денежный поток (FCF) объемом 4,3 млрд рублей, что закономерно объясняет отсутствие выплаты дивидендов. При текущих рыночных условиях предприятие неспособно обеспечить положительный FCF даже при отсутствии инвестиций в основной капитал. Таким образом, наличие резерва является оправданным решением.

✔️ Операционная часть (2 кв 2025)

🔲 Выпуск чугуна увеличился на 8,8% по сравнению с первым кварталом 2025 года и достиг объема 2 375 тысяч тонн благодаря завершению ремонтных работ на домне №6. Объем производства стали сократился на 18,2% (за полгода), составив 5 193 тысячи тонн, главным образом вследствие замедления экономической активности в России ввиду высокой кредитной ставки.

🤓 Объем выплавленной стали вырос на 1,8% по отношению к предыдущему кварталу, достигнув отметки в 2 620 тысяч тонн, что отражает традиционное весеннее повышение деловой активности. Несмотря на это, показатель остается на 22,4% ниже прошлогоднего значения.

⚫ Реализация металлоизделий группы составила 2 493 тысячи тонн, продемонстрировав прирост на 2,7%, преимущественно за счёт увеличения поставок горячекатаного проката. Реализовано премиум-продукции 992 тысячи тонн, уменьшившись на 2,0% по сравнению с первым кварталом, в первую очередь из-за падения спроса на толстый лист стана 5000 со стороны трубопрокатчиков. Премиальные товары занимают долю в 39,8% от общего объёма реализации.

📌 Итог

💪 Ожидается восстановление сектора к 2026 году. Если прогнозы оправдаются, компания станет привлекательной инвестицией. При росте курса валюты в 2026 году и оживления рынка на фоне уменьшения капитальных расходов возможно достижение максимальной будущей дивидендной доходности.

📛 Ухудшение рыночной обстановки способно привести компанию к убыткам. Можно предположить, что 2025 год окажется непростым, с некоторым улучшением показателей во второй половине года, достаточным для сохранения положительной чистой прибыли и возможности выплаты скромных дивидендов. Основные надежды связаны с периодом 2026–2027 годов, когда ожидается снижение капитальных затрат и рост строительной активности, способствующие восстановлению цен на стальную продукцию.

🤔 Снижение ключевой ставки создает предпосылки для постепенного восстановления строительного сектора и последующего наращивания объемов строительства, что в перспективе позволит вернуть ключевые показатели к прежним уровням, однако этот процесс потребует определенного времени.

🎯 ИнвестВзгляд: Тем, кто рассчитывает на восстановление отрасли в ближайшие два-три года, акции ММК представляют интерес в плане потенциальной переоценки.

📊 Фундаментальный анализ: 🟰 Держать - текущая ситуация характеризуется существенными финансовыми проблемами и низкими операционными показателями. Хотя есть позитивные прогнозы на 2026-2027 годы.

💣 Риски: ⛈️ Высокие - критически низкие финансовые показатели с существенным падением производства и глобальной зависимостью от внешних факторов сгущают тучи над компанией.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (Доля увеличена) / 29р

💯 Ответ на поставленный вопрос: ММК находится в сложном, но не критическом положении. Компания демонстрирует признаки адаптации к текущим условиям. Постепенное оздоровление внешней среды позволит компании восстановить свои позиции.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MAGN #MAGN #ММК #Металлургия #Финансы #Инвестиции #Анализ #Дивиденды #Потенциал #Акции

ТОП российских акций

Свежую подборку российских акций выкатили аналитики SberCIB. В обновленный ТОП акций добавлены акции компании Лукойл, а Аэрофлот и Совкомбанк, напротив, покинули рейтинг.

ММК +56%

КЦ ИКС 5 +53%

Т-Технологии +43%

Яндекс +37%

Лукойл +34%

Сбер +25%

Транснефть +17%

ГК ПИК +10%

Полюс +3%

Честно сказать, для меня, данный набор бумаг не совсем однозначный, но 6 из 9 бумаг, я держу в своем долгосрочном дивидендном портфеле, и не до достижения какой то эфемерной цели, а на постоянной основе. Поэтому, выбор аналитиков Сбер, мне скорее откликается.

11.09.2025 Станислав Райт — Русский Инвестор