Народ, тут РБК выкатил пост с ответами аналитиков о том, куда вложить 100 тыщ рублей в новом году, причём сделали этов 9 часов утра 1 января. Я надеялся, что они экспертов в 6-8 утра этого же дня опрашивали (чтобы максимально правдивое и жизненное исследование получилось), но похоже нет. Слишком трезвые ответы😉

Давайте оценим мнение экспертов, чтобы «сверить часы». Хотя для многих моих читателей наверняка наиболее очевидным ответом сейчас будет такой: сотку надо вложить в хорошее празднование новогодних каникул, приличную закусь и фейерверк на сдачу!🍾

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

📈Облигации

2025 год был годом облигаций, отмечает Валентина Савенкова из «Велес Капитал». «Их покупали все, в том числе те, кто никогда раньше этого не делал и торговал акциями. Доходности были впечатляющими, ликвидность выросла», — объясняет эксперт.

🦥От себя добавлю, что и новых интернет-экспертов по облигациям в прошлом году развелась целая куча. В 2021-2024 годах я был одним из немногих, кто на постоянной основе популяризировал долговое инвестирование, детально разбирал новые выпуски и делал авторские подборки облиг. А теперь этим занимаются даже те коллеги-блогеры, кто всё это время смеялся над бондоводами и говорил, что инвестирует ТОЛЬКО в акции, только хардкор)

Савенкова назвала основные стратегии на долговом рынке в 2026 году:

● Длинные ОФЗ с фиксированным купоном (дюрация 10+ лет). Основная цель — рост тела на фоне снижения ставки.

● Корпоративные облигации — премия за риск. Доходность «корпоратов» традиционно выше рынка ОФЗ в связи с меньшей надежностью.

В условиях высоких ставок в экономике стоит ограничить свой аппетит к риску компаниями, имеющими кредитный рейтинг не ниже А и коэффициент долговой нагрузки (Чистый долг / EBITDA) не выше 2.

Аналитик «Цифра брокер» Егор Зиновьев допускает, что 2026 год может вновь стать годом облигаций. Он отмечает, что на фоне продолжения смягчения ДКП особый интерес представляют длинные ОФЗ, поскольку их доходность наиболее чувствительна к изменениям ставки.

Среди конкретных бумаг эксперт выделяет ОФЗ 26253, 25248 (так написано у РБК, очевидно имеется в виду 26248), 26238.

💬«Для корп. облигаций следует выбирать эмитентов с высоким рейтингом и стабильным финансовым положением, например Новосибирская область 34024, ГТЛК 2P-08. Из более рискованных вариантов можно рассмотреть Гельтек-Медика 01, Новые Технологии 1Р-08», — добавил он.

📉Акции

Директор по инвестициям УК «Первая» Андрей Русецкий ожидает, что рынок акций начнет себя проявлять во второй половине 2026 года.

В связи с этим эксперт выделяет точечные истории на рынке, которые наименее подвержены геополитическим рискам и ориентированы преимущественно на внутренний спрос. Примеры таких активов, по его словам — «Транснефть», «Яндекс», «Озон».

🔩Долгосрочные тренды — рост потребления цветных металлов в мировой промышленности («Норникель»), и возможный рост стоимости золота, от которого выигрывает «Полюс».

«Велес Капитал» считает, что в 2026 году будут актуальны акции из групп «защитные активы» и «дивидендные аристократы».

К защитным активам эксперт относит динамично развивающиеся компании, ориентированные на внутренний спрос: сектор ретейла, IT, телекоммуникации, а также банки.

«Лидерами этих секторов, обладающими высоким потенциалом роста, можно считать «Яндекс», «Озон», Х5, «Сбер». Новым лидером года при сохранении амбициозных планов распределения прибыли между акционерами может стать ВТБ», — отмечает Савенкова.

👉Дмитрий Целищев из «Риком-Траст» среди потенциальных бенефициаров роста выделяет финтех-компании — OZON, Yandex, Сбер, сектор энергетики — Интер РАО, Россети, удобрений — ФосАгро и добычи — Полюс.

Зиновьев из «Цифра брокер» обращает внимание на НОВАТЭК, Яндекс, Аэрофлот, Совкомфлот, Т-Технологии, Мосбиржу, Промомед и Хэдхантер.

💰Фонды денежного рынка и золото

Почти все эксперты 1 января сошлись во мнении, что стоит держать часть портфеля в фондах денежного рынка. По их мнению, этот инструмент обеспечивает высокую ликвидность и позволяет защитить капитал от краткосрочных колебаний рынка и инфляции.

«Для финансово грамотного инвестора это базовый актив в портфеле. Данные фонды с нами навсегда» — Андрей Русецкий из УК «Первая».

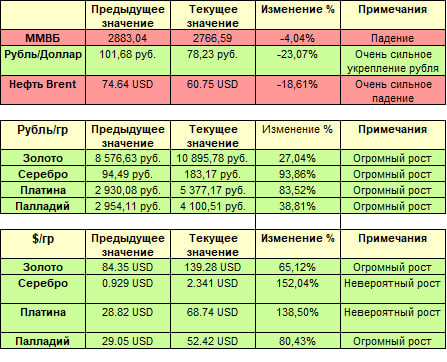

🤷♂️Мнения по золоту немного разделились. Хранение около 10% сбережений в золоте — обычная инвестиционная практика независимо от рыночной конъюнктуры, говорит Русецкий. В России вложения в золото также выступают защитой от ослабления рубля.

«Часть средств всегда можно хранить в золоте, чтобы защитить портфель от девальвации или переждать турбулентность на фондовом рынке, связанную с критическими, трудно предсказуемыми ситуациями на мировом рынке».

Целищев из «Риком-Траст», напротив, считает, что золото на 2026 год выглядит не самой привлекательной инвестицией. С начала 2025 года цены на золото выросли почти на 70%, и пиковые значения, вероятно, уже пройдены.

❓А вы как думаете, куда выгоднее всего вложить 100 тыщ ₽ на пороге Нового 2026 года?😉

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.