Кто готовится к выходу на IPO в 2026 году? Бум первичных размещений!

На Мосбирже считают, что в ближайшее время около 20 эмитентов акций уже «технически готовы» к выходу на IPO. Вслед за ДОМ-РФ и Базисом, в 2026-м году мы можем увидеть целый вал первичных размещений.

🏃Сейчас скопилась целая очередь из контор, которые уже «на низком старте» и ждут подходящего момента, чтобы стать частью нашего фондового казино. Предлагаю подсветить наиболее яркие из них.

Самые важные новости фондового рынка, авторская аналитика, обзоры компаний и инвест-юмор — в моем телеграм-канале.

СИБУР

Крупнейшая интегрированная газоперерабатывающая и нефтехимическая компания в РФ. Сибур долго откладывал размещение на бирже в ожидании благоприятных факторов, и может начать торговаться на Восточной бирже в 2026 году.

Ожидается, что Сибур разместит в свободном обращении всего лишь 2% акций. Но с учетом предполагаемой капитализации компании в 3 трлн, объем размещения может быть сравним с суммой, которую привлекли все IPO 2024 г., вместе взятые.

VK Tech

В декабре 2024 ВК объявил, что рассматривает возможность размещения на Мосбирже акций «дочки», которая поставляет ИТ-продукты собственной разработки корпоративным клиентам. А летом 2025 VK Tech сменила форму собственности с АО на ПАО, сделав ещё один шаг к IPO.

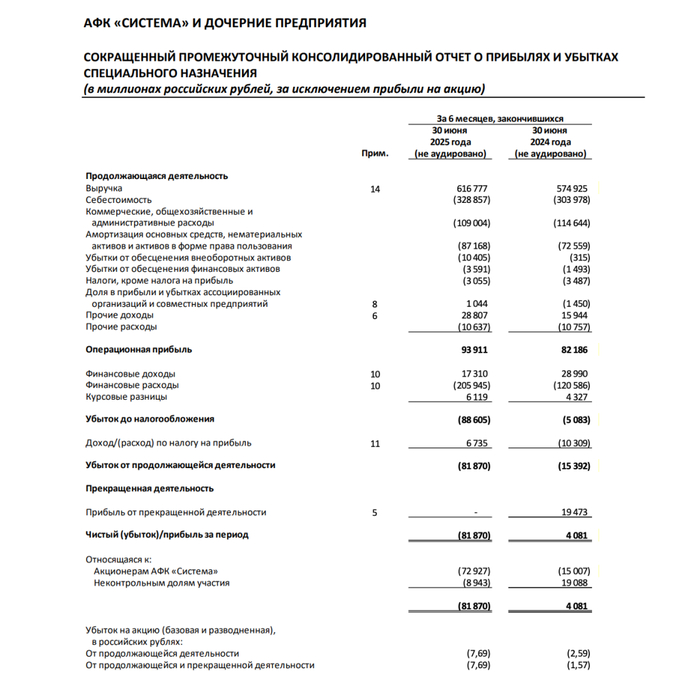

«Дочки» АФК Системы

Медси: крупнейшая сеть из 130 частных медицинских клиник по всей России. Это IPO, кстати, обсуждается ещё с 2014 г.

Биннофарм: крупный фармацевтический холдинг с потенциальной капитализацией более 100 млрд ₽. Препараты эмитента присутствуют на рынках 15 стран, а самый продаваемый — Кагоцел.

«Степь»: один из крупнейших агрохолдингов РФ с активами в Краснодарском крае и в Ростовской обл. За короткий период компания стала лидером в независимом сахарном трейдинге, вошла в топ-10 агротрейдеров страны, стала #1 по надою молока на одну корову.

Cosmos Hotel Group: сеть гостиниц и отелей. Включает 36 объектов в 24 городах России с общим фондом в 10 тыс. номеров.

Евраз

Одна из крупнейших металлургических и горнодобывающих компаний. В июле 2025 компания объявила о создании ПАО, которое объединит все активы группы. Ожидается, что новое ПАО выйдет на биржу в 1-й половине 2026.

MTC Web Services

В декабре 2024 МТС объявила об объединении своих дочерние компаний в сфере ИТ и облачного бизнеса, в том числе МТС Ads, в крупную компанию MTC Web Services. Эксперты считают, что именно эту структуру оператор собирается вывести на биржу.

РТК-ЦОД

Дочка Ростелекома — лидер рынка дата-центров в РФ. Контролирует 30% коммерческого сегмента ЦОД (центр обработки данных). В мае 2024 компания уже объявляла о выходе на IPO, но тогда что-то пошло не так. А в декабре 2025 она вывела на биржу свою собственную дочку (и «внучку» Ростелика) — ГК Базис.

Нанософт

Российский аналог Autodesk (разработчика AutoCAD). Занимается разработкой программного обеспечения и систем автоматизированного проектирования. Лидер рынка САПР (77% в РФ). После ухода западных конкурентов у компании огромный потенциал для захвата рынка.

Суточно-ру

Второй игрок по обороту на рынке аренды жилья после Avito с долей 27%. Активно присутствовали на конференции Смарт-лаба, видно что готовятся к IPO.

Винлаб

Сеть винных магазинов, крупнейший алкогольный ритейлер (более 2100 торговых точек по стране). Дочка NovaBev с выручкой 87 млрд ₽ за 2024 г. Выход на биржу возможен уже в начале 2026 г.

БКС Холдинг

Крупнейший независимый (не-банковский) брокер в РФ. После смены собственника компания анонсировала планы по выходу на IPO в 2026 г. Успешное размещение может укрепить её позиции на фоне бума частного инвестирования.

🤔Кто ещё?

Кроме того, на бирже в 2026-2027 годах могут появиться: сервисная дочка Самолета «Самолет-плюс», федеральная ювелирная сеть «Sokolov», хорошо нам известный «Балтийский лизинг» (кстати, старейший из всех ЛК в стране), облачный провайдер Selectel (про его IPO говорят с 2021 года и каждый раз откладывают).

Кроме того, на IPO могу выйти разработчик программного обеспечения «Омега», автодилеры Рольф и Автодом, российско-китайская платформа КИФА (уже объявляла об IPO в 2024-м, но слилась) и инфраструктурный холдинг «Нацпроектстрой» (это он реализует ВСМ «Москва-Петербург» и расширение БАМа).

🎯Подытожу

Список не исчерпывающий, потому что некоторые компании могут резко решить выйти на IPO без «предварительных ласк» (как это сделал Базис), а некоторые — годами ждать удачного момента и мариновать инвесторов ожиданиями (как многие из вышеперечисленных).

⚠️Но все IPO объединяет одно (и это нужно помнить!) — любая компания, которая впервые становится публичной, стремится продать себя КАК МОЖНО ДОРОЖЕ. Поэтому когда вы участвуете в IPO с целью заработать на акциях, не забывайте что и сами текущие акционеры хотят абсолютно того же😉

Лично я за почти 8 лет своего инвестирования в фондовый рынок, принимал участие лишь в паре IPO, а абсолютное их большинство обходил стороной. И как показал опыт, это было экономически весьма разумной тактикой.

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.