Почему ЛСР — необычный девелопер и стоит ли его покупать

Как среди множества компаний, занимающихся недвижимостью, выбрать ту, которая станет источником вашего будущего дохода, а не просто раздаёт обещания? Мы обошли стороной скучные отчеты и, используя специальную модель, заглянули в будущее «Группы ЛСР». Эта статья будет полезна тем инвесторам, которые ценят не абстрактные мнения, а конкретные расчеты. Сегодня я представлю результаты своего анализа.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

О компании.

Группа ЛСР является одним из ведущих девелоперов в России, стабильно занимая место среди лидеров по объему введенной недвижимости. Основной фокус компании — создание жилых кварталов «под ключ» и комплексных городских пространств. ЛСР работает в сегменте Homebuilding и конкурирует с известными игроками, такими как ПИК, «Самолет», «Инград» и «Эталон», все из которых также представлены на Московской бирже.

ЛСР представляет собой холдинг, где более 90% дохода формируется за счет дивидендов от дочерних предприятий. Оставшиеся 7,5% доходов поступают в виде лицензионных платежей.

Расчет справедливой стоимости акции ЛСР.

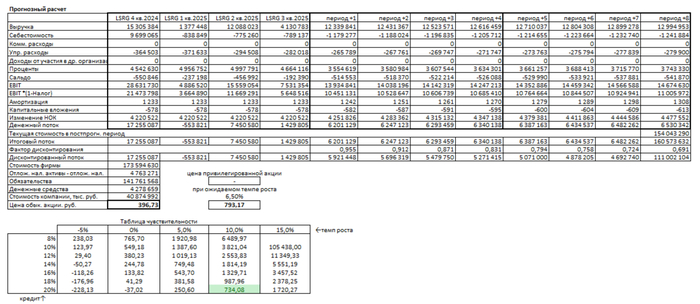

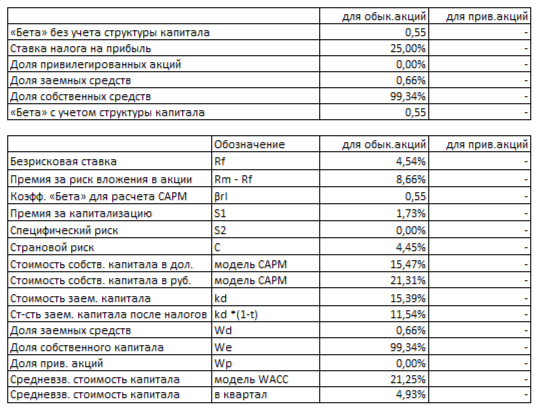

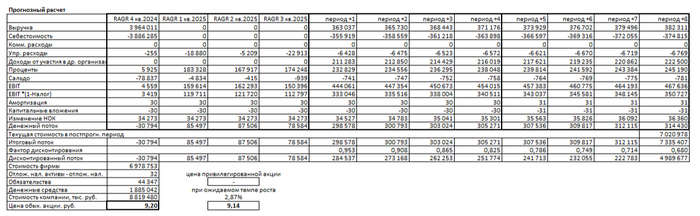

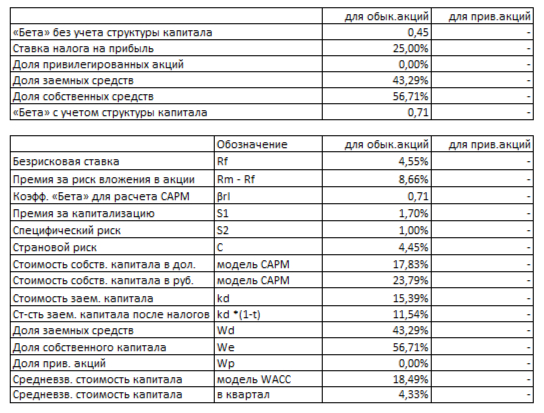

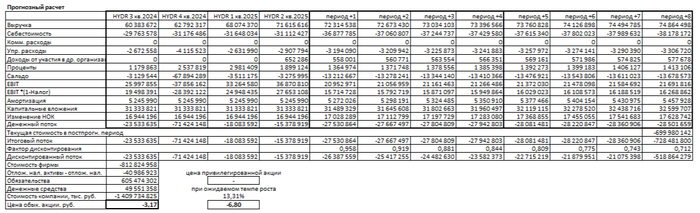

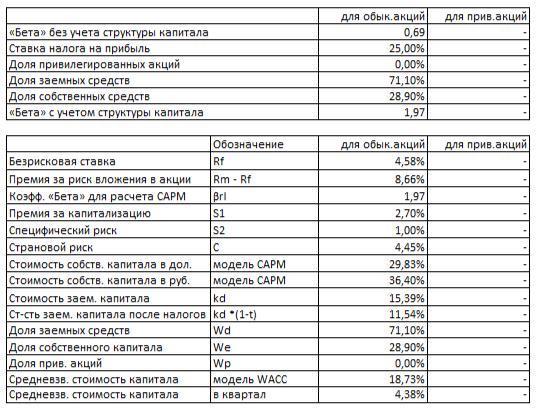

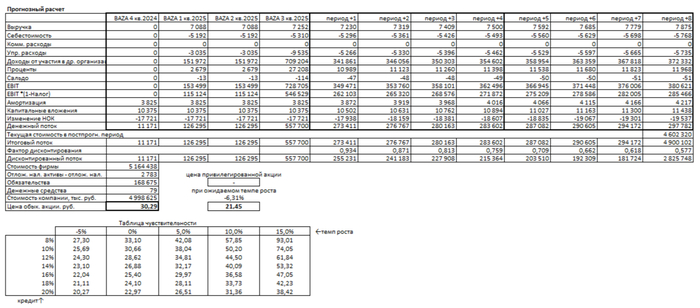

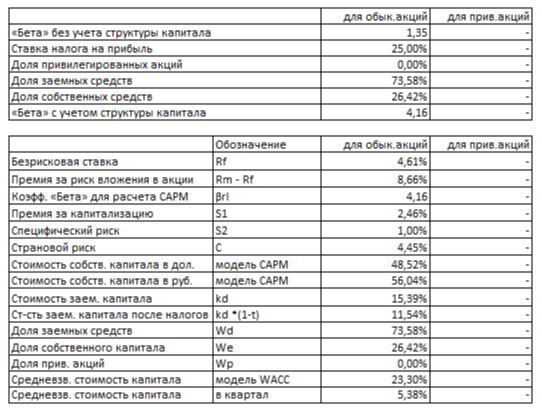

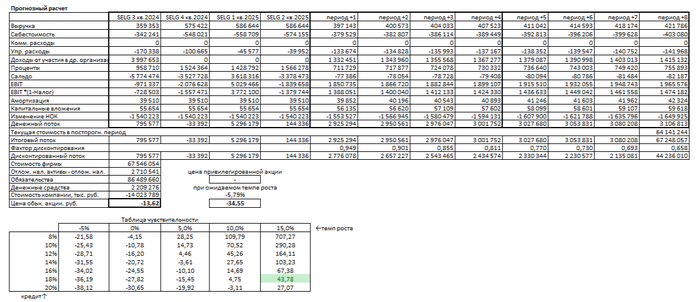

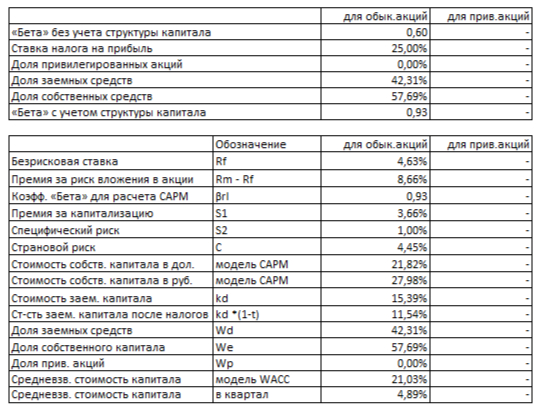

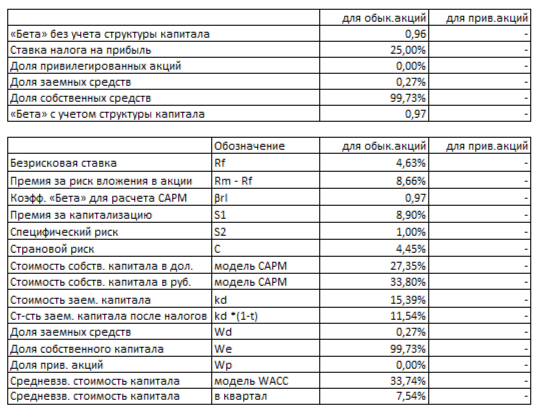

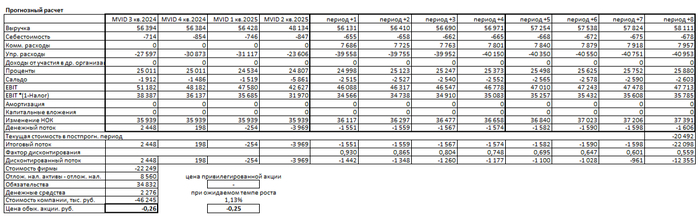

Чтобы заглянуть в будущую стоимость компании, мы применим метод дисконтированных денежных потоков (DCF). Для построения модели мы будем опираться на фактические поквартальные данные РСБУ с 2022 года по 3 квартал 2025 включительно. Период прогнозирования составит 2 года с консервативным предположением о годовом росте в 3,0%. Ставки для дисконтирования — 9,83% в долларах и 15,39% в рублях — взяты из «Статистического бюллетеня Банка России» от 7 октября 2025 года.

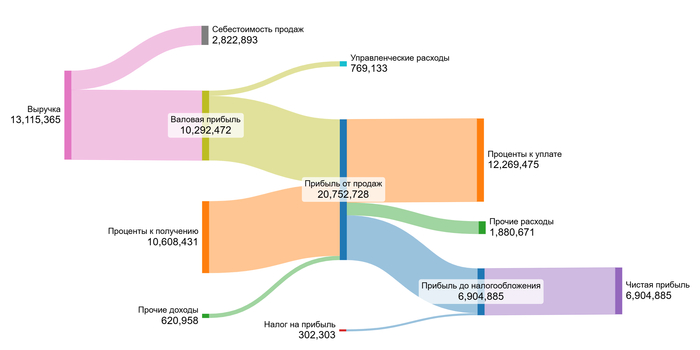

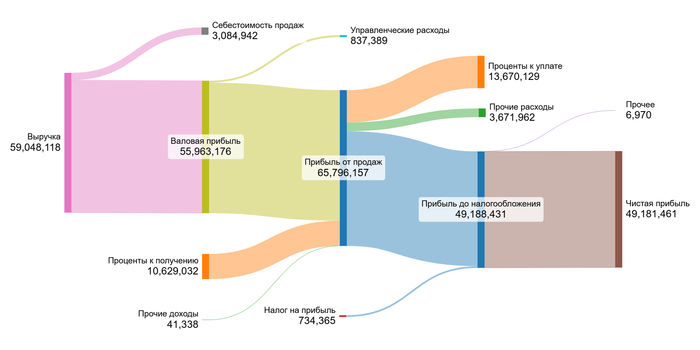

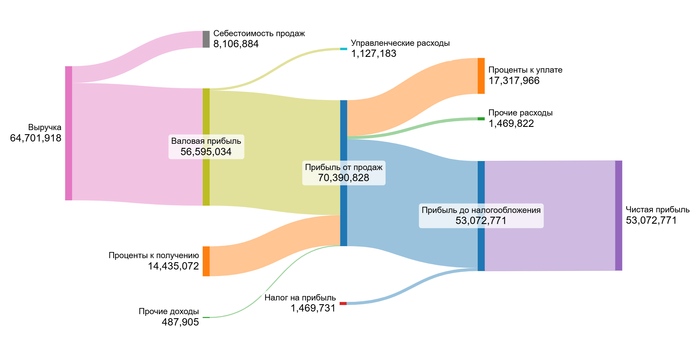

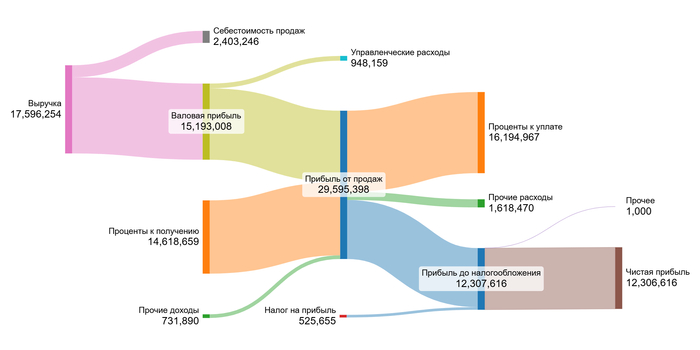

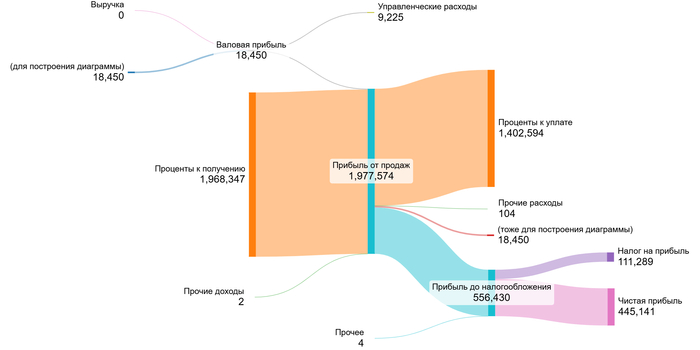

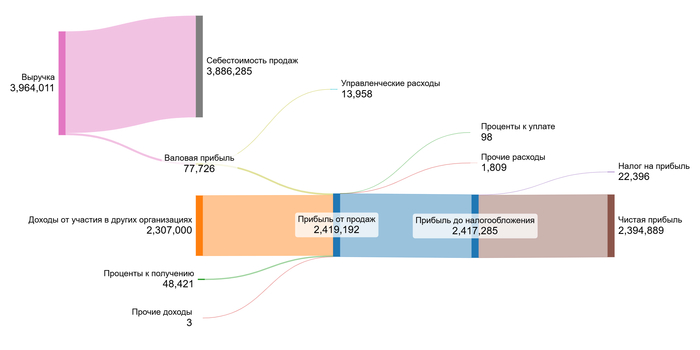

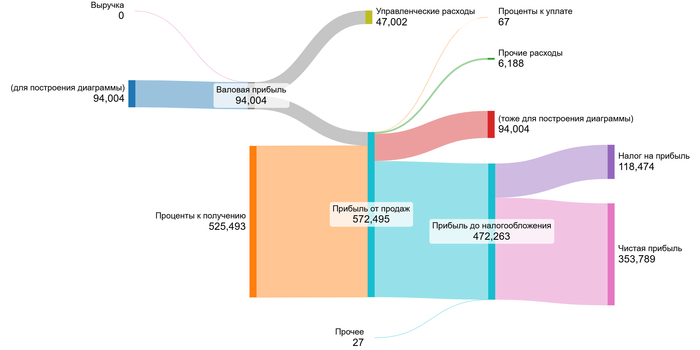

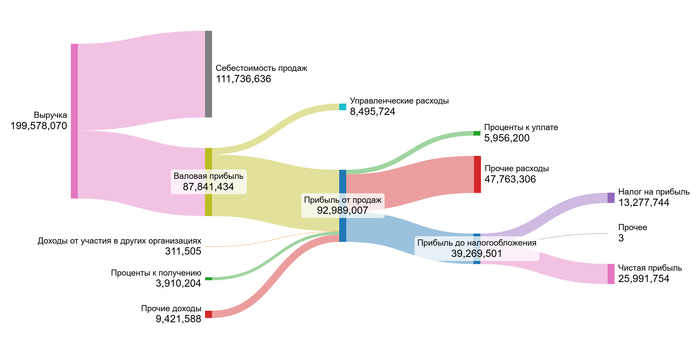

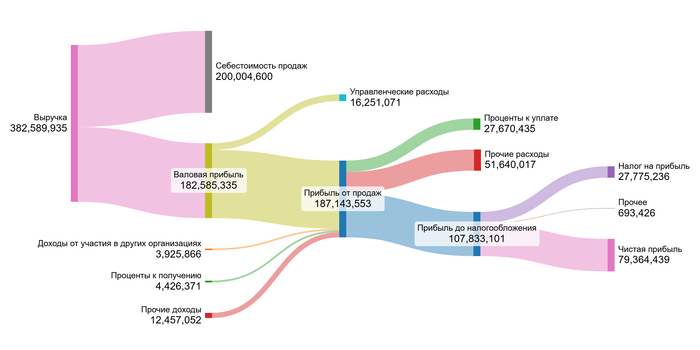

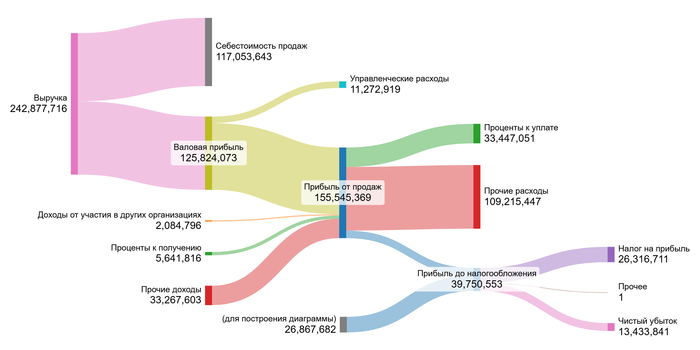

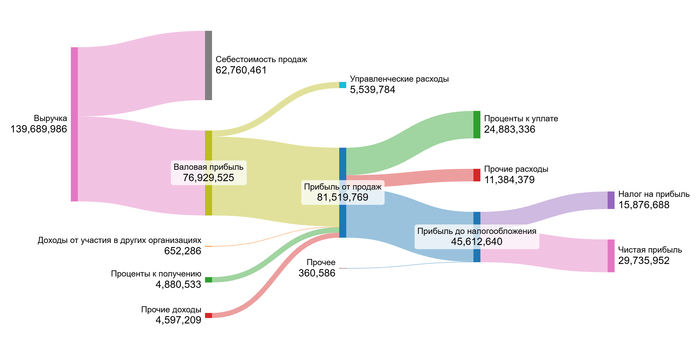

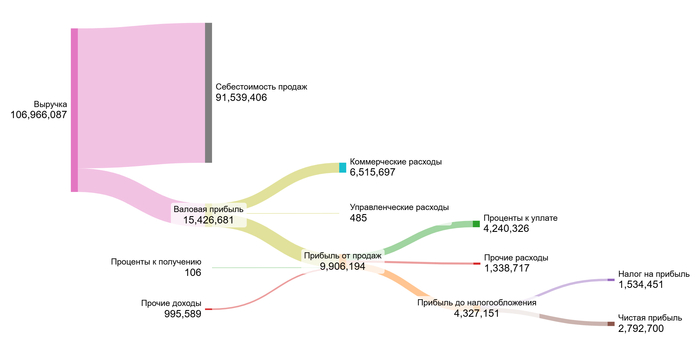

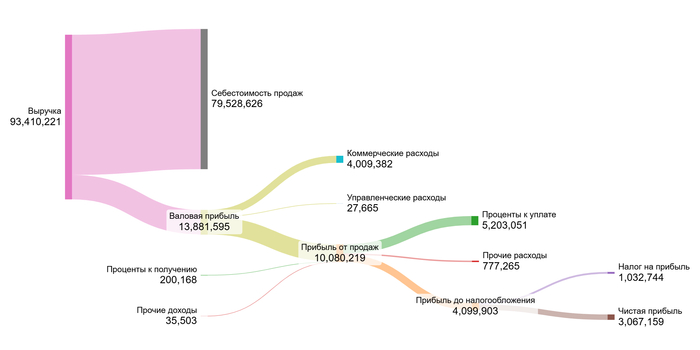

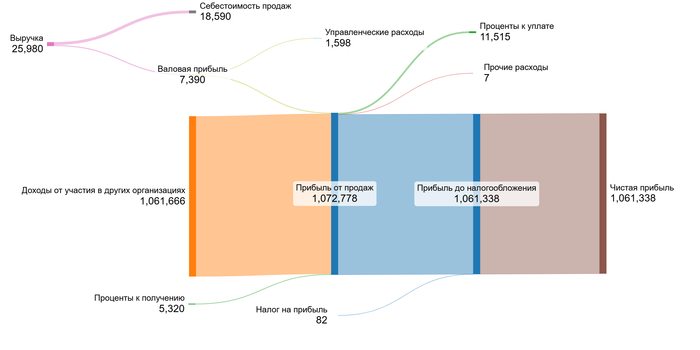

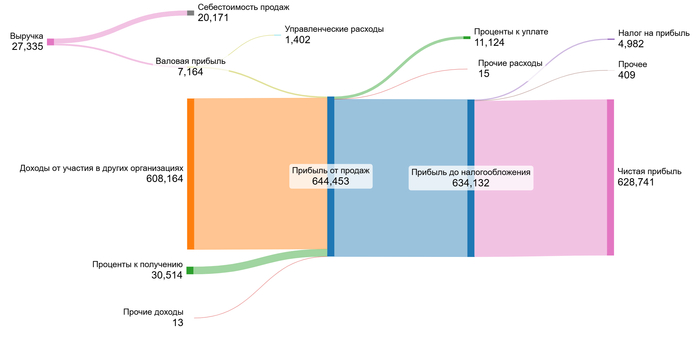

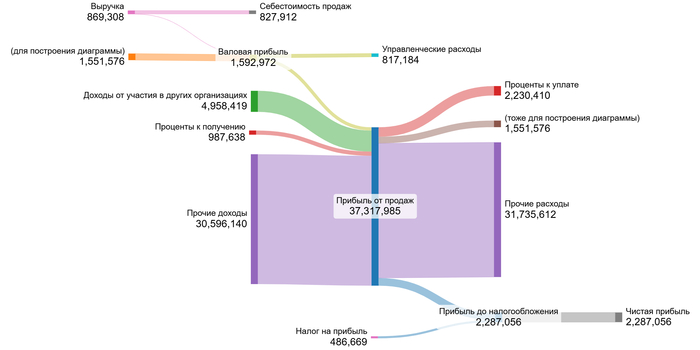

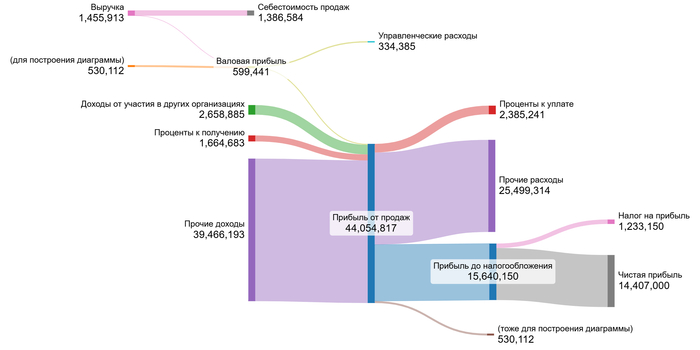

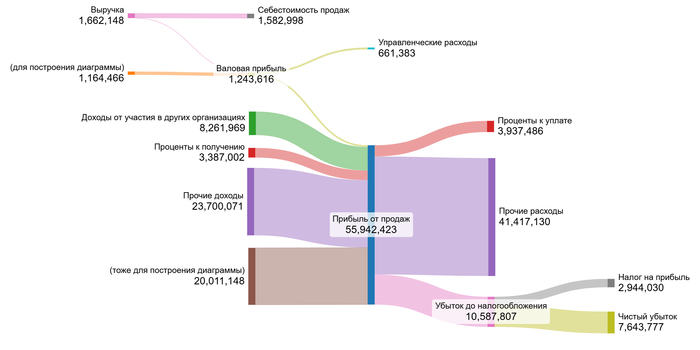

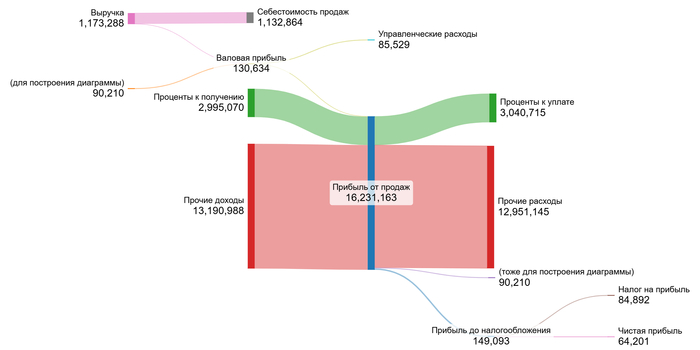

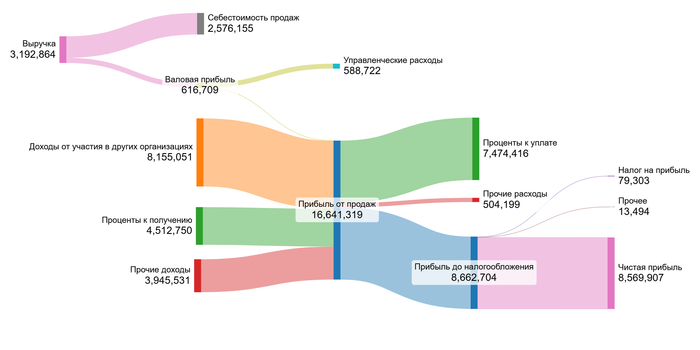

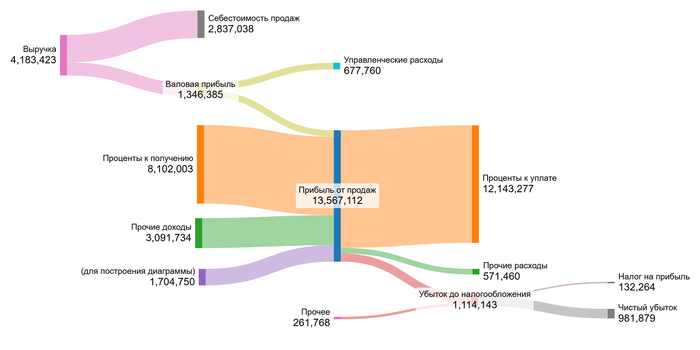

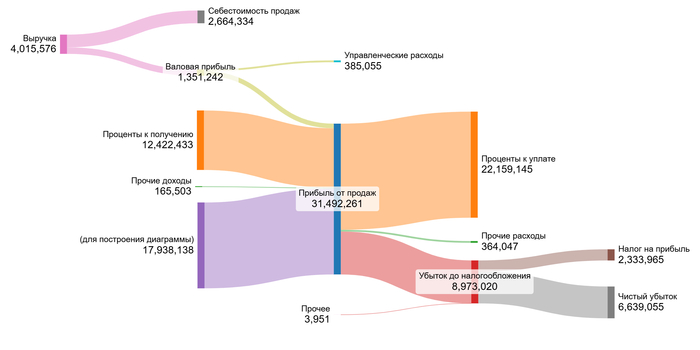

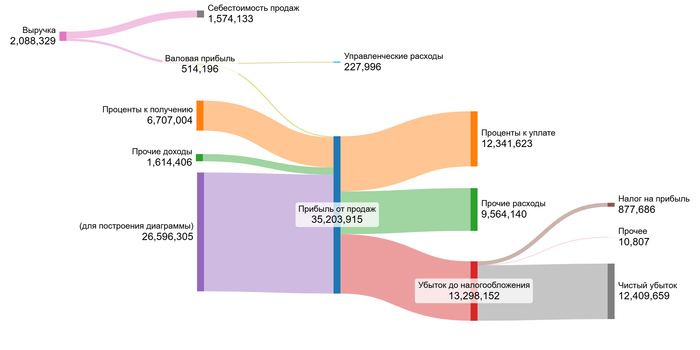

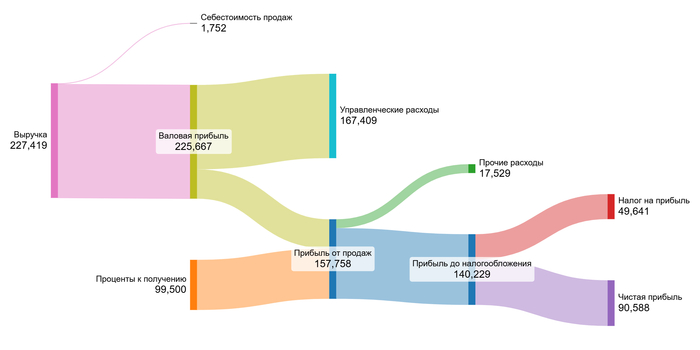

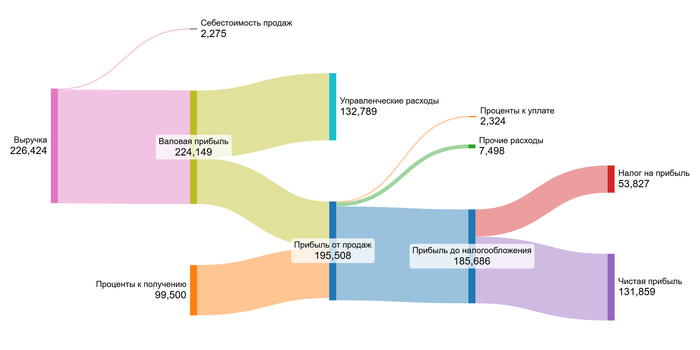

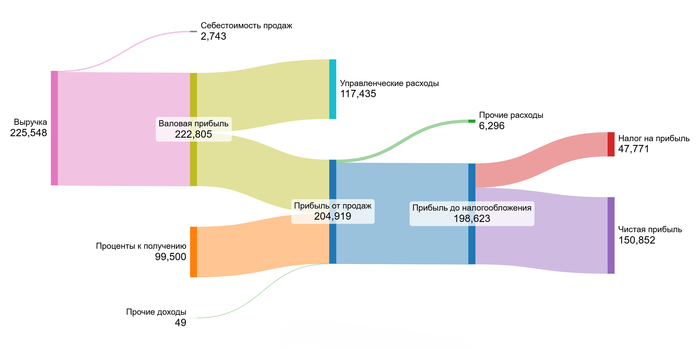

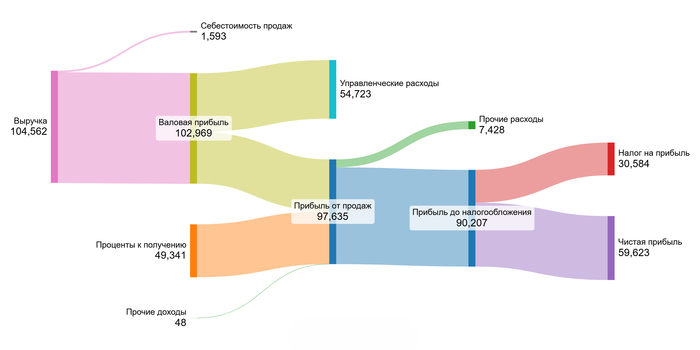

Наглядную динамику ключевых финансовых результатов за последние годы вы можете оценить на диаграммах в галерее ниже. Такой визуальный анализ часто позволяет опытному глазу заметить тенденции, которые не сразу очевидны в таблицах.

Анализируя данные, можно выделить несколько устойчивых тенденций. Основным источником доходов, безусловно, является выручка, которая, как мы уже упоминали, включает дивиденды. Она продемонстрировала значительный рост: с 13 миллиардов рублей в 2022 году до 64,7 миллиардов в 2024 году. Вторым значимым фактором, который влияет на конечный финансовый результат холдинга, является огромное влияние статей «Проценты к получению» и «Проценты к уплате». На всех диаграммах видно, что «Проценты к уплате» превышают «Проценты к получению».

Теперь, понимая эти внутренние механизмы, мы можем перейти к расчету стоимости. Как вы уже знаете из наших предыдущих материалов, для холдинга, подобного ЛСР, бессмысленно анализировать процентное соотношение статей к выручке — ключевое значение имеют абсолютные денежные потоки. Поэтому мы смело пропускаем этот этап и берем для модели DCF средние значения ключевых показателей из фактических данных за весь рассматриваемый период.

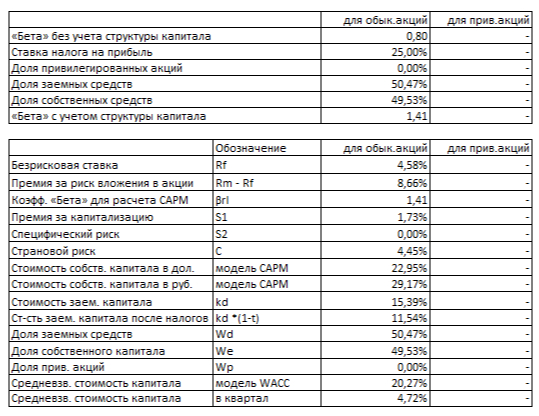

Ключевым этапом является расчет средневзвешенной стоимости капитала (WACC), который отражает требуемую инвесторами доходность с учетом всех рисков. Наша модель, учитывая безрисковую ставку по 30-летним US Treasuries (4,58%) и премии за страновой (4,45%), рыночный (8,66%) и размерный (1,73%) риски, дает значение WACC = 20,27% в рублях.

Для инвестора этот показатель имеет важное значение: стоимость капитала ЛСР превышает средний уровень по отрасли, который составляет 19,38%. Это свидетельствует о том, что рынок оценивает компанию как более рискованную.

Оценка акции: два сценария.

Чтобы получить полную картину, мы смоделируем два сценария будущего «Группы ЛСР». Первый покажет, что будет, если компания растится лишь вровень с рынком, а второй — раскроет ее потенциал при сохранении собственной динамики. Такой подход позволяет выйти за рамки усредненных прогнозов и понять, за что вы на самом деле платите, покупая эти акции.

По результатам моделирования на третий квартал 2025 года, оценочная стоимость компании составляет примерно 41 млрд рублей. Обязательства компании, несмотря на их внушительность, составляют 81,66% от её будущей чистой прибыли. Для многих это может показаться тревожным сигналом, однако для опытного инвестора это лишь отражение реальности капиталоемкого сектора. Важно не столько наличие долга, сколько его стоимость и способность компании генерировать доход для его обслуживания. В этом аспекте ЛСР может радоваться.

Сценарий 1: Консервативный рост (3% в год)

Если предположить, что «Группа ЛСР» будет развиваться скромными темпами в 3% в год, наша модель DCF, которая суммирует все будущие денежные потоки и вычитает обязательства, показывает справедливую стоимость одной акции на уровне 396,73 рублей. Это примерно на 43% ниже текущей рыночной цены. Такой результат — сигнал о том, что рынок уже заложил в цену более оптимистичные ожидания. Для принятия финального решения по компании я дополняю анализ сравнением с другими игроками по ключевым критериям: темпы роста прибыли, дивидендная политика, маржинальность. И каждый квартал сверяюсь, начинают ли фактические результаты компании оправдывать расчет.

Сценарий 2: Ожидаемый рост (6.5% в год)

Этот сценарий основан на внутреннем потенциале компании к росту, который определяется как произведение рентабельности на долю реинвестированной прибыли. Согласно расчетам, ежегодный рост составляет 6,5%. Если ЛСР сможет удерживать этот уровень, справедливая стоимость ее акций поднимется до 793,17 рублей, что на 13,5% превышает текущие котировки. Реализация этого сценария зависит от способности компании эффективно управлять своими масштабами и долговыми обязательствами. Вероятность достижения такого роста вполне обоснована, учитывая статус ЛСР как одного из лидеров рынка, наличие портфеля проектов в привлекательных локациях и историю операционной эффективности.

Сравнение с рынком и итоговый вердикт

По данным нашей таблицы чувствительности, текущая стоимость акции, составляющая около 698 рублей, отражает ожидания рынка, которые можно назвать весьма агрессивными. С одной стороны, рынок предполагает годовой рост примерно на 10%, а с другой — высокая кредитная ставка в 20%. Хотя амбиции компании ЛСР и текущее состояние рынка недвижимости могут способствовать достижению таких показателей, это всё же зона повышенного риска.

Таким образом, покупка акции ЛСР сегодня — это выбор для тех, кто уверен в способности компании превзойти скромные рыночные прогнозы и верит, что она успешно справится с долговой нагрузкой. Окончательное решение, как всегда, остаётся за вами, но теперь оно может быть подкреплено не только предположениями, но и этой финансовой моделью.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Итоговый вердикт: стоит ли инвестировать в ЛСР?

Анализ выявил, что «Группа ЛСР» — не просто девелопер, а компания с уникальной структурой и впечатляющей историей. Ее главное преимущество — стабильно растущая прибыль и статус единственного лидера сектора, который десятилетиями вознаграждает акционеров дивидендами. Модель DCF показала значительный потенциал акций при сохранении исторических темпов роста, а сравнительный анализ не оставил шансов конкурентам.

Однако у компании есть и недостатки. Высокий уровень долга характерен для всего сектора, а отсутствие формальной дивидендной политики добавляет элемент непредсказуемости. Текущая рыночная цена уже включает оптимистичные ожидания, что всегда связано с повышенными рисками.

Вопрос к тем, кто ищет качественные активы: что важнее — мощный дивидендный поток здесь и сейчас или долгосрочный рост стоимости, который мы увидели в оптимистичном сценарии? Поделитесь своим мнением в комментариях.

На этом наш обзор завершен. Благодарю вас за внимание и время.

Если этот анализ был вам полезен и вы хотите и в дальнейшем видеть подобные обзоры, которые раскрывают суть, а не пересказывают новости, — поддержите мой блог подпиской в Телеграме. Там я делюсь мыслями и расчетами. Удачи на рынках!