Прошлый год оказался довольно успешным как для компаний-новичков на бирже, так и для инвесторов, рискнувших вложиться в их акции на первичном размещении.

В 2024 г. на рынке IPO ожидается ещё большее количество эмитентов, чем в 2023 г. Согласно заявлениям Мосбиржи, только в первом полугодии провести IPO могут 7-8 компаний, но все будет зависеть от состояния рынка.

При этом Банк России пока прогнозирует 9-11 новых IPO в течение всего 2024 г., согласно утвержденной Стратегии развития финансового рынка России. На мой взгляд, это довольно пессимистичная оценка. Сейчас, в условиях крайне высоких кредитных ставок на рынке, чуть ли не самым привлекательным и выгодным способом получения дополнительного финансирования для компаний является «впаривание» их акций разгоряченным отечественным инвесторам.

В своем телеграме я несколько дней назад поднимал эту тему, и она вызвала живой интерес у подписчиков. Поэтому подготовил более развернутую статью.

В общем, давайте посмотрим на список потенциальных претендентов на IPO:

КЛВЗ «Кристалл»

Калужский ликеро-водочный завод «Кристалл» (КЛВЗ) планировал провести IPO ещё в конце 2023 г., потом планы сместились на январь 2024 г. Пока новых данных нет, а январь тем временем приближается к концу.

Размер размещения может составить до 1,5 млрд руб. Привлеченные в рамках IPO средства будут направлены на реализацию стратегии роста и замещение западных производителей, ушедших из России. Отлично, не одной «Белугой», как говорится.

Делимобиль

Сервис каршеринга, то есть краткосрочной аренды авто. Ранее компания перенесла планы выхода на биржу с 2021 на 2022 г. из-за рыночных условий, а в 2023 г. трансформировалась в АО. По словам менеджмента, «IPO ожидается в ближайшее время».

Selectel

Занимает лидирующие позиции на рынке выделенных серверов и приватных облаков, управляет облачной платформой собственной разработки и входит в топ-3 крупнейших поставщиков IaaS (инфраструктура как услуга) в России.

Компания заявила о планах выхода на биржу, но ориентиров по срокам не дала. Бизнес компании оценивается в 40-50 млрд руб. Предполагается, что она предложит инвесторам неплохой free float в 15-20% акций. Участники IT-рынка считают текущий момент удачным для привлечения средств.

Skyeng

Edtech-компания, развивает онлайн-школу иностранных языков. Также в группу компаний входят Skysmart и Skypro — они занимаются детским и дополнительным профессиональным образованием соответственно.

Как пишет газета «Ведомости», в рамках первичного размещения акций на Мосбирже платформа планирует привлечь от 3 млрд до 5 млрд рублей. Один из источников газеты сообщил, что IPO может состояться в первой половине 2024 года, но еще не выбран андеррайтер, который поможет оценить стоимость.

Welcome to our casino, как говорится.

Соколов (Sokolov)

Российская ювелирная компания недавно объявила, что планирует выйти на биржу к осени 2024 г. Параметры сделки пока не определены.

Сеть стремительно растет. Число магазинов ювелирного холдинга за 2023 г. выросло с 416 до 650, из которых 170 открыты по франшизе. В 2024 г. планируется открыть еще 300 торговых точек, в том числе порядка 200 – в формате «островов».

👇Дальше у нас — целая россыпь «дочек» АФК Система.

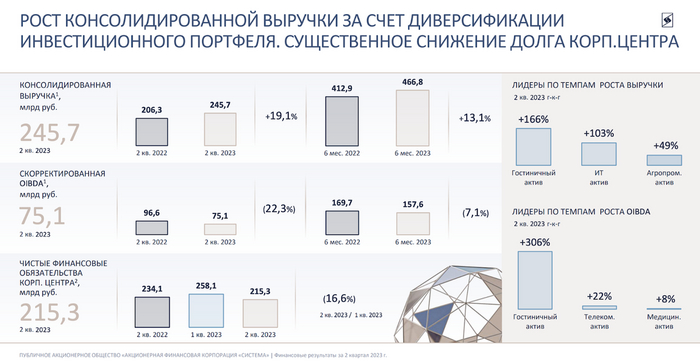

Cosmos Hotel Group

Cosmos Hotel Group владеет и управляет 36 гостиницами с общим фондом в 10 тысяч номеров. Отели, принадлежавшие до марта 2023 года международной компании Wenaas Hotel Russia и функционировавшие под брендами Radisson Blu, Park Inn by Radisson и Olympia Garden, начали работать под брендом Cosmos.

Медси

Компания управляет крупнейшей российской сетью частных клиник и медицинских центров. Контролирующий акционер рассматривает IPO компании при удачной конъюнктуре рынка, либо привлечение частного инвестора.

Это IPO, кстати, обсуждается с 2014 г. — так что в этом году у этих планов своеобразный юбилей.

Агрохолдинг Степь

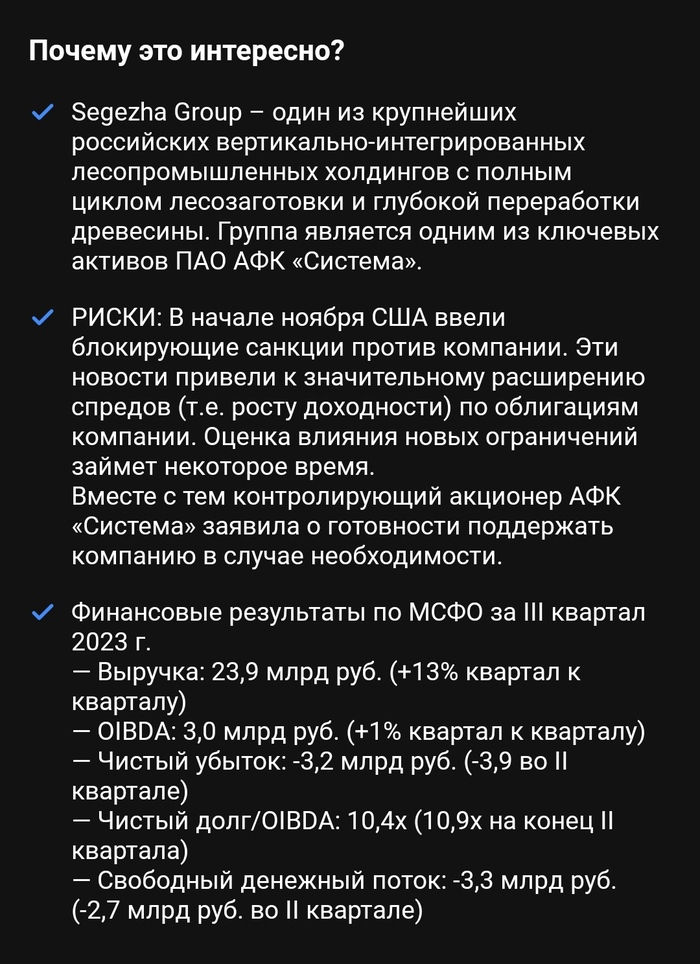

После IPO Сегежи, агрохолдинг Степь стал самым перспективным непубличным активом в портфеле АФК Системы.

Компания нехило прибавляет по операционным результатам. Земельные активы агрохолдинга расположены в перспективных регионах страны: Краснодарском крае, Ростовской области и Ставропольском крае. Земельный банк насчитывает 578 тысяч гектар. За короткий период компания стала лидером в независимом сахарном трейдинге, вошла в топ 10 агротрейдеров страны, стала #1 по надою молока на одну корову 🐄. Так что ждём.

Биннофарм

Фармацевтическая компания «Биннофарм Групп», которая входит в портфель АФК «Система», оценивает свой бизнес более чем в ₽100 млрд. Так заявил в конце 2023 г. генеральный директор Рустем Муратов.

Он подчеркнул, что при желании «Биннофарм Групп» довольно быстро может провести IPO, однако сейчас «нет острой необходимости для первичного размещения». Так что скорее всего фармацевтики вместе с их «мамкой» АФК будут дожидаться более благоприятных условий выхода на биржу.

Какие мысли?

Это не все вероятные кандидаты, поскольку о каких-то вероятных IPO говорят уже несколько лет, но компании всё так и не решаются разместить акции на бирже. Возможно, в одной из следующих публикаций посмотрим на других потенциальных новичков или копнём детальнее в деятельность тех, кого сегодня обсудили.

На мой взгляд, из перечисленных компаний наиболее интересными с точки зрения бизнеса являются Селектел и три дочки «Системы»: Медси, Степь и Биннофарм. За подготовкой этих компаний к IPO я буду следить более пристально.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

Также буду рад видеть Вас среди подписчиков моего Дзен-канала.