Чем забить инвест. портфель?

Инвестиционный портфель может состоять не только из биржевых активов и ценных бумаг. Пробежимся по основным классам и формам этих активов.

Класс 1. Валюты.

Национальные валюты - это денежные единицы одной или нескольких стран, которые используются в качестве средства платежа, меры стоимости товаров и услуг, а также средства накопления. Основные риски - инфляция и девальвация курса.

Цифровые валюты - это та же национальная валюта, которая существует исключительно в цифровой форме. Её отличие заключается в том, что каждой валютной единице присвоен свой уникальный токен, а использовать её могут только зарегистрированные пользователи. Таким образом государство может полностью отследить путь средств вплоть до даты её выпуска.

Класс 2. Драгоценные металлы.

Слитки драгоценного металла - стандартный слиток золота, серебра, платины или палладия. Основные риски - кража и утрата товарного качества в следствии повреждения.

Инвестиционные монеты - физические монеты из золота или серебра. Обычно, покупатель приобретает монеты у банка дороже фактической стоимости металла и, в моменте, не может продать их обратно по той же цене. Основной риск - кража. Риск утраты товарного качества ниже, чем у слитков.

Бумажные драгоценные металлы - расписки на владение тем или иным драгоценным металлом. Для владения не требуют специальных условий, достаточно открыть специализированный биржевой или банковский счет. Основные риски - банкротство организации, которая предоставляет расписки.

Класс 3. Долговые инструменты.

Вклады - это договор с банком, по которому клиент размещает деньги на определённый срок или на условиях снятия в любое время. Банк обязуется выплачивать проценты за пользование деньгами. Основной риск - банкротство банка.

Облигации - это ценная бумага, которая подтверждает, что её владелец предоставил эмитенту (выпустившему бумагу) займ в размере её номинальной стоимости. Также облигация устанавливает срок возврата средств, размер и сроки периодического дохода за пользование деньгами (купон). Основной риск - банкротство эмитента.

Цифровые облигации - это другая форма облигаций. Если в классической системе покупает облигации через посредника в виде брокера, то цифровые облигации продаются напрямую через цифровую платформу. Основные риски - банкротство эмитента и взлом платформы.

Краудлендинг - форма коллективного кредитования, при которой физические или юридические лица напрямую предоставляют займы бизнесу через онлайн-платформы, минуя традиционных посредников в виде банков. Основные риски - банкротство эмитента и взлом платформы.

Класс 4. Долевые инструменты.

Акции - это ценные бумаги, которые подтверждают наличие у их владельца доли в капитале компании. Покупая акцию, инвестор становится совладельцем бизнеса и получает определенные права: на участие в управлении, на часть прибыли и на долю имущества при ликвидации. Подробнее об акциях тут. Основные риски - банкротство эмитента, изменение цен на продукцию, изменения в менеджменте, политические риски и др.

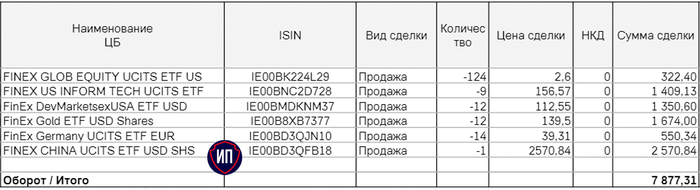

Паевые инвестиционные фонды (ПИФ) - это инструмент коллективного инвестирования, при котором средства вкладчиков объединяются в единый фонд и направляются на покупку различных активов: ценных бумаг, недвижимости, драгметаллов и других. Основные риски - банкротство эмитента, низкая квалификация управляющего (человека, который выбирает и покупает активы на заемные средства).

Класс 5. Недвижимость.

Жилая недвижимость - ну тут все понятно, купил хату и сдаешь. Основные риски - бабки мошенницы.

Коммерческая недвижимость - тут могут быть различные офисы, склады, торговые точки и др., которые сдаются в аренду коммерческим организациям. Основные риски - городское управление, банкротство собственника (вас).

Бумажная недвижимость - распространенная форма владения коммерческой недвижимостью. Фонд собирает деньги инвесторов, организуя ПИФ и покупает недвижимость в управление. Прибыль от аренды делится между всеми инвесторами в соответствии с долями. Основные риски - городское управление и банкротство фонда.

Класс 6. Криптовалюты.

Классические криптовалюты - цифровые активы, стоимость которых зависит от веры инвесторов, спроса и количества вложенных в них средств. Если эмитент предлагает уникальную и надежную модель использования своей криптовалюты, то её цена может быть относительно устойчивой. Риски - огромное количество, вплоть до откровенного мошенничества.

Стейблкоины - криптовалюты, цена которых привязана к конкретной валюте. Риски стейблокинов, в среднем, ниже, чем у классической криптовалюты, поскольку эмитент на средства инвесторов покупает ту же валюту, золото или ОФЗ, которые используются как обеспечение стоимости. Основной риск - мошенничество, политическое вмешательство, взлом платформы, блокчейна или эмитента.

Токенизированные активы - криптовалюты, которые привязываются к стоимости какого-либо актива. Например, токенизированное золото и американские акции можно купить даже из России. Стоимость валюты обеспечена реальным активом во владении эмитента. Основной риск - мошенничество, политическое вмешательство, взлом платформы, блокчейна или эмитента.

Класс 7. Деривативы.

Фьючерсы - контракты на поставку определенного актива в установленный срок по установленной цене. Если цена актива за это время вырастет, покупатель приобретет актив дешевле рынка. Если цена упадет, то покупатель все равно будет обязан выплатить оговоренную стоимость. Основной риск - падение цены базового актива.

Опционы - контракты на поставку определенного актива в установленный срок по установленной цене. В отличие от фьючерса опцион - это не обязанность купить актив, а право. Инвестор может отказаться от сделки, но за это он платит дополнительную премию. Если цена базового актива выросла на 10 рублей, а опцион стоил 5 рублей, то инвестор заработает только 5 рублей. Если цена актива упадет, то инвестор может отказаться от покупки и потеряет только те средства, за которые купил контракт. Основной риск - падение цены базового актива, рост цены ниже стоимости контракта.

Класс 8. Коллекционные предметы. Самый широкий класс активов, куда могут входить коллекционные монеты, марки, картины, алкоголь, лего, комиксы, карты и др. Основной риск - низкая ликвидность (можете не найти такого же фаната, который согласится купить этот актив).

Класс 9. Цифровые финансовые активы. Выше мы говорили о цифровых валютах, акциях и облигациях, но в 2025 году в России случился какой-то безумный тренд на цифровизацию вообще всего. Так, Альфа-банк цифровизировал контракт на поставку вина: в дату исполнения контракта инвестор может выбрать между возвратом своих средств с премией, либо поставкой коллекционного вина. СберСтрахование пошел ещё дальше и выпустил цифровой актив на запуск космического корабля. До даты исполнения контракта компания будет крутить деньги инвесторов и зарабатывать с них прибыль. Если запуск пройдет хорошо, то инвесторам вернут средства с премией, если же запуск сорвется, то вернут только стоимость актива.

В общем и целом, инструментов огромное количество на любой вкус и цвет. И нет ставки на спорт - это не финансовый инструмент.

Больше постов в тг-канале: t.me/klochcoffee

ОСТОРОЖНО: канал содержит мемы!