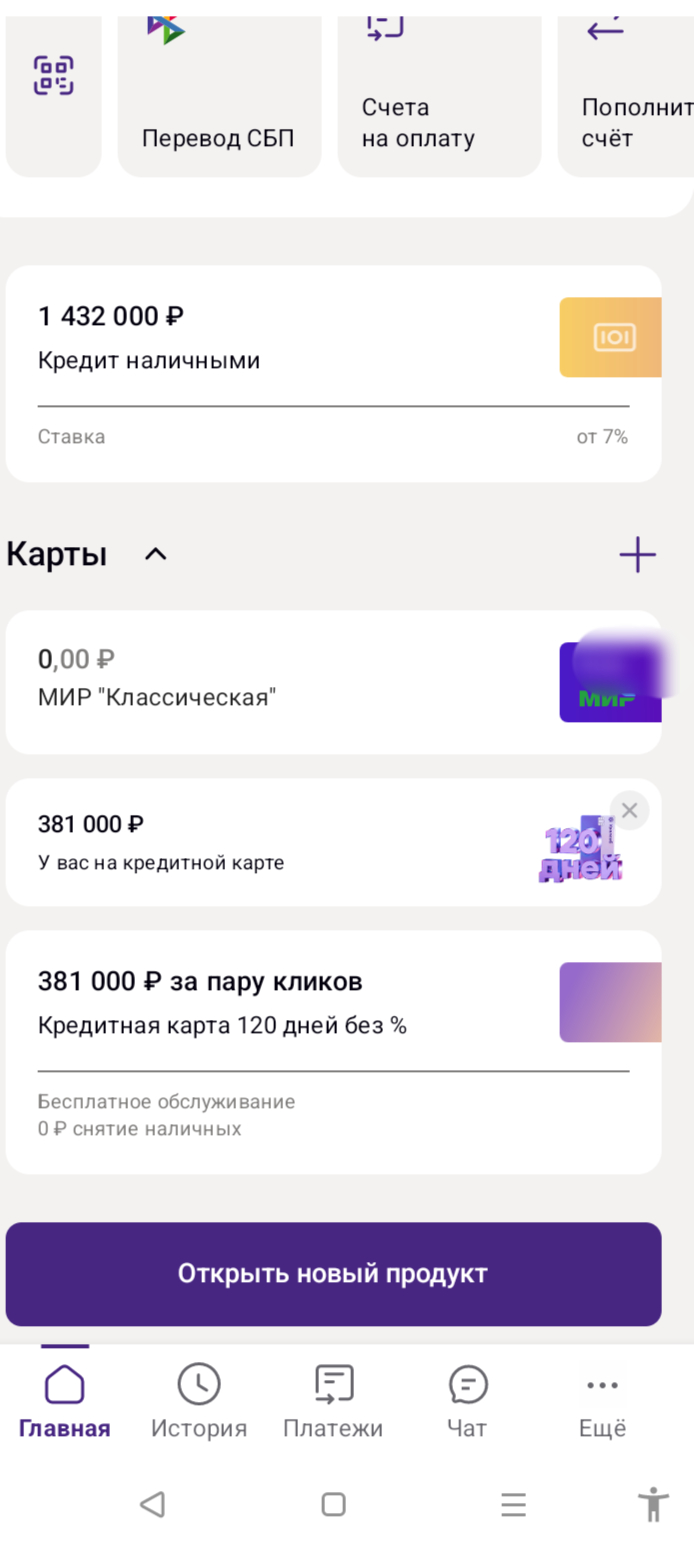

Ответ на пост «Рассрочка от Альфа-банка. Без процентов...»2

Есть и нормальные рассрочки. Не совсем бесплатные, но фактичеески - копейки. Я, честно говоря, не очень понимаю, какой профит банку от них, но факт есть факт. проверено на себе неоднократно.

Периодически на крупные покупки пользуюсь кредиткой от КредитЕвропаБанка.

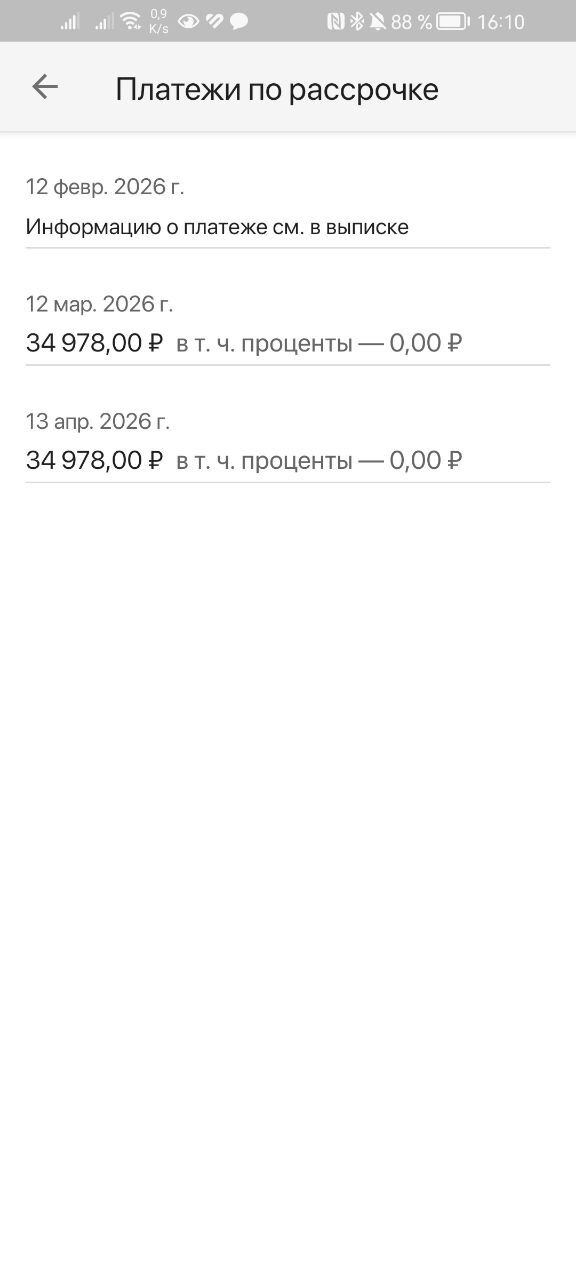

пример: покупка 26 мая 25 года. рассрочка на 10 месяцев за 1399 бонусов. первый платеж был 12 июля 2025, осталось еще 3 платежа (до 13 апреля)

механика процесса:

совершаешь покупки по карте, за которую приходит кэшбэк в виде бонусов (можно получить 3000 этих бонусов по акции приведи друга, но боюсь, что за такие ссылки тут напихают полную жопу огурцов)

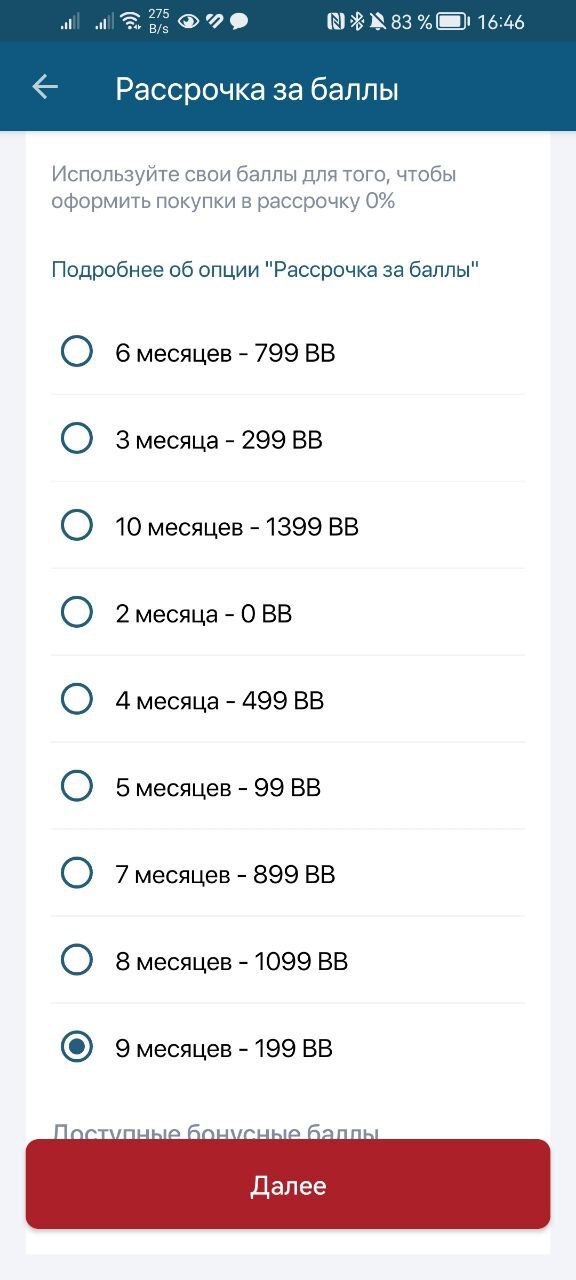

в приложении отжимаешь - хочу рассрочку на такой-то срок, за это списывается сколько-то баллов (на 10 мес 1399, но сейчас идет акция, например, и рассрочка на 9 мес идет за 199 баллов)

совершаешь покупку от тысячи (обычная покупка, прикладыванием карты\через мирпэй, покупка через куар не переведется в рассрочку)

пока покупка не провелась по счету (1-2 дня) жмешь - перевести в рассрочку

радуешься, что ты такой ниибацца хитрожопый и платишь в течение почти года банку рассрочку, переплатив при этом аж тыщу-две баллов=рублей, а свои пока лежат на накопительном\вкладе и принесут за это время тысяч 25 (по покупке на 350 из примера выше, по ставке 16%)

с суммой покупки от 50К прям имеет смысл заморочиться, на мой взгляд...

p.s. продукт для тех, у кого есть деньги на эти покупки и не подходит для шопоголиков, которые не умеют думать и не понимают, что на кредитной карте всегда деньги банка, а не их.

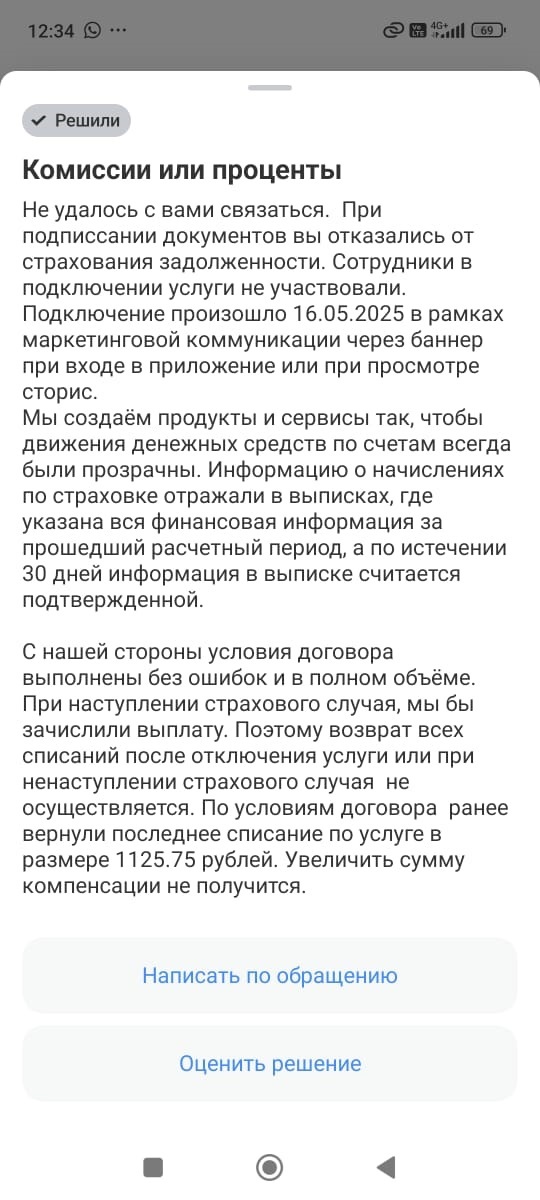

Инструкция по отъёму денег у населения (на примере Т-Банка)

Вот представьте, жил-был труженник менеджерского звена банка ни большого и ни маленького, так, средней степени охреневшести на фоне остальных. Живёт себе менеджер, не тужит, а хеннеси иксо потягивает. И приходит к нему хмурое руководство и хмуро говорит: «Что ж ты, сопля жёванная, денег нам не делаешь? Голодаем мы! Хрен последний без соли доедаем!». Стыдно стало менеджеру за такое положение вещей. Ещё стыднее стало, когда руководство пообещало во все физиологические отверстия менеджера довести информацию, что нельзя просто взять и проигнорировать грусть-печаль отцов-основателей.

Закручинился менеджер: «Что ж делать, что ж делать? Жена у меня в отпуск не свожена, любовник машинкой новой не одарен, детишки с прошломесячными айфонами ходют, а уж как отверстия мои мне дороги! Что ж делать, что ж делать, как денег достать? Не проникнутся же глупые клиентцы болью руководства, как я, глупые, глупые клиентцы!».

Думал, менеджер думал и придумал страховку! Страховка — это «ты нам деньги, а мы тебе «большой хрен от советской власти!» Только вот клиентцы научились галочки в договорах снимать, не хотят страховки платить. Не хотят галочки ставить? Так мы их уговорим! Названивать будем, в трубку томно дышать, мы же те ещё п… потрясающие переговорщики. Но кремень клиент, не соглашается. Думал менеджер, думал и придумал: «Что, если мы глупым клиентцам будем палец средний показывать? Кто на пальчик посмотрел, тот нам и денег должен!». Но пальчиков на всех не хватит, а вот баннеров злое…х в приложении банковском на всех, сука, хватит! Посмотрел? Держи подписку на страховку! И на большом адронном коллайдере мы вертели, твоё «да я ж вообще не видел, что вы там списываете!». Главное, что хмурое руководство уже не такое хмурое, а менеджер-да-шоб-тебе-обосратца жив-цел и с премией.

Вот такая сказочка. Угораздило же меня в ней сыграть роль «глупого клиентца». Клиент Т-банка 10 лет, без просрочек и прочего, решив свести дебет с кредитом по кредитной карте с удивлением обнаружил, что уже 5 месяцев плачу страховку. И это при том, что я не подключал ничего ни при заключении договора, ни позже с помощью смс. Поддержка признала, что всё так, я прав, но они ах, уху ели подключили мне подписку, потому что я (с их слов) посмотрел их баннер. Некрасиво, конечно, вот так что-то подключать без прочтения клиентом условий и тарифов, но мы же ах, уху ели денег хотим, поэтому иди нахрен, вот почему. Деньги вернули только за последний месяц, а остальное —«кто старое помянет…». А я ведь этому банку доверял. Эх.

Сказка ложь, да в ней намёк — не поворачивайся спиной к п… потрясащим переговорщикам, береги своё о… обеспечение. И будет всем мир да счастье.

Отзыв на банки.ру написал. Можно увидеть для оф. ответа банка.

Обращение в ЦБ, отправленное 21/10/2025, зарегистрировано за № ОЭ-360679 от 21/10/2025

Может народ поможет грамотно оформить досудебную, и исковое. По опыту обращения в оф. органы, слабо верю в их потенцию...

Выгодно ли...

Выгодно ли..? Оплачивать покупки кредитной картой, а зарплату держать на накопительном счете,

зарабатывая проценты.

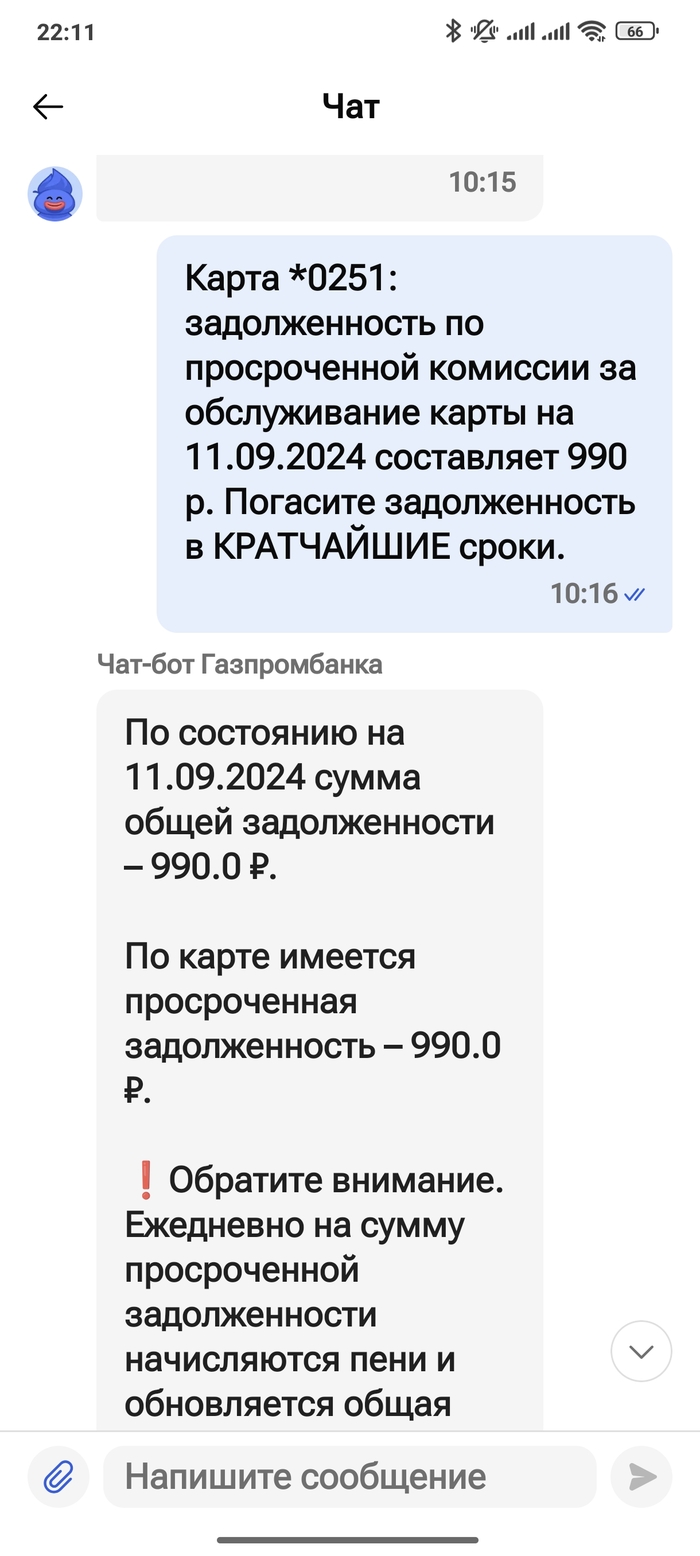

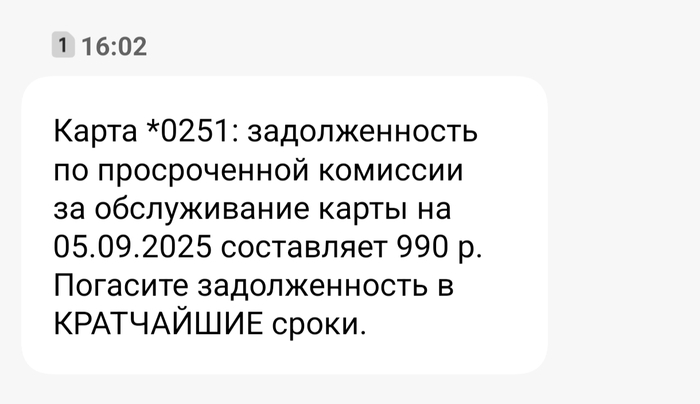

Ох уж этот Газпромбанк

Всем привет, пишу впервые. Недавно столкнулся с неслыханной наглостью вышеупомянутого банка, что немного опешил. Ранее, когда работал на одном предприятии нас всех переводили на карты этого банка, ещё и предлагали кредитные, я подумал, почему бы и нет, вдруг пригодится. Вот тогда я и совершил ошибку (когда пошел получать эту карту). Кредитной картой я не пользовался, решил её заблокировать и на тебе, какая-то задолженность за обслуживание, ну да.

Ладно погасил, успешно заблокировал и сегодня мне приходит письмо:

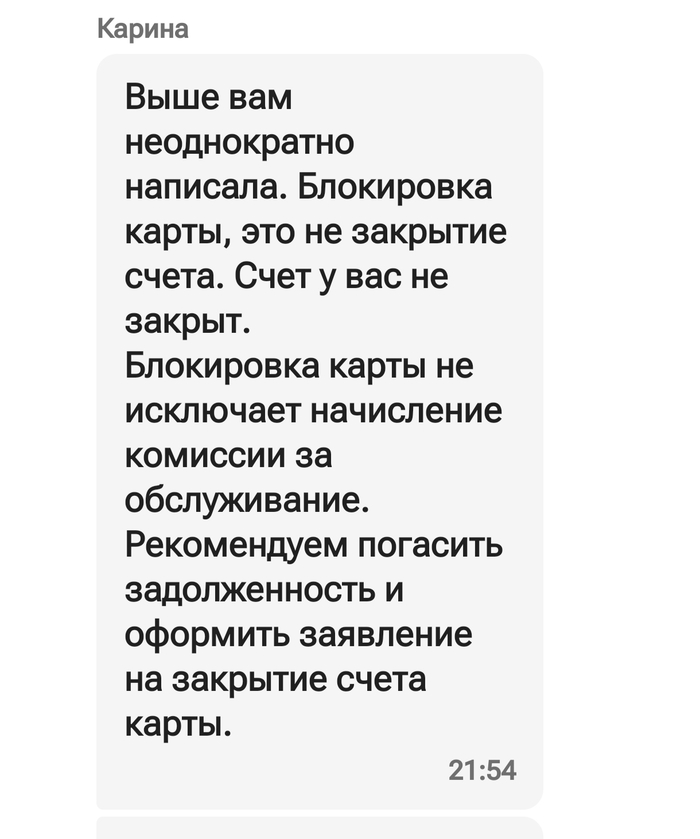

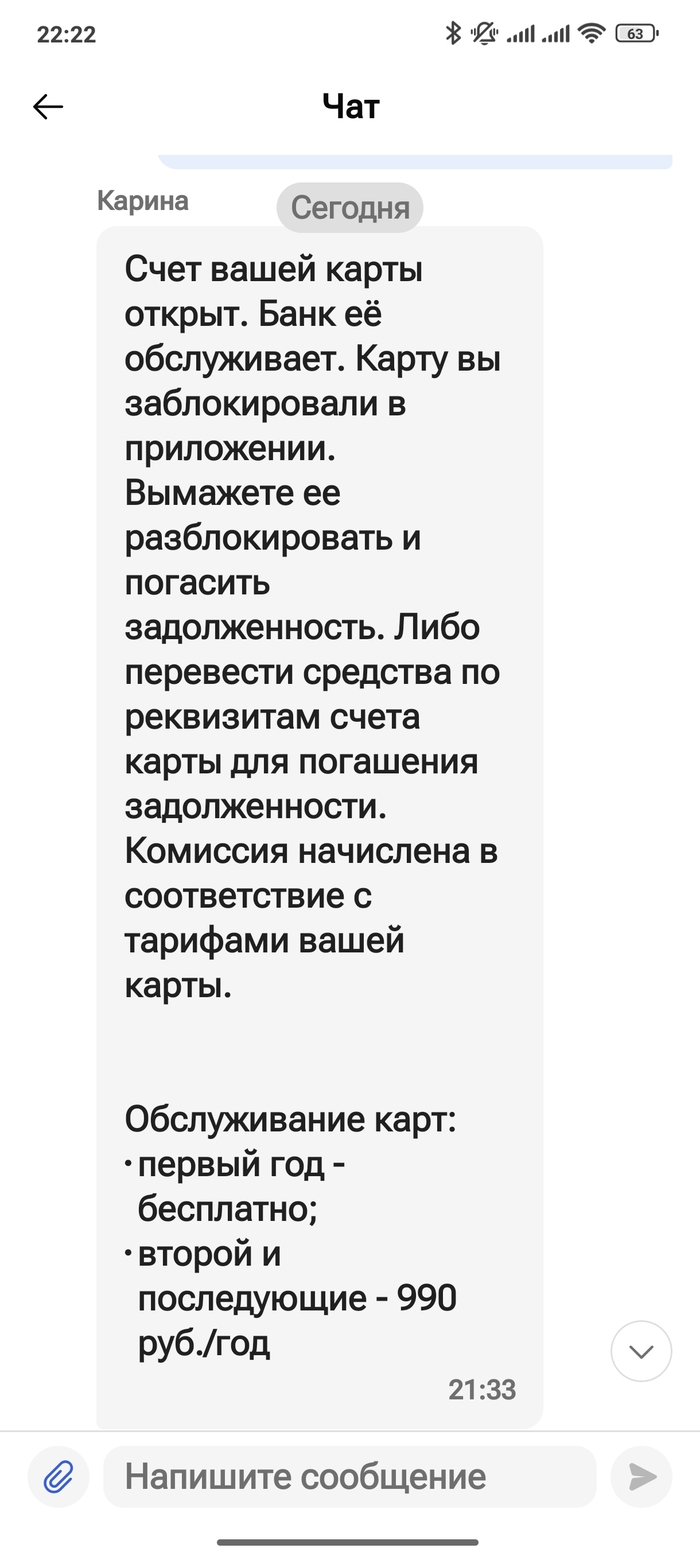

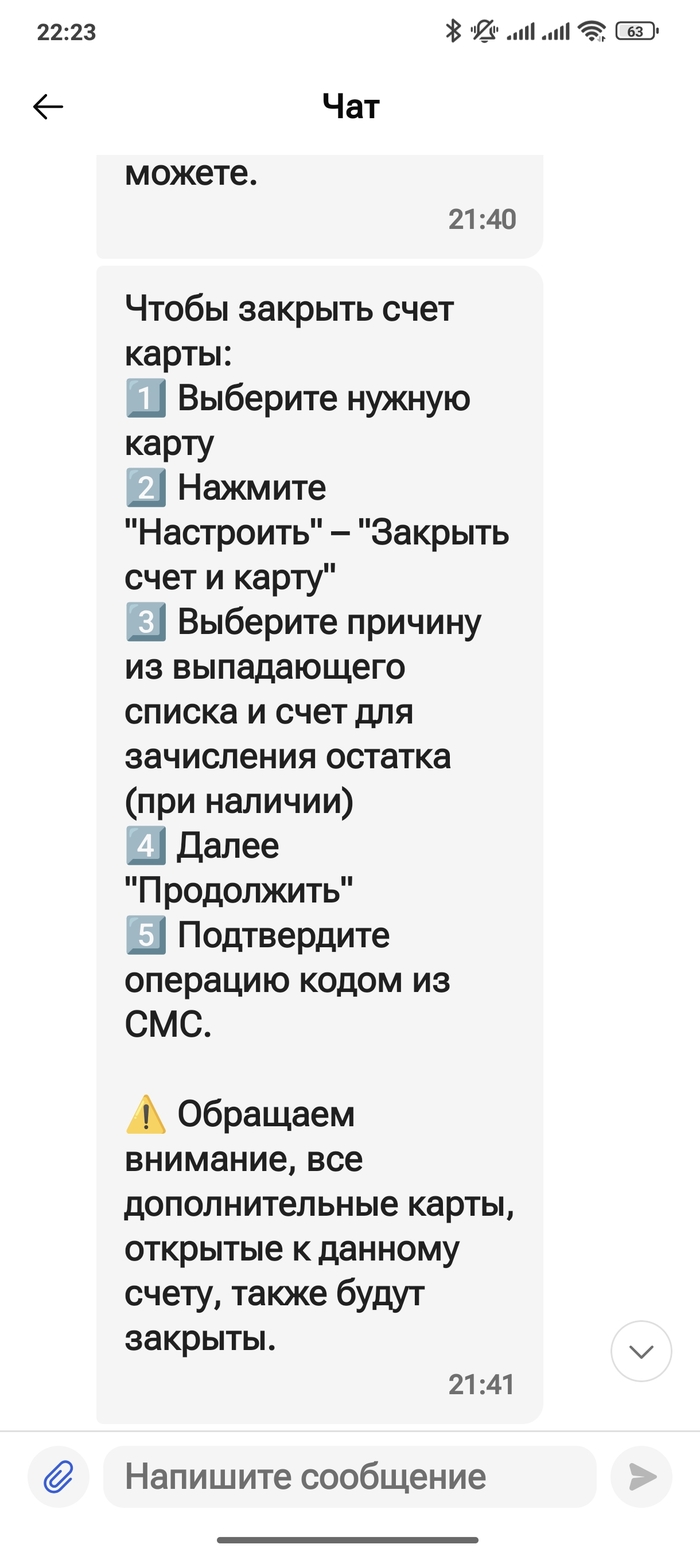

Пообщавшись с оператором в переписке выясняется интересная вещь, что за обслуживание заблокированной кредитной карты Газпромбанк снимает 990 рублей, и чтобы это все предотвратить, необходимо закрыть счёт, предварительно погасив задолженность

Сам я мягко сказать охренел, буду ли я пользоваться этим банком?) Хе-хе-хе хрен на воротник, неа, пасиба.

Может кому-то будет полезен этот пост, прикреплю на всякий случай

Т-Банк массово снижает кредитные лимиты постоянным клиентам

Являюсь клиентом Т-Банка и всей экосистемы более 13 лет, активно пользуюсь почти всеми продуктами, в частности и кредитной картой, о которой и пойдет речь, храню там деньги и всегда был очень лоялен к банку, что бы о нем ни говорили.

Сегодня вечером решил зайти в приложение банка, чтобы проверить регулярные платежи и каково же было мое удивление, когда я увидел на своей кредитке огромный минус. Замечу, что ранее у меня был достаточно высокий кредитный лимит на ней, ни разу не было задолженности и она является моим основным платежным средством (Да-да, кредитки это зло, но если грамотно пользоваться, давать иногда и банку заработать и себя не обидеть, то это неплохой платежный инструмент. Ну, по крайней мере я так думал раньше).

Начинаю разбираться и выясняю, что банк уменьшил кредитный лимит почти в 10 раз, поддержка ссылается на то, что банк в праве без уведомления делать с моим кредитным лимитом что хочет, то есть хоть повышать, хоть понижать его, и так же в праве не раскрывать причины своих действий в данном ключе (Так то оно так, даже в договоре прописано, вот только когда кредитный лимит повышается, Т-Банк изо всех щелей орет об этом, при необходимости и до мертвого доорется).

Как итог, банк во всевозможных каналах связи отнекивается и пишет "так вышло, попользуйтесь, мб повысим вам лимит))", а у меня, как у клиента, появилась достаточно большая проблема - нежелание пользоваться банком и поиск альтернативы. А это влечет за собой и переключение бесчисленных подписок на новую карту, и перевод всех денежных средств и в целом смену привычек (Я уже слишком соскуфился, чтобы резко менять их).

Внимательный читатель заметит, что в заголовке есть утверждение, что банк это делает массово, ниже список пруфов с Банки.ру, что это не чудо-чудное и я вообще сам виноват и пошел я на х*й.

Ссылки на пруфы, все посты от 2.09, ранее такой массовости не замечал:

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/809...

https://www.banki.ru/services/questions-answers/question/808...

https://www.banki.ru/services/questions-answers/question/808...

https://www.banki.ru/services/questions-answers/question/808...

P.S. Зарегистрировался ради этого поста, без рейтинга.

Считаю, что банк, который из каждой кастрюли орет, какой он клиентоориентированный не может так делать. Либо он должен встать в один ряд со Сбером, ВТБ и прочими подобными банками и не отсвечивать, так громко заявляя о своих, как оказывается, неправдоподобных качествах.

Разговоры о том, что совсем зажрались с такими лимитами - да, может и так, но здесь скорее очередной пост о том, что банку, по сути, все равно на клиентов и делает он что хочет. А возможно это и звоночек, что у него не все хорошо с резервами.

P.P.S. Там есть ссылки на жалобы об исключении из программ лояльности, у банка они очень плотно привязаны к кредиткам, потому их тоже включил.

Кредитные карты без справок 2 НДФЛ в 2025 — 15 предложений от банков РФ, которые выдают кредитку на лучших условиях

Сегодня кредитные продукты становятся всё доступнее, а требования банков — гибче. Всё больше людей предпочитают решать финансовые вопросы онлайн, без очередей, личных визитов и сбора бумажных справок. Особенно актуальны в этом контексте кредитные карты без справок 2-НДФЛ — удобный инструмент для тех, кто ценит своё время и не готов тратить его на бюрократические процедуры. В этом материале — о том, как работают такие карты, кому они подходят и как оформить их быстро и удобно.

Если раньше справка 2-НДФЛ была обязательной при оформлении практически любого кредитного продукта, то сегодня банки всё чаще отказываются от этого требования. Причина — развитие цифровых технологий и автоматизированных скоринговых систем, с которыми решение о выдаче кредита принимается буквально за минуты и без бумажной волокиты.

📜 Как оформляются кредитные карты без справок 2-НДФЛ

Кредитки без справок 2-НДФЛ особенно актуальны для тех, кто работает неофициально или получает доход нерегулярно. Банковские организации адаптировались к реальности рынка и предлагают получить займ на карту без отказа, без 2-НДФЛ и визитов в офис.

Факты и тенденции: по данным финансовых аналитиков, до 45% всех заявок на кредиты по картам в 2025 году подаются без справок. Рынок активно развивается в сторону упрощения процедур. Банки всё чаще выдают займ на карту только по паспорту без отказа, ориентируясь на цифровой профиль клиента, а не на бумажные подтверждения.

💠 Кому подойдёт кредитная карта онлайн без справок 2-НДФЛ

Банковские карты без справок о доходах становятся всё более популярны благодаря своей доступности. Особенно часто их могут выбирать:

самозанятые граждане;

фрилансеры и дистанционные работники;

индивидуальные предприниматели;

репетиторы, мастера услуг, водители и курьеры;

те, кто только сменил работу или находится между проектами;

люди, сдающие жильё или получающие нерегулярный доход.

Для всех этих категорий возможность оформить кредитную карту без справок 2-НДФЛ — это реальный выход и способ получить финансовую гибкость без отказов и задержек.

💠 Как банки оценивают платёжеспособность без подтверждения дохода

Несмотря на отсутствие документа 2-НДФЛ, банк не действует вслепую. Для оценки надёжности клиента используются так называемые альтернативные методы. Это могут быть данные о кредитной истории (персональный банковский скоринг), движение средств по счетам, стабильность регистрации, история покупок, вовремя оплаченные коммунальные счета или даже частота использования мобильного банка. Всё это формирует цифровой портрет клиента.

Такая система позволяет выдавать кредитную карту без справок тем, кто по каким-либо причинам не может или не хочет получать документы от работодателя. И, что особенно важно, делает этот процесс доступным и быстрым.

💠 Как оформить кредитную карту без справок о доходах: пошаговый алгоритм

Чтобы получить кредитную карту онлайн без справок, необходимо выполнить всего несколько шагов:

Выбрать банк и подходящий продукт на официальном сайте или через мобильное приложение.

Заполнить анкету с указанием ФИО, паспорта (иногда требуется второй документ), места регистрации и контактного номера.

Указать желаемый лимит и подтвердить согласие на обработку данных.

При необходимости — пройти упрощённую идентификацию (например, загрузка фото паспорта или видеозвонок).

Дождаться решения (в большинстве случаев — от 1 до 5 минут).

Получить виртуальную кредитку или дождаться доставки пластиковой карты.

Сложностей обычно не возникает. На оформление уходит не больше 15 минут, при этом ни 2-НДФЛ, ни поручитель не нужны.

Кредитная карта, которую легко получить без справок 2-НДФЛ, станет не просто банковским инструментом, а ключом к росту ваших финансов, если использовать её с умом и стратегией.

ТОП-15 кредитных карт без справок 2-НДФЛ: список лучших банковских предложений

Выбор подходящей кредитной карты без справки 2-НДФЛ особенно важен для тех, кто не имеет официального трудоустройства. В отличие от стандартных банковских продуктов, здесь ключевыми критериями становятся не только ставка и лимит, но и доступность, прозрачность условий и простота оформления. Мы собрали подборку из 15 наиболее выгодных и надёжных кредитных карт, которые подойдут людям с нестабильным доходом, самозанятым, фрилансерам и тем, кто временно остался без работы.

Каждое банковское предложение выдается без отказа при соблюдении минимальных требований — паспорта и положительной кредитной истории. В рейтинг вошли как универсальные кредитки с низким порогом входа, так и премиальные решения с повышенной защитой данных и программами лояльности. Также в списке есть карты, рассчитанные на активных пользователей, которым важно не только получить кредит, но и выгодно им пользоваться.

1. Кредитная карта 120 дней без процентов — Банк Уралсиб

Оформление карты: бесплатно.

Обслуживание: бесплатно навсегда, без дополнительных условий.

Период беспроцентного пользования: 120 дней.

Снятие наличных и переводы в другие банки: без комиссии.

Кешбэк: до 30% за покупки у партнеров.

Кредитный лимит: до 5 млн рублей.

Ставка по кредиту: от 34,9% годовых (актуально на 02.08.2025).

Требуется справка 2-НДФЛ: официальный доход представлять не нужно.

Кредитная карта Уралсиб оформляется без справки 2-НДФЛ и без подтверждения дохода. Заявка подаётся онлайн — анкета проста, решение выносится в течение нескольких минут. Карту доставляют на дом или в пункт самовывоза, не требуется визит в банковское отделение. Такой формат подойдёт тем, кто работает неофициально или имеет нерегулярный доход, но хочет иметь стабильный доступ к заёмным средствам.

У карты — до 120 дней беспроцентной рассрочки, бесплатное обслуживание в течение года, кешбэк и постоянные уведомления о транзакциях. Поддерживаются бесконтактные платежи и мобильные кошельки. Технологическая защита личных данных на высоком уровне. Карта одинаково удобна для повседневных трат и крупных расходов, особенно если нужен надёжный инструмент в условиях нестабильного финансового положения.

2. Кредитная карта Платинум — Т-Банк

Выпуск карты: бесплатно.

Обслуживание: от 0 руб.

Снятие наличных: бесплатно.

Льготный период (без процентов): до 365 дней.

Доставка: бесплатно.

Кредитный лимит: до 1 млн руб.

Требуется справка 2-НДФЛ: оформление по паспорту.

Если нужны кредитные карты без справок, Тинькофф предоставляет такие банковские инструменты. Карта с одобрением до 99% выдается без 2-НДФЛ и подтверждения дохода. Взять займ просто, так как оформление занимает не более 5 минут. Клиент открывает сайт, где находится официальная страница банка и форма для заполнения. Затем вводит свои данные и отправляет онлайн-заявку, после чего заемщик получает решение практически сразу. Лимит — до 1 000 000 ₽, грейс-период — до 365 дней. Это особенно удобно для тех, кто работает неофициально или временно не имеет стабильного заработка. Не требуется посещение офиса или сбор бумаг — только паспорт и базовая информация.

Кредитки подходят для покупок, можно снимать наличные, при этом снятие до 50 000 ₽ в месяц доступно без процентов. Есть кэшбэк до 30% у партнёров, бесплатное обслуживание при выполнении минимальных условий, удобное управление через мобильное приложение. Она поддерживает все современные способы оплаты.

3. Кредитная карта Urban — Кредит Европа Банк

Выпуск карты: бесплатно.

Доставка: бесплатно.

Обслуживание карты: бесплатно.

Снятие наличных: без комиссии (в любом банкомате).

Кешбэк (баллами): до 10%.

Справка 2-НДФЛ: не требуется.

URBAN CARD — привлекательный выбор для горожан, которым важно сохранить привычный ритм жизни даже при отсутствии стабильного дохода. Кредитование доступно без справки 2-НДФЛ и подтверждения заработка: достаточно заполнить короткую анкету онлайн. Решение принимается быстро, а карта доставляется удобным способом.

Пользователь получает кэшбэк до 10% на транспорт и городские сервисы, а также до 5% на топливо, парковку и обслуживание авто — это выгодно при разной модели передвижения. Ещё одно важное преимущество — рассрочка сроком до 300 дней и дополнительные бонусы от партнёров Яндекс и Сбербанка. URBAN CARD помогает распределить расходы без перегрузки бюджета и при этом сохраняет гибкость — в условиях, когда классическое кредитование может представлять сложность.

4. Кредитная карта с кешбэком — Банк Уралсиб

Выпуск карты: бесплатный.

Обслуживание карты: от 0 ₽.

Льготный период (без процентов): до 2 месяцев.

Кэшбэк: до 3% на все покупки.

Кредитный лимит: до 5 000 000 рублей.

Оформление карты без справки 2-НДФЛ: по паспорту.

Среди тех, кто ищет финансовую гибкость без формальностей, всё больше популярность набирают кредитные карты без справок, банк Уралсиб предлагает удобное решение: оформление доступно онлайн, нужен только паспорт. Без посещения отделений и с быстрым решением по заявке — карта становится доступна в кратчайшие сроки, полностью готовая к использованию.

Покупки приносят ощутимую выгоду: до 3% возвращается кэшбэком на любую категорию и до 30% — у партнёров. Льготный период до 60 дней позволяет не платить проценты, если долг погашается вовремя. Такой формат особенно подходит фрилансерам, самозанятым и тем, кто предпочитает свободный ритм работы, но хочет сохранить финансовую стабильность и контроль над расходами.

5. Кредитная карта Привилегий — Банк Зенит

Кредитная карта Привилегий / Банк Зенит / Два льготных периода: на покупки + снятие наличных и переводы

Выпуск: бесплатно (без условий).

Обслуживание карты: бесплатно.

Льготный период (без процентов): 120 + 120 дней без %.

Снятие наличных: без комиссий.

Кредитный лимит: до 2 000 000 рублей.

Кэшбэк: до 35% у партнёров и до 7% по кредитке.

Нужно предоставлять Справку 2-НДФЛ: не требуется.

Эта кредитная карта подойдёт тем, кто временно остался без официального дохода, но нуждается в надёжном инструменте для повседневных расходов. Заявка оформляется онлайн, процесс не требует справок или визита в офис — достаточно паспорта и пары минут свободного времени.

Среди ключевых преимуществ — кредитный лимит до 2 миллионов рублей и длительный льготный период до 120 дней на покупки и снятие средств, который можно продлить на такое же количество дней при своевременном погашении долга. Кэшбэк до 7% на базовые траты и до 35% — у партнёров, а также бесплатные переводы до 100 000 рублей и снятие наличных без комиссии делают карту выгодным выбором для ежедневного использования.

6. Кредитная карта 115 дней без % — Ак Барс Банк

Выпуск: бесплатный.

Обслуживание карты: бесплатно (без условий).

Льготный период (без процентов): до 115 дней.

Кэшбэк: до 30% (но ❗❗ есть нюанс).

Кредитный лимит: до 1 000 000 рублей.

Справка 2-НДФЛ: не нужно предоставлять.

Карта от Ак Барс Банк подойдёт тем, кто остался без постоянного дохода и ищет нужный способ сохранить контроль над расходами. Оформление — онлайн, нужен только паспорт. Кредитный лимит до 1 млн рублей, средства доступен быстро, без визитов в отделение и лишних формальностей.

В первые три месяца возвращается до 30% за покупки в выбранных категориях. Максимальный бонус — 500 рублей в первом месяце, 1000 во втором и 1500 в третьем. Потом — до 5% за отдельные траты и 1% за остальные. Каждый бонус равно один рубль, эти деньги можно тратить как угодно. Это хороший инструмент для тех, кто хочет покупать с пользой и получать ощутимую отдачу.

7. Кредитная карта Card Credit Plus — Кредит Европа Банк

Выпуск карты: бесплатный.

Обслуживание карты: 0 ₽.

Рассрочка: 0%.

Льготный период: до 300 дней.

Кэшбэк (баллами): до 7% в разных категориях.

Кредитный лимит: от 350 000 руб.

Справка 2-НДФЛ: для заявки нужен только паспорт.

Даже при испорченной кредитной репутации можно рассчитывать на поддержку от "Кредит Европа Банк". Выдается кредитная карта без справок с плохой историей, поэтому даже если были просрочки, займ взять возможно. С картой открывается доступ к деньгам без долгих проверок и бумажной волокиты, в случае если все долги погашены. Процесс оформления простой: онлайн-заявка, паспорт и немного времени. Решение принимается быстро, а лимит доступен сразу после активации.

На первые месяцы держателю предоставляется до 300 дней без процентов, в зависимости от типа расхода. Возврат трат — ещё один плюс: 7% начисляется за культурные мероприятия, 4% — за покупки в популярных категориях, 1% — на все остальные расходы. Начисленные баллы полностью соответствуют рублевой стоимости, ими можно компенсировать любые будущие покупки.

8. Кредитная СберКарта — СберБанк

Выпуск карты: бесплатный.

Обслуживание карты: бесплатно.

Льготный период (без процентов): 120 дней.

Кэшбэк (бонусами): до 30 %.

Лимит (максимальный): 1 000 000 рублей.

2-НДФЛ: справка о доходах не требуется.

Кредитная карта Сбербанка — один из немногих вариантов для тех, кто ищет удобный способ пользоваться заемными средствами без официального подтверждения дохода. Подать заявку можно в несколько кликов через интернет, а после одобрения — сразу начать пользоваться картой. Доступный лимит достигает 1 млн. рублей, при этом льготный период до 120 дней сохраняет контроль над расходами и избавляет от лишних процентов. Это быстрый способ получить финансовую поддержку в нужный момент.

Карта подключена к программе «СберСпасибо»: до 30% от суммы покупки возвращается бонусами у партнёров. При тратах от 5000 рублей в месяц или наличии подписки на СберПрайм+ обслуживание остаётся бесплатным. Снятие наличных и переводы платные: комиссия 3,9% + 390 рублей. Несколько простых условий — и вы получаете удобный финансовый инструмент без лишней бюрократии.

9. Карта рассрочки — Кредит Европа Банк

Выпуск карты: бесплатный.

Обслуживание карты: 0 ₽.

Льготный период (без процентов): до 40 дней.

Снятие наличных: без комиссии в любых банкоматах.

Кэшбэк (баллами): 1,5% в любых категориях.

Доставка: бесплатно.

Кредитный лимит: от 3000 руб.

Без справки 2-НДФЛ: возможно оформление.

Карта Credit Europe Bank ориентирована на тех, кто хочет сохранить контроль над личными финансами без необходимости подтверждать платежеспособность со справкой. Заявка оформляется онлайн, решение принимается быстро, отказ возможен только при грубых нарушениях кредитной истории. Льготный период — до 40 дней, но главное преимущество — рассрочка сроком до 300 дней, что открывает большой потенциал для планирования крупных покупок без резкой нагрузки на бюджет.

Дополнительную ценность формирует бонусная система: каждое списание приносит баллы, которые можно обменивать на рубли. Экономия на повседневных тратах достигается без дополнительных действий. Условия и возможности карты изложены чётко — вся нужная информация собрана на одной странице. Такой подход упрощает выбор и снижает риск ошибочного оформления.

10. Универсальная карта Халва — Совкомбанк

Выпуск карты: онлайн, бесплатно, одобрение за 5 минут.

Льготный период: до 2-х лет.

Доставка: бесплатно.

Обслуживание карты: бесплатно для всех на весь период пользования.

Кешбэк: до 10%.

Кредитный лимит: 500 000 рублей на любые покупки.

Активация карты: оплата покупки в партнерском магазине.

Без справки 2-НДФЛ: одобрение возможно.

Карта «Халва» — инструмент для тех, кто предпочитает организованное управление расходами без подтверждения официального дохода. Рассрочка до 24 месяцев позволяет распределять затраты без процентной нагрузки. Лимит до 500 000 рублей делает её подходящей для непредвиденных ситуаций. Низкий порог входа, моментальное оформление, онлайн-заявка — всё построено вокруг удобства и гибкости.

Пользователь сам выбирает партнёров для получения кэшбэка до 10%, поэтому каждая покупка - это источник выгоды. Процентный доход до 4% годовых на остаток создаёт дополнительный финансовый резерв. Возможна организация погашения долгов в других банках на сумму до 300 000 рублей, что помогает вернуться к стабильному уровню расходов без давления. Всё необходимое собрано в одном продукте с прозрачными условиями и без скрытых затрат.

11. Кредитная карта «Универсальная» — АТБ (Азиатско-Тихоокеанский Банк)

Выпуск карты: бесплатный.

Обслуживание карты: бесплатно (на весь срок использования).

Льготный период (без процентов): до 120 дней.

Снятие наличных: без комиссии до 30 000 ₽ / мес.

Кэшбэк: до 7% на покупки (можно сделать до 10%).

Лимит (максимальный): 500 000 рублей.

Доставка: бесплатно.

Без справки 2-НДФЛ: заявка рассматривается индивидуально.

Выдается кредитка без отказа, для тех, кто не может подтвердить доход справками, но имеет альтернативные источники средств — пенсию, трудовую деятельность, аренду. Заявка подаётся онлайн, решение принимается быстро. Важны только два условия: возраст от 21 года и регистрация в регионе, где работает банк. Даже при наличии других займов шансы на одобрение сохраняются — система лояльна к нестандартным профилям.

Пользоваться средствами можно без процентов до 120 дней — это удобно при нестабильных доходах или неожиданных расходах. Повышенный кэшбэк до 10% на отдельные категории и большой кредитный лимит усиливают финансовую гибкость. Кредитка станет рабочим инструментом в ежедневных тратах. Управление счётом — через мобильное приложение с полным контролем и круглосуточным доступом.

12. Кредитная карта 1094 дня без % — УБРиР

Выпуск карты: бесплатный.

Обслуживание карты: 0,25% в день от задолженности на карточном счёте.

Льготный период (без процентов): 1094 дня.

Снятие наличных: до 60 000 ₽ без комиссии каждый месяц.

Кэшбэк: до 35% от партнёров.

Лимит (максимальный): 150 000 рублей.

Оформление без справки 2-НДФЛ: возможно.

Кредитная карта от УБРиР оформляется без справок 2-НДФЛ — достаточно подготовить паспорт и несколько минут на заполнение формы онлайн. Официальная занятость не требуется, продукт доступен даже для тех, кто не имеет кредитной истории. Решение принимается быстро, а карта выдаётся в ближайшем офисе. Такой подход даёт возможность воспользоваться кредитным продуктом без лишних требований и визитов в банк.

Условия карты выгодны: льготный период достигает 1094 дня, ставка после его окончания остаётся на приемлемом уровне. Кэшбэк до 35% у партнёров помогает компенсировать повседневные траты. До 60 000 рублей можно снимать или переводить без комиссии. При неиспользовании карты обслуживание не списывается. Все функции доступны через мобильное приложение, что даёт возможность контролировать расходы в удобной форме.

13. Кредитная карта 180 дней без процентов — Совкомбанк

Обслуживание карты: бесплатно навсегда.

Снятие наличных: бесплатно в любых банкоматах.

Выпуск: бесплатно, онлайн.

Получение карты: в отделении банка.

Льготный период: до 180 дней на покупки.

Кредитный лимит: до 500 000 рублей.

Пополнение карты: бесплатно до 150 000 рублей в месяц.

При отсутствии справки 2-НДФЛ: одобрение по паспорту.

Карта Совкомбанка подойдёт тем, кто не имеет официальной занятости или не хочет собирать лишние документы. Заявка заполняется на сайте банка, решение выносится быстро, даже если отсутствует кредитная история. Продукт ориентирован на пользователей с нестабильным финансовым положением — лимит может достигать 500 000 рублей, а беспроцентный период длится до полугода.

Обслуживание бесплатно, минимальный платёж — 8% от задолженности. Снятие наличных и переводы облагаются комиссией — 5,9% плюс 590 рублей. Прежде чем оформить карту, стоит сравнивать её параметры с альтернативами — длительный льготный период и простота получения делают условия конкурентоспособными. Все операции доступны через мобильное приложение и официальный сайт.

14. Кредитная карта МИР — Русский Стандарт Банк

Выпуск карты: бесплатный.

Обслуживание карты: от 0 ₽.

Льготный период (без процентов): до 150 дней.

Снятие наличных: 0% в первые 30 дней.

Кэшбэк: до 70% у партнеров банка и до 10% на выбор.

Лимит (максимальный): 600 000 рублей.

Доставка: бесплатно.

При отсутствии справки 2-НДФЛ: оформление предусмотрено.

Кредитная карта Русского Стандарта доступна без подтверждения занятости и справок о доходах — достаточно паспорта и СНИЛС. Оформление не требует официальной регистрации по месту работы, поэтому подходит для самозанятых, фрилансеров и временно безработных. Заявка подаётся онлайн, одобрение занимает минимум времени, после чего карта готова к использованию.

Главное преимущество — льготный период до 150 дней на любые покупки без начисления процентов. Программа кэшбэка включает возврат до 10% на бронирование жилья, до 5% — на билеты и до 2% — на перелёты. Система «Привет, Мир!» возвращает до 70% при оплате у партнёров. Дополнительно предусмотрен кэшбэк до 10% в индивидуальных категориях и 1% — за прочие траты. Карта универсальна и адаптирована под нестандартные финансовые обстоятельства.

15. Кредитная карта с суперкэшбэком — Альфа-банк

Выпуск карты: бесплатный.

Обслуживание карты: первый год — 590 ₽, далее — 990 ₽ в год.

Льготный период (без процентов): 60 дней.

Снятие наличных: до 50 000 ₽ без комиссии каждый месяц.

Кэшбэк: до 100%.

Лимит (максимальный): 1 000 000 рублей.

Доставка: бесплатно.

При отсутствии справки 2-НДФЛ: нужно подтвердить альтернативный источник дохода.

Альфа-Банк готов предоставлять кредитные карты гражданам без официальной занятости. Заявителю достаточно предоставить данные паспорта и выписку - подтверждение поступлений на счёт. Строгое требование о справке 2-НДФЛ отсутствует, что делает продукт доступным для студентов, самозанятых и временно безработных. Возрастное ограничение минимальное — с 18 лет.

Индивидуальный лимит рассчитывается исходя из доступной информации, сумма может достигать нескольких сотен тысяч рублей. Льготный период — до 60 дней: при соблюдении сроков выплаты процент не начисляется. Дополнительно карта даёт возможность получать до 100% кэшбэка на одну категорию трат в месяц. До 50 000 рублей можно снять без комиссии — это особенно ценно в случае экстренных нужд.

Даже если доход разный по месяцам, кредитные карты помогают сохранять стабильность — важно только не выходить за лимит и вносить платеж вовремя

📌 Как выбрать кредитную карту с кэшбэком: советы и примеры

Кредитные карты без справок 2-НДФЛ удобны за счёт быстрого оформления и простых условий, но при выборе стоит смотреть не только на доступность. Среди таких предложений есть карты с выгодным кэшбэком — с ними возвращается часть потраченного. Чтобы получить максимум пользы, важно понимать, как именно начисляется возврат и какие условия действуют.

🔄 Основные виды кэшбэка

Фиксированный кэшбэк — простой и понятный вариант. Возврат составляет в среднем 1–3 % с любой покупки. Такая схема подойдёт, если нет явного перекоса в расходах: покупки идут в разных категориях.

Категориальный кэшбэк — повышенный процент (до 5–10 %) на определённые траты: супермаркеты, кафе, такси, аптеки и другие категории. Часто банк устанавливает условия для получения возврата: сумма покупок, количество оплат за месяц или выбор категории вручную.

Партнёрский кэшбэк — возврат до 30 % за оплату у партнёров банка: магазины, сервисы, путешествия. Главное — проверять список партнёров и актуальные предложения, чтобы не потратить без пользы.

Некоторые кредитные карты возвращают не деньги, а баллы или мили. Если бонусы сложно использовать, они теряют ценность. Лучше оформлять карту, по которой возврат — в рублях или с возможностью конвертации.

💡 Что учитывать при выборе:

Где вы тратите. Если большая часть покупок — онлайн, подойдёт фиксированный кэшбэк. Если в одних и тех же категориях — ищите повышенный.

Есть ли лимит на кэшбэк. Часто банк ограничивает возврат по сумме в месяц. После достижения лимита — кэшбэк не начисляется.

Есть ли минимальная сумма трат для начисления. Например, нужно потратить не менее 10 000 ₽ в месяц, чтобы получить бонусы.

📊 Конкретные ситуации

Вы тратите в интернете, супермаркетах и на доставку. Универсальный фиксированный возврат может оказаться выгоднее, чем повышенный только на рестораны.

Вы часто заправляетесь и ездите на такси. Тогда лучше выбрать кредитную карту с кэшбэком на транспорт и АЗС.

Если ваши расходы совпадают с партнёрскими акциями, логично получать до 30 % возврата, но нужно учитывать комиссии и лимиты, иначе выгода исчезнет.

⚠️ Дополнительные параметры

Кэшбэк — не единственный критерий. Процентная ставка и лимит тоже важны. Даже если карта моментально оформляется без справки 2-НДФЛ, с онлайн-заявкой и решением за минуту — высокая ставка или низкий лимит могут сделать её неудобной. Проверяйте и условия погашения кредита, и длину льготного периода. Только при сбалансированном выборе оформление действительно выгодно.

📉 Что будет, если не платить: просрочка по кредитке, выданной без справки 2-НДФЛ

Моментальная кредитная карта без справок 2-НДФЛ, с быстрым оформлением онлайн, конечно, максимально удобна. Но простая выдача не означает, что и погашение будет лёгким. Условия по возврату будут сохраняться также строгие: пропуск хотя бы одного платежа запускает штрафы, пени и ухудшение кредитной истории.

📌 Что считается просрочкой и как действовать

Просрочка по банковской кредитной карте возникает, если минимальный платёж не поступил в установленный срок. Уже на следующий день может начаться начисление штрафов и неустоек, информация передаётся в бюро кредитных историй. Иногда причина просрочки — техническая: деньги ушли, но зачисление произошло с задержкой. В этом случае важно сохранить чек и обратиться в поддержку банка. Если задержка оплаты случилась впервые, банк может не только отменить штраф, но и не передавать информацию о нарушении. Исключения возможны, если клиент сам выходит на связь и быстро гасит задолженность.

Факт: по исследованию банковских аналитиков, до 40% клиентов, оформивших моментальную кредитную карту без справок о доходах, нарушают сроки внесения платежа уже в первые полгода. Причина — недооценка условий по лимиту и графику выплат.

🧾 Что это значит для кредитной истории

Каждое нарушение автоматически попадает в бюро кредитных историй. Даже одна просрочка может помешать получить одобрение по другим кредитам. Банковские системы проверяют не только факт наличия долга, но и поведение клиента:

соблюдение сроков;

регулярность платежей;

Кредиток с простым оформлением становится всё больше. Но для банковских продуктов важно строго соблюдать условия. Нарушения могут привести не только к затратам, но и к проблемам по кредитам в будущем.

Если часто нужен наличный расчет, выбирайте кредитные карты с беспроцентным снятием денег в банкомате.

Часто задаваемые вопросы о кредитных картах

Если планируете оформить кредитку без справки 2-НДФЛ, наши ответы на самые распространенные вопросы помогут избежать ошибок и понять, на что стоит обратить внимание.

❓ Насколько быстро принимается решение по кредитным картам в банке?

✅ В большинстве случаев — требуется одна минута для предварительного одобрения. Если в кредитно-финансовом учреждении уже есть ваша история, решение может быть моментальным.

❓ Что влияет на одобрение кредитной карты, если нет справок 2-НДФЛ?

✅ Оцениваются история платежей, отсутствие просрочек, регистрация, наличие активных счетов или депозитов, стабильность операций.

❓ Есть ли доступные карты для безработных с бонусами и кэшбэком?

✅ Да. Многие банки выпускают кредитки с возвратом за покупки и без строгих требований по документам. Главное — внимательно читать условия: иногда кэшбэк ограничен или работает только в отдельных категориях.

❓ Какие ограничения могут быть, если получить кредитные карты без справок 2-НДФЛ?

✅ Уменьшенный лимит, платное обслуживание, менее гибкие условия по повышению лимита. Но при активном использовании и погашении банк может предложить пересмотр условий.

❓ Можно ли получить кредитную карту без визита в офис?

✅ Да. Многие оформляют полностью онлайн — от заявки до доставки карты курьером или самовывоза в ближайшем отделении.

❓ Как безопасно пользоваться кредитной картой?

✅ Включить уведомления, установить лимиты на траты, избегать обналичивания через сторонние сервисы. В случае потери — немедленно блокировать карту.

❓ Что делать, если везде пришел отказ по кредитной карте?

✅ Запросить причину отказа, улучшить показатели (например, закрыть долги, увеличить активность по дебетовой карте) и попробовать снова через 1–3 месяца.

Заключение

Заявка на кредитную карту без справок 2-НДФЛ — это не просто способ быстро получить доступ к средствам, а шаг, который требует внимательного отношения. Простые условия не освобождают от обязательств по возврату. Перед тем как отправить обращение в банк, важно оценить лимит, процентную ставку и дату платежа. Такой подход помогает использовать карту разумно, избегать просрочек и сохранять контроль над личным бюджетом — даже при нерегулярных поступлениях.

Вам может быть полезно:

Ссылки на ресурсы партнёров, размещённые в настоящем материале, актуальны по состоянию на 08.08.2025 год.

В случае, если ссылка неактивна или ведет на сторонний ресурс - просьба обратиться за получением актуальной ссылки по адресу электронной почты - banki.lab@mail.ru.

Реклама ПАО «Банк Уралсиб», ИНН 0274062111; АО «ТБанк», ИНН 7710140679; АО «Кредит Европа Банк (Россия)», ИНН 7705148464; ПАО Банк ЗЕНИТ, ИНН 7729405872; ПАО «АК БАРС» БАНК, ИНН 1653001805; ПАО Сбербанк, ИНН 7707083893; ПАО «Совкомбанк», ИНН 4401116480; «Азиатско-Тихоокеанский Банк» (АО), ИНН 2801023444; ПАО КБ «УБРиР», ИНН 6608008004; АО «Банк Русский Стандарт», ИНН 7707056547; АО «АЛЬФА-БАНК», ИНН 7728168971.

ТОП-15: Кредитные карты безработным в 2025 году — где оформить кредитку неработающим без отказа и справок

Поиск работы сопряжён с финансовой нестабильностью, когда расходы остаются прежними, а доход временно отсутствует. В этот период кредитка может стать полезным инструментом, обеспечивающим доступ к необходимым средствам, связанным с текущими тратами. Узнайте, в каких случаях кредитные карты для безработных будут выгодны, как их получить и на какие условия следует обратить особое внимание, чтобы сделать правильный выбор и эффективно управлять бюджетом.

Помните, что оформлять кредитную карту стоит только в том случае, если вы твёрдо уверены в своей способности своевременно погашать задолженность. В противном случае вы рискуете попасть в долговую яму, что негативно скажется на вашей кредитной истории.

Банки адаптируют свои предложения для людей, временно оставшихся без работы, предлагая кредитные карты с учётом их финансового положения. Небольшой лимит и повышенная ставка — это не всегда минус, а скорее возможность продемонстрировать ответственность и умение распоряжаться средствами.

💲 Кому подойдет кредитная карта для безработных и как ее получить?

Кредитную карту для безработных рекомендуется оформлять следующим категориям граждан:

Временно неработающие. Если ожидается новое трудоустройство, но срочно нужны средства для покрытия расходов на проживание, питание, оплату коммунальных услуг и другие неотложные нужды.

Лица, получающие пособие по безработице. В некоторых случаях может потребоваться дополнительный источник финансирования для непредвиденных расходов или решения срочных задач.

Люди, имеющие стабильный пассивный доход. Деньги могут поступать, например, от сдачи в аренду недвижимости, что послужит подтверждением платежеспособности.

Безработные с плохой кредитной историей (КИ). Аккуратное использование кредитки и своевременное погашение задолженности помогут улучшить кредитную историю.

Фрилансеры и самозанятые. Банки часто рассматривают выписки с банковских счетов, подтверждающие регулярные поступления от заказчиков, как эквивалент заработной платы.

Студентам и пенсионерам. Для студентов источником дохода может служить стипендия или помощь родителей. Пенсионерам кредитные карты для безработных банки могут предлагать и одобрять на основании пенсионного удостоверения.

Как получить кредитную карту, если вы безработный?

Кредитка для безработных — это, по сути, обычный кредит, выдаваемый по запросу клиента. Банк оценивает вашу кредитную историю (КИ) и способность погашать задолженность. Основное отличие от стандартных кредитов - для оформления не нужен поручитель, имущественный залог и официальные справки 2-НДФЛ с работы. Источник дохода может не подтверждаться совсем, либо указываются альтернативные варианты.

Риски получить отказ увеличивает наличие долгов в банке. Перед оформлением кредитки убедитесь, что нет задолженностей.

Пошаговый алгоритма оформления следующий:

подготовка необходимых документов;

заполнение онлайн-заявки или посещение отделения банка;

рассмотрение заявки банком;

получение и активация карты.

Перечень документов может варьироваться в зависимости от условий банка, но обычно требуется только паспорт с регистрацией в стране Россия. Иногда запрашивают документы о подтверждении дохода, пенсионные удостоверения, военный билет, страховое свидетельство и другие.

Даже неработающим людям банки могут предлагать лучшие условия: оплату в любой точке мира, высокую надежность денежных переводов, бесплатное снятие наличных и выгодный кэш.

ТОП-15 кредитных карт, которые можно взять безработным людям

Выбор кредитки для безработных требует внимательного подхода, поскольку традиционные критерии оценки банковских продуктов часто неприменимы. Прежде всего, стоит обратить внимание на доступность для лиц без постоянного трудоустройства, уровень минимального платежа и отсутствие скрытых комиссий. Мы составили список наиболее выгодных предложений от ведущих российских банков, ориентированных на поддержку финансово уязвимых категорий населения. Наши эксперты детально изучили условия каждой карты, уделив особое внимание таким аспектам, как срок грейс-периода, возможности быстрого погашения задолженности и дополнительные бонусы, компенсирующие отсутствие регулярной зарплаты.

Выдаются эти кредитные карты для безработных без отказа. Вы найдете среди них универсальные кредитки с минимальным порогом одобрения, премиальные продукты с повышенным уровнем защиты и специализированные предложения для тех, кто активно занимается фрилансом или предпринимательской деятельностью. Каждое предложение было оценено по множеству критериев, включая легкость оформления, размер кредитного лимита, наличие привлекательных скидок и возвратов части потраченной суммы. Полученный перечень станет надежным помощником для любого, кто хочет обрести уверенность в завтрашнем дне и обеспечить себе достойный уровень жизни независимо от текущего статуса занятости.

1. Кредитная карта 120 дней без процентов — Банк Уралсиб

Оформление карты: бесплатно.

Обслуживание: бесплатно навсегда, без дополнительных условий.

Период беспроцентного пользования: 120 дней.

Снятие наличных и переводы в другие банки: без комиссии.

Кешбэк: до 30% за покупки у партнеров.

Кредитный лимит: до 5 млн рублей.

Ставка по кредиту: от 34,9% годовых (актуально на 15.07.2025).

Для безработных: официальный доход представлять не нужно.

Карта Уралсиб предлагает оптимальное решение для тех, кто не имеет официальной работы, гарантируя удобный процесс оформления и быстрое получение продукта. Онлайн-заявка позволяет избежать посещения отделения банка, достаточно лишь заполнить простую анкету с указанием базовых данных. После мгновенного принятия решения карта оперативно передается клиенту выбранным способом доставки, исключающим необходимость личного присутствия в банке.

Особенность — длительная беспроцентная рассрочка сроком до 120 дней, бесплатное годовое обслуживание и автоматические уведомления о любых транзакциях. Благодаря современным технологиям защита данных обеспечена на высоком уровне. Универсальность кредитки делает её незаменимой как для мелких ежедневных покупок, так и для значительных трат.

2. Кредитная карта Платинум — Т-Банк

Выпуск карты: бесплатно.

Обслуживание: от 0 руб.

Снятие наличных: бесплатно.

Льготный период (без процентов): от 55 до 365 дней.

Доставка: бесплатно.

Кредитный лимит: до 1 млн руб.

Для безработных: оформление по паспорту.

Кредитная карта Тинькофф создана специально для тех, кто не имеет постоянной занятости, предлагая уникальные условия оформления и выгодные опции. Оформление возможно дистанционно, без необходимости подтверждения доходов, что существенно упрощает процедуру подачи заявки. С максимальным кредитным лимитом до 1 миллиона рублей, вы сможете реализовать большинство трат, будь то крупные покупки или экстренные расходы.

Важнейшее преимущество кредита — продолжительный льготный период до 365 дней, дающий уникальную возможность пользоваться деньгами банка совершенно бесплатно. Бонусная система возвращает до 30% от потраченных средств, делая любые приобретения ещё выгоднее. Отсутствие комиссии за оформление и обслуживание снижает нагрузку на бюджет, а технология бесконтактных платежей обеспечивает комфорт и безопасность в повседневной эксплуатации.

3. Кредитная карта Urban — Кредит Европа Банк

Выпуск карты: бесплатно.

Доставка: бесплатно.

Обслуживание карты: бесплатно.

Снятие наличных: без комиссии (в любом банкомате).

Кешбэк (баллами): до 10%.

Условие для безработных: заявка рассматривается индивидуально.

URBAN CARD разработана специально для жителей города, находящихся в поиске дополнительного финансового инструмента. Она становится лучшим решением для тех, кто ведёт активный городской образ жизни, несмотря на временную потерю регулярного дохода. Владельцы карты получают повышенные возвраты до 10% на поездки общественным транспортом, каршерингом и такси, что значительно облегчает передвижение по городу. Кэшбек до 5% распространяется на заправочные станции, место парковки и сервисы технического обслуживания автомобилей, снижая издержки.

Кроме стандартных вознаграждений, карта предлагает уникальное сочетание рассрочки до 300 дней и увеличенную ставку кэшбека до 5% у партнёров сервисов Яндекс и Сбербанка. Таким образом, держатели карты могут эффективно планировать личный бюджет, совершая важные покупки без увеличения долговой нагрузки.

4. Кредитная карта с кешбэком — Банк Уралсиб

Выпуск карты: бесплатный.

Обслуживание карты: от 0 ₽.

Льготный период (без процентов): до 2 месяцев.

Кэшбэк: до 3% на все покупки.

Кредитный лимит: до 5 000 000 рублей.

Оформление карты безработным: по паспорту.

Оформляется очень легко эта кредитная карта, займ безработному выдается только по паспорту. Кэшбек от Банка Уралсиб создан специально для поддержания комфортной жизни без постоянных источников дохода. Кредитка помогает экономить на повседневных покупках, возвращая до 3% на любую покупку и до 30% у партнёров банка. Льготный период составляет до двух месяцев, позволяя отложить выплату долга без начисления процентов.

Оформление карты предельно простое: подать заявку можно онлайн, не выходя из дома. Нужно зайти на сайт банка, откроется страница для получения. Активация занимает считанные минуты, и сразу после этого доступна вся функциональность карты. Удобство пользования и надёжность сделали карту востребованной среди тех, кому важно контролировать свои финансы и получать максимальную выгоду от каждого расхода.

5. Кредитная карта Привилегий — Банк Зенит

Кредитная карта Привилегий / Банк Зенит / Два льготных периода: на покупки + снятие наличных и переводы

Выпуск: бесплатно (без условий).

Обслуживание карты: бесплатно.

Льготный период (без процентов): 120 + 120 дней без %.

Снятие наличных: без комиссий.

Кредитный лимит: до 2 000 000 рублей.

Кэшбэк: до 35% у партнёров и до 7% по кредитке.

Для безработных: оформление по паспорту.

Эта кредитная карта предназначена специально для тех, кто временно лишён стабильного дохода, помогая уверенно распоряжаться финансами. Быстрая подача заявки онлайн и минимальное количество документов снижают барьеры для оформления, позволяя быстро решить срочные денежные вопросы.

Основное достоинство карты — высокий кредитный лимит до двух миллионов рублей и длительный беспроцентный период до 120 дней, продляемый еще на тот же срок при соблюдении определённых условий. Пользователи получают преимущества в виде регулярных скидок до 35% у партнёров банка, повышенного кэшбэка 7% на повседневные расходы, бесплатных переводов до 100 тысяч рублей ежемесячно и возможности снимать наличные без комиссии.

6. Кредитная карта 115 дней без % — Ак Барс Банк

Выпуск: бесплатный.

Обслуживание карты: бесплатно (без условий).

Льготный период (без процентов): до 115 дней.

Кэшбэк: до 30% (но ❗❗ есть нюанс).

Кредитный лимит: до 1 000 000 рублей.

Для безработных: рассмотрение заявки без справки о доходах.

Кредитка идеальна для людей, оказавшихся без стабильного дохода, ведь предоставляет реальный инструмент для оптимального управления личными финансами. Подав заявку онлайн с данными паспорта, клиенты практически мгновенно получают мощный запас прочности в размере до 1 млн рублей, которым удобно воспользоваться в любых обстоятельствах.

Картой выгодно владеть благодаря уникальной бонусной программе: первые три месяца предоставляют возврат до 30% на целевые категории покупок, повышая максимум выплат поэтапно — до 500 рублей в первом месяце, до 1000 рублей во втором и до 1500 рублей в третьем. Далее стандартный кэшбэк сохраняется на уровне до 5% на избранные товары и услуги, до 1% на все остальные покупки, при максимальной выплате 3000 рублей в месяц. Важная особенность — начисленные бонусы эквивалентны рублевым единицам.

7. Кредитная карта Card Credit Plus — Кредит Европа Банк

Выпуск карты: бесплатный.

Обслуживание карты: 0 ₽.

Рассрочка: 0%.

Льготный период: до 300 дней.

Кэшбэк (баллами): до 7% в разных категориях.

Кредитный лимит: от 350 000 руб.

Для безработных: заявка рассматривается индивидуально.

Новая кредитная карта даёт свободу управления финансами в трудный период. Специально разработанный продукт предлагает длительное освобождение от процентов — от 50 до 300 дней, позволяя самостоятельно определять график погашения задолженности без переплат и ограничений.

Дополнительный плюс - повышенная лояльность банка: пользователям возвращаются 7% за посещение культурных мероприятий (кино, театры, выставки), 4% на приобретение необходимых вещей и услуг (одежда, обувь, рестораны, косметика), плюс фиксированный возврат 1% на любые покупки. Каждый бонус равно один рубль.

8. Кредитная СберКарта — СберБанк

Выпуск карты: бесплатный.

Обслуживание карты: бесплатно.

Льготный период (без процентов): 120 дней.

Кэшбэк (бонусами): до 30 %.

Лимит (максимальный): 1 000 000 рублей.

Для безработных: справка о доходах не требуется.

Кредитная карта Сбербанка создана специально для тех, кто остался без официального дохода. Её можно получить удаленно, подав заявку онлайн и начав пользоваться сразу после одобрения. Уникальная возможность: можно потратить до 1 млн. рублей с продолжительным льготным периодом в 120 дней, что позволяет совершать любые покупки и оплачивать услуги без начисления процентов.

Уникальной особенностью карты является участие в программе лояльности «СберСпасибо». За каждые покупки вам возвращается до 30% кэшбэка у партнёров, что повышает рентабельность ваших расходов. Обслуживание карты бесплатно при тратах на сумму свыше 5000 рублей в месяц или подписке на сервис СберПрайм+. Дополнительные удобства включают низкие ставки перевода и снятия наличных: всего 3,9% + 390 рублей согласно условиям договора.

9. Карта рассрочки — Кредит Европа Банк

Выпуск карты: бесплатный.

Обслуживание карты: 0 ₽.

Льготный период (без процентов): до 40 дней.

Снятие наличных: без комиссии в любых банкоматах.

Кэшбэк (баллами): 1,5% в любых категориях.

Доставка: бесплатно.

Кредитный лимит: от 3000 руб.

Карта безработным: возможно оформление.

Банковская карта Credit Europe Bank привлекает пользователей своей инновационной структурой выплат. Хотя льготный период ограничен 40 днями, обладатели карты имеют эксклюзивную возможность выбирать рассрочку сроком до 300 дней. Такой механизм дает возможность грамотно распределять платежи, сокращая финансовое давление и облегчая управление денежными ресурсами.

Еще одним привлекательным элементом выступает бонусная система. Любые операции по картам приносят баллы, которые впоследствии конвертируются в реальную валюту. Подобная структура делает пользование банковским продуктом не только практичным, но и экономически выгодным, позволяя накапливать существенную экономию на текущих расходах и услугах.

10. Универсальная карта Халва — Совкомбанк

Выпуск карты: онлайн, бесплатно, одобрение за 5 минут.

Льготный период: до 2-х лет.

Доставка: бесплатно.

Обслуживание карты: бесплатно для всех на весь период пользования.

Кешбэк: до 10%.

Кредитный лимит: 500 000 рублей на любые покупки.

Активация карты: оплата покупки в партнерском магазине.

Для безработных: одобрение по одному документу.

«Халва» — идеальный банковский инструмент для организации личных финансов при нестабильной ситуации. Рассрочка от 50 дней до двух лет позволяет приобретать нужные товары и услуги без дополнительной денежной нагрузки в виде процентов. Лимит до полумиллиона рублей обеспечит решение неожиданных материальных проблем быстро и надежно.

Особым достоинством кредиток является полное отсутствие ежегодной платы за обслуживание и высокая ставка кэшбэка до 10% на отдельные виды товаров и услуг. Экономия на процентах дополняется ощутимыми возвратами части затрат обратно на ваш баланс. Более того, владельцы получают доходность вкладов (процент - до 4% годовых) и возможность реструктуризации задолженностей на сумму до 300 тысяч рублей, что способствует восстановлению финансовой стабильности.

11. Кредитная карта «Универсальная» — АТБ (Азиатско-Тихоокеанский Банк)

Выпуск карты: бесплатный.

Обслуживание карты: бесплатно (на весь срок использования).

Льготный период (без процентов): до 120 дней.

Снятие наличных: без комиссии до 30 000 ₽ / мес.

Кэшбэк: до 7% на покупки (можно сделать до 10%).

Лимит (максимальный): 500 000 рублей.

Доставка: бесплатно.

Оформление безработным: рассматривается.

Кредитная карта АТБ специально разработана для россиян старше 21 года, проживающих в регионе присутствия банка, включая категорию граждан без постоянного места работы. Возможность подтвердить дополнительный источник дохода или пенсию увеличивает вероятность положительного результата при подаче заявки. Независимо от наличия действующих кредитов, процедура рассмотрения заявки прозрачна и понятна.

Главное преимущество карты — возможность пользоваться средствами без начисления процентов в течение длительного срока до 50 дней. К дополнительным бонусам относятся повышенный кэшбэк до 10% на отдельные категории товаров, а также большой кредитный лимит, который облегчит временные трудности с финансами. Простота контроля и учета движений по счету реализована через мобильное приложение, которое доступно круглосуточно.

12. Кредитная карта 1094 дня без % — УБРиР

Выпуск карты: бесплатный.

Обслуживание карты: 0,25% в день от задолженности на карточном счёте.

Льготный период (без процентов): 1094 дня.

Снятие наличных: до 60 000 ₽ без комиссии каждый месяц.

Кэшбэк: до 35% от партнёров.

Лимит (максимальный): 150 000 рублей.

Оформление безработным: возможно.

С УБРиР даже кредитные карты безработным без кредитной истории оформить совсем несложно. Официальная работа не требуется Достаточно подать заявку онлайн, затратив всего десять минут своего времени. Решение принимается мгновенно, а сама карта выдаётся непосредственно в офисах банка. Этот вариант удобен и прост, избавляет от необходимости собирать справки и доказывать свою занятость.

Карта привлекательна особыми условиями: предлагается высокий кэшбэк до 35% у партнёрских организаций, отсутствуют комиссии за снятие наличных и переводы до 60 000 рублей. Если кредиткой не пользуются, её обслуживание абсолютно бесплатно. Все операции удобно контролируются через современный мобильный банк, что делает управление финансами простым и лёгким.

13. Кредитная карта 180 дней без процентов — Совкомбанк

Обслуживание карты: бесплатно навсегда.

Снятие наличных: бесплатно в любых банкоматах.

Выпуск: бесплатно, онлайн.

Получение карты: в отделении банка.

Льготный период: до 180 дней на покупки.

Кредитный лимит: от 45 000 до 500 000 рублей.

Пополнение карты: бесплатно до 150 000 рублей в месяц.

Для безработных: одобрение по паспорту.

Для тех, кто оказался в сложной жизненной ситуации, эта карта представляет собой надежное решение. Отличительная черта - рекордно длинные периоды отсрочки платежей — до полугода, в течение которых задолженность растет исключительно на сумму основного долга, без начисления процентов. Сервис карты бесплатный, индивидуальный кредитный лимит формируется на основании подтвержденного дохода и варьируется от 45 до 500 тысяч рублей.

Процедура оформления максимально проста: заявка рассматривается оперативно, после чего карта готова к немедленному применению. Обязательный минимальный платеж установлен на комфортном уровне — всего 8% от общей задолженности. Долгосрочный беспроцентный период создает пространство для маневра в непростых обстоятельствах. Стоит учитывать, что при снятии наличных или переводе средств удерживается стандартная комиссия — 5,9% плюс фиксированная сумма в 590 рублей.

14. Кредитная карта МИР — Русский Стандарт Банк

Выпуск карты: бесплатный.

Обслуживание карты: от 0 ₽.

Льготный период (без процентов): до 150 дней.

Снятие наличных: 0% в первые 30 дней.

Кэшбэк: до 70% у партнеров банка и до 10% на выбор.

Лимит (максимальный): 600 000 рублей.

Доставка: бесплатно.

Для безработных: оформление предусмотрено.

Универсальная кредитная карта от Русского Стандарта — оптимальный выбор для граждан, временно не работающих или занятых неофициально. Чтобы стать ее владельцем, достаточно иметь российский паспорт и номер СНИЛС. Справка о доходах и подтверждение официального трудоустройства не требуются.

Особенность карты - беспрецедентно долгий льготный период до 150 дней, в течение которого можно совершать покупки без начисления процентов. Программа кэшбэка порадует разнообразием возможностей: бронирования жилья принесут до 10%, железнодорожные билеты — до 5%, перелёты — до 2%. Партнёрская программа «Привет, Мир!» обещает до 70% возврата средств за покупки у участников сети. Кроме того, собственные категории покупок позволяют вернуть до 10%, а любая другая операция сопровождается постоянным кэшбэком в размере 1%.

15. Кредитная карта с суперкэшбэком — Альфа-банк

Выпуск карты: бесплатный.

Обслуживание карты: первый год — 590 ₽, далее — 990 ₽ в год.

Льготный период (без процентов): 60 дней.

Снятие наличных: до 50 000 ₽ без комиссии каждый месяц.

Кэшбэк: до 100%.

Лимит (максимальный): 1 000 000 рублей.

Доставка: бесплатно.

Требование для безработных: нужно подтвердить альтернативный источник дохода.

Альфа-Банк разработал специальное предложение для граждан, испытывающих временные финансовые сложности, включая неофициально трудоустроенных. Подтверждение дохода любым доступным способом (например, выписки из банка) упростило процесс подачи заявки. Решение принимается мгновенно, и карта готова к активному использованию буквально на следующий день. Выдает Альфа-Банк кредитные карты безработным гражданам РФ с 18 лет.

Индивидуальный кредитный лимит поможет справиться с нехваткой средств в критический момент. Особую роль играет льготный период до 60 дней, позволяющий совершать покупки без начисления процентов при своевременном внесении минимальной суммы. Повышенный кэшбэк до 100% на одну категорию покупок в месяц обеспечивает значительную экономию на привычных расходах. К тому же, доступно снятие до 50 000 рублей без комиссии, что актуально в случаях острой нужды в наличных средствах.

Сегодня даже неработающий гражданин сможет взять кредитную карту, где будет доступный лимит на льготных условиях. Главное - сравнивать банковские предложения и подбирать лучший вариант.

🔎 Как повысить шансы на одобрение заявки по кредитной карте безработному

Получение кредитной карты для неработающего может показаться сложной задачей, но это вполне реально. Многие банки дают займы безработным, особенно когда заемщик использует простые рекомендации, повышающие шансы на одобрение заявки.

✔️ Проверьте свою кредитную историю

Ваша КИ — один из ключевых факторов, на который будет обращать внимание банк. Закажите кредитный отчёт (2 раза в год это можно сделать бесплатно) в Бюро кредитных историй (БКИ), чтобы узнать свой кредитный рейтинг и выявить возможные ошибки. Запросить информацию, в каком БКИ находится ваша кредитная история можно на Госуслугах.

Погасите задолженность при ее наличии, если это возможно. При открытых просрочках шанс взять новую кредитку небольшой.

Размер кредитного лимита, который вам одобрят, напрямую зависит от вашей КИ: при плохой кредитной истории стоит рассматривать карты с меньшим денежным балансом, чтобы минимизировать риски.

✔️ Подготовьте документы, подтверждающие наличие альтернативных источников дохода

Поскольку вы не можете предоставить справку 2-НДФЛ, вам необходимо подтвердить альтернативные источники дохода (не во всех банках требуют, однако лучше заранее подготовить). Это могут быть:

выписка с банковского счёта о регулярных поступлениях (пенсия, пособие по безработице, алименты и др.);

документы, подтверждающие право собственности и договор (при сдаче квартиры в аренду);

документы, подтверждающие получение пособия (например, при потере кормильца);

другие доказательства регулярного дохода (налоговые декларации, справки о получении стипендии, справки по форме банка и др.)

✔️ Обратитесь в отделение банка лично

Этот совет может показаться странным, но в некоторых случаях, особенно если у вас хорошая кредитная история, и вы производите впечатление надёжного человека, обращение в отделение банка может оказаться более эффективным, чем онлайн-заявка. Придя в офис, вы можете не просто подать заявку, а установить личный контакт, продемонстрировав, что вы — тот клиент, которому можно доверять, несмотря на отсутствие работы. Такой подход позволяет банкам принимать более взвешенные решения, учитывая не только формальные данные, но и реальное впечатление о потенциальном заемщике.Сотрудник сможет более детально изучить вашу ситуацию, задать уточняющие вопросы и, возможно, предложить более выгодные условия.

Онлайн-заявка - это удобно, но безработным иногда лучше подтверждать свою готовность исправно платить по кредитке при личной встрече в офисе.

Кредитные карты безработным можно использовать бесплатно

В период поиска работы важно применять доступные финансовые инструменты с максимальной выгодой. Многие опасаются брать кредитные карты из-за возможных процентов, но при грамотном использовании они позволяют управлять расходами без переплат.

Льготный период: деньги банка без процентов

Банки кредитные карты для безработных предлагают с льготным периодом. Это время, в течение которого вы можете тратить средства без начисления процентов. Продолжительность такого периода обычно составляет от 55 до 120 дней, однако в некоторых финансовых организациях этот срок может достигать и двух лет.

Если вы полностью погасите задолженность до окончания льготного периода, то вернёте ровно ту сумму, которую потратили. Таким образом, пользование деньгами банка будет бесплатным.

Например, оплатили обучение, повышающее вашу квалификацию, на сумму 10 000 рублей. Если вы вернёте эти 10 000 рублей на карту до окончания льготного периода, то не заплатите банку ни копейки за пользование картой.

Как это работает на практике:

Безналичная оплата. Льготный период действует при покупке товаров и услуг.

Полное погашение. Чтобы проценты не начислялись, необходимо вернуть всю потраченную сумму. Частичное погашение приведет к начислению процентов на остаток за весь срок.

Снятие наличных. Эта операция, как правило, не попадает под льготный период и может облагаться комиссией и процентами. Уточните условия использования вашей карты.

Используя кредитную карту, безработный получаете доступ к временному финансовому ресурсу. Это удобно для оплаты расходов, которые понадобятся на трудоустройство: проезд на собеседования, покупку профессиональной литературы или оплату курсов.

Кредитная карта для безработных - это хороший способ сохранить финансовую стабильность, пока идет поиск подходящих компаний и рассматриваются разосланные в них резюме.

Часто задаваемые вопросы о кредитных картах для безработных

Если у вас есть вопросы об оформлении кредитных карт, их использовании и особенностях для тех, кто временно не работает или применяет альтернативные источники дохода, ответы на них вы найдете в этом разделе.

❓ Можно ли оформить кредитную карту безработному?

✅ Да, это возможно. Банки оценивают платежеспособность заемщиков комплексно, учитывая не только годовой или текущий доход, но и другие факторы, такие как кредитная история, наличие имущества и других источников дохода (например, пособий).

❓ Какие документы нужны для оформления кредитной карты безработному?

✅ Обычно требуется паспорт и, возможно, второй документ (СНИЛС, водительские права). Банк может запросить справки, подтверждающие другие доходы (если они есть), или выписку по вашему счёту.

❓ Как взять кредитную карту безработной домохозяйке?

✅ Нужно подать заявку в банк, где не требуются справки о доходах. Также многие организации могут оценить платежеспособность по регулярным поступлениям денег на вашу дебетовую карту.

❓ Как использовать кредитную карту, чтобы не платить проценты?

✅ Обратите внимание на льготный период. Если вы полностью погасите задолженность до его окончания, проценты не начисляются. Важно планировать свои расходы и возвращать деньги вовремя.

❓ Что будет, если я не смогу погасить задолженность по карте?

✅ На сумму задолженности будут начисляться проценты по ставке, указанной в вашем кредитном договоре. При этом проценты будут начисляться не только на остаток долга, но и на всю сумму потраченных средств.

❓ Какие риски связаны с использованием кредитной карты безработными?

✅ Риск заключается в том, что вы можете потратить больше, чем сможете вернуть. Важно контролировать свои расходы и планировать погашение задолженности, чтобы избежать начисления процентов.

❓ Выдается ли кредитная карта безработным с плохой кредитной историей?

✅ Да, но с большей вероятностью условия будут менее выгодными.

Заключение

Кредитная карта может стать вашим финансовым союзником в поиске работы, предоставляя доступ к средствам для покрытия расходов. Главное — ответственно подходить к её использованию, изучать условия и планировать погашение. Тогда она поможет вам уверенно двигаться к новым карьерным достижениям.

Вам может быть полезно:

Ссылки на ресурсы партнёров, размещённые в настоящем материале, актуальны по состоянию на 06.08.2025 год.

В случае, если ссылка неактивна или ведет на сторонний ресурс - просьба обратиться за получением актуальной ссылки по адресу электронной почты - banki.lab@mail.ru.

Реклама ПАО «Банк Уралсиб», ИНН 0274062111; АО «ТБанк», ИНН 7710140679; АО «Кредит Европа Банк (Россия)», ИНН 7705148464; ПАО Банк ЗЕНИТ, ИНН 7729405872; ПАО «АК БАРС» БАНК, ИНН 1653001805; ПАО Сбербанк, ИНН 7707083893; ПАО «Совкомбанк», ИНН 4401116480; «Азиатско-Тихоокеанский Банк» (АО), ИНН 2801023444; ПАО КБ «УБРиР», ИНН 6608008004; АО «Банк Русский Стандарт», ИНН 7707056547; АО «АЛЬФА-БАНК», ИНН 7728168971.