Мосбиржа и возвращение к «истокам». Почему падение процентных доходов — это не конец, а новая победа комиссий над прогнозами аналитиков

Биржа снова делает ставку на классическую модель: торги, клиринг и комиссии. Но хватит ли этого, чтобы компенсировать минус 33% по процентным доходам?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

🎲#75. Под ребрами..

Немного запоздалый анализ, но, как говорится, поздно всегда лучше, чем никогда.

🥶 Выпустила наша любимая биржа отчёт за 2-й квартал 2025 года.. И, как часто бывает, ожидания многих не оправдались... результаты получились вполне нормальными, несмотря на то, что многие "аналитики" предрекали провал из-за падения процентных доходов.

Потери в одном направлении частично компенсировались в другом. Рост комиссионных доходов открыл маленький путь к возвращению к классической бизнес-модели, где как раз-таки комиссии являются ключевым драйвером роста выручки.

Но насколько серьёзно падение процентных доходов подорвало перспективы компании и есть ли основания для покупки акций? Традиционно с отчёта...

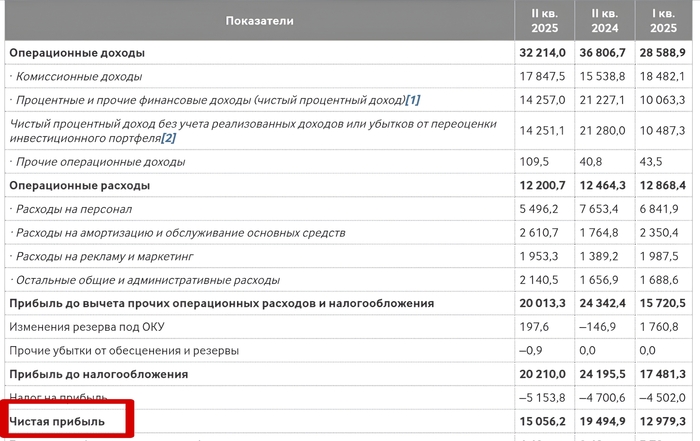

Ключевые показатели за 2-й квартал:

🔻Чистый процентный доход упал на 32,8% до 14,3 млрд ₽. Здесь проблема вытекает из рыночных реалий, где активно идёт процесс смягчения ДКП. Это провоцирует снижение клиентских остатков на счетах и изменения процентной конъюнктуры. Люди стали меньше оставлять денег под тот процент, который может себе позволить компания. За полугодие это одно из самых слабых мест компании.

🔺Комиссионные доходы выросли на 15% до 17,8 млрд ₽, заняв рекордные 56% в структуре выручки. Главные драйверы — доходы от комиссий, от облигаций (+78% или 2,67 трлн ₽), фондов денежного рынка (+21%) и рынка акций (+12%). Показатель имеет уже хорошую долю в выручке, что ещё раз подтверждает хорошую диверсификацию бизнеса (меньше зависит от процентных доходов).

🔻EBITDA снизилась на 13% до 22,1 млрд ₽. Достаточно ожидаемый результат из-за слабости процентных доходов, но стоит отметить, что снижение операционных затрат на 2,1% помогло удержать рентабельность EBITDA на уровне ≈ 70%

🔻Чистая прибыль упала на 22,5% и составляет 15,1 млрд ₽. Все это следствие слабости процентного сегмента + обилие санкций. Конечно, рост комиссий и контроль затрат удержали результат выше прогнозов (≈ 14 млрд ₽), но это все равно ощутимый спад

В общем и целом, компания успешно проходит этап "прихода к реальности". Комиссионные доходы уже второй квартал подряд обгоняют процентные, возвращая биржу к её корням — заработку на торгах и клиринге.

А так отчёт можно назвать "сдержанно-позитивным", с явными ухудшениями в отдельных сегментах. По показателям вопросов нет — всё ожидаемо.

🗿Расходы под контролем. Какие есть положительные факторы?

Итак, одним из важных положительных моментов отчёта стало сокращение операционных расходов — пусть и всего на 2,1% (до 12,2 млрд ₽), но всё равно уже неплохо. Добиться такого удалось в основном за счёт оптимизации затрат на персонал (-28%, без бонусов и мотивационных выплат)

🖥 При этом затраты на IT и софт выросли на 55,3%, а амортизация — на 45,2%. Это связано с модернизацией инфраструктуры и развитием платформы "Финуслуги". Кроме того, налоги (кроме прибыли) увеличились из-за НДС на маркетинг и услуги, что слегка давит на маржу

В итоге получили соотношение расходов к доходам (CIR) — 38%, что говорит о неплохом улучшении эффективности

Также можно отметить несколько положительных драйверов:

✔ Клиентская база достигла рекордных 37,8 млн человек, из них 6,1 млн с ИИС. Активно торгуют 3,6 млн ежемесячно (+30%). Это, кстати, очень хороший драйвер для повышения дохода с комиссий + потенциал для роста платформы.

✔ Объёмы торгов. Капитализация акций — 52,1 трлн ₽ (рекорд), облигации привлекли 2,67 трлн ₽. Срочный рынок растёт за счёт 102 новых фьючерсов и запуска выходных торгов (ETF и деривативы, +5–7% к объёмам).

✔ Новые продукты. 131 новый ETF, индексы MOEXBTC (для крипты) и ICLIMATE (ESG), платформа MOEX Start для pre-IPO. Необычные, но пока обнадеживающие шаги по развитию

🤔 В октябре прошлого года анализ Мосбиржи завершился словами: "Нет дальнейшего роста процентных доходов = нет роста акций Мосбиржи". Сегодня ситуация наконец-то начинает разворачиваться в другую сторону. Но нужно понимать, что процентные доходы всё ещё занимают внушительную долю в выручке, и компенсировать такое падение (-33%) будет непросто. Компания неплохая, с адекватными дивидендами, со справедливой оценкой, но с весьма ограниченной перспективой роста.

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: