Как я сделал табличку, которая является готовой инвестиционной стратегией1

Подождите минусовать за очень вызывающее название. Сейчас всё объясню!

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан "феномен таблички": почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент - задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

В 2018 я изучил матчасть рынка ценных бумаг, почитал умные мотивирующие книги и решил начать потихоньку покупать акции разных компаний. Первой покупкой были акции Сбербанка - ну а дальше то что? Какие компании покупать? А главное - в какой пропорции?

Очевидным решением было найти на просторах интернета какого-нибудь гуру, платить ему за инвест-рекомендации и заниматься активным управлением своим портфелем. Или пойти по хардкору - самостоятельно разобраться во всех хитросплетениях рынка, завести себе базу данных и сформировать стратегию с четкими правилами. Но без опыта и с основной работой на полный рабочий день это выглядело как задача невозможная. Я что-то начал делать в этом направлении, но вскоре ощутил себя героем этого мема:

Я решил придерживаться принципов пассивного инвестирования. Но от российских пассивных фондов будто бы чем-то попахивало, да и фондов на тот момент было мало. Например, пассивный фонд на индекс Мосбиржи был тогда один - сберовский SBMX, который только запустили. Комиссия 1% в год, и в первые несколько месяцев управлялся этот фонд так себе - потерял больше, чем должен был потерять в теории.

Нет, был ещё конечно ирландско-российский Finex FXRL - но он мне показался ещё более странным решением. Это я сейчас понимаю своё счастье: ведь средства выбравших этот фонд людей заблокированы с 2022 года.

К слову, самый популярный нынче фонд на индекс Мосбиржи от ВТБ (сейчас "ВИМ Инвестиции", EQMX) запустили спустя 1,5 года после описываемых событий. А тиньковский модный молодёжный TMOS - ещё через полгода после ВТБ-шного.

В американских книжках про американские фонды написано было всё красиво. Но я столкнулся с российской действительностью, которая несколько отличалась от описываемого в книгах

Так что было принято сложное на первый взгляд и неочевидное решение: использовать принципы пассивного инвестирования, но сделать свой собственный мини-фонд на базе индекса Мосбиржи, куда я буду самостоятельно покупать отдельные акции. А такие задачи как "определить список и развесовку компаний", "проводить ребалансировку портфеля по строгим и известным мне правилам" и "ежедневно отслеживать чтобы нигде ничего не пошло по одному месту - компании не обанкротились и не скурвились" - я отдам на аутсорс. Причем, бесплатный.

Для этого нужно было просто обернуть публичную предоставляемую Московской биржей на ежедневной основе информацию в табличку и настроить её под себя. Что и было сделано примерно за пару недель (по 1-2 часа по вечерам). Впоследствии то же самое я провернул и с американскими индексами акций, но это уже отдельная (и неактуальная) история.

Инструкция к применению

На самом деле, пользоваться ей нетрудно. Достаточно просто создать себе собственную копию и заполнить пару полей:

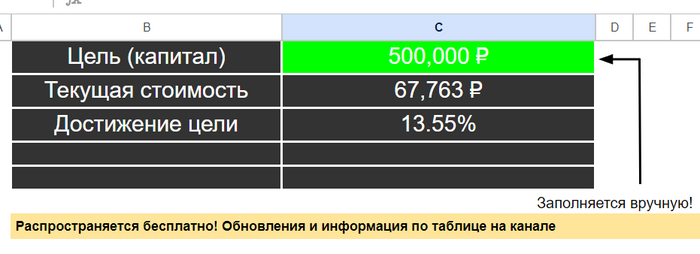

1). Поставить цель

Она ставится на вкладке "Main", в зелёной ячейке. Сумму можно ставить любую, в зависимости от финансовых возможностей. А по мере достижения - можно менять. Я так и делаю. Ставлю её, ориентируясь на свои возможности (сколько могу откладывать с целью покупки акций) на год вперёд, при достижении - повышаю планку ещё на год вперёд.

2). Выбрать стратегию

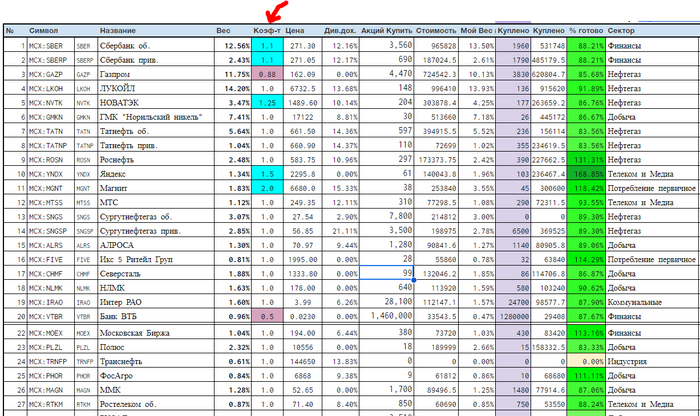

На данный момент табличка отслеживает два индекса:

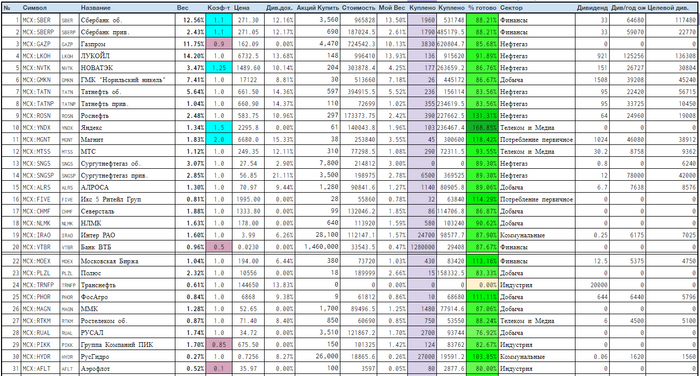

Индекс Мосбиржи - тот самый, эталонный, главный индекс страны. Сейчас в нём целых 46 компаний (и 50 акций, т.к. у некоторых компаний два типа акций).

Индекс Голубых Фишек - очень упрощённая версия первого индекса с 15 компаниями в составе - крупнейшие компании РФ.

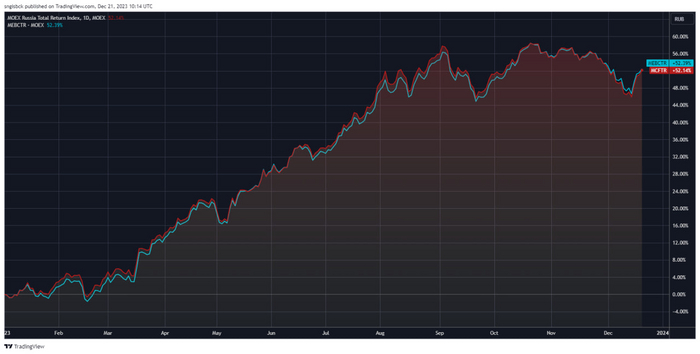

Инвестиционная магия: Индекс Мосбиржи и Индекс Голубых Фишек в 2023 году показали одинаковый результат - примерно +52%. Если взять более длинный период, разница будет минимальной, и лучше будет то один, то другой индекс поочерёдно.

Индекс МБ скорее подходит для тех, кто хотел бы максимально широко распределить средства по разным компаниям и секторам. Для того чтобы повторять его с хорошей точностью, потребуется сумма от 900 тысяч рублей. Но и с меньшими средствами ошибка будет не критичной и не огромной, есть опыт (о своём опыте я дальше расскажу).

Индекс ГФ подходит для тех, кому не хочется заморачиваться с большим количеством компаний, но получать примерно такой же результат. Его можно достаточно точно воспроизвести с суммой от 250 тысяч рублей.

3). Приступить к заполнению столбца "Куплено"

У кого-то уже могут быть куплены самые разные акции, хоть и не сформулирована довольно четкая стратегия (и он находится в активном поиске таковой), у кого-то только планы. В любом случае, столбец "Акций Купить" показывает, сколько же нужно акций купить при заданной на первом шаге целевой сумме и при весах, которые есть в выбранном индексе.

4). [Продвинутый уровень] Конфигурировать индекс "под себя"

В какой-то момент я всё-таки набрался некоторого опыта и уровня познания рынка ценных бумаг. И понял, что не все крупнейшие компании РФ одинаково эффективны. Точнее, есть некоторые ну очень не эффективные. Хз, с чем это может быть связано...

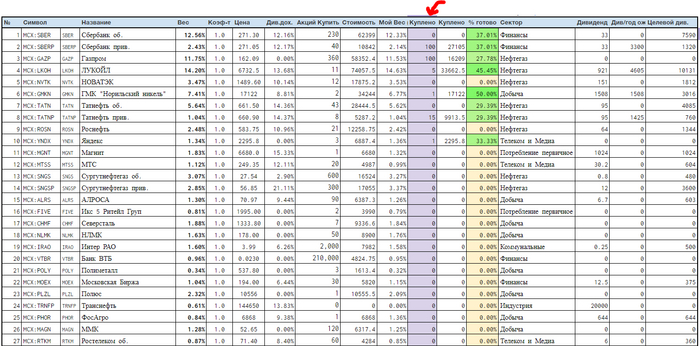

Так например, ну никакой мочи не было покупать акции Аэрофлота. Это выглядело как потеря денег. Осознание этого пришло в начале ковидогеддона, когда акции снизились в цене с ~100₽ до ~75₽ и перспективы Аэрофлота виделись очень туманными. Впрочем, уже три года прошло, а прибыли компания так и не понюхала. И акции сейчас стоят 35₽ за штуку. Так что уже тогда я задумался о расстановке "поправочных коэффициентов". И Аэрофлоту был выставлен коэффициент 0,1. Т.е. покупать я должен всего 1/10 долю от того, что ему уготовано индексом Мосбиржи. Можно было и 0 поставить, но я решил нули пока не ставить (а вы можете, если захотите).

Так, понижающие коэффициенты у меня стоят и у Банка ВТБ (0,5), и у Газпрома (сейчас 0,88). и ещё у пары компаний. А повышающие коэффициенты, например, стоят у Сбера (1,1), Яндекса (1,5) и еще ряда компаний. На самом деле, я стараюсь несильно умничать, и всего коэффициенты присвоены 11 компаниям из 46. Иногда коэффициенты имеют символическое значение, иногда они временные (как в случае с Магнитом). Но в общем-то, это дело каждого, и я не навязываю своё мнение, но поиграться всегда можно.

Собственно, на этом всё. Таблица сама считает, сколько и каких бумаг надо купить, чтобы достичь цели. А такой подход позволяет иметь очень близкий результат к результатам всего рынка ценных бумаг, а также получить бесценный опыт портфельного управляющего - на своих собственных средствах. Ведь деятельность профессионалов-биржевых воротил, ворочающих клиентскими миллиардами денег, мало чем отличается от описанного процесса, ну разве что масштабом и выбором своей стратегии, основанной на иных факторах.

Феномен таблички

Больше четырёх лет назад (это было лето 2019) я решил выложить табличку в публичный доступ. Мне казалось, что это может быть интересно десятку человек - в первую очередь, формулами. Часть из которых можно позаимствовать себе.

Так, первый пост о таблице я опубликовал на форуме, где тусуются всякие биржевые трейдеры (Смарт-лаб). Для отправки копии я предлагал оставить почту, куда я вышлю ссылку. Пранк стремительно вышел из-под контроля!

Я опубликовал пост в 16:56, и к 19:00 (когда я ушел с работы), я получил 14 заявок на получение копии. За следующие сутки - ещё 146 заявок...

За две недели с момента публикации единственного поста с описанием принципа работы таблички я получил 847 заявок на копирование

Я создавал и отправлял людям эти копии по ночам, одновременно радовался такому вниманию и проклинал себя за столь странную форму распространения. В сопровождающем письме я давал им ссылку на свой скромный блог, и больше половины людей подписывались - несмотря на то, что Телеграм в то время не был таким популярным и был далеко не у всех.

В дальнейшем, я просто стал выкладывать ссылку для того, чтобы люди сами копировали табличку, без моего участия. Сколько человек скопировало её к текущему моменту - мне нетизвестно. Но думаю, это несколько тысяч человек. Потому что впоследствии я опубликовал не менее популярные посты на других ресурсах, и занимаюсь поддержкой таблицы уже несколько лет, развивая её и доводя до ума.

В чём же (по моему скромному мнению) феномен таблицы, почему она так стала нужна всем?

Она подкупает простотой подхода. Мы несколько раз обсуждали эту тему, и часто люди рассказывали, что начали инвестировать часть своих сбережений в акции именно с этой таблички. Зачем искать действительно хорошего аналитика среди кучи инфобояринов, если есть готовая стратегия - пускай и немного странная.

Она позволяет уйти от ответственности за свои решения. Если у тебя нет многолетнего опыта управления инвестиционным капиталом и ты придумал свою инвест-стратегию, ты неизбежно начнешь обвинять себя в неправильности решений не в первую неделю, так во вторую. Купил акции 10 разных компаний. А акции ещё 10 компаний отсёк по тем или иным (часто объективным!) причинам. И вот ты наблюдаешь, как какая-нибудь компания падает, в то время как отвергнутая - растёт! Здесь есть пространство для самобичевания. В случае с с табличкой в убытках виноват рынок в целом, а не ты. А вот прибыли - это твоя заслуга! Это ты выбрал верную стратегию. Это может показаться странным со стороны, но именно так работает психология в моём случае (и так бывало у многих из контрольной группы опрошенных :D)

Это бесплатный продукт. То есть полностью бесплатный. Даже нет навязчивых просьб о донате, чем часто страдают условно-бесплатные продукты. И нет доп. функций за пэйволлом. И нет рекламы - её вряд ли возможно встроить в гугл-таблицу. И она не собирает данные (ну Гугл, наверное, собирает - но со мной ими не делится). Я принципиально не стал в таблице указывать никакие ссылки для донатов и номера банковских карт, чтобы люди не считали себя обязанными платить мне. Я считаю себя достаточно обеспеченным человеком, и стараюсь не напрягать людей вокруг почём зря. Я благодарен тем, кто подписался на мой блог - но мне кажется, что вряд ли кто-то сидит в нём насильно, только лишь бы не пропустить информацию об обновлении (очень редко людям приходится копировать новую версию - только если я выкатываю какие-то новые опции, а так она обновляет все данные сама).

Считайте это моим волонтёрством и моим стремлением к признанию откуда-то из верхних ступенек пирамиды Маслоу, если вам требуется объяснение моих хитрых намерений.

В дальнейшем часть пользователей таблицы (мне кажется, большинство - но статистику не веду) приобретают необходимый опыт и начинают понимать, какая стратегия им подойдёт лучше всего - и уходят. И это нормально. Она в любом случае выполнила свою главную задачу - обеспечила лёгкий вход в сложную тему (ознакомление с рынком акций). А обсуждение верности подхода оставим для душнил, им тоже нужна пища для ума.

Выбрал ли я биржевой ПИФ вместо своей таблички, если бы начинал сейчас?

Ответ - нет! Сейчас поясню.

Никто и ничто не мешает мне поставить точку прямо сейчас и перейти на покупку паев одного-единственного фонда. Останется только выбрать религию, как в Цивилизации Сида Мейера: Сбер, ВТБ или Тинёк (ну или экзотический Зороастризм - типа какого-нибудь Райффайзена).

Но я не делаю этого по двум причинам:

Мне очень нравится покупать акции отдельных компаний. Через этот процесс я познаю мир. Если бы я покупал один-единственный БПИФ, вряд ли меня так сильно волновала бы судьба дивидендов и выкупа акций Магнита. А это полезная и интересная информация, заставляющая нейроны работать, и позволяющая мне лучше понимать, как устроен корпоративный мир и капитализм в целом. Мне кажется, это полезные навыки. Особенно к таким выводам приходишь, когда читаешь очередной комментарий от человека с совком головного мозга: "надо всё отобрать и поделить, а всех айтишников - на Колыму лес валить, а то охренели совсем ничего не делать и зарплаты такие получать".

Мне удаётся показывать результат лучше, чем результат фондов. Хотя в теории должно быть наоборот, ведь у них есть преимущество. Они не платят налоги с дивидендов. А я плачу. И это преимущество в теории должно покрывать комиссию за управление фондом. Но на практике всё по-другому. На самом деле, отставание фондов от индекса больше, чем размер годовой комиссии. Получается, они теряют где-то часть денег (навряд ли преднамеренно), и на моих объемах это уже существенные суммы, а я не так богат, чтобы терять сотню тысяч рублей в год.

Сравнение моего портфеля и самого популярного фонда с самой низкой комиссией за управление (0,67%/год). С начала этого года потеря 197000₽. Это больше месяца жизни для нашей семьи!

Заключение

На самом деле, это не первый пост об этой табличке на Пикабу. Первый я публиковал более 4 лет назад: Гайд по использованию табличек для слежения за рыночными индексами от 40-летнего пенсионера

Тогда она выглядела немного по-другому, и была в чем-то сложнее (но оказалось, что это никому не нужные сложности, а поддерживать кучу редко используемых фич и идей в рабочем состоянии забесплатно ну вообще неохота), в чем-то примитивнее (и есть прогресс).

Я рад, что мне удаётся приносить пользу обществу. Но без вас и ваших плюсиков эта польза имела бы в сотню раз меньший масштаб. Так что вам огромное спасибо. Вам кажется, что плюс ничего не решает, да и вообще ну я не знаю, инвестиции-хренвестиции, не моё это. Но вы даже представить себе не можете, насколько высокий КПД у одного клика на стрелку вверх.

Всем хейтерам передаю привет: пускай в новом году у вас будет гораздо больше хороших событий, чем плохих. И вы обязательно станете добрее.

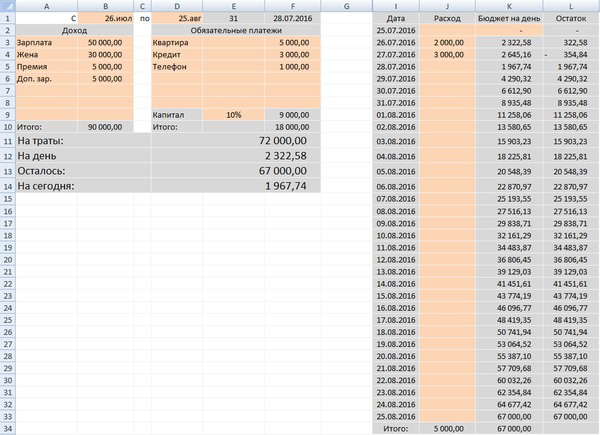

Как планировать бюджет

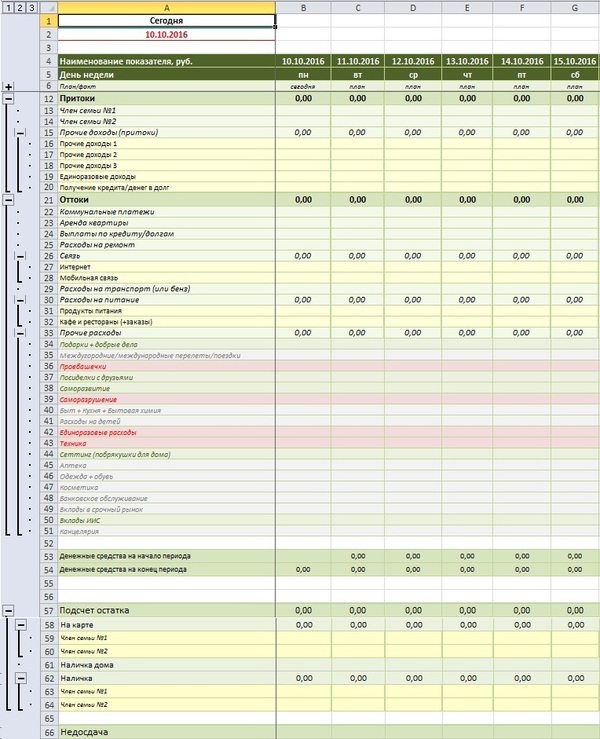

Сталкивались ли вы с проблемой, когда денег уже нет, а получку ждать еще неделю. И дело тут даже не в том сколько вы зарабатываете. Я знаю много людей которые получают довольно приличную зарплату, но к концу месяца еле дотягивают. Просто надо уметь правильно планировать свои траты. Именно для этого я и сделал себе табличку Excel. Основу я взял с сайта одного банка, но почти полностью её переделал. Может кому то она пригодится. Выглядит она следующим образом:

Графы которые нужно заполнять выделены бледно оранжевым цветом (ну или какой это, я хз), остальное все формулы. В левом столбце забиваем свои доходы. Там у меня зарплата, доход жены, премия и доп. заработок. Это просто для примера, у вас там может быть что угодно. Справа обязательные расходы. Сюда заносим всё то, на что деньги придется точно отдать. Это различные платежи, кредиты, съем жилья и другое. Также, для тех кто откладывает денежку, есть графа капитал. Тут надо указать сколько процентов от доходов вы хотите отложить и эксель сам посчитает сумму. Также вверху надо указать на какой период будет планирование. С какое и по какое число. Лучше указывать от зарплаты и до зарплаты. Например я получаю зп не позднее 10-го, то для себя я обычно планирую с 11-го числа текущего месяца до 10-го следующего. В примере взято с 26 по 25 просто для удобства. Далее внизу идут графы:

На траты: это сколько денег останется после выплаты всех обязательных платежей (Общий доход минус платежи). Все просто.

На день: сколько из оставшихся денег можно тратить в день на планируемый период.

Осталось: сколько денег осталось на траты с учетом уже потраченных

На сегодня: сколько денег осталось на сегодняшний день.

В правой части будем записывать все расходы. Например 26.07 потратили 2000 рублей. Соответственно остаток составит 322,58. Этот остаток плюсуется в следующий день. И 27го можно потратить 2645. Но потратили например больше, 3000 р. Минус также идет дальше и 28-го можно потратить уже не более 1967 рублей. Но все таки лучше стараться держать себя в пределах дневного лимита, иначе смысла от всего этого не будет.

Вот такая простенькая табличка, возможно кому то будет интересно. Скачать ее можно тут.

Мировая финансовая система. Эксель. Всё ещё работающие файлы эксель 97 и 2003

Таблица для домашней бухгалтерии

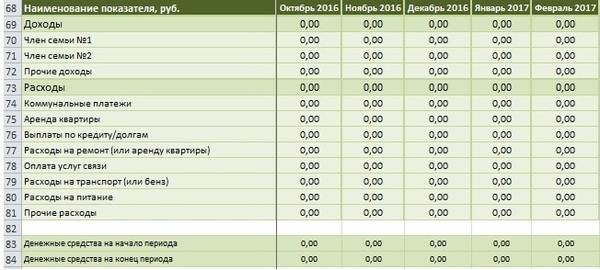

Кинул в комментах график, построенный на данных из таблицы, в которой веду домашнюю бухгалтерию. В результате получил несколько запросов поделиться файлом. Ну я не жадный, берите кому надо. Таблица сделана в Excel 2016. Ничего особенного, формулы для удобства восприятия информации.

Листы "Доходы", "Расходы", и "Переводы" заполняются ручками в течение года. Лист "Баланс" для контроля. При соответствии данных остаткам на соответствующих счетах я закрашиваю ячейки зеленым. Лист "Кредит" не стал очищать, если что, суммы все совпадают с тем, что выставляет банк. Если удалять "Кредит", то придется переделать "Баланс". Пользуйтесь, может кому поможет привести свои финансы в порядок.

Upd: добавляю ссылку на гугле

Upd2: гуглопочта взорвалась от запросов на открытие доступа. Поправил.

Простая таблица для домашнего бюджета

Расскажу вам историю, как мы с мужем дважды накопили внушительные суммы денег просто тем, что начали вести домашний бюджет. И если захотите, даже абсолютно безвозмездно поделюсь с вами нашим спасительным икселевским файликом.

Всем давно известно, что можно расплатиться с долгами и жить в достатке, просто начав вести домашний бюджет. И это почти при любом уровне доходов выше нуля.

Это контроль доходов и расходов. Мы все думаем, что контролируем ситуацию. Но на что ушли деньги точно мы не можем воспроизвести уже спустя пару дней (иногда часов). Даже самые умные и прошаренные из нас. Когда ты отчетливо видишь, какие суммы на какие расходы уходят, у тебя появляется возможность воздействовать на величину этих расходов. Такая же ситуация с доходами. Почти магия.

Много приложений/программ предлагается для ведения домашнего бюджета. Однако мне как финансисту ничего не подошло. Зато табличка сделанная своими ручками очень даже помогла. И даже дважды:

1) В первый раз мы с тогда_еще_не_мужем с ее помощью расплатились с долгом в треть ляма и накопили на трехмесячную поездку в Индию за 4 месяца.

потом мы возомнили себя самыми умными и бросили это дело примерно на год, подумав, что и без таблиц нормальненько обойдемся. и ошиблись. долгов слава богу много не набрали. но постоянно ощущалась нехватка денег (и это несмотря на то, что теперь_уже_муж весьмавесьма неплохо зарабатывает), иногда приходилось ненадолго просить в долг у родителей (стыд и позор), не могли закончить ремонт в квартире, никуда не могли съездить (потому что вот они долгожданные денежки пришли, и куда-то сразу же рванули).

2) второй раз начали вести финплан в июле этого года. и уже почти закончили ремонт. и точняк едем заграницу снова в декабре с приличной суммой денег для безбедного существования там около 4 месяцев.

Я просто второй раз ощущаю магию этой таблицы. Поэтому хочу поделиться ей с вами.

ИТАК, КАК С НЕЙ РАБОТАТЬ.

1) Структура таблицы максимально ясна. У нас есть притоки и оттоки денег.

Притоки - это все доходы семьи + получение кредитов/долгов. Оттоки - это все расходы (включая проценты по кредитам) + выплаты основного долга по кредитам/долгам.

Выплаты по процентам и возврат основной суммы долга для простоты объединен в одну строку "Выплаты по кредитам/долгам"

2) Заполнять можно только пустые ячейки (без формул и текста). Можно было поставить защиту на ячейки. Но я заленилась.

3) В начале ведения таблицы в ячейке B53 надо вбить имеющиеся на данный момент денежные средства (все деньги со счетов + наличка у членов семьи + домашний запасик)

4) Легче всего вбивать притоки и оттоки денежных средств в конце дня:

4.1) по смскам от банка по движениям по карте

4.2) по чекам, если вы расплачивались наличными (Обязательно сохраняйте чеки, если расплачиваетесь наличными)

5) Для проверки, ничего ли вы не упускаете, раз в 3-7 дней проверяйте баланс денег на счетах и наличкой (строки 59, 60, 61, 63, 64). Это позволит выявить неучтенные расходы или доходы (доходы реже, но случается). Строка 66 как раз выявляет их.

Если есть недостачи, но вы хотьубей не можете вспомнить, откуда они, просто вбиваете их в строку 36 "Про*башечки". Если часто выявляете недостачи, подсчитывайте остатки чаще, если вы уже научились не упускать движения денег (как правило, это движения именно наличности, ибо по смскам все расходы карты можно учесть), то можно подсчитывать остатки раз в неделю.

Кому нужен файлик, прошу написать мне свой имейл. На вопросы отвечу здесь.

Финансовое моделирование, ч. 1

Начну серию постов, посвященных финансовому моделированию в Excel в компании — что это, зачем это, для чего/кого это и т.д. Постараюсь излагать материал максимально просто, своими словами, чтобы понять могли непрофессионалы. Пример/примеры буду приводить из отрасли, которая сейчас для меня наиболее близка — горнодобывающая отрасль, она же майнинг, но принципы, заложенные в финансовое моделириование, применимы и в других отраслях — производство, продажи, услуги и т.д. В принципе, финансовая модель стартапа принципиально не будет отличаться от любой другой правильно составленной финмодели:)

Итак, финансовая модель.

Цель финансового моделирования на предприятии — оценить будущую эффективность проекта, чтобы понять, насколько целесообразно им вообще заниматься. Под проектом в данном случае можно понимать:

1. непосредственно само предприятие, если разговор идет о покупке бизнеса;

2. новый бизнес/стартап — для принятия решения, стоит ли им вообще заниматься;

3. внесение каких-либо изменений в действующий бизнес, например, запуск нового продукта, выход на новый рынок, изменение действующей технологии производства.

То есть, если у тебя есть действующий давно и успешно бизнес, в котором тебя все устраивает и ничего менять не хочется (даже проанализировать, как отразится на доходе от бизнеса скачок курса валюты или рост зарплаты сотрудников), то, наверное, финмодель тебе не нужна. Или же ты просто работаешь наемным работником, никак не связанным с финансами предприятия, и не планируешь это менять — тогда тоже не нужна. В о всех остальных случаях, похоже, хотя бы скромная и простенькая финмодель нужна:) Финмодель и результаты ее расчетов также являются частью бизнес-плана, который требуется во всех финансовых организациях для получения финансирования, для любого грамотного инвестора.

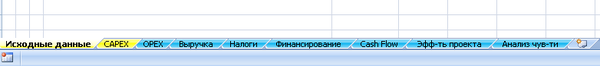

Из чего состоит финансовая модель?

Состав финмодели (набор ее разделов, листов, компоновка и т.д.), как правило, определяется в техническом задании от заказчика, если таковой имеется. Или личными предпочтениями и спецификой отрасли/предприятия. Но есть определенный набор разделов, без которых ФЭМ (финансово-экономическая модель) не будет выглядеть полноценной и даже корректной. В принципе, часть или даже все эти разделы можно объединить на один лист, но я предпочитаю выносить их на разные листы, т.к. это обычно проще для восприятия конечному пользователю. Собственно, сами разделы:

1. Исходные данные;

2. CapEx;

3. OpEx;

4. Выручка;

5. Налоги;

6. Финансирование;

7. Cash Flow;

8. Эффективность проекта;

9. Анализ чувствительности.

Желтым цветом выделены листы/разделы, допускающие заполнение данных вручную (т.е. непосредственно в ячейки вставляем то или иное значение показателя, цифрами). Голубым цветом выделены разделы, заполняемые исключительно формулами на основе данных из «желтых» разделов. Подробнее это мы рассмотрим в дальнейшем.

В принципе, к обозначенным выше разделам можно добавить, например, «Титульный лист» (в соответствии с правилами хорошего тона его бы, конечно, надо добавлять всегда, но фактически от него ничего не зависит), и, если уж мы говорим о горнодобывающей отрасли, «Горный календарь» (хотя, в простейшем виде его можно засунуть и в исходные данные, т.к. график выработки месторождения, собственно, и является самыми что ни на есть исходными данными для финмодели в майнинге). Теперь пройдемся чуть подробнее по каждому разделу для общего понимая того, какие данные на каком листе у нас строятся (это первая, ознакомительная часть серии постов, поэтому пока что пройдемся по верхам, чтобы не мешать сразу слишком много информации в один пост).

1. Исходные данные - основа для построения всей модели. Здесь описываются основные прогнозные параметры, от которых зависит вся деятельность предприятия: цены на конечную продукцию и на материалы для производства, ставки налогов и курсы валют, ставки кредитов и прочая информация, которая понадобится в дальнейшем. Даже если в процессе построения модели оказалось, что необходимо указать еще какой-то исходный параметр — его также нужно внести именно на лист «Исходные данные», а не на тот лист, в котором возникла необходимость его применить. Очень важно вынести всю исходную информацию на отдельный лист и в дальнейшем ссылаться именно на него по следующим причинам:

- конечный пользователь на одном листе видит всю информацию, заложенную в модель, и может изменить необходимые параметры по мере необходимости;

- снижает вероятность ошибки, связанной с тем, что пользователь решил поменять какой-то параметр модели, а итоговый результат не изменился;

- проще собрать исходную информацию для презентации заказчику;

- нет необходимости искать по всем листам, куда вносится тот или иной исходный параметр, если его надо изменить (это тем важнее, чем объемнее модель).

2. CAPEX (Капекс = Capital Expenditures) - он же «Капитальные вложения» или «Вложения в основные средства», он же «Инвестиции». В этот раздел выносятся те затраты, которые несет предприятие единожды и надолго- покупка зданий и сооружений, закупка оборудования, проектно=изыскательские работы или же просто покупка/оформление юрлица.

3. OPEX (Опекс = Operating Expenditures) - он же «Операционные затраты» или «Текущие издержки». Все регулярные постоянные расходы, связанные с деятельностью организации, отражаем здесь: аренда помещений и оборудования, закупка материалов и ресурсов для производства, оплата труда и все остальные платежи, которые необходимо осуществлять постоянно, без которых предприятие не будет функционировать нормально.

4. Выручка - он же «Доходы предприятия». Здесь считаем приток денежных средств от продажи продукции/услуг.

5. Налоги - он же «Госпошлины и налоги». Раздел, который в простейшем виде можно перенести на лист OPEX, т.к. по сути это тоже постоянные издержки, но я предпочитаю все же выносить его на отдельный лист — мне так удобнее с ним работать. Чем меньше загружен каждый лист, тем проще его в дальнейшем вставлять в презентации, бизнес-план, распечатывать и т.д.

6. Финансирование - он же «Кредиты и займы». Даже если в силу тех или иных причин заказчику непосредственно банковские кредиты не нужны/не хочет с ними связываться, этот раздел необходим для понимания того, сколько денег в какие периоды ему самому придется вложить в проект, а когда эти деньги можно будет вернуть. А если мы говорим о бизнес-плане и ФЭМ для банка, то к расчету этого листа надо подойти особенно скрупулезно, т.к. для банкиров это самый интересный раздел всей модели:) Здесь учитываем все поступления финансов в проект, в том числе для покрытия возникающих кассовых разрывов, а также все проценты к уплате и т.д.

7. Cash Flow - он же «Денежные потоки», он же «Прогнозный БДДС (Бюджет Движения Денежных Средств)». Практически самый важный и интересный лист всей модели, ради которого вся модель и строится:) Здесь сводим все денежные потоки, которые мы рассчитали на предыдущих листах — доходную часть, расходы, инвестиции, финансовые потоки. Здесь мы выходим на итоговый денежный поток и уже можем прикинуть, жизнеспособен ли проект вообще. В неписанных правилах хорошего тона (а иногда, кстати, в писанном ТехЗадании) предполагается наличие, кроме этого листа еще листов «Прогнозный БДР (Бюджет Доходов и Расходов» и «Прогнозный Баланс», но фактически заказчику это нужно в исключительных случаях, т.к. все-таки самая важная информация для него — это поток кэша — когда и сколько нужно вложить, когда и сколько можно «вытащить» из проекта.

8. Эффективность проекта - он же «Показатели инвестиционной привлекательности». В этой части финансисты считают циферки для финансистов:) Такие показатели, как NPV, IRR, PP, DPP и прочие страшные и злые финансовые штуки - это все здесь. Несмотря на то, что данные показатели могут быть сложными для понимания обывателя, но т.к. они являются квинтэссенцией экономической результативности предприятия, именно на них инвесторы, банкиры и все прочие пользователи финмодели будут обращать особое внимание (особенно инвесторы, не являющиеся профессионалами в той отрасли, в которой работает предприятие).

9. Анализ чувствительности — он же «Анализ рисков». Довольно интересный и показательный раздел, который наглядно показывает, насколько устойчив проект к тем или иным колебаниям внешних и внутренних факторов. Скажем, в целом проект выглядит довольно симпатично, но оказывается, что если цена на конечную продукцию упадет на 10%, то по итогам реализации этого проекта предприятие получит не прибыль, а убыток. Или, наоборот, мы увидим, что рост курса доллара на 20% не только не «уронит» экономику проекта, но даже улучшит ее. В общем, здесь можно проанализировать влияние «и степень влияния» того или иного параметра из списка «исходных данных» на конечный результат и оценить, готовы ли мы браться за данный проект при таких рисках, или нет.

На этом, пожалуй, закончим на сегодня. Это была, наверное, самая скучная, но, тем не менее, необходимая вводная информация: в дальнейшем должно быть больше экшена, иллюстраций, примеров, скриншотов и т.д.:) Постараюсь в дальнейшем изложить интересных фишек Excel’я, которые регулярно используются в ФЭМ, например, использование итеративных вычислений для автоматического подбора финансирования, работа с таблицами данных при анализе чувствительности, объяснить максимально простым и понятным языком, что же такое NPV, IRR, ставка дисконтирования и т.д.