Добрый день, уважаемые пикабушники.

Не писал долго, так как на дворе отчетный период и едва-едва отстрелялись по НДС. По возможности отвечал на вопросы в комментариях, а там, где не успевал - ответили другие) Если же у вас будут вопросы, которые вы бы хотели задать конкретно мне, то я оставлю свою почту в комментариях.

Итак, я думаю, настало время написать заключительную часть про НДС, а именно - бумажный НДС и его оптимизация как таковая на практике.

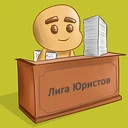

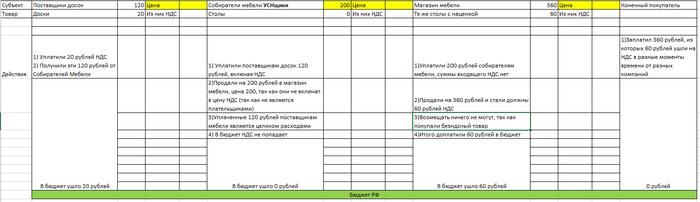

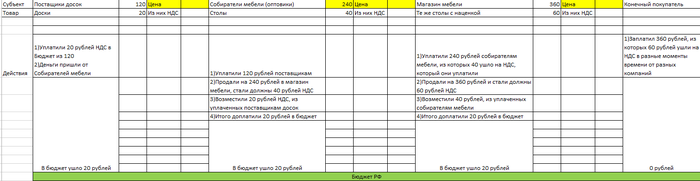

Начнем с повторения: НДС к уплате = НДС исходящий - НДС входящий. Из этого равенства следует всего 2 пути оптимизации:

1) Уменьшить исходящий

2) Увеличить входящий

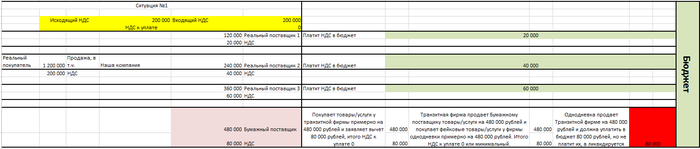

Давайте для начала обсудим самый популярный и обсуждаемый второй способ. Самый популярный способ увеличения входящего НДС - это покупка "бумажного" НДС. Бумажный НДС - это НДС фейковой покупки товаров/услуг для того, что бы нарисовать его в нашей книге покупок и увеличить входящий НДС, при этом не оплачивая данный вид услуг. Выглядит базовая схема очень просто:

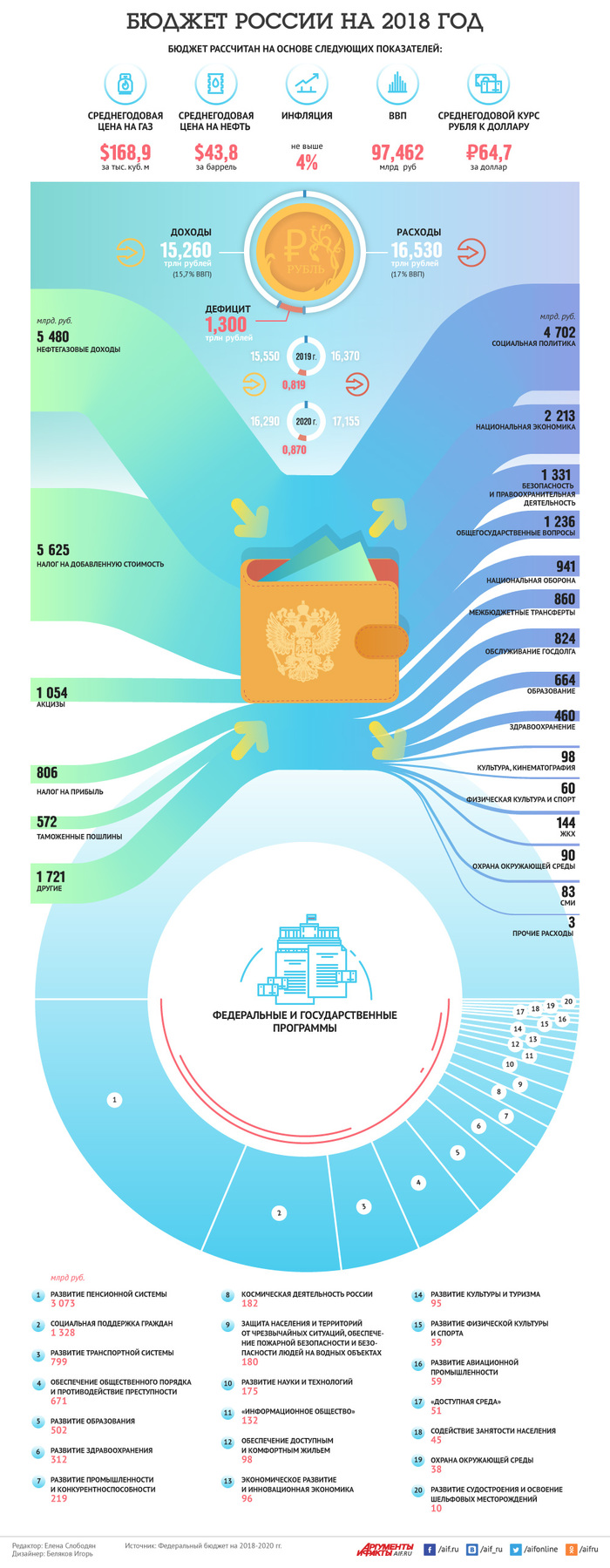

Как мы видим, наша фирма заявляет входящий НДС, так как купила что-то у бумажного поставщика. Бумажный поставщик заявляет тот же вычет у транзита, а транзит сплавляет весь НДС к уплате на фирму однодневку. Таким образом, государство не получит в бюджет 80 000 рублей. На практике такие схемы легко раскусываются системой АСК НДС 2, о которой писалось в посте №2 и требования снять первоначальный вычет сразу попадают на нашу компанию.

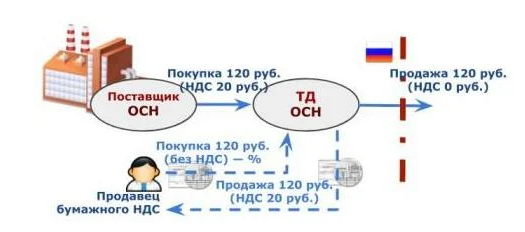

Но русский бизнес не лыком шит и модифицировал данные схемы от линейной цепочки, до цепочек с петлями и "узелками", закольцовываясь на разных участках, так, чтобы АСК НДС не могла выстроить легкую цепочку, а создавала целое древо, которое даже технически сложно воссоздать. К слову, именно эти схемы пока что и остаются рабочими. Примерная схемка ниже:

Схема сложная и достаточно дорогая, так как в идеале необходимо, чтобы каждое из звеньев по чуть-чуть платило НДС (Чтобы входящий НДС/исходящй НДС = от 99 до 99.9%). Это означает, что бумажный НДС имеет "себестоимость" в виде налогов по каждому звену. Поэтому, если вам предлагают купить бумажный НДС за какие-нибудь 2-4% (от суммы вычета по НДС) - скорее всего цепочка слабая и ее быстро раскусят.

Весь минус таких схем заключается в том, что наша однодневка в конце концов не платит НДС, в связи с чем и происходит разрыв в системе и налоговая это замечает. А что было бы, если бы конечная фирма платила бы НДС?

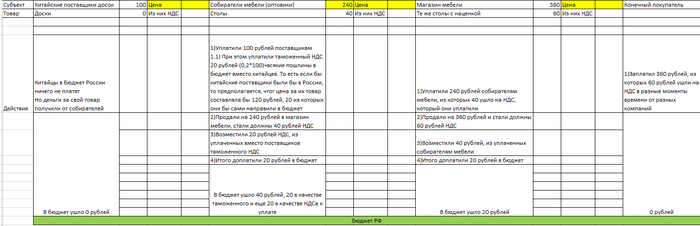

В этой ситуации уже начинается немного другие схемы. Есть организации, у которых очень много входящего НДС, но практически нет исходящего, в связи с чем они частенько в поле зрения налоговой. Как пример рассмотрим экспортеров:

Продавец бумажного НДС - экспортер. Он покупает много товаров/услуг в России (имеет много входящего НДС), а продает все зарубеж без НДС. Естественно, он в этой ситуации становится конечным плательщиком НДС, а таковым он быть не хочет. Конечно, он мог бы подать на возмещение НДС, но проверок тьма-тьмущая, зачем так заморачиваться? Вот и появляется идея: продать свой товар/услуги внутри страны и получить исходящий НДС. В этой ситуации в плюсе все: и покупатель, и наш экспортер (покупатель получает входящий НДС, экспортер законно использует вычет). Вот только товар/услуга по факту не передается, передается лишь "плата" за вычеты. Схема ниже:

Из минусов можно назвать следующее: наш экспортер сильно завышает свои обороты, экспорт как основная деятельность становиться сомнительнее, отсюда дополнительное внимание налоговой. Согласно НК РФ мы должны уменьшать исходящий НДС на входящий, только в том случае, если этот входящий НДС относится к НДСной деятельности. Если проще: покупая нефть у поставщик на экспорт мы не можем показать по ней вычет, если будем продавать бублики. Необходимо делить выручку на НДСную и безНДСную и т.п., данную штуку описывать долго, но на практике все очень просто. Кому интересно - раскрою в комментариях. Следующим минусом можно назвать экономическую выгоду экспортера. Дело в том, что бумажный НДС - это всегда риск для всех сторон. И каждая хочет получить за этот риск свое вознаграждение. В случае, если бумажный НДС будет стоить 7%, экспортеру может достаться лишь 1-3%, отсюда встает вопрос: а стоит ли?

Думаю, касательно увеличения входящего НДС вопрос следует закрыть. Можно, конечно, еще напридумывать схем, внедряя УСНщиков, скидывая конечный НДС на физ лиц (например, схема через АЗС), либо крутить кольца, скидывая все на однодневку. Оба случая в принципе описаны, нужно лишь включать воображение)

Касательно снижения исходящего НДС. Есть в России виды доходов, которые не облагаются НДС. По правильному, конечно, мы должны использовать вычеты только на НДСные доходы, составлять пропорции и прочее, но по факту это все еще остается хорошей лазейкой. И так, схемки:

1) Замена части выручки за товар штрафом за просрочку оплаты — штрафы являются мерой ответственности, платятся сверх стоимости товара и поэтому не являются реализацией товаров или услуг, значит не входят в налоговую базу по НДС (ст. 154 НК РФ).

2) Продажа недвижимости через реализацию долей в уставном капитале ООО — внесение недвижимости в уставный капитал не является реализацией на основании пп. 4 п. 2 ст. 39 НК РФ, а продажа долей не включается в базу по НДС на основании пп. 12 п. 2 ст. 149 НК РФ

3) Упрощенный рукав. На основании ст. 346.11 НК РФ упрощенцы освобождаются от обязанности исчислять НДС, поэтому они не включают свою выручку в базу по НДС. Аналогично и применение схемы с обратным агентом приводит к тому, что часть выручки отражается у упрощенца и в базу по НДС не попадает.

4) Продавать за нал. Дело в том, что если вы продаете товар за наличку, то она нигде не светиться и с нее можно и не платить НДС (если ваш покупатель не имеет интереса получить "входящий НДС").

Первые 3 метода я тупо скопипастил, потому что написано в принципе идеально и понятно. По поводу минусов: несмотря на то, что все схемы являются вполне законными, имеются риски оспаривания налоговыми органами.

В 1 случае риск очевиден, вы ндсную выручку "маскируете", если такой механизм поставить на поток, но налоговая в декларации по прибыли увидит, что стабильно какой-то процент от доходов компании составляет штрафы за просрочку (а если не указать в декларации, то увидят на выездной или камералке, если совсем плохо прятать).

Во 2 случае сложнее договориться с контрагентом, так как вы по сути "вклиниваетесь" в состав учредителей компании. На потом также сложно поставить, даже если это будет не недвижка, а "товары в счет взноса в УК".

В 3 случае риск обнаружения "дробления" бизнеса. Образно, если вы 200 миллионную выручку будете отражать у 10 УСНщиков, принадлежащих одному человеку по 20 миллионов, налоговая увидит в этом одну большую компанию, 200 миллионов выручки уже не подпадает под УСН и налоговая доначисляет НДС, приправляя соусом из штрафов и пеней. Критериев "дробления" бизнеса, которыми пользуется налоговая много, найти их не сложно в интернетах.

В 4 случае, мы можем покупать товары, получать с них входящий НДС, а продавать на рынке физ лицам/УСНщикам, не показывая их в книжках продаж и без документов. По сути - работа в черную. Проблем тут много, но связаны они уже с управленческой составляющей: найти нальных покупателей, хранить наличку, вести управ.учет, маскировать списание товаров, купленных для перепродажи за наличку и т.п. Ну и конечно же это совсем не законно, если выездная проверка приедет к вам, сядет за компуктер бухгалтера и откроет файлик "Черная бухгалтерия/Наличные продажи", то влупят штрафов вам по самое не горюй (если, конечно, докажут, документов-то нет). Минус в объемах: мало кто хочет возиться с этим, сейчас лучше отбеливаться, а не залезать в битум черного нала с головой.

Итак: я постарался разобрать основные практические моменты оптимизации НДС. Очень здорово, что вы пишете в комментариях ваши вопросы и пожелания, это позволяет мне делать посты более "клиентоориентированными". Следующие посты будут про налог на прибыль (мой любимый), всем хороших выходных:)