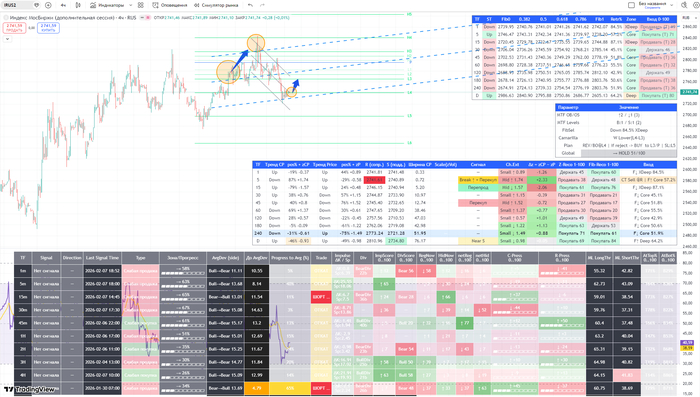

Результат. Отработали тот самый один рывок в индексе IRUS\IRUS2

📍 Точка входа была показана ранее - IRUS\IRUS2. Силы на еще один рывок остались от 23.01.2026

📊 Результат по индексу IRUS\IRUS2 (29.01.2026)

✅ +1,7% прибыли

📈 Забрали вcю безопасную коррекцию — без суеты и лишнего риска.

🎯 Чёткая точка входа, дисциплина и холодный расчёт.

🧠 Мы не угадываем рынок — мы работаем с уровнями.

🤝 Не обещаем чудес. Показываем работу — будь с нами.

IRUS\IRUS2. Силы на еще один рывок остались

UPD:

Рынок сказал своё слово — +1,7% по идее 📊 лучший ответ хейтерам

👉 Ссылка на результат

Результат. Отработали тот самый один рывок в индексе IRUS\IRUS2

Не является торговой рекомендацией.

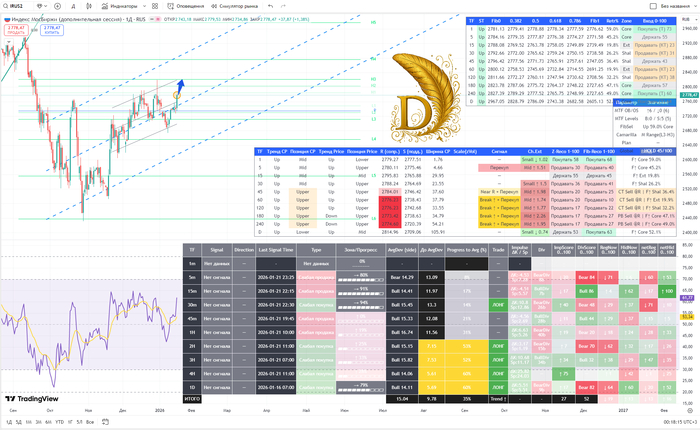

Лукойл не спешит закрывать дивидендный геп

Тяжеловес Лукойл (вес в индексе составляет 15.5%) не спешит закрывать дивидендный геп. А за собой тащит вниз и весь рынок🤨

Обратите внимание, я выкладываю свои посты на разных площадках, потому рекомендую подписаться на мой тг канал, где они все есть в одном потоке. Там я делюсь информацией в онлайн-режиме.

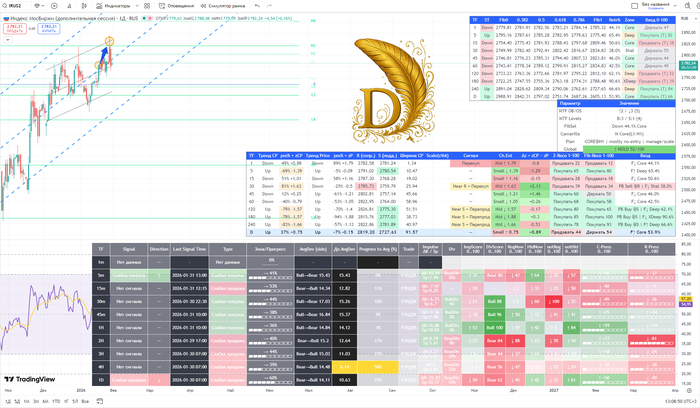

#IRUS #ИНДЕКС технический разбор

❗️ Объемов нет, волатильность низкая. Очень долго и мучительно достраивает до поддержки 2710-2715.

🕯 На дневном тайме пока что формирует расширяющийся треугольник.

➡️ Перед пробитием поддержки, скорее всего, пойдёт набирать объемы, так как объемов мало и рынок двигается еле-еле.

✅ На часовом тайме идёт в канале на понижение.

📈 сейчас есть шанс отскочить до верхней стенки 2 750 и оттуда к уровню 2709, а дальше, если не пробьет, то продолжит набирать объемы и может опять отскочить.

🟢 Нет волатильности - есть неопределенность, поэтому в акции до появления участников рынка лучше не соваться и немного подождать.

😎 Не торопитесь, потерять деньги вы всегда успеете! Чтобы заработать, надо набраться терпения

Не является инвестиционной рекомендацией

🔍 Навигация по каналу https://t.me/+3fp5BOMwTpE3Y2Ey

Что такое индекс Мосбиржи?

Индекс Мосбиржи — это главный ориентир по российскому рынку акций, но для многих он остаётся абстрактным числом из новостей. Разберёмся, что это такое и зачем он вообще нужен частному инвестору.

Индекс — это не акция, не фонд и не отдельный инструмент. Это условное число, которое показывает, как в среднем изменились цены на набор крупнейших акций. Представьте, что вы собрали портфель из самых больших и популярных российских компаний. Одни за день подорожали, другие подешевели, третьи почти не двинулись. Индекс Мосбиржи как раз и показывает, насколько в итоге изменилась стоимость такого усреднённого портфеля.

В расчёт берут не все бумаги подряд, а только те, которые проходят фильтры биржи. Мосбиржа сортирует кандидатов по трем ключевым критериям: размеру капитализации, объему ликвидности и количеству акций в свободном обращении. То есть в индекс попадают бумаги, которыми реально активно торгуют на рынке. Список состоит всего из 50 акций, но его регулярно пересматривают: если кто‑то перестал подходить по критериям, его могут заменить.

Важно понимать, что индекс Мосбиржи — это не «среднее по больнице» в лоб. Каждой акции внутри корзины присвоен свой вес. Чем компания крупнее и чем больше её акций действительно обращается на рынке, тем сильнее она влияет на итоговое значение индекса. Поэтому движение пары огромных эмитентов иногда даёт больший вклад, чем десяток мелких компаний вместе взятых. По сути, индекс отвечает на простой вопрос: насколько изменилась суммарная стоимость этого набора крупных российских акций по сравнению с прошлым днём, месяцем или годом.

Зачем следить за этим числом? Во‑первых, это самый быстрый способ понять, что происходит на рынке в целом. Если индекс за день вырос на 1,5–2%, можно говорить, что был «зелёный» день и большинство крупных бумаг подросло. Если минус 3–4% — значит, было заметное падение, и продавали почти всё подряд. Индекс — это такой термометр, по которому можно за несколько секунд оценить общее состояние рынка, не открывая десятки графиков.

Во‑вторых, индекс — это ориентир для оценки результатов. Управляющие фондами, частные инвесторы и даже роботы обычно сравнивают свою доходность с индексом Мосбиржи. Если портфель за год дал +8%, а индекс +20%, формально вы отстали от рынка: проще было бы купить «средний рынок» и ничего не выбирать. Если же у вас +25% при росте индекса на 15%, вы обыграли бенчмарк — значит, выбранные бумаги и стратегия были удачнее среднего варианта.

В‑третьих, индекс используется как основа для фондов. Существует огромное количество ПИФов, которые стараются повторять состав и структуру индекса Мосбиржи. Управляющая компания просто покупает те же акции в тех же пропорциях, что и в индексе, и затем поддерживает это соотношение. Для частного инвестора такая бумага — простой способ одной покупкой получить долю почти во всём российском рынке акций, не собирая вручную десятки позиций и не следя за пересмотром состава.

Покупка самого индекса в прямом виде невозможна — это число, а не ценная бумага. Но фактически «купить индекс» можно двумя способами: взять фонд, который его повторяет, или попытаться собрать аналогичную корзину акций самому. Второй вариант теоретически возможен, но на практике неудобен: понадобятся крупный капитал, много сделок, учёт комиссий и постоянная ребалансировка при изменении состава индекса.

При этом индекс Мосбиржи не равен всей экономике России. В нём нет малого и среднего бизнеса, он не отражает компании, которые не выходили на биржу, и не показывает теневой сектор. К тому же у индекса есть отраслевые перекосы: значительные доли занимают сырьевые эмитенты и банки, поэтому падение цен на нефть или проблемы в финансовом секторе чувствительно бьют по общей динамике. Плюс российский рынок сильно зависит от геополитики, санкций, валютного и регуляторного режима — всё это тоже видно в поведении индекса.

Если свести всё к одной фразе, индекс Мосбиржи — это компактная цифра, в которой упаковано состояние крупнейших российских публичных компаний. Это удобный ориентир, по которому можно судить о рынке в целом, и база для фондов, позволяющих купить этот «средний рынок» одной сделкой.

Больше постов в тг-канале: t.me/klochcoffee

ОСТОРОЖНО: канал содержит мемы!

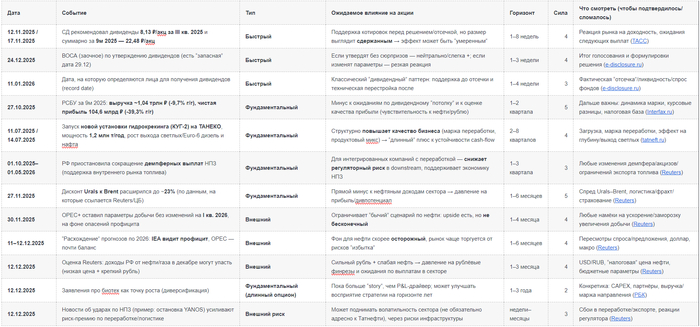

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Сделал обещанную таблицу “Событие → влияние → горизонт → сила драйвера” (с разделением на быстрые и фундаментальные), плюс короткий итог по привлекательности.

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Легенда: Тип = Быстрый (движение на новости/сроки) или Фундаментальный (отчётность/маржа/регуляторика).

Сила: 1–5 (5 — максимально значимо для цены).

Драйверы “быстрые” vs “фундаментальные”

Быстрые (торговые) драйверы ближайших недель

24.12.2025 — решение по дивидендам (главный ближайший триггер). e-disclosure.ru+1

Подход к 11.01.2026 (record date) — чисто рыночная “дивидендная механика”. e-disclosure.ru

Фундаментальные (то, что реально меняет “справедливую цену”)

Нефть/Urals и рубль: дисконт Urals и FX сейчас — главные источники давления на прибыль/дивпотенциал. Reuters+1

Переработка (ТАНЕКО, гидрокрекинг) — ключевой плюс качества бизнеса, но раскрывается не за неделю. tatneft.ru+1

Демпфер — стабилизатор для downstream до мая 2026. Reuters

Вывод по привлекательности “драйверов роста/падения”

Сейчас у Татнефти одновременно:

Сильные “внутренние” драйверы качества (переработка + управляемая дивполитика),

но внешний фон (Urals-дисконт + крепкий рубль + неопределённость по нефти-2026) выглядит более тяжёлым, чем в “комфортные” годы.

Практически это значит:

На коротком горизонте бумага больше будет реагировать на дивидендные решения и движение нефть/рубль. e-disclosure.ru+1

На среднем горизонте — привлекательность зависит от того, начнёт ли внешний фон “отпускать” (сужение дисконта Urals/ослабление рубля) и насколько ощутимо переработка поддержит маржу. Reuters+1