Еженедельный обзор российского фондового рынка. 19.06.2024

Уважаемые читатели, доброго дня.

За прошедшую неделю российский рынок прибавил 0,5%.

Но сделал он это очень "эмоционально", провалившись 13.06 больше 4%, но к концу недели отыграв это снижение.

Рассмотрим ТОП-3 акции прошлой недели Аэрофлот (AFLT), Новатэк (NVTK) и Русал (RUAL).

«Аэрофлот — российские авиалинии» (AFLT) — российская государственно-частная авиакомпания, образованная из одного из государственных социалистических предприятий, входившего в состав советского «Аэрофлота». Также вместе с дочерними авиакомпаниями «Россия» и «Победа» образует авиационный холдинг Группа «Аэрофлот», который входит в число двадцати ведущих авиаперевозчиков мира по пассажиропотоку.

Компания в последнее время стала постоянно попадать в наши обзоры. Для нас это выглядит немного странно, но напомним, что рынок может быть иррационален долгое время🙂

Почему же для нас это странно? Да потому что на прошлой неделе рыночная капитализация Аэрофлота обновила исторический максимум (263 млрд. руб.)

Как так, спросите вы, ведь акции стоят чуть более 60 рублей, а были годы, когда они поднимались до 165 рублей.

Тут все просто - Рыночная капитализация = Цена акции * Количество акций

Так вот, за последние 5 лет компания уже дважды проводила доп. эмиссию. Сначала в 2020 году выправляла последствия закрытия границ и перелетов в период пандемии, в 2022 году в связи с закрытием границ для российских авиакомпаний со стороны западных стран.

Т.е. количество акций за это время выросло с 1,1 млрд. штук до 4,0 млрд штук, почти в 4 раза.

Если привести стоимость акций к сопоставимым ценам 2019 года, то получится, что стоимость 1 акции (если бы их было 1,1 млрд. штук) оставила бы - 240 рублей за акцию😳

При этом 2023 год и 2019 год по цифрам выглядят примерно следующим образом:

Пассажиропоток 2019 - 60,7 млн. чел., 2023 - 47,3 млн. чел.

Выручка 2019 - 678 млрд. руб., 2023 - 612 млрд. руб.

Чистая прибыль 2019 - 13,5 млрд. руб., 2023 - (-14 млрд. руб.)

Если учесть, что 1 акция в 2019 году стоила в среднем 100 рублей, то на наш взгляд компания значительно переоценена (в 2,5 раза).

Мы не знаем, на что рассчитывают инвесторы. Дивидендов в ближайшие годы не будет, кратного роста бизнеса тоже. В этой бумаге можно застрять "на долго", и единственная надежда продать дороже пока идет приток таких инвесторов🤔

Новатэк (NVTK) — второй после Газпрома вертикально интегрированный производитель природного газа. Компания разведывает, добывает, перерабатывает и реализует природный газ и углеводороды. По объему доказанных запасов газа компания входит в тройку крупнейших в мире публичных компаний и в десятку по объемам добычи.

Основное стратегическое направление Новатэка — развитие конкурентоспособных мощностей для производства сжиженного природного газа (СПГ) и его экспорта на ведущие рынки.

По итогам 2023 года добыча углеводородов группой НОВАТЭК составила 645 млн баррелей нефтяного эквивалента. В их число входят 82,39 млрд кубических метров природного газа и 12,37 млн тонн жидких углеводородов. По сравнению с 2022 годом добыча увеличилась на 1%, или 6,3 млн баррелей нефтяного эквивалента.

После попаданий под санкции со стороны США и Великобритании котировки акций компании с начала года находятся под давлением. Санкции также не позволяют компании в срок закрывать и запускать инвестиционные проекты. В последний пакет санкций вошли помимо действующих все новые проекты.

Безусловно США поставило себе целью "выдавить" российский СПГ с мировых рынков. Тем не менее, до текущего момента компания находила все новые способы ведения бизнеса, приспосабливаясь к санкциям и демонстрируя рост.

Акции компании присутствуют в наших портфелях и на текущих уровнях мы планируем увеличивать свою позицию в них.

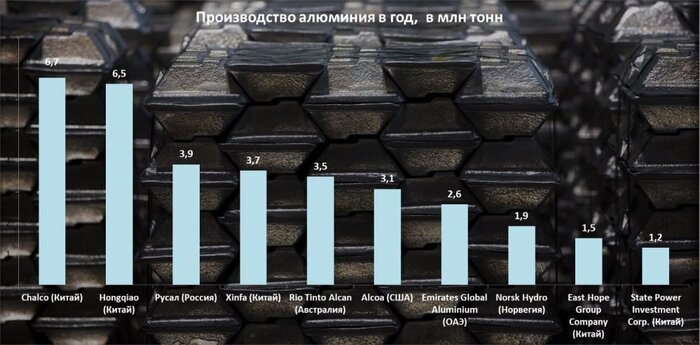

Русал (RUAL) – ведущая компания мировой алюминиевой отрасли, крупнейший производитель алюминия с низким углеродным следом. Для выпуска более 90% алюминия компании используется электроэнергия из возобновляемых источников.

Мы не так давно писали о компании. Поэтому на текущий момент Русал скорее отыгрывает уже сложившиеся и вышедшие новости, поддержку котировкам оказывают высокие цены на алюминий на международных рынках.

Тем не менее, у нас как не было, так и нет акций компании в портфелях. Мы считаем, что на рынке присутствуют более интересные истории.

❗️🔥На этой неделе поделимся ТОП-5 компаний на наш выбор, которые до конца года опередят рынок.

Подписывайтесь на наш телеграм канал. Более оперативная информация, а также короткие обзоры и важные новости по событиям на рынке.

Если вам понравился наш обзор, ставьте лайк и подписывайтесь на наш блог.