Как не потерять деньги на облигациях. Какие компании представляют опасность для инвестирования?

Мы с вами часто говорим про облигации, рассматриваем разные выпуски.

Но как понять, что облигации несут в себе риск дефолта эмитента?

Необходимо анализировать компании, смотреть на рейтинги и их финансовые показатели. Про то, как рейтинг бумаги влияет на вероятность дефолта мы уже говорили в тг канале. Сегодня предлагаю взглянуть на ещё один коэффициент, по которому можно понять, что дела у компании мягко говоря не очень.

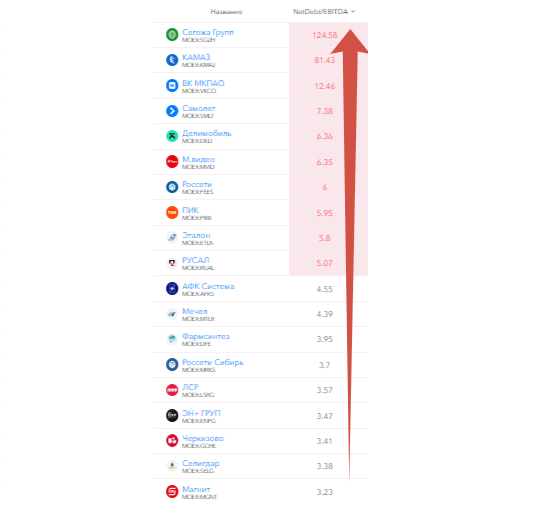

Это коэффициент NetDebt/EBITDA. Он позволяет оценить уровень долговой нагрузки.

Простыми словами, этот мультипликатор показывает, за сколько лет компания сможет расплатиться по всем своим долгам, если направит на это всю свою операционную прибыль (EBITDA).

Как понять получившийся результат:

➡️ меньше 2-3 — хороший показатель, долги контролируются.

➡️ выше 4-5 — тревожный звоночек. Компания сильно закредитована.

Это как с вашим личным бюджетом: если чтобы отдать все кредиты, вам потребуется больше 3-4 годовых зарплат — это повод задуматься.

При этом надо понимать, что у застройщиков этот коэффициент выше за счет специфики бизнеса.

Получается, что при подборе облигаций надо искать компании с низким значением этого мультипликатора.

На скрине привела самые закредитованные компании. Как видим, здесь есть 🪓 Сегежа, 🏧 М.видео, 🚕 Делимобиль, 🏭РУСАЛ и другие.

Еще интересные статьи:

Почему нельзя слепо верить прогнозам аналитиков и как правильно использовать инвестидеи

Нашла 5 облигаций с высоким рейтингом, ежемесячными выплатами и доходностью до 20%

3 облигации: возможности на фоне ослабления рубля, в чем их плюсы и минусы

ТОП-7 акций с потенциалом роста до 76% от экспертов: разбираемся в нюансах

не инвестиционная рекомендация

Если полезно, ставьте ❤️ Также предлагаю подписаться на этот блог.

Подписывайтесь на мой телеграм канал, в нем:

— делаю обзоры на ценные бумаги и облигации;

— делаю подборки ТОП инструментов по перспективам роста, по дивидендам;

— делаю разборы отчетности компаний и их перспектив;

— по выходным разбираем кейсы, которые помогут понять, как эффективнее управлять своим портфелем;

— публикую график важных для инвестора события перед началом новой недели.