«Инфляция снижается, а вы что этого не видите?». Итоги заседания Центробанка: почему Набиуллина радуется, а рынок грустит?

Инвесторы надеялись на праздник, а получили коррекцию. Почему риторика ЦБ снова оказалась сильнее действий — и кто пострадал больше всех на фоне «позитива»?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

☕#154. За чашкой чая..

Прошло одно из самых ожидаемых заседаний этого года, где рады были... почти все

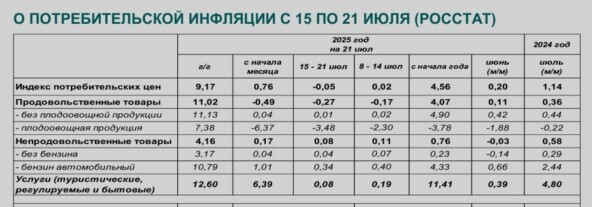

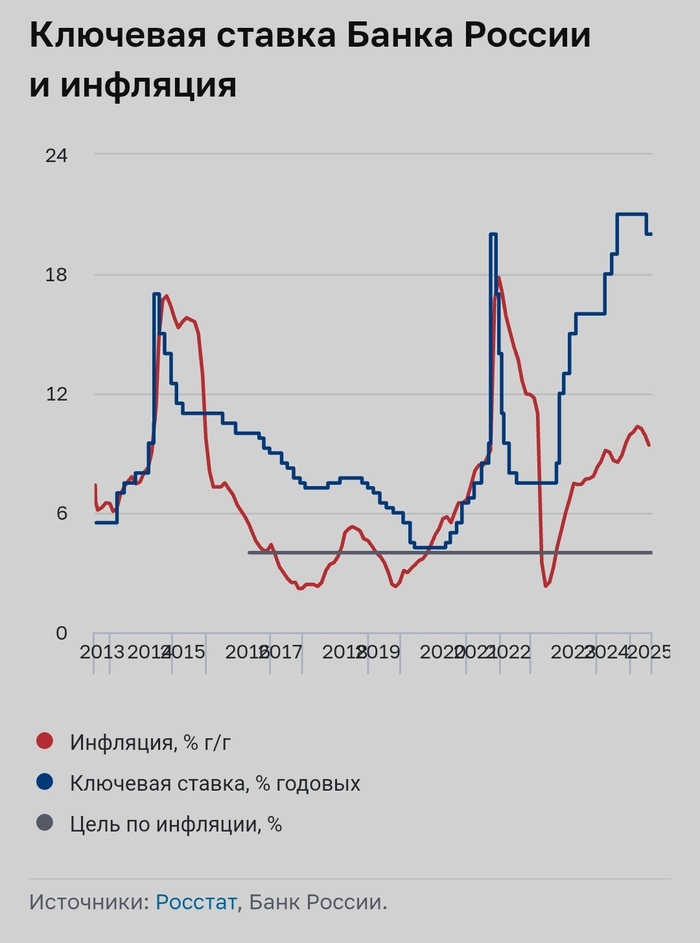

🐑 Как и предполагалось, ЦБ всё-таки снизил ключевую ставку на 2%, что и закладывалось рынком последний месяц. Объяснили такое решение тем, что в принципе инфляционное давление в России, неожиданно и приятно, снижается быстрее, чем ожидалось

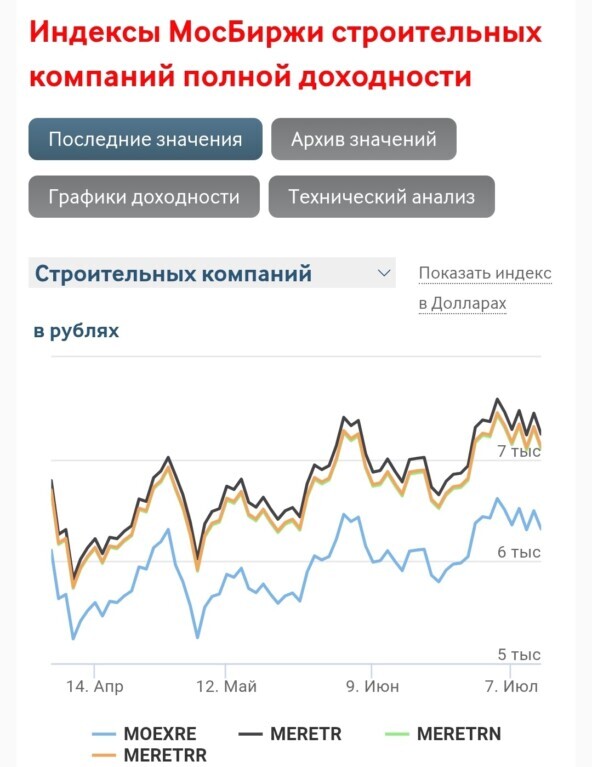

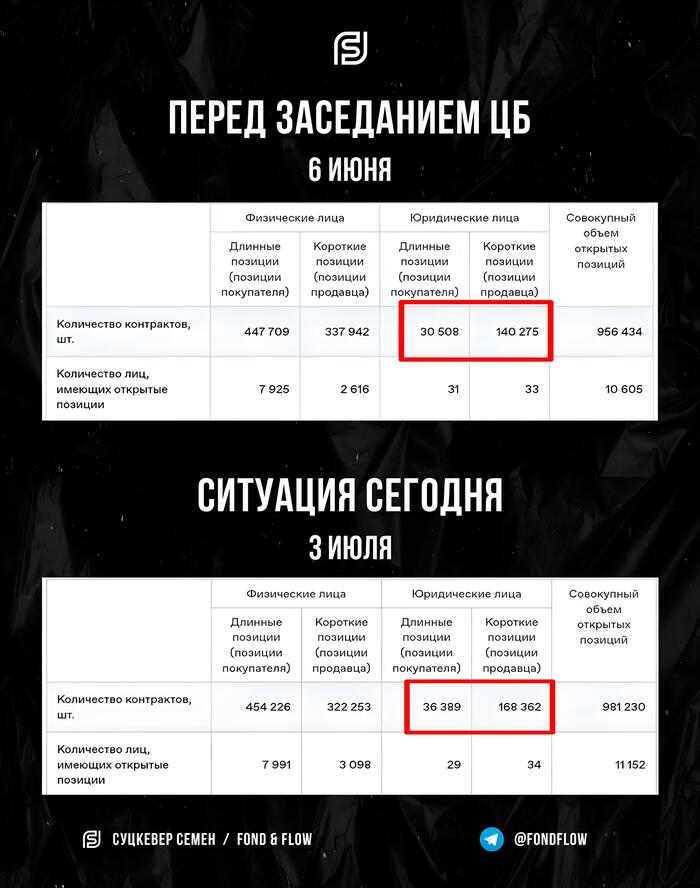

На этом фоне могли наблюдать, как инвесторы фиксировали прибыль по различным активам, что наращивалась перед заседанием. А главными героями падения стали застройщики и остальные долговики. (А я же пытался вас предупредить...)

Что же такого интересного произошло на заседании, и как реагировать на такой рынок? Давайте разбираться

💭 Ничего не обещала, но немного успокоила. Интересные тезисы Набиуллиной

Традиционно, на пресс-конференции Эльвира Сахипзадовна попыталась объяснить, что, почему и зачем. Выделил пару увлекательных цитат:

🗣 «Текущее инфляционное давление, в том числе устойчивое, снижается быстрее, чем прогнозировалось ранее. Экономика продолжает возвращаться к траектории сбалансированного роста»

Грубо говоря — риск гиперинфляции исчез.

🗣 «Устойчивая тенденция к снижению инфляционных ожиданий пока не сформировалась. Долгосрочные ожидания, рассчитанные из инструментов финансового рынка, немного снизились»

Здесь все логично. Люди пока не совсем понимают, что такое «снижение инфляции», ведь они ходят в магазин и видят цены, а там, мягко говоря, мало что дешевеет.

🗣 «Номинальные процентные ставки в большинстве секторов финансового рынка снизились. В реальном выражении это снижение оказалось менее значительным, учитывая замедление текущего роста цен»

Интересно выходит, нет? ЦБ признает, что снижение ставки ≠ улучшения качества жизни людей. Замедление инфляции "съедает" эффект от снижения номинальных ставок. То есть кредиты и депозиты в реальном выражении (с учётом покупательной способности рубля) остаются почти такими же дорогими или малоприбыльными, как раньше. Поэтому с кредитами не торопитесь

🗣 «Высокие процентные ставки способствуют привлекательности рублевых активов для российских граждан и компаний в сравнении с иностранными»

Для меня немного странное заявление. У нас нет других альтернатив, а за такую привлекательность мы давно платим ещё большую цену в виде высокой реальной инфляции. Напомню, что сейчас торговля валютой (кроме фьюча) закрыта, торговля иностранными акциями также закрыта для 90% участников рынка

В итоге выступление получилось нейтральным или умеренно-жестким. По сути, ЦБ признал все успехи, достигнутые в борьбе с инфляцией, но не более того. Словесные интервенции, как всегда, их любимый инструмент, чтобы держать нас в тонусе

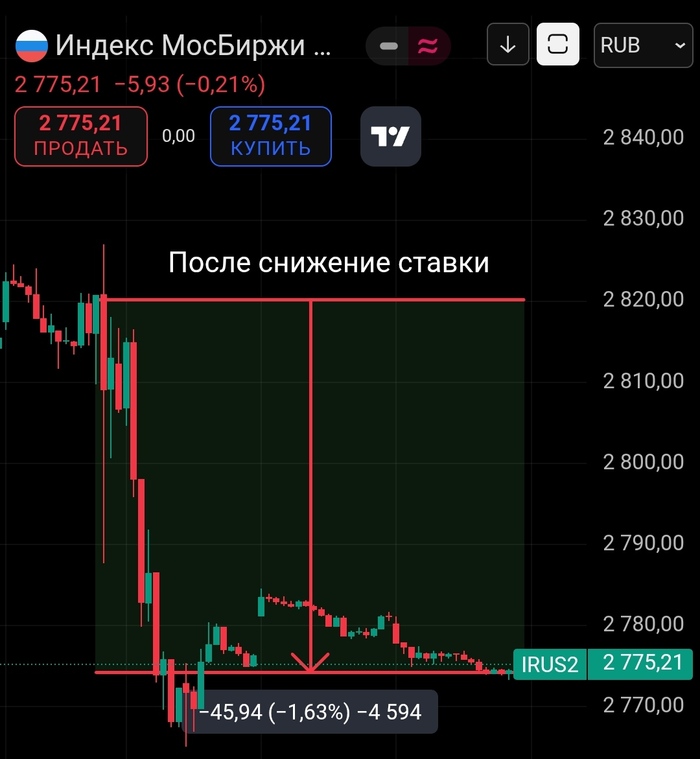

Но что происходит с рынком❓

Как уже сказал, рынок ответил на весьма положительные результаты весьма негативным откликом — что было ожидаемо.

👀 Люди покупали активы под прекрасный геополитический фон (провал пошлин Трампа) + позитивные ожидания снижения инфляции. Как итог, хорошая прибыль с рынка, который вырос на 9%.

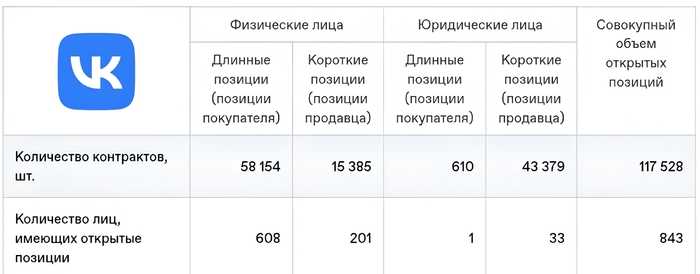

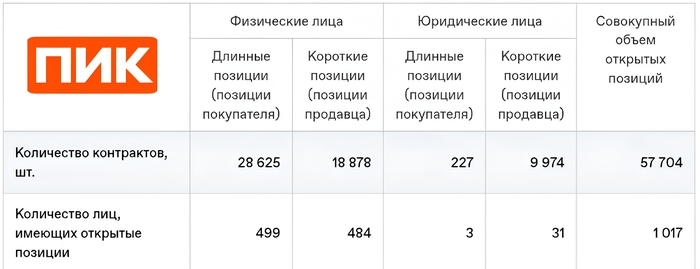

В лидерах падения — застройщики (ПИК, Самолёт) и компании с большими долгами (Мечел, АФК Система, ВК). При ставке 18% обслуживать кредиты всё ещё дорого, а ипотека остаётся недоступной для большинства. Интерес к ним будет появляться только уже ближе к следующему заседанию по ставке.

🤔 Лично я доволен решением, хоть честно ожидал немного другого. Сейчас стало больше уверенности в том, что следующее решение будет не таким резким, как это. На этой неделе ждём отчёты экспортёров, и они, скорее всего, будут грустными: сильный рубль бьёт по их прибыли, а значит, и по дивидендам. А это будет давить на акции и индекс в целом. Всем быть осторожнее)

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: