Мой второй портфель — спокойная стратегия на ИИС

Если первый портфель — это дивидендные акции, то второй — полностью облигационный. Это более спокойная, предсказуемая стратегия, которая идеально подходит для накоплений и работы сложного процента.

🎯 Почему именно облигации на ИИС?

Преимущество простое, но мощное:

🔥 Купонный доход на ИИС полностью освобождён от налога

Это действует весь период жизни ИИС — не нужно держать бумаги до погашения, важно только сохранить счет открытым.

Поэтому облигации на ИИС автоматически становятся выгоднее тех же самых бумаг на обычном брокерском счете.

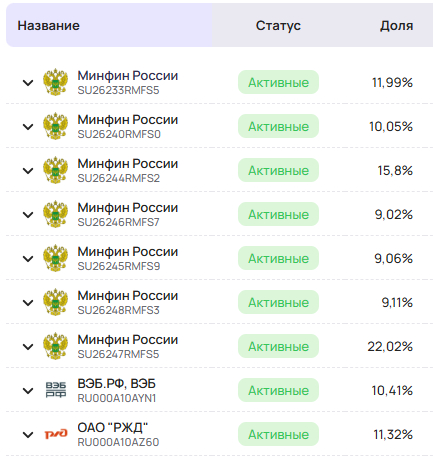

🧩 Из чего состоит портфель?

Основу составляют 7 ОФЗ, выплачивающих купоны два раза в год:

ОФЗ 26233

ОФЗ 26240

ОФЗ 26244

ОФЗ 26245

ОФЗ 26246

ОФЗ 26247

ОФЗ 26248

Также в портфеле есть две корпоративные облигации с ежемесячной выплатой:

РЖД 001P-38R

ВЭБ.РФ ПБО-002Р-К601

📅 Почему выбрал такие бумаги

✔️ Надёжный эмитент (гос. облигации — минимальный риск)

✔️ Большой объём выпуска

✔️ Первый уровень листинга ✔️ Купоны от 30 до 60 рублей → комфортный поток

✔️ Подходящие месяцы выплат — цель ежемесячные выплаты

✔️ Дюрации не боюсь — мои бумаги от 5 до 15 лет

✔️ Уже зафиксировал доходность на много лет вперёд

Идея была именно в том, чтобы собрать «лестницу» из выплат, и она работает: купоны приходят ежемесячно.

🔹 Как работает стратегия реинвестирования

Чтобы сложный процент работал быстрее, я делаю так:

📅 В январе пришли купоны →💸 В феврале я пополняю счёт и суммирую купоны →📈 Покупаю облигации, у которых выплаты в феврале

📅 В феврале пришли новые →💸 В марте пополнение + февральские купоны →📈 Покупка бумаг для марта

И так дальше по кругу — доход попадает в оборот сразу же, не пролеживает на счету и начинает приносить новые проценты.

🔹 Что это даёт в цифрах

Вот расчёт на 5 лет такой стратегии

1️⃣ Регулярные пополнения по 10 170,60 руб в месяц

➡️ дают 610 236 руб собственного капитала.

2️⃣ Реинвестирование купонов

➡️ добавляет ещё примерно 210 346 руб. (Только ОФЗ - без корпоративных облигаций, с ними купонная доходность будет выше)

💡 При средней купонной доходности портфеля около 12% годовых через 5 лет счёт может вырасти примерно до 820 тыс. руб. из которых четверть это купоны - думаю неплохо

🎯 Моя цель

Никакой конкретной цели типа «на машину» или «на квартиру».

Этот портфель — про создание капитала без налогов, который будет стабильно расти. Кто знает на что через 5 лет понадобятся деньги)

Надеюсь подойти к сумме около 1 млн ₽, а там уже посмотрим, куда двигаться дальше.

💡 Совет от меня

Если собираешь накопительный портфель в облигациях — смотри не только на купон и доходность, но и на расписание выплат. Плавный календарь купонов превращает облигации в настоящий денежный поток, при котором сложный процент начинает работать быстрее, а сам процесс инвестирования становится более мотивирующим: каждый месяц вы получаете больше денег, которые можно вложить в другие активы.

Не является индивидуальной инвестиционной рекомендацией