ЭЛ5-Энерго отчиталась за 2024г. — обесценение и проценты по кредитам занизили чистую прибыль, но чистый долг снизился. Перспективы в 2025 г

🔌ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2024 г. В IV кв. у компании произошло обесценение основных средств, это повлияло на фин. результат за 2024 г., конечно, не стоит проходить мимо и % платежей по кредитам, которые отнимаю уже больше половины операционной прибыли. Но всё же компания превзошла все метрики, которые прогнозировала на начало года и значительно сократила чистый долг. Приступим же к изучению отчёта:

⚡️ Выручка: 68,5₽ млрд (+12,7% г/г),

⚡️ EBITDA: 13,5₽ млрд (+11,4% г/г)

⚡️ Чистая прибыль: 4,5₽ млрд (-1,8% г/г)

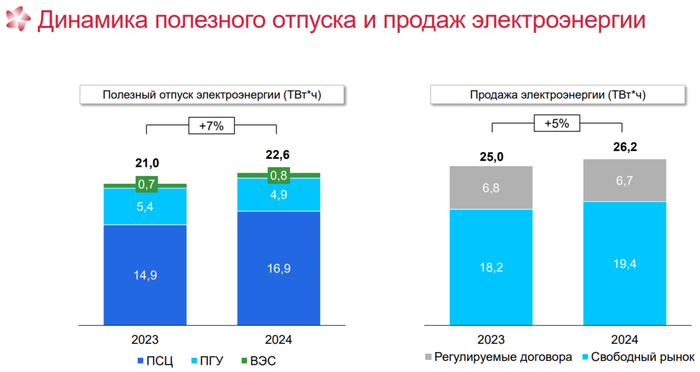

💡 Выработка и полезный отпуск электроэнергии по итогам 2024 г. увеличились на 7,1% по сравнению с 2023 г. Сдерживающим фактором роста выработки и полезного отпуска стали плановые ремонты на Среднеуральской ГРЭС во II кв. и Конаковской ГРЭС в III кв. При этом, продажи электроэнергии возросли на 4,8%, а продажи тепла на +7,6% из-за низких температур в регионах присутствия компании.

💡 Выручка выросла благодаря росту во всех сегментах компании (мощности +9% г/г, электроэнергии +14% г/г и теплоэнергии +14% г/г). На это повлиял рост доходов в рамках программы ДПМ ВИЭ, также увеличение цен КОМ, КОММод, благоприятной конъюнктуры цен РСВ в первой ценовой зоне и индексации регулируемых тарифов. Проблема остаётся в опер. расходах — 60₽ млрд (+13,8% г/г, темпы выше, чем в выручке), на это повлияли статьи: затраты на топливо — 38₽ млрд (+16,5% г/г, подорожание газа), вознаграждение работникам — 4,3₽ млрд (+16,2% г/г, инфляция) и обесценение основных средств — 1,3₽ млрд (годом ранее — 130₽ млн, много объектов, которые редко становятся предметом купли-продажи). Как итог, опер. прибыль составила — 9,5 млрд (+10,4% г/г, дела могли пойти ещё хуже, если бы не восстановили резервы на +480₽ млн, в прошлом году было -204₽ млн).

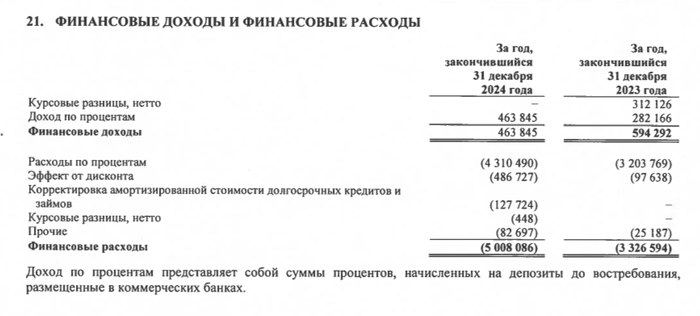

💡 Снижение чистой прибыли связано с финансовыми расходами/доходами — -4,4₽ млрд (годом ранее -2,7₽ млрд) из-за того, что приходится платить больше % по займам (ставка 21%, а в 2024 г. компания рефинансировала долг на 12,6 млрд под 16%). Частично это было компенсировано пересчётом налога на прибыль из-за его увеличения с 20 до 25%, это дало почти +700₽ млн.

💡 Компания нарастила свой кэш на счетах до 5,5₽ млрд (на конец 2023 г. было 908₽ млн, как и обещала компания весь FCF идёт на сокращение ЧД). Долг компании сейчас составляет 30,8₽ млрд (+2,8% г/г), как вы понимаете, чистый долг продемонстрировал значительное снижение — 25,3₽ млрд (-12,7% г/г), а показатель Чистый долг/EBITDA составляет 1,9x.

💡 OCF возрос до 14₽ млрд (+10,2% г/г), с учётом CAPEXа — 6,8₽ млрд (-27,6% г/г), то FCF увеличился в 10 раз по сравнению с 2023 г. — 3,8₽ млрд. Но, совет директоров уже рекомендовал не выплачивать дивиденды за 2024 г., потому что, согласно пятилетнему плану компании (до 2027 г.), эмитент будет направлять весь FCF на снижение долга.

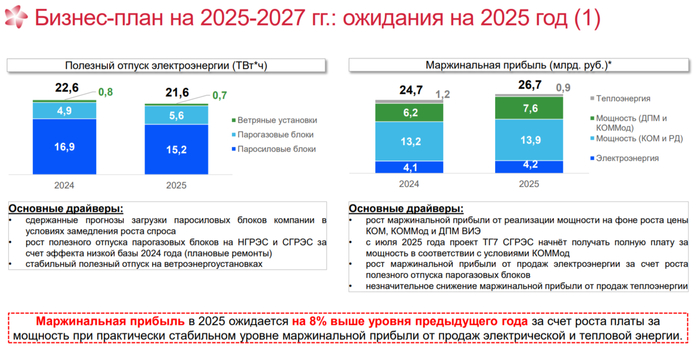

📌 Что ожидать в 2025 г.? Цены на газ с 1 июля вырастут на 20,3%, то есть затраты ещё возрастут, высокая ключевая ставка, только увеличивает % расходы компании (стоимость долга в 2024 г. составила 14,7%, а год назад было 10,1%), значительное увеличение CAPEXa из-за модернизации СГРЭС Блок 9 и ввода в эксплуатацию СГРЭС ТГ6, вишенкой на торте стоит считать невыплату дивидендов до 2028 г. С другой стороны, цены на мощность повысят на +58% с 2027 г., в 2024 г. была низкая база доходов из-за ремонтных работ, рост цены КОМ, КОММод и ДПМ ВИЭ, также с июля проект ТГ7 СГРЭС начнёт получать полную плату за мощность в соответствии с условиями КОММод. Компания вновь занизила прогноз по фин. показателям, кажется, эмитент их превзойдёт в 2025 г., как это сделал в 2024 г.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Ответ REDLIS в «Картофель по 95 рублей?»8

лучше картошка по 95 рублей, чем картошка по талонам

В ЦБ рассчитывают, что замедление инфляции не остановится

Набиуллина заметила, что инфляция уже снижается, если смотреть на месячный темп роста.РЕН ТВ. 21 марта ЦБ сохранил ключевую ставку на уровне 21% годовых.Известия

Как ранее писала Общественная служба новостей, Набиуллина заявила, что нынешнее укрепление рубля будет работать на снижение инфляции.Общественная служба новостей

По словам Набиуллиной, повышение ключевой ставки все еще «на столе» у Центробанка, если реализуются инфляционные риски.News.ru

P.S. информация позаимствована с мировой сети и не является плагиатом.

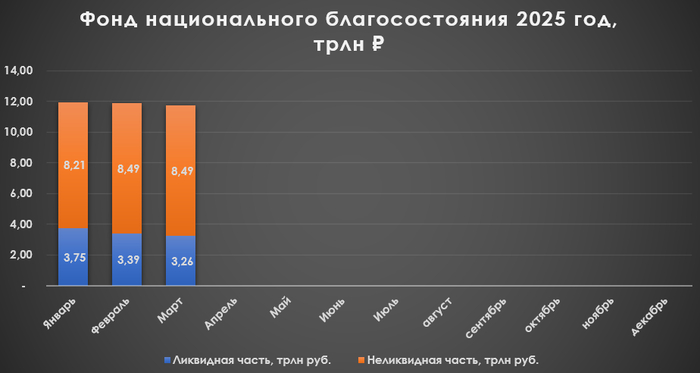

Объём ФНБ в марте 2025 г. продолжает сокращаться, ликвидная часть под угрозой из-за инвестиций, в том числе в Газпром и дефицита бюджета

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2025 г. По состоянию на 1 апреля 2025 г. объём ФНБ составил 11,75₽ трлн или 5,5% ВВП (в феврале — 11,88₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,26₽ трлн или 1,5% ВВП (в феврале — 3,39₽ трлн). Министерство нарастило инвестиции в этом месяце — 51,6₽ млрд (в феврале — 37,3₽ млрд), почти все денежные средства достались проекту Газпрома Усть-Луга — 49₽ млрд (в феврале — 37,3₽ млрд). IMOEX в марте снизился на ~200 пунктов, но неликвидная часть осталась неизменной (помогли инвестиции, они компенсировали просадку акций и укрепление ₽ в валютных облигациях), ликвидная же часть просела на 125₽ млрд из-за укрепления ₽ (плюс изъятие на инвестиции и снижение цены на золото).

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 1055,9₽ млрд (в феврале — 1007,4₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,77₽ трлн (в феврале — 1,77₽ трлн), 1,87$ млрд и 10¥ млрд;

▪️ привилегированные акции кредитных организаций — 404₽ млрд (ВТБ, РСХБ, ГПБ);

▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд;

▪️ в обыкновенных акциях Сбербанка — 3,45₽ трлн (в феврале — 3,46₽ трлн);

▪️ в обыкновенных акциях Аэрофлота — 162,2₽ млрд (в феврале — 171,7₽ млрд);

▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд;

▪️ в привилегированных акциях РЖД — 722,1₽ млрд;

▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд;

▪️ в обыкновенные акции ВТБ — 95,7₽ млрд (в феврале — 105,8₽ млрд);

▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд.

💳 В марте 2025 г. в ФБ поступили доходы от размещения средств Фонда:

💬 ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов — 1,14₽ млрд;

💬 % в ВЭБ.РФ — 324,7₽ млн;

💬 купоны НЛК-Финанс — 621,5₽ млн;

💬 купоны от облигаций иных российских эмитентов — 570,1₽ млн;

🟡 Разбираемся с ликвидной/неликвидной частью ФНБ, изучаем инвестиции и пополнение ФНБ, а также покупку валюты

✔️ Ликвидная часть. Переоценка стоимости золота и курсовые разницы в марте отняли 101₽ млрд из ликвидной части (в феврале -386₽ млрд). На инвестиции в этом месяце потратили 51,6₽ млрд, изъяли золото из ликвидной части. Ликвидная часть важна, потому что из неё финансируется дефицит бюджета (НГД значительно просели, но об этом ниже), а на сегодняшний день сумма крайне мала (условный ковид и начало 2022 г. — это подтвердят), да и большой вопрос, как с таким курсом будет пополняться ликвидная часть.

✔️ Неликвидная часть. Фондовый рынок просел в марте, но акции Сбербанка незначительно сократились по сравнению с ВТБ и Аэрофлота (-30₽ млрд). Инвестиционная деятельность вытащила просадку (ВЭБ. РФ), даже снижение юаневых/долларовых облигаций из-за ослабления валюты прошла незаметно (неликвидная часть не снизилась).

✔️ Инвестиции и пополнение ФНБ. Деньги отправленные на субординированный депозит ВЭБ — это финансирование Газпрома по проекту СПГ-Завода в Усть-Луге, всего средств ФНБ будет потрачено 900₽ млрд (в прошлом году потратили 226₽ млрд, в этом уже 164₽ млрд). ФНБ должен быть пополнен в ближайшее время на 1,3₽ трлн, это средства от доп. НГД за 2024 год (бюджетное правило, если цена нефти выше 60$, то на разницу покупают валюту в ФНБ). Поэтому, ликвидная часть увеличится до 4,5₽ трлн.

✔️ Покупка валюты. Планируемый объём доп. НГД за апрель — 29,7₽ млрд (недобрали -65,6₽ млрд в марте). Объём продаваемых юаней с 07.04 по 12.05 составит 2,9₽ млрд в день (до этого покупали ежедневно на 2,9₽ млрд), поддержка ₽ усиливается, а ликвидная часть будет сокращаться.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

КХЛ поднимет потолок зарплат до 950 млн рублей

КХЛ поднимет потолок зарплат на 50 млн рублей ( до 950 млн рублей) в 2026 году в связи с инфляцией.РЕН ТВ

Изменится и система премиальных выплат, которые не входят в потолок зарплат.Российская газета

За выход во вторую стадию плей-офф клуб может выплатить игрокам суммарно до 50 млн рублей, за выход в полуфинал - дополнительно 75 млн рублей, за выход в финал - дополнительно до 150 млн рублей, то есть суммарно до 275 млн рублей.РИА Новости

Получателями премии должны быть не менее 60% игроков основного состава, принимавших участие во второй части чемпионата.РИА Новости

А обычным работягам когда поднимут потолок зарплат в связи с инфляцией, кто- кто то может подсказать?!...

Делитесь вашим мнением в комментариях и подписывайтесь на нас для масштабного обсуждалова! :)

P.S. информация позаимствована с мировой сети и не является плагиатом.

Статистика, графики, новости - 08.04.2025 - обновляю расклады по доллару и юаню

Сегодня в выпуске:

— В США бум безалкогольного пива.

— Корпоративные банкротства в США.

— Китайцы перестали покупать американский СПГ.

— Будут ли девальвировать доллар?

Доброе утро, всем привет!

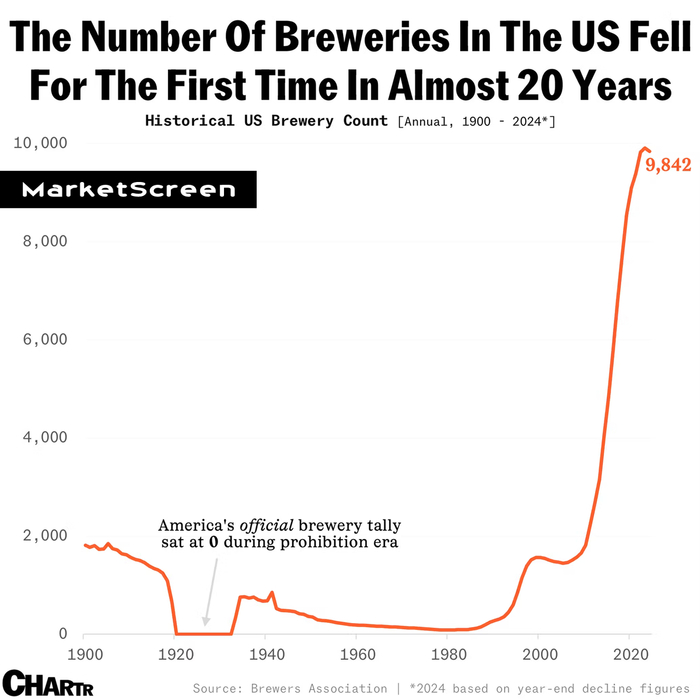

Про пиво.

В США впервый за практически 20 лет зафиксировано снижение числа пивоварен.

Согласно данным Ассоциации пивоваров, представляющей более 6 500 профессиональных членов, в 2024 году в США было открыто 335 новых пивоварен, а 399 закрыто.

Количество малых и независимых пивоварен, действующих в США в 2024 году, составило 9 736. К – крафт.

Индустрия крафтового пива обеспечила около 460 000 рабочих мест по всей стране.

Вклад крафтового пива в экономику США достиг впечатляющей суммы в 77,1 миллиарда долларов.

Бум безалкогольного пива: продажи безалкогольного пива резко возросли (в период с января по октябрь объем продаж вырос на 30 % и более по сравнению с предыдущим годом), поскольку пивовары усовершенствовали свои технологии, чтобы предложить варианты с богатым вкусом.

***

Пост написан вчера утром.

📉 Там, друзья, вместе со всеми решил приуныть и биточек.

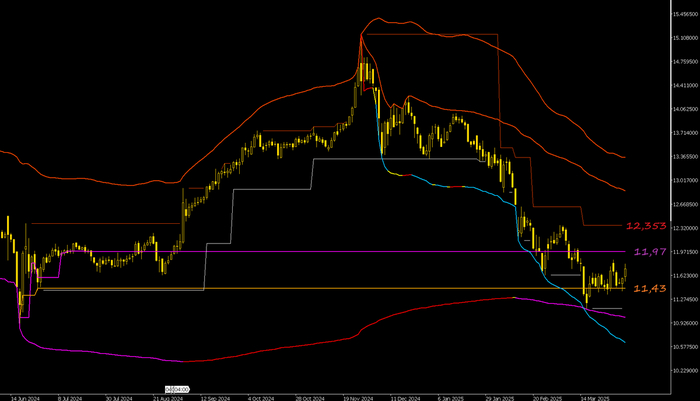

Ну а чего ему одному радоваться. Поплыл. В общем, у меня на мониторе по

нему такие кривули в настоящий момент. Синенькие – это VWAP'ы. Пурпурненькая – это аттрактор. Или целевая кривая снижения.

***

Последний раз свою картину мира по юаню и «вечному» фьючерсу доллар-рубль давал здесь и здесь. Что новенького?

По юаню я обращал внимание на 11,97 и 11,43. Эти уровни меня очень интересовали, ибо именно там проторгованы самые большие объемы с июня прошлого года. В итоге юань туда и пришел. И уровни данные оказали падению цены сопротивление. Ну что ж, ожидаемо, объяснимо, красиво. 11,43, очевидно, уровень весьма сильный. Обратите внимание, как его «бьют». Разворот обратно вверх? Ну если исходить из классических категорий, то нам потребуется пробой уровня 12,353. Это мой индикатор Levels. Подробнее про него можно почитать тут: https://dzen.ru/a/YtZH_MjlPkkPDNem

Доллар же тормознул там, где я и ожидал – VWAP. Пока пытается в отскок. Если пойдет, то на противоположный VWAP – 97.

***

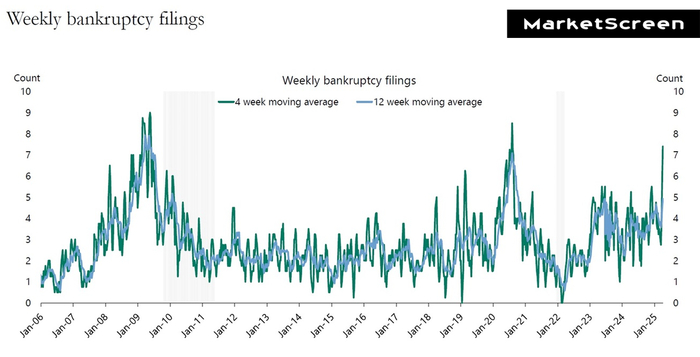

Корпоративные банкротства в США.

С мест сообщают, что в США перед объявлением тарифов резко вырос уровень корпоративных банкротств. Выше было лишь в 2020 и в 2009. Стоит отметить, что речь о достаточно крупных организациях с обязательствами свыше 50 млн $.

Все эти новости они подводят к возможной рецессии.

***

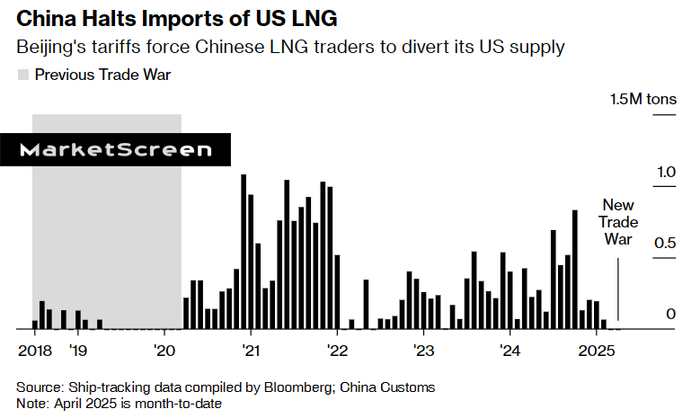

Китайцы забили на американский СПГ?

Китай не импортирует сжиженный природный газ из США уже 60 дней - это самый длинный перерыв за последние пять лет.

По данным аналитической компании Kpler, отслеживающей данные о судах, в настоящее время ни одна американская партия не направляется в Китай.

Во время первой торговой войны президента Дональда Трампа Китай не принимал грузы из США в течение примерно 400 дней до апреля 2020 года, согласно данным отслеживания судов, собранным Bloomberg.

Пекин ввел 15-процентные тарифы на поставки СПГ из США с 10 февраля в ответ на американские пошлины, которые в пятницу усугубились еще одним набором китайских пошлин на весь импорт из США.

Китайские покупатели СПГ получают американские поставки по долгосрочным контрактам. Прошедшая мягкая зима и значительные запасы означают, что Китай не испытывает острой потребности в СПГ, что дает трейдерам страны больше возможностей для перепродажи американских поставок конкурентам в Европе и Азии.

Этот шаг стал облегчением для Европы, которой требовалось больше СПГ, чтобы пополнить запасы.

***

Попытка в экономику предложения?

Минсельхоз Новосибирской области подписывает с местными производителями соглашения о стабилизации цен на продукты.

Согласно документам, предприятия обязуются до 30 июня 2025 года увеличить объёмы поставок своего товара в торговые сети, не допуская подорожания.

С одной сторон интересно, с другой: «Инициативу уже поддержало ООО «Тогучинское молоко», сообщили в министерстве». А это как-то маловато.

***

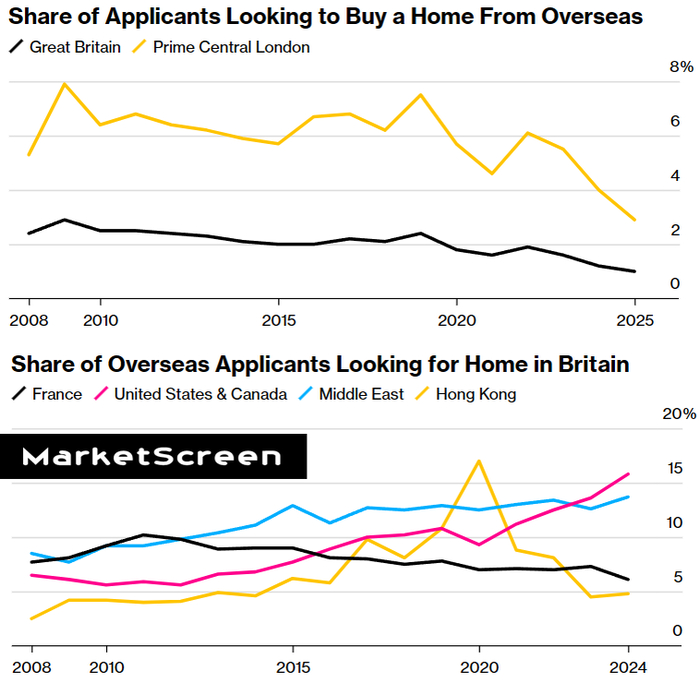

Интерес иностранцев к британской недвижимости тает.

По данным брокера Hamptons, доля иностранных покупателей, регистрирующихся в британских агентствах недвижимости, в период с января по март упала до 1 %, что является самым низким показателем, по крайней мере, с 2008 года.

В самых богатых почтовых индексах центрального Лондона доля потенциальных покупателей, проживающих за границей, снизилась до 2,9 % за этот период, по сравнению с 4 % в 2024 году и пиком в 7,9 % в 2009 году.

«Налоговые изменения остановили поток зарубежных охотников за жильем», - говорит Анейша Беверидж, руководитель отдела исследований компании Hamptons.

В первый год пребывания у власти лейбористское правительство повысило сбор для владельцев вторых домов на 2% и объявило о планах по отмене льготного налогового статуса, которым пользуются состоятельные иностранцы, проживающие в Великобритании.

Снижение спроса в основном обусловлено тем, что после Брексита в Британию переезжает все меньше европейцев - в частности, покупателей из Франции и Италии. На смену им приходят покупатели из США: в первом квартале на долю претендентов из Северной Америки пришлось рекордные 16 % всех иностранцев, желающих приобрести недвижимость в Британии, и эта цифра более чем удвоилась с 2008 года.

Налоговые изменения как-то подозрительно совпали с 2022 годом.

***

Уважаемая Орда сегодня интересное (https://t.me/orda_mordora/18004) про глобальное сделала. Позволим себе процитировать:

Мы если правильно понимаем, то к войне пошлин вскоре должно ещё дополнение выйти в виде валютной войны, когда американцы и китайцы начнут нацвалюты ослаблять, чтобы повысить привлекательность собственной продукции для внешних рынков. Пиндосам это нужно для выправления торгового дефицита, китайцам, соответственно, для удержания позиций.

Смешнее всех будет евронаркам, которым для поддержки своих экспортёров тоже надо будет ослаблять нацвалюту, и при этом они вынуждены будут закупать конские объёмы энергоресурсов на ослабленный эуро.

Ржака.

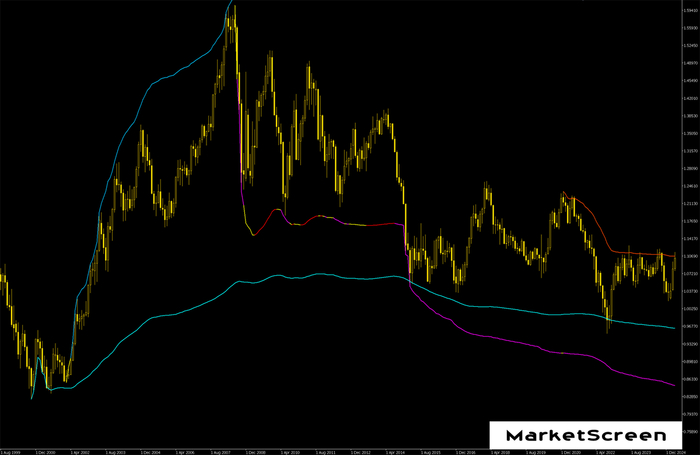

Мы же со своей стороны это визуализируем. Сие, уважаемые читатели, график EUR/USD, т.е. евро к доллару. Тайм-фрейм – месяц. Как это читать? Если цена идет вверх, то за 1 евро требуется уплатить больше долларов, чем раньше. Это значит, доллар обесценивается (к евро!) Если цена идет внизу, за 1 евро приходится платить меньше долларов. Это значит, что доллар укрепляется, а евро обесценивается.

Вот Джонам надо вверх, а франконемцам вниз. Если им, конечно, хочется сделать приятное своим экспортёрам. Которым, возможно, еще есть, что экспортировать.

Обратите внимание на график. Джоны уже два года как пытаются вверх. И постоянно упираются в VWAP, который рассчитан с локального хая 2021 года. Если же смотреть чуть глобальнее, то европейская валюта дешевеет к американской с 2008 года. Что, наверное, тоже не всегда на руку американским экспортёрам. От окончательного провала вот уже 25 лет евру спасает еще один VWAP – бирюзовый. В 2022 было эпичненько – ушли даже ниже паритета. Но ненадолго.

Настойчиво, конечно, евро бьется вверх.

Но, друзья, это лишь одна сторона глобально медали. Ибо не одной еврой живы. Силу или слабость доллара считают не по евре, хотя она не маловажная составляющая, а по индексу доллара (DXY). Это есть синтетический инструмент, показывающий стоимость американской валюты относительно корзины из шести других: евро, британский фунт, канадский доллар, швейцарский франк, японская иена, шведская крона. Весовые коэффициенты валют корзины (показатели степени для каждой пары) рассчитывались пропорционально их вкладу во внешнеторговые операции.

Понимаете, какая там раскоряка назревает? Крылов отдыхает.

***

Друзья, закончился март, пришло время подвести итоги по вышедшему контенту на моих платных проектах.

Напоминаю, там я размещаю в основном длиннопосты с большим количеством картинок. То, что сложно оформить в телеге.

Итак, в марте вышло:

О факторах инфляции. Монетарные, немонитарные.

Раскрываем тему. Со схемой.

«Детский» портфель ОФЗ. Мониторинг. Март 2025.

Каждый месяц я на определенную сумму закупаю ОФЗ в портфель маленькому имперцу, который он получит на 18-летие. В данном топике непосредственно после покупки сообщаю подписчикам, какие конкретно выпуски и в каком объеме приобретены. Короче, секретные сигналы. Присоединяйтесь.

Вложиться в золото и получать еще за это проценты? «Золотые» облигации. Селигдар.

Про облигации, завязанные на золото. Стоит ли.

Продукты с защитой капитала 100%

Про безрисковые инвестиции с неограниченным потенциальным гешефтом. Слышали про такие? Они могут называться «Защитный портфель». Могут «Портфель с защитой капитала 100%». И прочие производные.

Рано закрываем прибыльные позиции и долго держим убыточные. Эффект диспозиции.

Штука сия с моей точки зрения больше психологическая. Тебя может натурально начинать колбасить, когда видишь, что твоя позиция приносит прибыль. Пальчики сами тянутся к кнопке, дабы немедленно это всё продать и сидеть довольным с набежавшим профитом.

Дефолты и банкротства в корпоративных облигациях. Примеры из жизни. ООО Ника.

Полезно.

ЦФА на какао.

Какао — это не только какао. Напиток, знакомый нам из детского садика. Какао — это еще и шоколадки.

Как на вас брали кредиты в торговых точках.

Ну что, пришло время поговорить о криминале? В прошлом месяце я раскрыл тему карточных дропов и карточного бизнеса в целом. Можно продолжить. Очередной эпизод сериала «Криминальная Россия».

Торговля на новостях. Почему сие от лукавого? И можно ли всё это предугадать?

Про то, на чём вы сольёте депозит.

Мы думали, швейцарцы хорошие, а они вон какие.

В этом году исполнилось 10 лет одному интересному событию, про которое не все знают. Или забыли. Непосредственно день рождения уже прошел. Случилось всё 15 января 2015 года. С тех пор с моих очей упали последние розовые очки на предмет волшебного и предсказуемого западного рынка, а в особенности швейцарской стабильности. Да же не так, очков-то и не было, а вот очередной неудобный козырь для разговоров с любителями маня-мирков — это да, появился хороший.

Получилось 10 выпусков. Но на дворе апрель. И там уже 2 новых апрельских поста. Каких? Заходите, оно интересное и полезное.

***

Друзья, не стесняемся, жамкаем кнопочку "₽ Поддержать". Проекту MarketScreen на пользу, и всем приятно.

Почитать всё раньше и больше можно на моём экономико-познавательном канале — MarketScreen

Еще больше интересной и познавательной инфы я даю здесь: MarketScreen

Имеется Дзен - StockGambler | Дзен (dzen.ru)

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers