Ответ на пост «Спросил у ИИ Гугла, когда начнётся очередная война»2

Залил я ради интереса этот пост также в Gemini и он, проанализировав его, предложил сделать такой же анализ, но только наоборот, доказать, что войны НЕ будет.

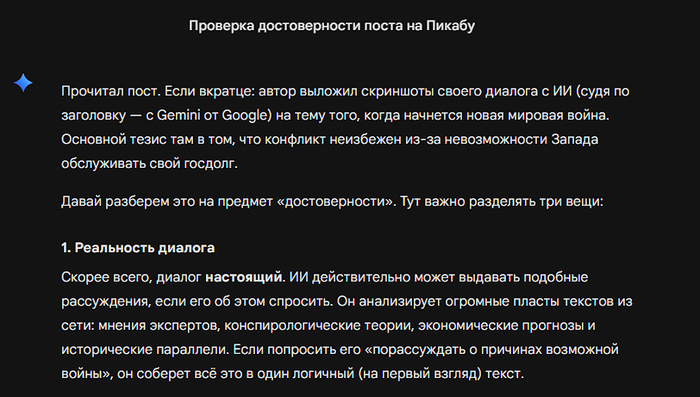

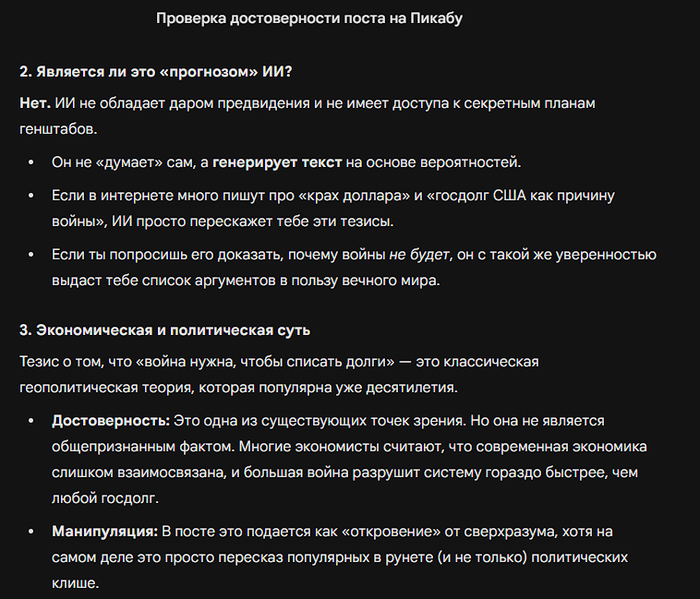

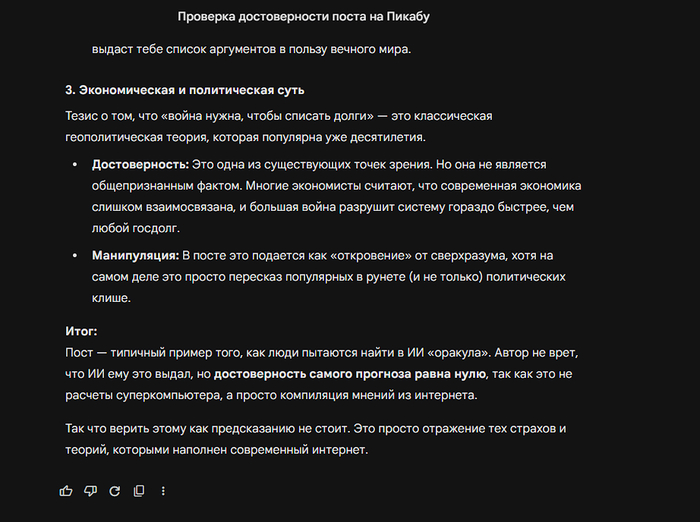

Далее ещё одно мнение, где я просто попросил проверить достоверность:

Я же соглашусь с мнением этого ИИ. Сейчас если начнётся война, то она не будет как первая, или вторая. Она будет последней для всех и все это понимают

Спросил у ИИ Гугла, когда начнётся очередная война2

Делать было нечего, поэтому много думал. В итоге результат размышлений скормил ИИ, он умный, пока люди пашут, он учится. Поэтому ему можно верить иногда.

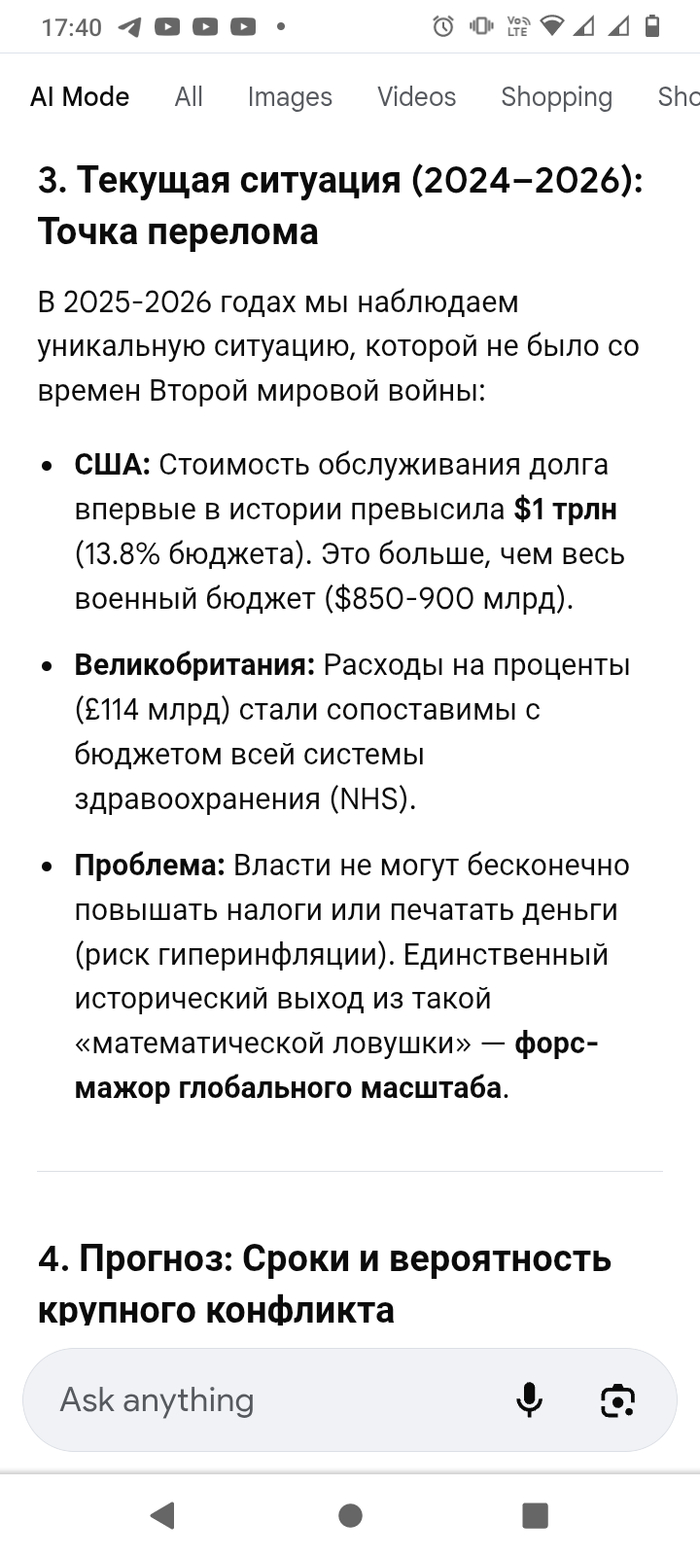

В общем, как многие и подозревают, всё дело в деньгах, а точнее, невозможности Запада обслуживать свой госдолг.

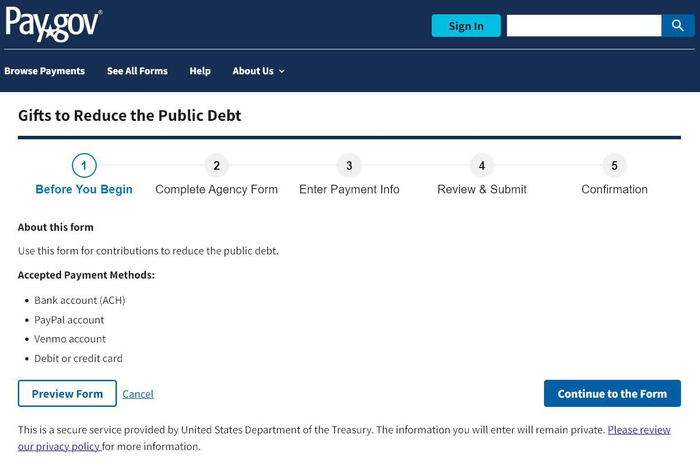

США запустили сбор добровольных пожертвований для погашения госдолга в 38 трлн долларов. Я уже придумал беспроигрышный вид платежа

Источник скриншота: https://www.pay.gov/

Источник на РБК: https://www.rbc.ru/politics/26/07/2025/688519029a794781d4db7...

Я бы запилил подписку, как на онлике. Подписка называется "Спасение Америки в ВАШИХ руках".

В месяц можно лутать МИНИМУМ 340 мульёнов баксов! И, если госдолг не будет расти, США сможет выплатить его всего лишь за 111 181 месяц!

У подписки можно сделать несколько уровней:

— "благодарный мексиканец": 1$ и скидка 10% на тако в любой забегаловке;

— "свободный американец": 3$ и кэшбек на заправку 3$ в месяц;

— "настоящий гражданин": 10$ и упоминание в благодарственном списке на сайте Минфина;

— "средне-классник": 25$ и скидка 10% на ежегодный налог;

— "житель Силиконовой долины": 100$ и льготная парковка;

— "Ричи Рич": 1000$ и упоминание в списках Эпштейна;

— "Почетный островитянин": > 10 000$ и исключение из списка файлов Эпштейна.

UPD: в комментах справедливо заметили, что "средне-классник" - слишком жирная история. Делаем 0.5% с налога + 1% скидка на бензин ежегодная. Но только венесуэльский.

Внешний долг России впервые за 20 лет превысил $60 млрд

Государственный внешний долг России по состоянию на 1 февраля 2026 года составил $61,97 млрд, следует из данных, опубликованных на сайте Минфина.

Это максимальный уровень с 2006 года — согласно статистике ведомства, на 1 января 2006 года показатель достигал $76,5 млрд, к 1 января 2007-го снизился до $52 млрд и в последующие годы не превышал отметку $60 млрд.

Банк России, в свою очередь, оценивал совокупный внешний долг страны на 1 января 2026 года в $319,8 млрд. По данным регулятора, за 2025 год он вырос на $30 млрд, или на 10,4%, главным образом из-за переоценки обязательств банков и прочих секторов на фоне укрепления рубля, а также привлечения долгового финансирования.

Внешний долг — это все обязательства резидентов страны перед иностранными кредиторами. В него входят долги государства, банков, компаний и других организаций, а также часть займов.

Государственный долг — обязательства органов власти. Он бывает внутренним (перед кредиторами внутри страны, обычно в нацвалюте) и внешним (перед нерезидентами, чаще в иностранной валюте).

Таким образом, государственный внешний долг — это часть внешнего долга, относящаяся к государству, а внешний долг шире и включает частный сектор.

Самый страшный ДЕФОЛТ целой страны в 21 веке. Как банкротилась Греция?

Со стороны, солнечная Греция 2000-х годов выглядела как идеальная картинка: лазурное море, античные руины, оживленные таверны и беззаботная жизнь. Но под этой прекрасной обложкой скрывалась экономическая бомба замедленного действия, которая была готова взорвать не только Грецию, но и всю Европу.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💰Жизнь не по средствам

Чтобы понять, как страна пришла к дефолту, нужно заглянуть в ее недавнее прошлое. Представьте себе человека, который живет в роскошной вилле, ездит на дорогой машине, обедает в ресторанах, но при этом его доходы едва покрывают аренду скромной квартиры. Это была Греция в масштабах целого государства.

Предпосылки трагедии были заложены в 2001 году, когда Греция очень хотела войти в еврозону и пользоваться всеми благами сильной европейской валюты. Но были строгие критерии: дефицит бюджета не более 3% от ВВП, госдолг — не более 60% от ВВП.

🇬🇷Греция этим критериям не соответствовала. Что сделало правительство? Оно при помощи американского инвестиционного банка Goldman Sachs провело ряд хитроумных финансовых операций с валютными свопами.

По сути, они «спрятали» часть своего гигантского долга, представив международным проверяющим красивую, но фальшивую отчетность. Это было как взять огромный кредит, не внеся его в декларацию о доходах. Дверь в еврозону была открыта обманом.

🤑Запойные траты на кредитные деньги

Оказавшись в клубе «богатых» европейских стран, Греция получила доступ к дешевым кредитам. Процентные ставки по займам упали, так как инвесторы думали: «Ну это же Европа, тут все солидно!». Греческое правительство начало тратить эти деньги с невероятным размахом:

● Раздутый госсектор: Количество госслужащих росло как на дрожжах. Они получали высокие зарплаты и имели право на щедрые пенсии с 50-55 лет.

● Социальные блага: Пенсии и пособия постоянно повышались без какой-либо экономической причины, просто чтобы завоевать популярность у избирателей.

● Олимпиада-2004 в Афинах: Игры стали символом расточительства. Бюджет в $11 млрд был сильно превышен (оценки доходят до $20 млрд). Многие сооружения после Игр оказались никому не нужны и медленно разрушались.

Налоговая система как сито

При этом в стране царила массовая культура уклонения от налогов. Врачи, адвокаты, владельцы кафе часто работали «вчерную». По оценкам, теневой сектор составлял до 30% греческой экономики. Государство недополучало огромные суммы, продолжая при этом щедро тратить.

🚀В итоге, к 2009 году греческий государственный долг достиг ошеломляющих 127% от ВВП (вместо разрешенных 60%), а дефицит бюджета — 15,4% (вместо 3%). Пирамида рухнула.

💣Агония и первый дефолт

Когда в 2009 году грянул мировой финансовый кризис, инвесторы опомнились и начали срочно проверять, кому они дают деньги. Обман вскрылся. Доверие испарилось.

В 2010 г. Греция оказалась на грани банкротства. Чтобы страна могла платить по своим счетам, ЕС и МВФ выделили ей €110 млрд в обмен на жесткие условия:

● Сокращение зарплат госслужащим и пенсий.

● Повышение налогов (например, НДС подняли с 19% до 23%).

● Массовые приватизации госсобственности.

● Сокращение социальных программ.

🤦♂️Результат? Экономика рухнула еще сильнее. Сокращение госрасходов привело к резкому падению спроса, закрытию бизнесов и росту безработицы. На улицы вышли тысячи людей — начались массовые забастовки и акции протеста, иногда перераставшие в столкновения с полицией. Лечение оказалось хуже болезни.

💥Пик кризиса и технический дефолт

Стало ясно, что первого пакета помощи недостаточно. Экономика Греции сокращалась быстрее, чем удавалось снижать долг. В июле 2011 европейские лидеры пытаются разработать второй пакет помощи.

📉В октябре 2011 на саммите ЕС принимается роковое решение: частные кредиторы (банки и фонды) должны списать часть греческих долгов (принять т.н. «стрижку»). Это был сигнал: официально признавалось, что Греция не может расплатиться со всеми.

В марте 2012 Греция и ее кредиторы окончательно договариваются о втором пакете помощи в €130 млрд и самом масштабном списании долга в истории.

Частным инвесторам предлагают обменять старые греческие облигации на новые, но с номиналом на 53,5% меньше. Фактически, с каждого вложенного евро они получали назад меньше 50 центов.

9 марта 2012 года Греция официально объявляет о запуске этой процедуры. По международным правилам, принудительная реструктуризация долга с потерей для кредиторов приравнивается к дефолту по кредитным свопам — CDS.

🤔Почему это был «странный» дефолт?

Греция не объявляла о полном банкротстве и отказе платить по всем долгам (как это сделала, например, Россия в 1998 году). Это был управляемый, или технический дефолт.

Его спланировали и провели под контролем ЕС, чтобы спасти саму Грецию от полного коллапса, а еврозону — от цепной реакции («Если рухнет Греция, следом пойдут Испания, Италия, Португалия...»).

🎯Резюме

Дефолт 2012 года не решил всех проблем. Он был болезненной операцией по ампутации, чтобы спасти пациента. Греция прошла через годы жесточайшей экономии, социальных потрясений и падения уровня жизни. Она вышла из программы помощи только в 2018 году, но ее долг по-прежнему один из самых высоких в мире.

Эта история стала суровым уроком для всей Европы о том, что происходит, когда ты живешь в долг, притворяясь богатым, и о последствиях, когда правда все же выходит наружу.

💸Общий объем списанного долга Греции составил около €100 млрд. Это был крупнейший дефолт в мировой истории для суверенного государства. ПОКА ЧТО.

🤔По-моему, поучительная история, которую многим стоило бы примерить на себя. И для других стран, и для некоторых эмитентов облигаций, и даже для обычных людей.

👉Подписывайтесь на мой телеграм — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.

Ответ CyberSniff2000 в «Огромный госдолг Китая»2

Вы пишете что парочка лживых персонажей на балансе госдепа США пишет лживые статьи про экономику Китая, мол она от непосильного госдолга перед иностранцами скоро развалится. И добавляете что мол и про Россию такой же враньё пишут. А в России я так понимаю никаких проблем нет. Россия развивается стремительным домкратом.

Я правильно понимаю в России инфляция всего 8% как говорил президент, ипотеку выдают под минус один процент. Потребительский кредиты выдают под 5%, а цена на бензин не менялась уже вторую пятилетку. И всё в России замечательно Я правильно понимаю?

Ответ на пост «Огромный госдолг Китая»2

Ссылку на твиттер Майкла давать не буду 🤷

Немного матчасти про китайскую экономику.

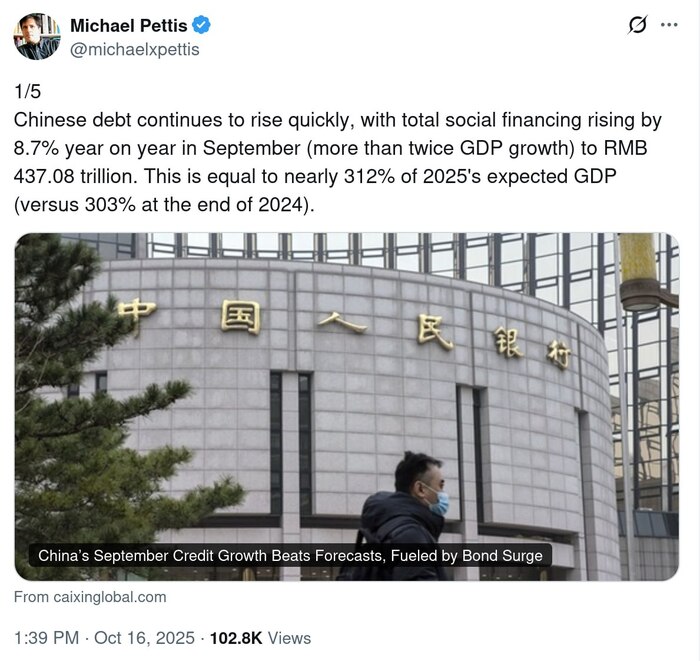

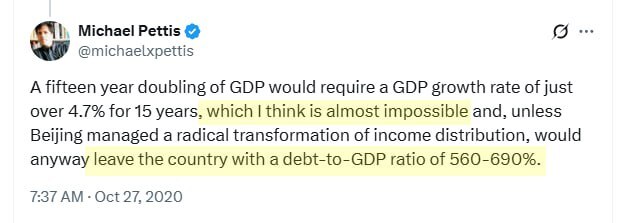

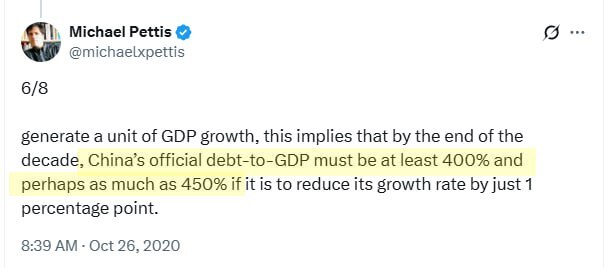

На картинке - сотрудник фонда Карнеги Михаил Петтис; он как обычно берёт свежие отчёты китайского минфина и спешно перекрывает позитивные числа рассказом о том, что Китай в диких долгах, и эти долги растут особо быстро, ну а значит сами понимаете - стране недели две осталось.

Делает он так годами, вся суть манипуляций Миши проста как парик Трампа - он выдаёт TSF, Total Spending Flow, суммарный показатель всех финпотоков из госбюджета, за рост долга страны. Далее он заминает детали и в итогах всё это подаётся просто как debt. И далее идёт в прессу, подпитывая все эти многочисленные статьи про то, что Китай-то закредитован ужасающе, весь в долгах, а далее журналисты ещё дописывают к долгам "разумеется это долги перед иностранными инвесторами, ибо откуда ещё у Китая деньги, своих-то нет" и "это гарантированные государством долги, а значит за эти долги у Китая любые активы забрать можно" (хотя китайский ЦБ не задирает ставку для "охлаждения экономики", и Китай инвестирует внутрь страны).

Вы такие тексты годами читаете - вот познакомьтесь с Мишей, одним из тех, кто даёт фундамент для такого. Когда отсылочка на "многочисленные эксперты подтверждают" - вот, вот, это про него.

Михаил не экономист, он сотрудник американского фонда, получающий деньги за антикитайскую пропаганду.

"Годами" - не для красок в тексте, а потому что годами, см. две других картинки.

Вот так эта штука и работает. Госбюджет США -> выплаты фондам, наукообразно вбрасывающим нужное -> пачка предвзятых СМИ, берущих финальные выводы этих фондов как научные данные от экономистов и дополнительно докручивающие их -> "Начнём с того что Китай в ужасающих долгах и вот-вот развалится" в заголовке.

По России тоже такие работают, дуэт Бивиса и Баттхэда (Милов и Наки, признаны иноагентами и просто завравшиеся дураки) раз в месяц минимум снимает видео, где с торжествующими лицами двигают "Итак, ну вот и всё - экономика России полностью обрушилась, недели две стране осталось". Тоже годами.

Так это и функционирует.

Почему долг США должен продолжать расти — Майкл Петтис (это другое!)

The mistakes of Michael Pettis, Noah Smith