ТОП Накопительных счетов на ежедневный остаток с 25.05.2025

Всем привет! Продолжаю публикацию интересных предложений по накопительным счетам на ежедневный остаток.

Ссылка на другие таблицы лучших банковских вкладов

Всем привет! Продолжаю публикацию интересных предложений по накопительным счетам на ежедневный остаток.

Ссылка на другие таблицы лучших банковских вкладов

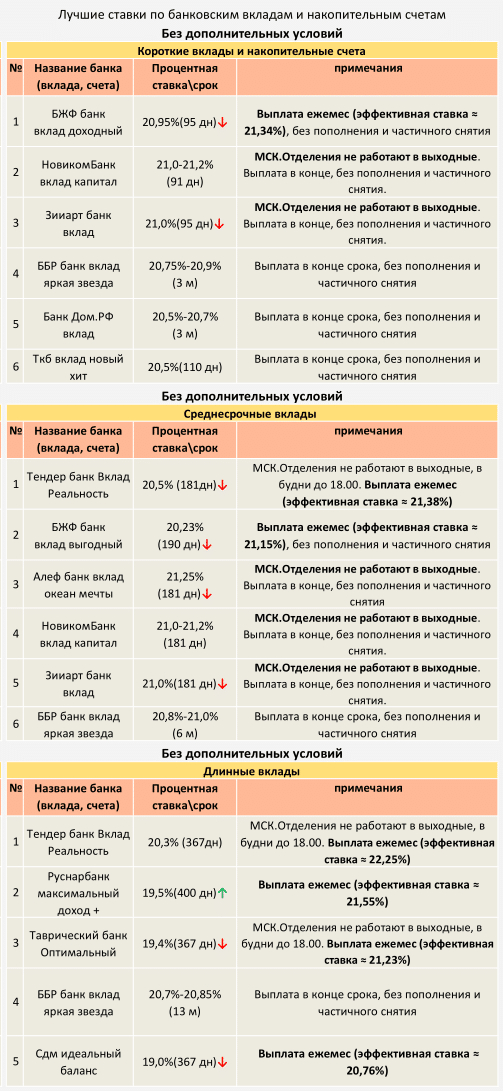

Всем привет! Продолжаю публикацию интересных предложений по банковским вкладам, на которые стоит обратить внимание.

Ссылка на другие таблицы лучших банковских вкладов

Куда движется наше общество? Что происходит, и как долго это будет продолжаться? Какие цены на квартиры, какие безумные проценты по ипотеке? Цены растут с каждой минутой. Я переживаю за будущее: как будут жить наши дети, следующее поколение? Не у всех родителей есть возможность быть олигархами. Уже сейчас жизнь складывается так, что ради получения нормального жилья нужно работать всю жизнь. При зарплате даже 150 000 рублей фактически невозможно накопить на собственное жилье. Копить не удается из-за стремительно растущей инфляции. Будет ли это как-то контролироваться?

Все мы привыкли считать доллар чем-то вроде финансовой «священной коровы»: стабильный, надёжный и вечнозелёный. Но что, если корова заболела и уже не выглядит так бодро? История показывает, что даже самые сильные валюты иногда дают сбой. Давайте разберёмся, есть ли предпосылки для такого сценария сейчас.

Американский доллар — мировая резервная валюта. Практически все страны мира хранят в нём свои резервы и рассчитываются им во внешней торговле. Именно поэтому любые проблемы с ним способны вызвать глобальную финансовую нестабильность.

С апреля этого года доллар успел упасть в цене на 4% по отношению корзине основных мировых валют (евро, фунту, йене и др.). Казалось бы, немного, но тут важна причина падения.

Рост доходности облигаций.

За последний месяц доходность десятилетних казначейских облигаций США выросла на 0,3 процентных пункта (сейчас это около 4,4%). В нормальной ситуации рост доходности происходит по двум причинам:

Улучшение ожиданий экономического роста (тогда валюта укрепляется)

Рост рисков дефолта или недоверия к платёжеспособности правительства (тогда валюта падает)

Именно сейчас мы наблюдаем второй вариант — инвесторы нервничают из-за политики властей США и начинают выводить деньги из «безопасных» активов.

Три причины опасения инвесторов:

Огромные долги США: Чистый госдолг Америки уже превысил 100% от величины ВВП (для сравнения: у России около 15%, у Китая примерно 77%). В следующем году США предстоит выплатить $9 трлн долговых обязательств — почти треть всего ВВП страны. (Про госдолг есть отдельный пост в моем телеграм канале).

Политические решения и торговые войны: пошлины Трампа должны были пополнить бюджет, но на деле они разгоняют инфляцию. Глава Федерального резервного банка Нью-Йорка Джон Уильямс прогнозирует инфляцию в районе 3,5–4% уже в этом году. А по опросам Мичиганского университета потребители вообще ждут инфляцию в 6,7% в следующем году — такого не было с 1981 года!

Растущий бюджетный дефицит: расходы правительства превышают доходы примерно на 7% ВВП ежегодно. Палата представителей недавно одобрила новый проект бюджета республиканцев, который может увеличить дефицит ещё на $5,8 трлн за десятилетие — это больше расходов на борьбу с последствиями COVID-19 и программ Байдена вместе взятых.

Исторические примеры аналогичных ситуаций:

Япония в начале 90-х столкнулась со схожим кризисом доверия: фондовый рынок рухнул одновременно с падением йены и ростом доходности облигаций. Итог — знаменитые «потерянные десятилетия» стагнации экономики.

Великобритания в сентябре 2022 года пережила резкий спад фунта стерлингов после объявления мини-бюджета Лиз Трасс с необоснованными налоговыми льготами. Тогда за считанные дни валюта потеряла до 5–7%.

Доллар конечно еще далек от возможного падения, но тревожные симптомы присутствуют, и закрывать на них глаза точно нельзя. Сейчас самое время проявлять осторожность, диверсифицировать риски и внимательно следить за ситуацией.

Друзья, а вы верите в сценарий краха доллара или считаете всё это временным явлением? Делитесь мнением в комментариях

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 108 пунктов, с учётом инфляционных данных, покупатели активизировались, и показали весомый спрос:

🔔 По данным Росстата, за период с 13 по 19 мая ИПЦ вырос на 0,07% (прошлые недели — 0,06%, 0,03%), с начала мая 0,15%, с начала года — 3,27% (годовая — 9,90%). В мае 2024 г. инфляция составила 0,74%, учитывая темпы этого года, то этот "результат" будет выполнен меньше чем наполовину, что для ЦБ положительный сигнал. Комментарий ЦБ к среднесрочному прогнозу: замедление годовой инфляции в РФ к концу июня должно было составить 10,1%, как вы видите годовая инфляция тормозит несколько быстрее ожиданий ЦБ. Также опрос инФОМ в мае показал, что ожидаемая инфляция увеличилась с 13,1% до 13,4% (2 месяц подряд рост), а наблюдаемая снизилась с 15,9% до 15,5% (снижается 2 месяц подряд).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 4 месяцев составил 3,225₽ трлн или 1,5% ВВП, даже при новых правках бюджета в запасе всего 567₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к середине мая потрачено 1,7₽ трлн, при доходах в 41₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в апреле основными покупателями ОФЗ на вторичном рынке стали НФО — 23,3₽ млрд, физические лица снизили свои покупки — 16,3₽ млрд (в марте — 30,9₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 32,1₽ млрд (в марте — 233₽ млрд). На первичном рынке крупнейшими покупателями стали СЗКО выкупив 57,7% от выпусков. Стоит отметить, что активность на вторичном рынке ОФЗ значительно снизилась.

✔️ Доходность большинства выпусков снизилась до 16% (ОФЗ 26238 торгуется по 52,85% от номинала с доходностью 15,47%, кто покупал по 100%, то имеют сейчас -47% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде мая она составила 19,602% снизившись (всего за 4 месяца доходность на вкладах снизилась на 2,7%, годичные ОФЗ дают доходность выше 19,2%). То есть, рынок ОФЗ и банки закладывают снижение ставки в ближайшее время.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26246 (погашение в 2036 г.)

▪️ Классика ОФЗ — 26239 (погашение в 2031 г.)

Спрос в 26246 составил 187₽ млрд, выручка — 81,2₽ млрд (средневзвешенная цена — 80,8%, доходность — 16,36%). Спрос в 26239 составил 100,2₽ млрд, выручка — 34,4₽ млрд (средневзвешенная цена — 66,7%, доходность — 16,05%). Минфин заработал за этот аукцион 115,6₽ млрд (в прошлый — 78,5₽ млрд). Согласно плану Минфина на II кв. 2025 г. необходимо разместить 1,3₽ трлн, видимо, министерство вдохновилось прошлым кварталом, где разместили чуть выше данной суммы (размещено 596,2₽ млрд, осталось 5 недель).

📌 Спрос зависит от геополитики, инфляции и желания министерства выдать премию к выпускам. Есть факторы, которые негативно влияют на спрос — при таких тратах бюджета занимать в ОФЗ необходимо больше, ибо курс ₽ только крепнет, затянувшиеся переговоры, снятие санкций не происходит. Бюджет необходимо чем-то восполнять, вырисовывается дилемма (необходимо давить на курс — тогда темпы инфляции пойдут ввысь), которую хотят решить с помощью снижения отсечки по бюджетному правилу в $60 за баррель нефти (логично сделать 50$). При таком плане Минфина на II кв. по размещению, придётся, наверное, вспомнить про флоатеры нового типа, где происходит расчёт купона срочной версии RUONIA, а ЦБ про аукцион РЕПО (в мае банки привлекли 2,8₽ трлн, отдали 1,9₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

— Постепенное снижение ставок по вкладам продолжается, в основном в системно значимых банках, примерно на 0.5%. «Мелкие» банки пока держат ставки на высоких уровнях, пытаясь привлечь клиентов.

— Из позитивного: В целом, экономика РФ показывает признаки улучшения. Инфляция понемногу снижается, рубль укрепляется, проблем с госдолгом не наблюдается.

— Из негативного: Растет дефицит бюджета, но пока не критично. «Запад» постоянно придумывает новые санкции. Мирное урегулирование конфликта затягивается.

Вывод: На следующем заседании 6 июня ЦБ РФ, скорее всего, сохранит ключевую ставку на прежнем уровне 21%. А так же, появилась вероятность ее снижения в пределах 1%.

Ссылка на таблицы лучших банковских вкладов

У Мюрея Ротбарда достаточно развитая теория кризисов австрийской экономической школы, которая, тем не менее, продолжает грешить недочетами. Не важно, как упорно вы пытаетесь развивать теорию, если взяты изначально ложные предпосылки, то и выводы будут соответствующие.

Начнем с Хайека, который как-то решил раскритиковать теорию кризисов Кейнса. Хайек писал, что если необходимо, чтобы не было кризисов, по мнению Кейнса, должны расти доходы, а чтобы они вырастали, нужно снижать процентную ставку и создавать эмиссию необеспеченной бумажной массы. В таком случае, часть дохода потребляется, а часть сберегается. Хайек настаивает, что тогда надо, чтобы весь доход сберегался сразу, иначе расточительство приведет к росту цен и замене машинного труда на ручной.

Далее Хайек и вовсе, критикуя Кейнса, решил, заодно, и раскритиковать самого себя. Он пишет, что владельцы первичных капитальных благ должны только сберегать, поскольку их потребление вызовет рост цен и дальнейшие пагубные последствия. Следовательно, можно сделать вывод, что в кризисах виновата праздная жизнь капиталистов и не более. Они не хотят и не могут всю часть прибавочной стоимости превращать в добавочный капитал, индустрия развлечений, созданная ими самими, теперь обратилась против них, и в ярком своем шествии заставляет транжирить их собственный доход на личное потребление.

Ладно, перейдем к Ротбарду. Этот новичок австрийской школы заявляет, что эмиссия необеспеченной валюты приводит к ошибочным инвестициям, праздному стоянию капитала и ложному изменению структуры производства, т.е к кризису и всему из него вытекающему. Из этого выходит, что искусственное расширение эмиссии и дешевый кредит приводят к кризису, это и есть теория кризисов австрийской экономической школы.

Но как же тогда запустить фазу расцвета в экономической жизни? Очень просто, нужно просто перейти к добровольным сбережениям и отказаться от траты денег на личное потребление, что одно и то же, по мнению австрийцев. Сбережения вызовут падение процентной ставки и к инвестициям в более капиталоемкие и окольные производства. Но в чем ключевое отличие искусственной эмиссии от добровольных сбережений? А вот в чем. Когда сокращается потребление, то цены падают, что ведет к росту реальных доходов населения, что, в свою очередь, запускает эффект Рикардо, т.е замену людей на машины, поскольку внедрить машины оказывается дешевле, чем сохранять дорогостоящую рабочую силу.

Но перейдем к проблемам данной теории. Во-первых, на стадии монопольного капитализма, компании либо вывозят капитал в страны с дешевой рабочей силой, где создается сверхприбыль, либо же искусственно сокращают предложение, чтобы сохранялась монопольная рента. Следовательно, прибыль и так обеспечена, и человеческий труд сохранился, а то, что количество товаров стало ограниченно, реальные доходы не вырастут. Во-вторых, на высокой стадии развития капитализма, предприниматели стремятся не капитализировать производство, поскольку это приведет к падению нормы прибыли. В-третьих, за чей счет будут происходить добровольные сбережения? За счет рабочих, у которых австрийцы хотят отнять даже минимальный базовый доход? Уничтожить профсоюзы? В таком случае, доход рабочих упадет на рекордное дно. Кто же тогда будет сберегать, может предприниматели? Нет, вся их жизнь склоняет к тому, что им нужно демонстрировать свое богатство, вести праздную жизнь и т.д. Следовательно, класса, который мог бы сберегать, не осталось.

Как-то так можно закончить критику этой, на первый взгляд запутанной, но на самом деле достаточно зияющей пробелами теории.

Все или почти все знают слово «инфляция», многие понимают, что это рост цен и что высокая инфляция — это плохо.

Да, инфляция — это устойчивый рост общего уровня цен на товары и услуги в экономике. То есть, со временем на одну и ту же сумму денег можно купить меньше товаров и услуг. Инфляция измеряется в процентах и обычно рассчитывается на годовой основе.

Та инфляция, которую мы регулярно видим в СМИ, рассчитывается Росстатом и официально называется Индекс потребительских цен (ИПЦ). Этот индекс усредняет потребительскую корзину всех россиян через анализ 775 тыс. товаров и услуг, реализуемых более чем 80 тыс. организациями торговли и сферы услуг в 282 городах, в которых проживает порядка 35% всего городского населения страны.

Набор этих товаров и услуг не меняется в течение года. Но раз в году что-то может выпадать из списка популярных товаров, а что-то замещать исключенное из-за возросшей популярности.

Например, DVD-диски Росстат исключил из списка только в конце 2010-х, а в 2022 году из-за эпидемиологических ограничений предшествующих лет были исключены автобусные экскурсии по городам Европы. Вместо них стали отслеживаться цены на отдых в Египте.

Когда мы ругаемся на нереальные цифры по инфляции, то есть на ИПЦ, мы не учитываем, что в расчет индекса попадает огромное количество товаров и услуг, часть из которых могла подешеветь, компенсировав в расчетах продукты, цены на которые выросли или остались неизменными. С 2022 года Росстат еженедельно собирает для своих расчётов данные по 106 позициям, ежемесячно — по 558 позициям.

Итак, какой же бывает инфляция?

Различают несколько видов инфляции, каждый из которых наблюдался в новой российской истории.

Нормальная инфляция. Это контролируемый рост цен, когда в годовом выражении он не превышает 5%, а лучше – находится в диапазоне 2-4%. Такой годовой показатель позволяет кредиторам выдавать займы, заемщикам — выплачивать проценты банкам, а инвесторов побуждает вкладывать средства в экономику.

Умеренная (или «ползучая») инфляция — это инфляция на уровне до 10% в год. Например, сейчас официальная инфляция находится примерно в этих границах. Например, за прошлый год официальная инфляция составила 9,51%. По прогнозу Минэкономразвития инфляция в стране в 2025 году составит 7,6%. Прогноз по инфляции на 2026-2028 годы остался неизменным и равен 4,0% (долгосрочная цель ЦБ по инфляции)

Галопирующая инфляция — от 10% до 200% в год при быстром росте цен. При таком уровне роста цен наблюдается банкротство компаний, пересмотр договоров, отказ от фиксированных процентных ставок.

Гиперинфляция — более 50% в месяц (в годовом исчислении составляет 12 874,63%, т.е. рост цен почти в 130 раз).

Такая инфляция наблюдалась в стране в начале 90-х. Так, в 1992 году она составила сумасшедшие 2508,84%, в 1993 год – 839,9% и только в 1996 снизилась до двузначных значений.

Гиперинфляция повышает рыночные цены, уничтожает покупательную способность частных и государственных сбережений, приводит к оттоку денежной массы (будь то золото или твёрдая валюта) из страны и делает пострадавший регион непривлекательным для инвестиций. Одной из важнейших характеристик гиперинфляции является ускоряющаяся замена обесценивающихся денег стабильными деньгами — золотом и серебром в прежние времена, а затем относительно стабильными иностранными валютами после отмены золотого или серебряного стандарта. Часто при гиперинфляции граждане переходят на натуральный обмен, государство не может платить по долгам, поэтому объявляются дефолт и денежная реформа.

Надо сказать, что иногда наблюдается и дефляция — снижение общего уровня цен на товары и услуги, процесс противоположный инфляции. Очень редкое для российской экономики явление. Однако в июне 2022 года Росстат впервые за современную историю России зафиксировал месячную дефляцию в 0,35% по сравнению с маем того же года.

Долгосрочная цель по инфляции в России — 4% в год. Именно к такому показателю стремится Центральный Банк.

Причинами инфляции могут быть:

🔺 Рост спроса на товары и услуги, когда экономика растет, уровень занятости высок, доходы граждан увеличиваются и они склонны тратить больше денег. Резко растущий спрос, когда предложение товаров и услуг за ним не поспевает, ведет к росту цен на такие товары и услуги. Особенно если потребители ждут этого роста цен и готовы тратить здесь и сейчас. Во многом именно такая ситуация из-за проблем с импортом ряда товаров, высокой занятостью и значительным ростом доходов в некоторых секторах экономики, подстегивает динамику цен в России сейчас.

🔺 Снижение предложения. Когда предложение товаров и услуг сокращается, а спрос на них не меняется, образуется дефицит. Такое положение может быть вызвано санкциями, прерыванием цепочек поставок товаров в страну, ростом цен на сырьё, материалы, энергию, зарплаты, технику и технологии, нехваткой квалифицированной рабочей силы и мощностей для производства, достаточного для насыщения спроса на товары и услуги.

🔺 Уже описанное выше повышение издержек на производство товаров и услуг, их себестоимости, производитель переложит на конечного потребителя через увеличение цен. Вот такие они капиталисты!)))

🔺 Увеличение денежной массы, что называется, включение печатного станка. Когда центральный банк страны печатает больше денег или снижает процентные ставки, делая кредитные деньги более доступными, у населения и бизнеса появляется больше средств для трат. А если предложение товаров и услуг не растет пропорционально увеличению этой денежной массы, то растут цены.

🔺 Внешние факторы. Международные экономические условия (весь мир боролся с инфляцией после «ковидных» лет), включая проблемы с урожайностью тех или иных культур, динамику цен на энергоресурсы, что особенно важно для России, как экспортера таковых, снижение курса (стоимости) национальной валюты, влияющее на подорожание импортных товаров и др.

В принципе, среди этих базовых факторов влияния на динамику цен нетрудно найти знакомые обороты. Поскольку нынешний, да и предыдущие периоды роста цен, объяснялись одним из описанных факторов или их сочетанием.

К примеру, рост цен на определенные товары и услуги может привести к увеличению стоимости другого производства, из-за которого производители поднимут отпускные цены на свою группу продуктов.

То есть, может получиться замкнутый круг, в котором рост цен на одну группу товаров и услуг будет подпитывать рост цен на другую группу, та — на третью, и т.д. Этот круг призваны разорвать действия финансовых властей страны, располагающих для этого рядом инструментов.

Чтобы держать инфляцию в рамках долгосрочной цели (напомним, что ЦБ установил такую цель в 4%) основными инструментами, используемыми центральными банками являются ключевая ставка и коммуникация финансовых властей с финансовой системой и гражданами.

Ключевая ставка, безусловно, главный инструмент корректировки инфляции. Ключевая ставка – это процентная ставка, под которую Банк России проводит краткосрочные операции с коммерческими банками, предоставляя или привлекая у них денежные средства. Коротко, если ЦБ повышает ключевую ставку, то растут ставки по вкладам и по кредитам. Таким образом для населения кредитование по более высоким, чем до повышения ставкам становится не привлекательным. И наоборот – положить деньги в банк под более высокий процент становится выгоднее. Это способствует переходу граждан на сберегательную модель поведения: они начинают меньше тратить и больше сохранять, что в свою очередь влияет на спрос и в конечном итоге снижает инфляцию.

Всё самое важное об экономике и финансах именно для тебя.

Приняли закон - объясним, что такое ПДС - разберем, как сэкономить - расскажем!

Авторы канала работали в частных и государственных организациях внутри и снаружи российского финансового рынка и могут просто и доступно об этом рассказать.

Подписывайся, чтобы ничего не пропустить!))