Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 120 пунктов, с учётом заседания Центробанка в пятницу индекс остался на должном уровне — 120,24 пункта:

🔔 По данным Росстата, за период с 2 по 8 сентября ИПЦ составил 0,10% (прошлые недели — -0,08%, 0,02%), с начала месяца 0,09%, с начала года — 4,03% (годовая — 8,16%). Месячный пересчёт августовской инфляции составил -0,40% (ниже недельных данных, которые показывали -0,24%) — это выводит нас на ~1% saar, а значит можно с уверенностью признать, что регулятор справился со своей задачей по охлаждению экономики. Темпы сентября ожидаемы, напомню вам, что в сентябре 2024 г. инфляция составила 0,48% (при сегодняшней динамике мы вряд ли выйдем на данные цифры). Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 8 месяцев составил 4,193₽ трлн или 1,9% ВВП, даже при новых правках бюджета перерасход уже составляет 400₽ млрд. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 8 сентября потрачено 700₽ млрд, при доходах в 200₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в августе основными покупателями ОФЗ на вторичном рынке стали НФО ДУ — 101,7 млрд (июль — 22,4₽ млрд), физические лица снизили свой аппетит к покупкам — 50,1₽ млрд (июль — 64,5₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 110,8₽ млрд (фиксация прибыли на ожидании снижения ставки, в июле — 149,2₽ млрд). На первичном рынке крупнейшими покупателями стали так же НФО ДУ выкупив 35,2% от выпусков, СЗКО же 29,1%. В августе участники снизили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ снизился по сравнению с июлем с 40,6₽ млрд до 34,4₽ млрд.

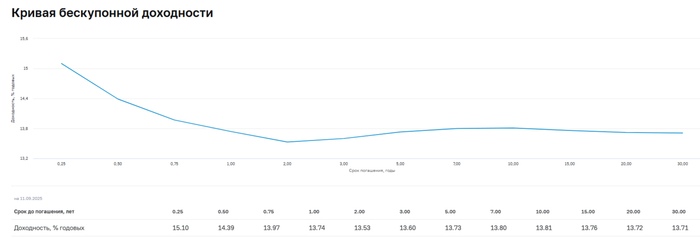

✔️ Доходность большинства выпусков подросла до 13,8% (ОФЗ 26238 торгуется по 60,7% от номинала с доходностью 13,47%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во III декаде августа она составила 15,699% снизившись (годичные ОФЗ дают доходность выше 15,7%). То есть, рынок ОФЗ и банки закладывают дальнейшее снижение ставки (прогноз ЦБ среднего значения ставки это подтверждает).

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26249 (погашение в 2032 г.)

▪️ Классика ОФЗ — 26248 (погашение в 2040 г.)

Спрос в 26249 составил 41,8₽ млрд, выручка — 19,4₽ млрд (средневзвешенная цена — 89,02%, доходность — 13,97%). Спрос в 26248 составил 116₽ млрд, выручка — 62,7₽ млрд (средневзвешенная цена — 91,76%, доходность — 14,01%). Минфин заработал за этот аукцион 82,1₽ млрд (в прошлый — 138,2₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 1380,4₽ млрд, осталось 2 недели).

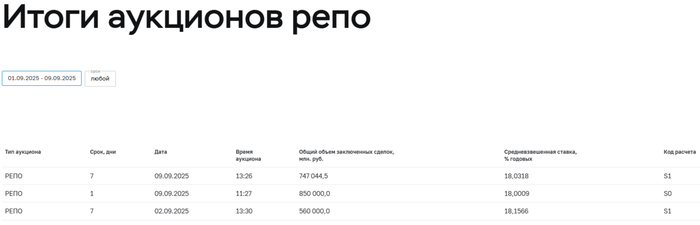

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ "отпустили" и это явное решение на сегодня (цена Urals вверх не уходит из-за наращивания добычи ОПЕК, добавьте сюда ещё скидки для Китая/Индии из-за пошлин). Конечно, Минфин пытается увеличить займы, но спрос непостоянен из-за геополитических рисков и доходности ОФЗ. Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (в сентябре банки привлекли 2,06₽ трлн, отдали 1,4₽ трлн, причём на крайних аукционах одолжили 1,5₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor