Завтра рынок акций рухнет! США ввели санкции на НКЦ!

Реализовались самые неприятные риски. Сегодня США ввели масштабный пакет санкций, из-за чего завтра, безусловно, рухнет рынок акций, а торги долларом и евро уже вряд ли откроются. Давайте вкратце изложу, что думаю об этом событии, и чего нам стоит ждать уже завтра утром.

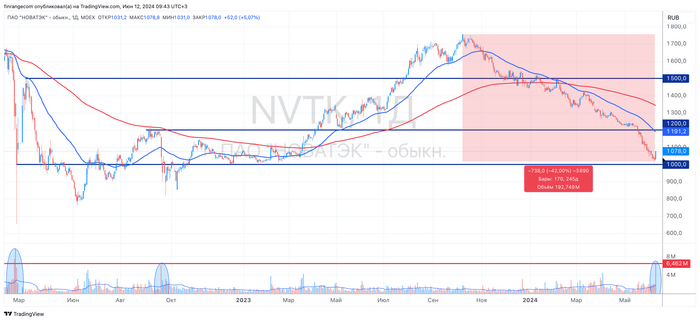

Те, кто меня давно читают, знают, что я уже с апреля готовился к обвалу рынка акций и набирал большой шорт по фьючерсу на индекс ММВБ от 3480 пунктов. Первая волна падения прошла и индекс упал до 3090. В итоге закрыл свой шорт на уровне 3120 пунктов в ожидании отскока рынка к 3260. И этот отскок состоялся в пятницу на решении ЦБ сохранить ставку. Там я решил снова взять шорт по фьючерсу на индекс, поскольку, во-первых, цель отскока была достигнута, а, во-вторых, как я заметил, рынок не воспринял решение ЦБ позитивно из-за его жесткой риторики. Так что я решил снова забежать в шорт, ожидая продолжение падения рынка.

И вот сегодня вечером мы узнали, что США ввели масштабный пакет санкций! В SDN-лист попали Мосбиржа и НКЦ, НРД, СОГАЗ, «Арктик СПГ 1» и «Арктик СПГ 3», «Газпром инвест», «Мурманский СПГ», «Русгаздобыча», холдинг «Синара — транспортные машины», «Эльга» и «Эльгауголь», «Русгаздобыча», «Золото Селигдара» и Амурский металлургический комбинат. Всего в санкционный список были добавлены более 30 физлиц и более 200 юрлиц.

В общем, ситуация по рынку сильно ухудшилась, и теперь цель по индексу — 3000 пунктов, и, возможно, даже ниже — уровень 2800.

Санкции на НКЦ — это самые серьезные санкции, которые ранее еще планировалось ввести. И я переживал на эту тему, когда в феврале рынок пролили на ожиданиях пакета санкций, но в нем не было НКЦ, и рынок отскочил. А сейчас пакет гораздо жестче.

Вдобавок это еще и означает, что торгов долларом и евро уже завтра не будет! А на рынке акций, видимо, будет «черный четверг» и обвал, особенно акций Мосбиржи, которые так упорно росли больше года. И о том, что выше ₽210 их покупать нельзя, я писал ранее, прогнозируя их падение. Похоже, туда они завтра и упадут с ₽252.

Не ясно только, что будет с фьючерсом на доллар, которым я так люблю торговать. Биржа заявила, что торги на срочном рынке будут без изменений. Но каким образом? Производный финансовый инструмент без базового актива? Не понятно. Но если они реально будут, то волатильность будет очень высокая, вопрос только в какую сторону?

В чате моего телеграм-канала сейчас идет активная дискуссия по рынку и валюте. Кстати, присоединяйтесь! Кто-то считает, что доллар будет по ₽100, кто за ₽70, кто за ₽200. И мои коллеги тоже имеют очень разные мнения, хотя, по идее, кто захочет покупать фьючерс на доллар в такой ситуации, когда не торгуется базовый актив? С другой стороны, если торги этим фьючерсом никто отменять не будет, то зачем его продавать? Да и шорты по нему явно будут крыть, ведь, по идее, новость-то за обвал рубля.

В общем, очень сложный вопрос. Но теперь я понимаю, почему доллар так неестественно падал в мае, и почему его так зажали в боковике у ₽89 в последние недели. Все это похоже на подготовку к этому событию, но посмотрим, что в итоге получится. Завтра сделаю обзор о происходящем на рынке и своих позициях.

Санкции на НКЦ не являются чем-то сильно неожиданным, слухи о том, что такие санкции могут быть, ходили давно, а ЦБ уверял, что подготовился к такому повороту событий, и долларом и евро продолжат торговать, но уже на внебиржевом рынке. Поэтому я своим подписчикам рекомендовал не торговать валютой на бирже и вообще стараться не держать ее в РФ. Для торговли есть юань и фьючерсы на валюту. Что будет с последними, мы завтра узнаем. Я ранее думал, что по ним просто остановят торги, а потом проведут расчеты по курсу ЦБ в день экспирации, но, похоже, что торги все же будут, судя по заявлению биржи, поэтому завтра утром буду внимательно следить за происходящим на срочном рынке и акциях.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями по финансовым рынкам и экономике. Присоединяйтесь!

Завтра советую быть очень осторожным на рынке и не совершать эмоциональных решений.

Спасибо, что дочитали. Всем удачи и профита!