ЦБ оставил ставку прежней, но рынок акций все равно не растет! Падение продолжится?

Позавчера ЦБ принял решение сохранить ключевую ставку на уровне 16% годовых, несмотря на продолжающийся разгон инфляции. Однако рынок акций, который явно падал в мае на ожиданиях возможного повышения ставки 7 июня, толком не воспринял эту новость с оптимизмом, что странно. Большинство участников рынка ожидали, что при сохранении ставки, рынок может сильно отскочить, но этого не произошло. Судя по всему, рынок не только принял тот факт, что ставку, действительно, могут повысить, но и осознал, что снижения ставки в этом году ждать уже не стоит, а ведь именно на ожиданиях ее скорого снижения рынок рос весной.

Всех приветствую! Я делаю биржевые обзоры с прогнозами по фондовому и валютному рынкам, а также составляю образовательные материалы и еженедельный дайджест с самыми важными и интересными новостями за неделю по экономике и финансам с краткими пояснениями.

Как видите из графика, индекс ММВБ закрыл торги в пятницу примерно там же, где он был еще в среду, а значит, никакого оптимизма на рынке после решения ЦБ нет, по крайне мере, пока. И, вероятно, это связано с тем, что ЦБ хоть и не повысил ставку в пятницу, но дал четко понять, что может это сделать на июльском заседании.

Вообще, очень странно, что ЦБ не повысил ставку, ведь аргументов за ее повышение, которые я приводил в четверг, было предостаточно. И на их основании ожидал, что ЦБ может повысить ставку до 17-18%. Это уже давно назревшее и логичное решение, которое ЦБ пока откладывает. Из выступления Набиуллиной на пресс-конференции ясно, что довольно существенная часть участников совета директоров на заседании ЦБ в пятницу голосовала именно за повышение ставки до 17% и даже до 18%, вероятно, руководствуясь примерно теми же аргументами, что и я. Но все же общим решением было принято оставить ставку на прежнем уровне.

Однако если на апрельском заседании ЦБ лишь намекнул, что может повысить ставку в июне в случае, если процесс дезинфляции не ускорится (а так оно и оказалось), то в пятницу ЦБ конкретно сказал, что повысит ставку в июле и «существенно» повысит, а именно более чем на 1 п.п., если устойчивое инфляционное давление не начнет снижаться. И денежно-кредитные условия будут оставаться жесткими столько времени, сколько потребуется для снижения инфляции к цели.

В общем, ЦБ все ждет, когда же инфляция начнет замедляться, и оттягивает вполне логичное повышение ставки, в то время как инфляция снова разгоняется. Где-то я это уже видел. Ну да, в 2023 году, когда весной и особенно в июле активно рос курс доллара, пробивая одно ключевое сопротивление за другим, что неизбежно должно было привести к ралли на валютном рынке и существенному ускорению инфляции, что, собственно, и произошло.

Когда курс пробил уровень ₽76, я удивлялся, почему ЦБ с этим ничего не делает, почему не поднимает ставку, почему допускает ускорение девальвации, ведь пробой ₽76 тогда должен был привести к росту уже к ключевому сопротивлению ₽82. А пробой этого сопротивления уже должен был неизбежно привести к росту курса к ₽100, о чем я тогда в июне сразу предупредил своих подписчиков в Telegram. И даже когда курс преодолел ₽82, ЦБ все равно не стал повышать ставку.

В итоге только когда курс достиг ₽100, разогналась инфляция, и началась паника, вот тогда ЦБ собрался на внеочередное заседание и резко повысил ставку. Но было уже поздно. И потом в декабре Набиуллина сказала, что ставку, действительно, надо было начинать повышать еще весной.

Возможно, что история может повториться. Не с курсом доллара в нашем случае, а с инфляцией. Уже с 1 июля произойдет индексация тарифов на ЖКУ в среднем где-то на 10-11%, что внесет существенный вклад в разгон инфляции, дополнительно также скажется на инфляции и рост цен на сельскохозяйственную продукцию из-за снижения урожая в этом году — в общем, добавятся еще проинфляционные факторы, которых не было раньше. И, видимо, только тогда ЦБ наконец-то повысит ставку. Поглядим.

И хоть ЦБ и оставил пока ставку прежней, фондовый рынок не отреагировал позитивно на это решение. Индексы RGBI и ММВБ остались примерно на тех же уровнях, что и были днем ранее. Разве что локально индекс ММВБ резко отскочил после решения ЦБ, но вскоре снизился обратно. Судя по всему, рынок осознал, что высокая ставка с нами надолго, и все же ждет ее повышения, о возможности чего ЦБ в пятницу и заявил, также намекнув, что в этом году снижения ставки не будет.

Хотя тот факт, что ставка в этом году уже не снизится, стал ясен еще после апрельского заседания, когда ЦБ изменил прогноз по средней ставке на 2024 год с 13,5-15,5% до 15-16%. Так что не ясно лишь то, чего рынок так долго ждал, чтобы упасть ближе к концу мая, когда коррекцию можно было начать уже в апреле, факторов для этого было предостаточно.

И рассчитывая на большую коррекцию рынка акций, я и набрал в апреле-мае шорт по фьючерсу на индекс ММВБ почти у самой вершины, от 3480 пунктов. В итоге позицию полностью закрыл по 3120 пунктов в понедельник в ожидании отскока к 3260, что было абсолютно правильным решением. И после объявления ставки ЦБ, индекс как раз взлетел к уровню 3260. И от него я снова взял короткую позицию по фьючерсу на индекс со стопом сразу за уровнем.

Теперь 3260-3300 является основной областью сопротивления. Выше есть только уровень 3340, вернуться к которому индекс пока может, но в ближайшую неделю, думаю, более вероятно увидеть снижение снова ближе к 3120 и образование боковика от этого уровня до 3300. А там уже после публикации подробных отчетов ЦБ о ключевой ставке и финансовым рынке, обязательно обсудим дальнейшие перспективы рынка.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями по финансовым рынкам и экономике. Присоединяйтесь!

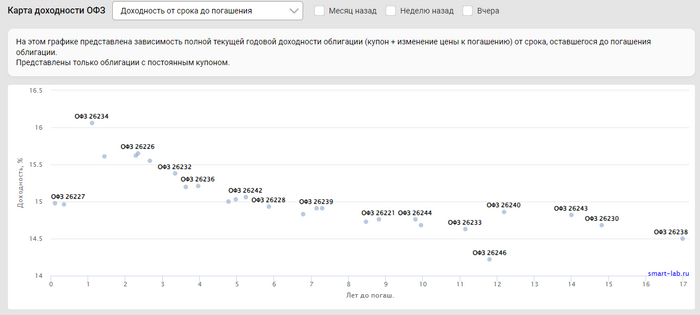

Короче говоря, ЦБ наконец-то дал четко понять, что жесткая ДКП, действительно, надолго, и что он все больше склоняется не в сторону базового сценария со снижением ставки, а вообще в сторону ее повышения, с чем ЦБ явно медлит. Однако один момент меня сильно удивляет, зачем же банки подняли ставки выше 16%? Уж если не рассчитывая на повышение ставки ЦБ, то не от хорошей же жизни, верно? И если большинство банков в ближайшую неделю не снизят ставки, то это будет довольно тревожным сигналом. Тогда напишу обзор на эту тему, где расскажу, с чем же это на самом деле может быть связано.

Спасибо, что дочитали. Если понравилась статья, поставьте, пожалуйста, лайк! Всем удачи и профита!