«Уральская Сталь»: 20% годовых и горящий металл. Стоит ли подбрасывать угля в эту топку?

Завод в Новотроицке снова выходит на рынок за деньгами. На этот раз — рублёвые облигации, серия 1Р05, с ориентиром по купону до 20% годовых. Звучит бодро, особенно для компании с рейтингом группы А, но давайте посмотрим внимательнее: где прочная сталь, а где тонкий лист.

Условия выпуска

Эмитент: АО «Уральская Сталь»

Объем: 3 млрд ₽

Номинал: 1000 ₽

Купон: до 20% (YTM до 21,94%)

Выплаты: ежемесячные

Срок обращения: 2,5 года (до февраля 2028)

Оферта и амортизация: нет

Рейтинг: A (АКРА, прогноз «негативный»), A+ (НКР, прогноз «стабильный»)

Книга заявок: 27 августа

Размещение: 29 августа 2025

Кто такие

«Уральская Сталь» — предприятие полного металлургического цикла. Варят чугун, мостосталь, лист для труб большого диаметра. Завод работает с 1955 года, до 2022 принадлежал «Металлоинвесту», затем перешёл к Загорскому трубному заводу.

Завод участвовал в знаковых стройках — мост на Русский остров, Олимпиада в Сочи, реконструкция крейсера «Аврора». Сегодня — это более 10 000 работников и ключевой производитель для отечественного трубного и мостового строительства.

Финансовые итоги

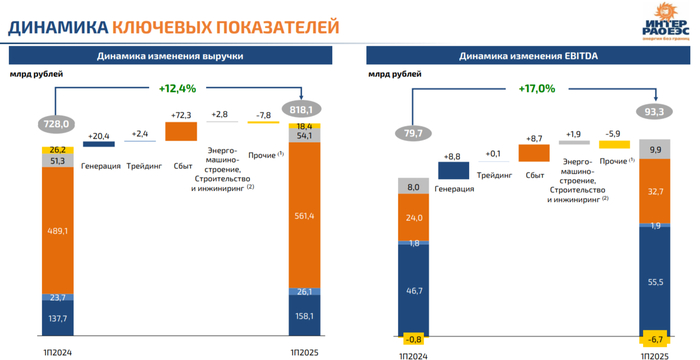

📊 МСФО 2024:

Выручка: 154,7 млрд ₽ (–4,7% г/г).

EBITDA: 15 млрд ₽ (в 2,6 раза ниже 2023).

Рентабельность EBITDA: всего ~10%.

Чистая прибыль: 5,4 млрд ₽ (–83%).

📊 1 кв. 2025 (РСБУ):

Выручка: 32 млрд ₽ (–25%).

EBITDA: 1,38 млрд ₽ (~4,3% маржи).

Чистый результат: убыток –3,9 млрд ₽.

Капитал: –6,2% за квартал.

💰 Долг:

Краткосрочные обязательства: 71–92 млрд ₽ (по разным отчётам).

Долгосрочные: ~10–22 млрд ₽.

Чистый долг / EBITDA: ~5,4х (год назад — 1,5х).

Денег на счетах — всего 2,9 млрд ₽ (против 25,5 млрд годом ранее).

Фактически, у компании критическая долговая нагрузка и стремительно падающая прибыльность.

Что хорошего

✅ Крупный стратегический игрок. Завод производит важнейшую продукцию для инфраструктуры и трубной промышленности, простаивать ему нельзя.

✅ Доходность. 20% в рублях — это уровень, который в текущем «А»-рейтинге смотрится жирным куском.

✅ Поддержка холдинга. У завода есть акционер (ЗТЗ), который заинтересован в сохранении актива.

Что напрягает

⛔️ Прибыль тает. В 2024 году –83%, в 1 кв. 2025 — уже убыток. EBITDA падает в разы, маржинальность на грани.

⛔️ Долг как снежный ком. За год вырос почти в полтора раза. Краткосрочные обязательства превышают половину всей выручки.

⛔️ Кэш испарился. Осталось меньше 3 млрд ₽ — это капля в море на фоне 90+ млрд предстоящих выплат.

⛔️ Рейтинги снижаются. АКРА уже поставила «негативный» прогноз, НКР опустила уровень с AA-. Следующий шаг — ещё ниже.

⛔️ Риски штрафов. В 2024 ФАС завела дело против компании за возможное завышение цен, сумма претензий — до 3,2 млрд ₽.

Итог

Уральская Сталь 1Р05 — это не «железобетонная надёжность», а чисто спекулятивная история. Доходность 20% выглядит щедро, но риски в финансовом профиле очень высоки: долг растёт быстрее выручки, прибыль проседает, ликвидность слабая.

Можно заходить маленьким объёмом, если хочется поиграть в риск/доходность и верите, что завод удержится на плаву хотя бы 2–3 года. Но консервативным инвесторам лучше смотреть на другие варианты — тут слишком много неопределённости.

💡 Вопрос: как думаете, это «сталь закалённая», или к 2027 году останутся только ржавые воспоминания?

А больше информации об облигациях можно найти в моем тг-канале "Бондовичок" - ссылка в шапке профиля!