💸С учётом снижения ключевой ставки до 18% ЦБ РФ, актуальность пристроить свои деньги на вкладе под хорошие проценты возрастает (относится к консервативным инвесторам, которые желают минимизировать свои риски и вложить свои деньги в более предсказуемый финансовый инструмент). Добавим сюда ещё 5 дефляционных недель подряд и вырисовывается такая картина, что снижение ставки в сентябре можно ожидать на 1-2% (поэтому, время работает против вас). Тот же ЦБ снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (ставку до конца года могут оставить без изменений или снизить до 14%).

Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во II декаде августа она составила 15,849% снизившись (годичные ОФЗ дают доходность выше 15,4%). То есть, рынок ОФЗ и банки закладывают дальнейшее снижение ставки.

Подобрал для вас топ-9 вкладов по доходности, но, конечно, со спец. условиями:

1️⃣ БСПБ. Выгодный старт — ставка 17,7% , срок на 3 месяца, сумма от 10₽ тыс. до 500₽ тыс., пополнение/снятие не предусмотрено. Выплата % в конце срока, предложение для новых клиентов. Открыть вклад возможно, только в офисе, также необходим накопительный счёт от банка, то есть его тоже нужно будет открыть (туда будут зачислены % по вкладу).

2️⃣ Рокетбанк. Вклад — ставка 17,5%, срок на 60 дней, сумма от 10₽ тыс., пополнение/снятие не предусмотрено. Выплата % в конце срока, открыть вклад могут сейчас только в Москве или Санкт-Петербурге через заказ карты курьером.

3️⃣ Свой Банк. Свой вклад промо — ставка 17,1%, срок на 91 день, сумма от 100₽ тыс., снятие не предусмотрено, пополнение вклада возможно в течение первых 30 календарных дней с даты открытия. Выплаты % ежемесячно (эффективная ставка 17,34%), есть фича, вклад можно открыть клиентам банка у которых в течение 91 календарных дней отсутствовали вклады в банке.

4️⃣ Свой Банк. Свой вклад — ставка 17,05%, срок на 91 день, сумма от 30₽ тыс., снятие не предусмотрено, пополнение вклада возможно в течение первых 30 календарных дней с даты открытия. Выплаты % ежемесячно (эффективная ставка 17,29%).

5️⃣ Зираат Банк. Срочный — ставка 17,25%, срок на 91 день, сумма от 500₽ тыс., пополнение/снятие не предусмотрено. Выплата % в конце срока, открыть вклад возможно только в офисе.

6️⃣ МТС Банк. Влад + — ставка 16,77%, срок на 91 день, сумма от 10₽ тыс., пополнение первые 3 дня/снятие не предусмотрено. Выплаты % ежемесячно (эффективная ставка 17%).

7️⃣ БЖФ Банк. Специальный хит — ставка 16,64% срок на 550 дней с досрочным закрытием через 95 дней, сумма от 30₽ тыс., пополнение/снятие не предусмотрено. Выплаты % ежемесячно (эффективная ставка 16,89%).

8️⃣ БЖФ Банк. Доходный — ставка 16,54% срок на 95 дней, сумма от 30₽ тыс., пополнение/снятие не предусмотрено. Выплаты % ежемесячно (эффективная ставка 16,78%).

9️⃣ Банк объединённый капитал. Ежемесячный доход — ставка 16,55%, срок на 90 дней, сумма от 30₽ тыс., пополнение/снятие не предусмотрено. Выплата % ежемесячно (эффективная ставка 16,77%).

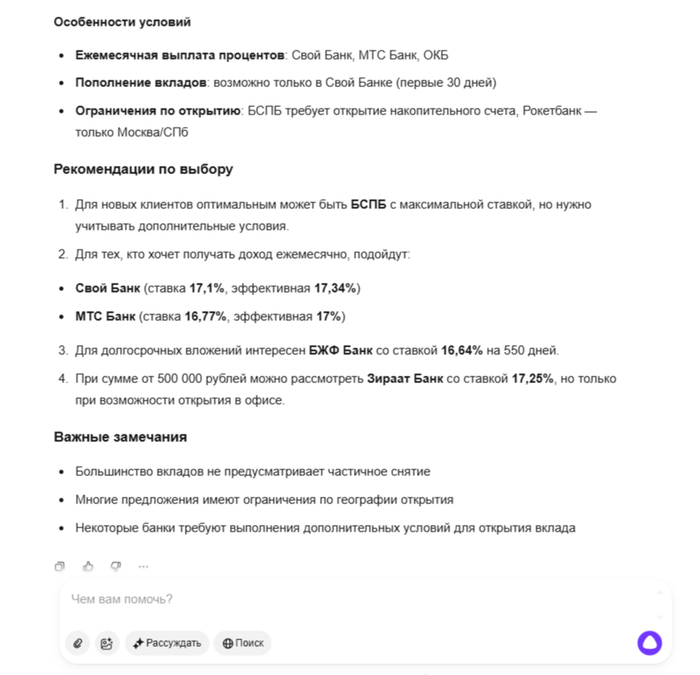

🔵 Чтобы подкрепить свой топ вкладов, попросил нейронку Алисы проанализировать данный список, вот рекомендация по выбору (смотрите скриншоты с полным описанием):

🟣 Для новых клиентов оптимальным может быть БСПБ с максимальной ставкой, но нужно учитывать дополнительные условия.

🟣 Для тех, кто хочет получать доход ежемесячно, подойдут:

Свой Банк (ставка 17,1%, эффективная 17,34%)

МТС Банк (ставка 16,77%, эффективная 17%)

🟣 Для долгосрочных вложений интересен БЖФ Банк со ставкой 16,64% на 550 дней.

🟣 При сумме от 500 000 рублей можно рассмотреть Зираат Банк со ставкой 17,25%, но только при возможности открытия в офисе.

Для себя бы я рассмотрел ежемесячный доход с капитализацией процентов, а так, вполне, согласен с рекомендацией, т.к. у каждого инвестора свой долгосрочный план (капитал, цель инвестирования и период). Ваше мнение?

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor