НМТП отчитался за I кв. 2025 г. — опер. расходов снижаются, увеличение % доходов, инвестиции в маржинальный проект. Див. база растёт

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за I квартал 2025 г. В I кв. компания осталась по выручке на том же уровне, даже несмотря на сокращение добычи сырья РФ. Прибыль просела из-за бумажного фактора, а FCF с лихвой хватает на дивидендные выплаты, и это при увеличении CAPEXa (прибыльный проект), не забываем про увесистую кубышку:

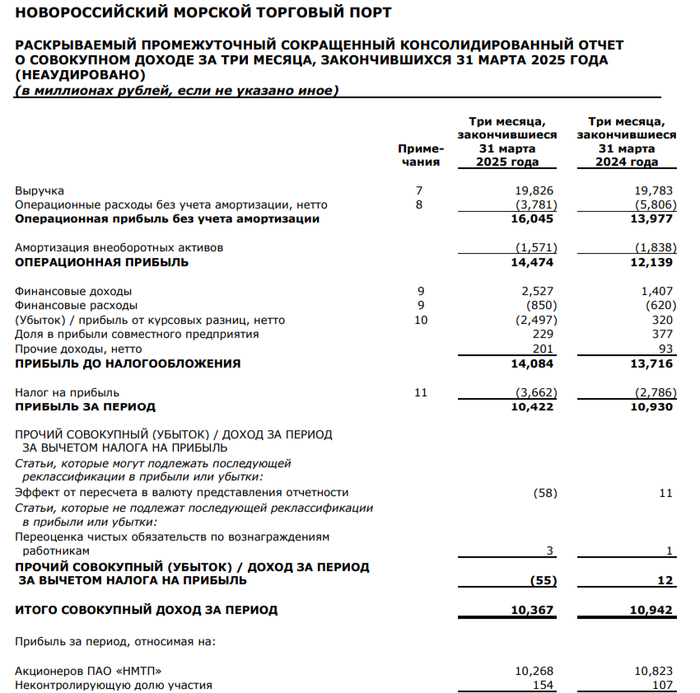

⛴ Выручка: 19,8₽ млрд (+0% г/г)

⛴ Операционная прибыль: 14,5₽ млрд (+19,8% г/г)

⛴ Чистая прибыль: 10,4₽ млрд (-4,6% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за I кв. 2025 г. по грузообороту портов России: Приморск — 16,4 млн т. (-2,6% г/г) и Новороссийск — 39,3 млн т. (-8,7% г/г), перевалка нефти и нефтепродуктов за квартал упала из-за того, что РФ в I кв. компенсировала добычу сырья за ранее превышенные квоты, сухих грузов — в Приморске рост, в Новороссийске снижение.

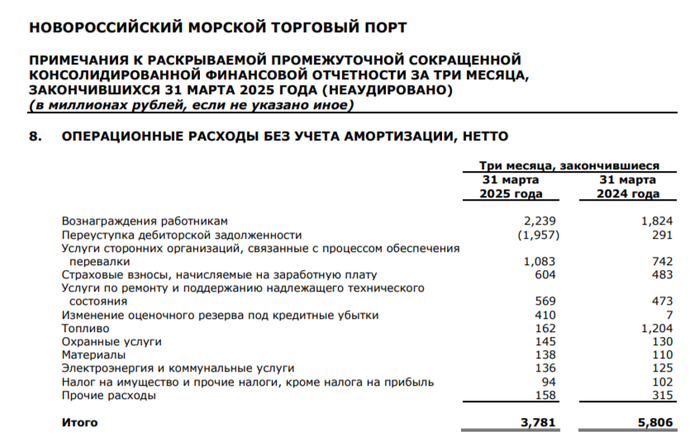

🛳 Выручки помогла индексация тарифов и некий рост в сухих грузах. Компания снизила операционные расходы до 5,3₽ млрд (-30,3% г/г), благодаря статьям: топливо — 162₽ млн (год назад 1,2₽ млрд) и переуступка дебиторки -2₽ млрд (это разовый эффект, год назад +300₽ млн). Отмечаю рост зарплат, который отобрал часть экономии на топливе — 2,2₽ млрд (+22,2% г/г). Теперь вы понимаете, почему опер. прибыль возросла на такой %.

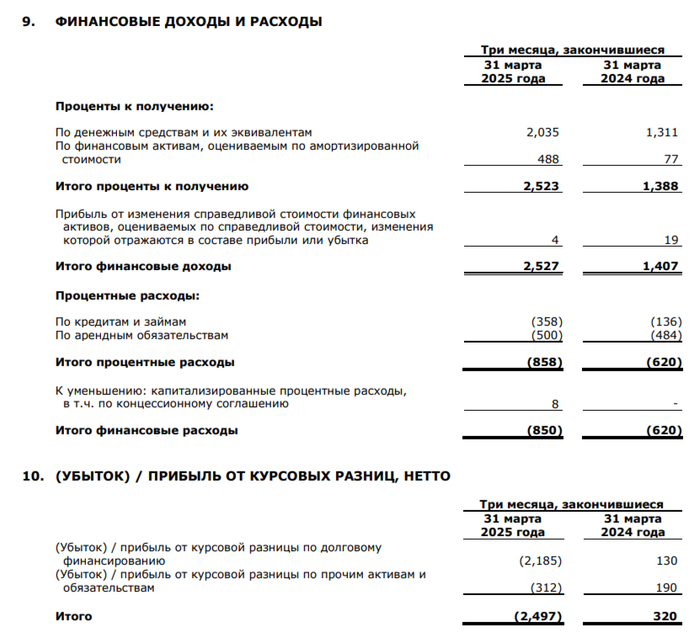

🛳 Прибыль снизилась из-за курсовых разниц, был получен убыток в -2,5₽ млрд (из-за укрепления ₽ т.к. валютные долги и кэш, год назад +320₽ млн). благодаря разнице финансовых доходов/расходов получилось немного сгладить убыток от курсовых — 1,7₽ млрд (годом ранее +800₽ млн, из-за высокой ключевой ставки и роста кэша на депозитах % выплаты увеличились до 2,5₽ млрд, +78,6% г/г). ЧП могла быть даже в % плюсе, если бы не увеличение налога на прибыль с 20 до 25%.

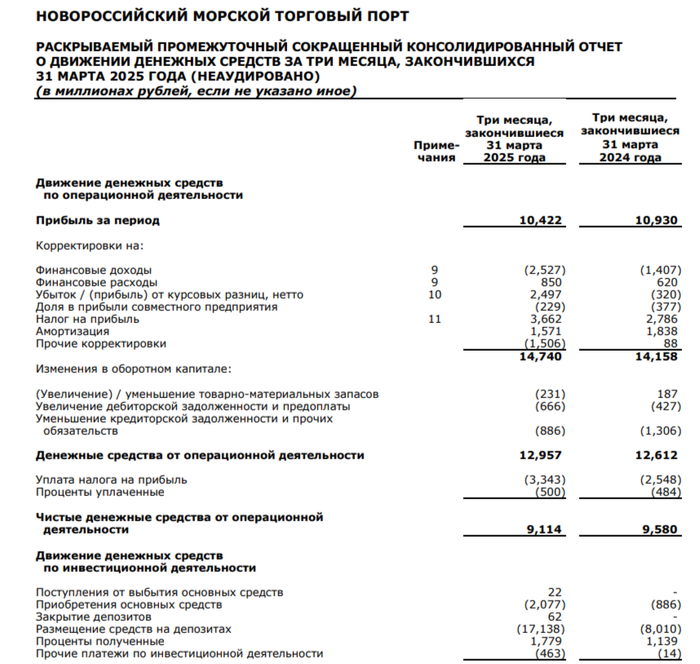

🛳 Компания нарастила денежную позицию до 47,2₽ млрд (на конец 2024 г. — 38,8₽ млрд). НМТП взял в I кв. долгосрочный долг на 207₽ млн и взял краткосрочный на ~400₽ млн, как итог долг возрос до 11,1₽ млрд (на конец 2024 г. — 10,5₽ млрд), % расходы возросли из-за ключа — 850₽ млн (+37% г/г). Чистый долг отрицательный, что говорит о финансовой стабильности компании.

🛳 OCF снизился до 9,1₽ млрд (-5,2% г/г) из-за изменений в оборотном капитале (увеличилась дебиторка и запасы). Компания многократно увеличила CAPEX, такое уже наблюдалась во II полугодии 2024 г. — 2,1₽ млрд (+233,3% г/г), такой скачок связан с началом стройки совместного с Металлоинвестом перегрузочного комплекса в порту Новороссийска (требуется порядка 52₽ млрд, у НПТП 3/4 доли, во II п. 2024 г. уже потратили 20₽ млрд, реализация проекта на 2027 г.). Как итог, FCF сократился — 8,7₽ млрд (-9,4% г/г). Компания направляет на дивиденды 50%, за I кв. в дивидендной базе порядка 0,27₽ на акцию, как вы понимаете FCF хватает.

📌 В апреле 2025 г. РФ добыла нефти — 8,981 млн б/с (+11 тыс. б/с м/м), то есть начиная со II кв. добыча будет только нарастать от месяца к месяцу, поэтому перевалка у НМТП тоже пойдёт вверх. Из-за высокой ключевой ставки % доходы продолжат увеличиваться, а CAPEX несомненно сократится по сравнению с 2024 г. (если разбить оставшеюся сумму инвестиций на перегрузочный комплекс). Планируемый грузооборот нового комплекса — 12 млн тонн (цены на сухие грузы выше, поэтому в 2027 г. будет весомая прибыль от него). Некоторых смущает консерватизм в див. выплатах (СД рекомендовал выплатить дивиденды за 2024 г. в размере 0,9573₽ на акцию) и шанс обратить на себя внимание гос-ва из-за высокой маржинальности (нарваться на налог, как Транснефть), но тогда есть шанс, что компания начнёт увеличивать payout, чтобы отвести от себя этот взор (предположение).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor