Лига биржевой торговли

Поделюсь радостью со своими 11-ю подписчиками

Недавно Сергей Логунов позвал меня на интервью! Кто его не знает - это основатель проп-трейдинговой компании LOG Capital. Мы общались полтора дня, в видео 3 часа по итогу осталось. Тут прям всё про мою жизнь и становление трейдером, взлеты и падения. Ну и немного советов.

Мировые цены на Aframaх в начале июля опустились ниже 40$ тыс. за сутки, плюс укрепился. Как дела у Совкомфлота?

Главное для СКФ это цены на фрахт и курс $, с учётом мировых цен, известно, что СКФ возит российскую нефть на 35-45% дороже, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~50-55$ тыс. в сутки (возможно меньше), а это уже не есть хорошо (большую роль играет летний период, санкции и сокращение добычи нефти РФ). С учётом новых санкций, связанных с Мосбиржей и НКЦ, то теперь ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных (понедельник $ — 88,1₽), укрепление рубля в июне негативно скажется на выручке компании. С уверенностью можно сказать, что II квартал для компании получился слабее, чем I, но эмитент продолжает получать сверх прибыль из-за наценки на фрахт и кубышки. Давайте отметим важные моменты:

⚓️ Власти EC включили в 14-й пакет санкций против РФ компанию СКФ и её генерального директора Игоря Тонковидова. Но учитывая, что порты ЕС для перевозки нефти танкерами СКФ не используются, то по сути санкции оказались пустышкой (сейчас вроде ходит один газовоз). Самые опасные, это февральские санкции США. Тогда их ввели против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Как итог, следуя из отчёта за I кв. 2024 г., пострадала операционная прибыль (222,7$ млрд, -36,6% г/г), во много из-за увеличившихся операционных расходов — 103,6$ млн (+29% г/г). Некоторые санкционные корабли бездействуют или возят по мировым спотовым ценам (наценка отсутствует).

⚓️ У компании накоплена неплохая денежная позиция (+1,25$ млрд), она даёт весомые % (+23,3$ млн), которые полностью покрывают % по займам (+19,6$ млн). Как итог, чистый долг сокращается 234$ млн (-9% г/г).

⚓️ У эмитента сократился FCF (+299,8$ млн, -24% г/г), но денег на дивиденды за квартал хватает с лихвой. В отчёте СКФ подтвердил приверженность цели по выплате дивидендов за 2023 г. на уровне 50 % от скорректированной годовой прибыли по МСФО в ₽ (акционеры уже утвердили финальные дивиденды 11,27₽ на акцию). С учётом корректировки эмитент уже заработал за I кв. 2024 г. 4₽ на акцию в виде дивидендов (чистая прибыль: 211,5$ млн, -23,7% г/г), и это при санкционном давлении, если удастся его обойти, то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 14-16₽ за год выглядят аппетитно при сегодняшней цене акции (но цены на фрахт падают, если продержаться на таком уровне, то дивиденд значительно уменьшится).

⚓️ Компания тратит на CAPEX 500$ млн, похоже, что данные деньги уходят на постройку газовозов для Арктик СПГ-2. Если всё же получится, то это дополнительная прибыль.

📌 Риски по компании значительно усилились из-за санкций, цен на фрахт и укрепления ₽, частично это можно заместить газовозами/кубышкой, но всё же риск недополучения прибыли при такой цене на фрахт велик (плюс санкционные танкеры стоят в порту или перевозят сырьё со скидкой). В общем, отслеживать данные необходимо, как и держать руку на пульсе.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Аукционы Минфина — фиксируем стабилизацию спроса за счёт флоатера, но доходность всё равно растёт в преддверии вероятного повышения ставки

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI опустился ниже 106 пунктов, доходность же самих бумаг продолжает увеличиваться на фоне заявлений главы ЦБ и данных по инфляции, единственным плюсом для Минфина является стабилизация аукционов за счёт флоатеров. На вторичном рынке происходит распродажа, и она образовалась благодаря некоторым факторам:

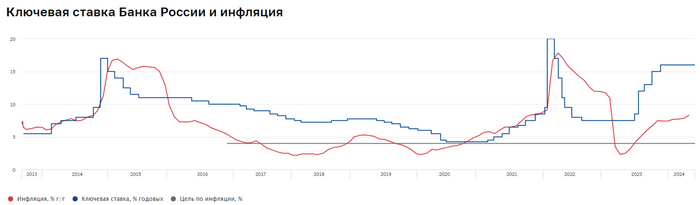

🔔 Банк России на предстоящем заседании будет обсуждать шаг повышения ключевой ставки — заявила глава ЦБ Эльвира Набиуллина.

🔔 По последним данным Росстата, за период с 25 июня по 1 июля ИПЦ вырос на 0,66% (прошлые недели — 0,22%, 0,17%), с начала июля 0,50%, с начала года — 4,51%. Как итог, недельная инфляция в июне составила 0,74%, у меня нет сомнений, что Росстат пересчитает месячную инфляцию и она окажется выше, такое уже происходит на протяжении 5 месяцев (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Проблема в том, что за один день июля ИПЦ вырос на 0,5%, в таком скачке виноваты тарифы ЖКУ, которые ожидаемо выросли на ~10% и ускорили годовую инфляцию до 9,22%, данная цифра в 2 раза выше цели регулятора (4,3-4,8%).

🔔 Минфин, конечно, снизил долю займа в 2024 г., но снижение смешное (до 3,92₽ трлн., всего на 150₽ млрд). Сумма остаётся рекордной с начала пандемии. Данный факт подтвердился анонсом новых выпусков: ОФЗ 26245 (погашение в 2035, купон — 12%), ОФЗ 26246 (погашение в 2036, купон — 12%), ОФЗ 26247 (погашение в 2039, купон — 12,25%), ОФЗ 26248 (погашение в 2040, купон — 12,25%). Купонная доходность — рекордная из всех выпусков ПД, а общий объём выпуска составит 2,75₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

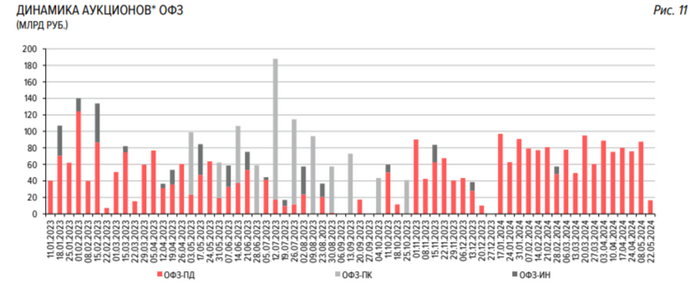

✔️ Минфин с октября 2023 г. не использовал флоатеры, рассказывая, что в этом году нецелесообразно использовать данный вид ОФЗ, но уже 2 аукцион подряд применяет их.

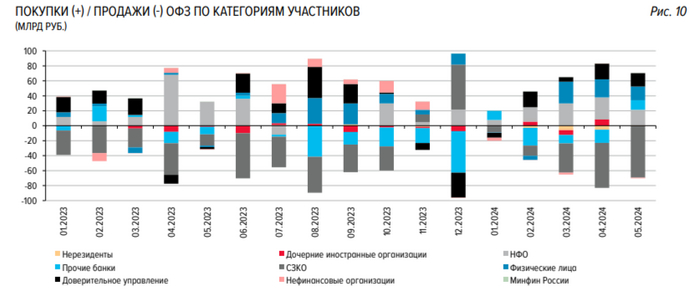

✔️ Согласно статистике ЦБ, в мае основными покупателями ОФЗ на вторичном рынке были вновь физические лица, а также НФО за счёт собственных средств — на 18,3₽ и 21,3₽ млрд соответственно. Крупнейшими продавцами стали 3 месяц подряд СЗКО, продав ОФЗ на сумму 69₽ млрд. Интересно, что на первичном рынке крупнейшими покупателями стали СЗКО, на них пришлось 68,2% от всех размещений. Банки берут первичку с премией, потом продают в рынок забирая её.

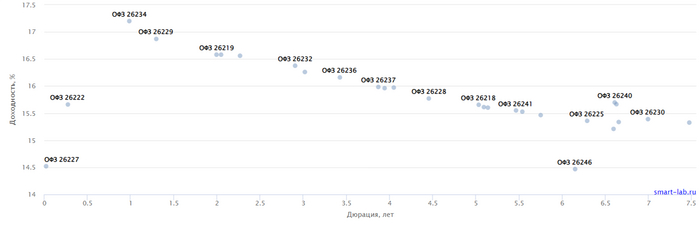

✔️ Доходность большинства выпусков перешагнула 15,8% (ОФЗ 26238 торгуется по 52,7% от номинала с рекордной 15,31% доходностью, кто покупал по 100%, то имеют сейчас -47% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то в III декаде июня она составила 16,088% (годичные ОФЗ дают доходность выше 16,8%).

А теперь к самим выпускам:

▪️ Классика: ОФЗ — 26248 (новый выпуск, погашение в 2040)

▪️ Флоатер ОФЗ—29025 (переменный купон, погашение в 2037 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос в классике составил — 42,4₽ млрд, выручка — 12,6₽ млрд (средневзвешенная цена —83,9%, доходность — 15,47%). Спрос во флоатаре был ошеломляющим — 192₽ млрд, выручка составила — 53,3₽ млрд (средневзвешенная цена —96,9%). Таким образом, Минфин заработал за этот аукцион ~66₽ млрд (всё благодаря флоатеру). Согласно плану Минфина на III кв. 2024 г. необходимо разместить 1,5₽ трлн, план трудновыполним, если не использовать доп. размещения и флоатеры.

📌 С учётом того, что Минфин хочет занять приличную сумму в 2024 г., анонсировав новые выпуски ОФЗ и отдав предпочтение долгосрочным бумагам с ПД, то плюс в ОФЗ — это фиксация повышенного % на долгие годы в "безрисковом" инструменте или ставка на флоатеры. При этом необходимо понимать, что вероятность повышения ставки в июле велика, поэтому можно рассчитывать на дальнейшее увеличение доходности (не торопитесь набирать длину).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Вопрос для знатоков:

Компания FESH

Мы ожидаем 18 ставку, глобально от сильного уровня не отскочили. Каждый раз идет поджатие к поддержке, притераемся ближе и ближе. Позитива на рынке нет, скоро отсечка сбера и лукойла.

Так вот, какова вероятность того, что вы купите эту акцию и она пойдет вверх ?

Я считаю мы должны пробивать уровень поддержки

Зачем учиться?

Прочитал сегодня на РБК, что на пересдачу ЕГЭ в этом году подали 113,5 тыс. заявлений, Большинство это те, кто не преодолел порог или набрал низкий балл, но есть и ребята, кто набрал больше 90 баллов и им этого малого, пересдают, хотят больше.

Только один выпускник получил 400 баллов по четырем предметам.

300 баллов по трем предметами набрали 42 человека.

648 человек получили 200 баллов за два предмета.

А 100-балльников в этом году — 8,7 тыс. человек.

Т.е. на одного со 100 балами приходится 10 которые показали слишком слабый результат. А большинство где-то посередине.

Это хорошо ложится и на Фондовый рынок. Сотни тысяч людей приходят на него каждый год. МосБиржа $MOEX говорит нам о 2,7 млн новых участников на рынке только с начала года.

Могу с лёгкостью предсказать, что у большинства будут средние результаты по рынку, а на одного который покажет результат лучше рынка, будет человек 10 которые сильно рынку проиграют.

Но в отличии от школы сдавать на результат на рынке придётся снова и снова, учиться всегда приходится снова и снова и вылетают с рынка не готовые к этому снова и снова. Так как рынок может расти, падать или быть в "скучном" боковике месяцами и годами.

Недавно общался с парой студентов, поймал себя на мысли, что ребята вообще не понимают зачем им эта специальность или конкретный предмет.

Когда общаюсь с теми кто накупил себе разных компаний и спрашиваю их зачем, тоже ловлю себя на мысли, что большинство вообще не понимает зачем им эта компании в портфеле и почему они её купили.

Но в первом и во втором случае есть общая черта. Если студент пошёл в универ потому что так надо и родители сказали, то что мы от него хотим? А что ему надо он и сам не знает.

Если человек купил акцию на рынке потому что так брокер или блогер написал, а сам он не знает что ему от этой компании надо. Спекулировать он взял или под дивиденды и рост бизнеса. Какой тогда будет результат? — с высокой вероятностью в районе случайного.

Все эти тесты ЕГЭ и Дипломы после универа просто повинность и "Значок, что ты не дурачок", но это только если сам не понимаешь зачем оно тебе. Другой момент если такое понимание есть, тогда это лишь инструменты для осуществления своих целей, планов, задач (нужное подчеркнуть).

Вот и с рынком так. Это всего лишь инструмент. Осталось только понимать, как его применять и для каких задач. А для этого придётся учиться

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

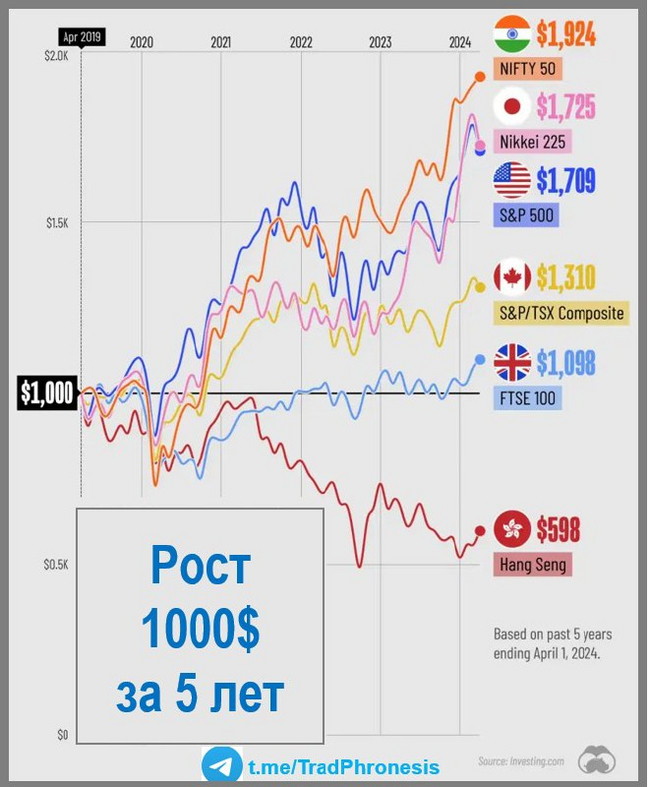

Мумбаи мания

Индийский индекс NIFTY 50 превзошел S&P 500 за последние 5 лет. Многолетний бычий рынок Индии привел к тому, что в 2023 году было побито несколько рекордов. Например, общая капитализация фондового рынка достигла 5 трлн долл.

Основной движущей силой этого роста является быстрорастущий средний класс страны. Согласно отчету Morgan Stanley, этот «сдвиг, который случается раз в поколение» приведет к тому, что к 2030 г. Индия станет третьим по величине фондовым рынком в мире, предположительно после США и Китая. Впрочем, это вызывает сомнения…

тг канал https://t.me/TradPhronesis

Инфляция в июне — катастрофа, месячный пересчёт даст ещё большие цифры. С началом июля ситуация только ухудшилась!

Ⓜ️ По последним данным Росстата, за период с 25 июня по 1 июля ИПЦ вырос на 0,66% (прошлые недели — 0,22%, 0,17%), с начала июля 0,50%, с начала года — 4,51% (годовая — 9,22%). Как итог, недельная инфляция в июне составила 0,74%, у меня нет сомнений, что Росстат пересчитает месячную инфляцию и она окажется выше, такое уже происходит на протяжении 5 месяцев (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, если мы приблизимся к 0,8-0,9% по пересчёту, то это подводит нас к 11% saar, уже стабильное двузначное число). Проблема в том, что за один день июля ИПЦ вырос на 0,5%, в таком скачке виноваты тарифы ЖКУ (обеспечили 0,47% прироста, но 0,03% за один день тоже многовато), которые ожидаемо выросли на ~10% и ускорили годовую инфляцию до 9,22%, данная цифра в 2 раза выше цели регулятора (4,3-4,8%). Вывод здесь один, что ДКП недостаточна жёсткая (большой привет ЦБ, который в июне сделал очередную глупость, сохранив ставку). Я, как всегда, отмечаю факторы, влияющие на инфляцию:

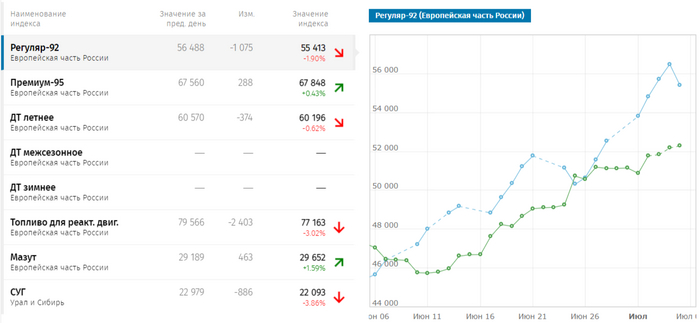

🗣 Данные по производству нефтепродуктов скрывают 6 неделю подряд, напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на ошеломительные цифры 0,52% (неделей ранее — 0,41%, такого прироста не было с осени 2023 г.), дизтопливо на 0,19%. Биржевая цена бензина устремилась в космос.

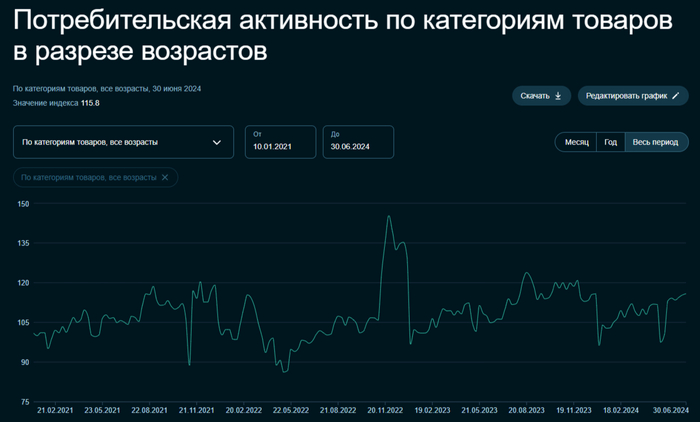

🗣 По данным Сбериндекса фиксируем, что под конец июня спрос вышел на новый пик 2024 г. Всё это отражается в предварительных данных по потреб. кредитованию в мае — 291₽ млрд (+2% м/м, в апреле — 248₽ млрд), темпы прошлого года вновь превышены (в апреле 2023 г. — 212₽ млрд). В автокредитовании продолжается безумство — 99₽ млрд (+5% м/м, в апреле — 76₽ млрд), в прошлом году, в мае — всего 38₽ млрд. Ипотека ускорилась, кредитов было выдано на 546₽ млрд (в апреле 466₽ млрд), из них 422₽ млрд это ипотека с господдержкой. Наглядно это показывают лидеры банковского сектора: отчёт Сбербанка за май, портфель жилищных кредитов вырос на 1,6% за месяц (в апреле 0,7%), с начала года на 2,9% и составил 10,4₽ трлн, портфель же потребительских кредитов увеличился на 1,5% за месяц (в апреле 1,3%), с начала года на 5,3% до 4₽ трлн. Ускорение произошло в 2 портфелях. У ВТБ в мае объём кредитного портфеля вырос на 8,6% до 22,8₽ трлн, помесячный прирост соответствует динамики банковского сектора (+1,7%). Поэтому регулятор начал действовать: с 1 июля льготную ипотеку свернули, ЦБ повысил надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил надбавки по автокредитам, но посчитал, что этого недостаточно. С 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят.

🗣 С учётом новых санкций, связанных с Мосбиржей и НКЦ, то теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных (понедельник $ — 88,1₽). Напомню, что Минфин внёс правки в бюджет и спрогнозировал курс $ — 94,7₽ на 2024 г. НГД доходы сократили из-за снижения цены на сырьё, Urals сейчас торгуется по 75,5$ (в новом бюджете прогнозируемая по 65$), с учётом курса цена за бочку сейчас составляет в районе 6650₽ (~6155₽ по новому бюджету, но с учётом регулируемого курса, то теперь при снижении цены сырья, регулятор может отпустить на немного ₽ ).

📌 К июльскому заседанию ЦБ по ключевой ставке мы можем выйти на 15-16% saar, тогда наш регулятор окажется просто в агонии, ибо инфляционная спираль не собирается останавливаться (бензин растёт рекордными темпами, цены на авиаперелёт тоже, спрос за счёт кредитования не охлаждается и всё это приводит к двузначной инфляции, возможно, мы ещё вспомним о 20% ставке). ЦБ же думаю надеется на июльские меры (отмена льготной ипотеки и ужесточение кредитования/автокредитования), но повышение тарифов ЖКУ внесли свои коррективы в инфляцию.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor