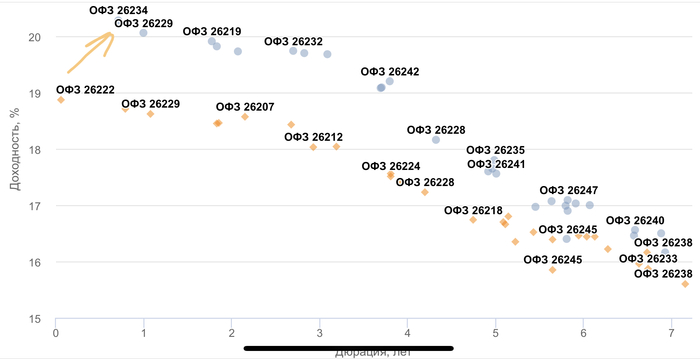

Вот мы ждём заседание ЦБ и гадаем, повысит ли ЦБ ставку на 1% или сразу на 2%.

Кто-то потирает руки, готовясь открыть вклад и ожидая новых щедрых предложений по вкладам от банков и посмеивается над теми кто грустит, потому что пару месяцев назад уже "зафиксировался" во вкладе под 20% доходность.

Но и те и другие вкладчики смеются над облигационными инвесторами которые тоже зафиксировали доходность, но ОФЗшки ушли в минус, а у вкладчиков минуса нет.

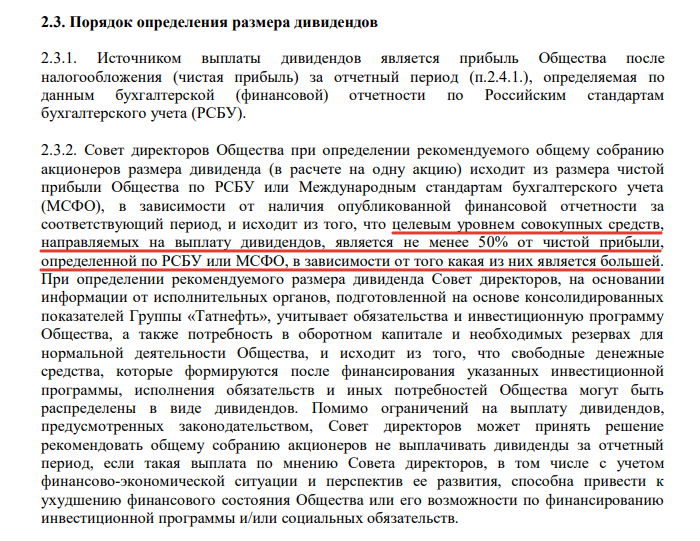

Но и вкладчики, и любители облигаций посмеиваются над инвесторами в акции, ведь БЕЗРИСКОВАЯ доходность выше чем дивиденды, да ещё и отменить эти дивиденды могут, да и акции в два раза упасть могут, кругом одни риски, а вот Вклад и ОФЗ это без рисков, это гарантии (лёгкие нотки сарказма)

Так называемая "безрисковая" доходность в большинстве случаев ниже, чем доходность в акциях. Не забудем что (2) "безрисковая" доходность не фиксируется навсегда.

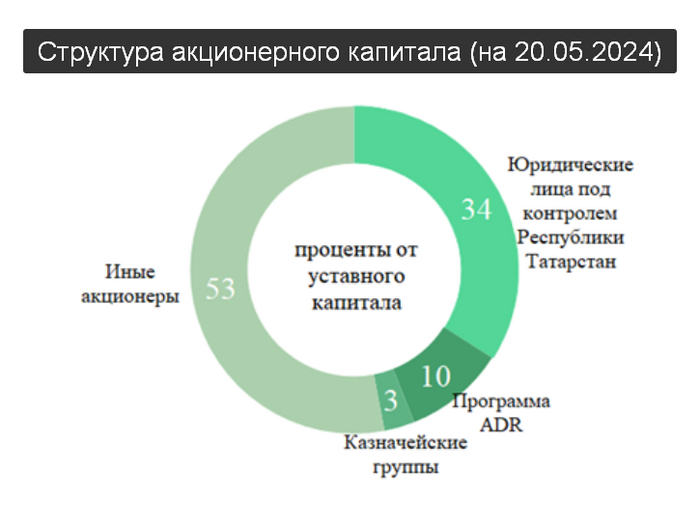

МосБиржа нам в начале месяца сообщала, что только физики вложили в фонды ~70 млрд руб (на три фонда денежного рынка LQDT , SBMM и AKMM приходится ⅘ этих вложений, 42%, 21% и 16% соответственно). Если у условного Сбера $SBER форвардная див доходность ~14% от текущей цены и гарантий дивидендов нет, а вот простой и понятный фонд ВИМ Ликвидность $LQDT даёт существенно больше. Выбор же очевиден? — нет.

То что бизнес абсорбирует инфляцию писал уже 100500 раз, повторяться не будем. Давайте в этот раз о росте.

Если сравнивать в лоб доходность депозита в 20% и див доходность условного Сбера, пусть будет 10% (ну вот так вот, решил в будущем срезать дивиденды, сюрприз неприятный). Остаётся разница в 10%.

Вопрос, сможет ли Сбер за ближайший год вырасти +10% вопрос открытый. Рассмотрим два варианта:

(1) Инфляция спадает.

Значит ставку будут снижать, экономику стимулировать и т.п., значит акции будут расти → пора покупать акции.

Вопрос как быстро на этом Сбер покажет +10%? до того как депозит закончится или успеем переложиться? В 2023 было 4 месяца когда Сбер прибавил за 1 месяц более 10%, а в Марте 2023 он прибавил 27,5% (и мы не считаем дивиденды).

(2) Инфляция НЕ спадает.

В случае депозита получаем просто деньги сверху и чувство спокойствия, что пока ждёте проценты сумма на вкладе в минус не уйдёт. Показатель реальная покупательная способность (плюс процент минус инфляция) интересует не многих — это нормально.

В случае покупки акций вместе с дивидендами мы получаем микроскопическую долю в бизнесе который отлично абсорбируют инфляцию (разбирали летом на примере Сбера).

Уверен, что среди читателей очень много тех, кто точно знает когда надо продавать условный Фонд денежного рынка и покупать акции на самом дне. Автор вот не знает, поэтому покупает дивидендные акции регулярно.

Если мы говорим про инвестирование на горизонте нескольких лет, то акции более правильный инструмент.

Если мы говорим про "отложить денег для покупки чего-то дорого ближайшее время", то наверно депозит или фонд денежного рынка будут лучше подходить.

Условная "безрисковая" доходность не фиксируется навсегда и подтачивается инфляцией. Какая инфляция будет через год? Кто знает. Но доля в бизнесе, который абсорбирует инфляцию, приносит Автору деньги через дивиденды, точно так же как сдавать условную студию в аренду приносит дивиденды в виде арендных платежей.

Вот только доходность от условной студии в СПб 5-8% от вложенного капитала (ещё + время + ремонты, но сейчас не об этом). А доходность от хороших акций по текущим ценам 8-15%.

Зачем брать рискованные акции, если безрисковая доходность выше? — не знаю зачем это вам. Сам беру потому нужна защита от инфляции на горизонте нескольких лет, а ещё потому что создаю себе дополнительный источник дохода.

#Инфляция #Дивиденды #Вклад

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Т-Инвестициях и БКС). Написанное не является индивидуальной инвестиционной рекомендацией