Прогноз по акциям РФ 14.07 на следующую неделю + разбор полётов за прошлую

Приветствую в моем лайв-журнале по трейдингу и инвестициям 👋

Я для себя лично формирую на каждую неделю прогноз по акциям и доллару, отрабатывая его в дальнейшем на своих деньгах. В какой-то момент появилось желания дополнительно монетизировать свои знания, и поэтому я начал вести свой отчет публично. Вот немного про меня и идею. На данный момент счет составляет 437 тыс. руб.

А тут есть моя статика доходностей за 2023 и 2024 год.

Мой тг c инфографикой и обучением.

В целом, идея в том, что можете смотреть на реальную практику работы с рынком от трейдера. Сформировать вместе со мной ответ на вопрос: Биржа - норм?

Структура обзора

1. Сравнение результатов прогноза прошлой недели

2. Технический анализ контекста рынка на следующую неделю

3. Выбираем конкретные акции для торговли

Cравнение результатов прогноза прошлой недели 🕓

Сильные бумаги по отношению к индексу Мос.Биржи (MOEX) 💪

1. Полюс Золото 07.07 - 12416 руб. | 14.07 - 12300 руб. | -0,93%

2. Московская биржа 07.07 - 235 руб. | 14.07 - 227 руб. | -3,4%

Слабые бумаги по отношению к индексу МосБиржи (MOEX) 👎

1. Алроса 07.07 - 70,04 руб. | 14.07 - 64,4 руб. | -8%

2. Самолёт 07.07 - 3006 руб. | 14.07 - 2867 руб. | -4,6%

Сравниваем с бенчмарком - Индексом Московской Биржи 🧐

Индекс 07.07 - 3149 руб. | 14.07 - 2973 руб. | -5,6%

Средняя результативность прогноза по сильным бумагам 💸💪

(-0,93%-3,4%)/2*50%(50% было по плану в лонге) = -1%

Средняя результативность прогноза по слабым бумагам 💸👎

(-8%-4,6%)/2*60%(60% было по плану в шорте)= -3,78%

Прогноз положительный👍, общая результативность по сильным бумагам лучше Индекса Московской Биржи и лучше слабых бумаг.

Теоретическая результативность: -1% (убыток от лонга) -3,78% (прибыль от шорта) = +2,78%

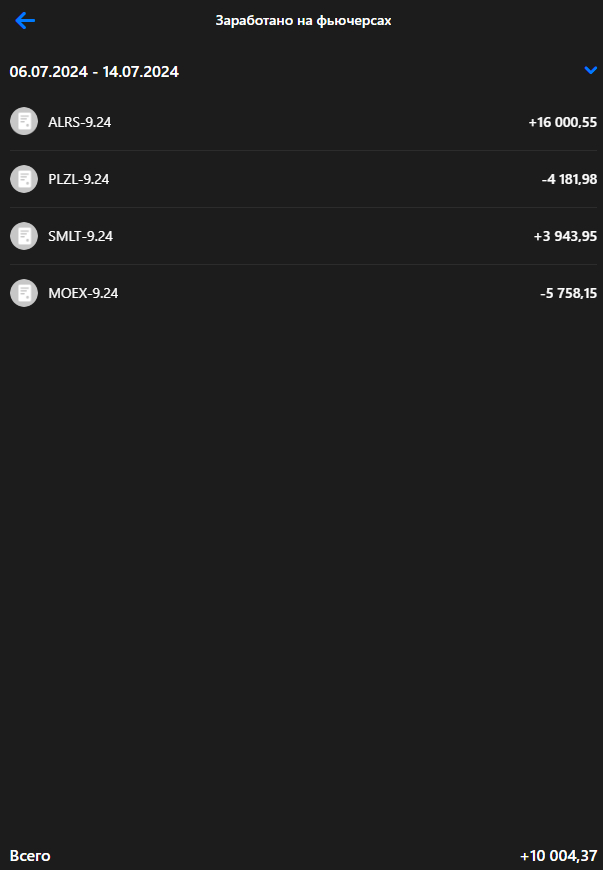

Мой результат: = +2,25%

Комментарии

Ждал шорт, но не думал, что совсем не будем тестировать прошлые покупки. Лишь в середине недели добрал продажи до 100% и совсем забыл про опционы...

В целом, учитывая, что доли продаж и шортов были почти равные при основном движении - результат хороший.

Что там с рынком. Анализ контекста на неделю 📈

Индекс Московской Биржи (отработка на фьючерсе) 📊

Для начала посмотрим на позиции юридических лиц, информация по которым размещается на сайте Московской биржи.

Информация о позициях юридических лиц на фьючерсе по Индексу на 14.07:

Физические лица👶:

07.07 - длинные 15 726 (-), короткие 19 010 (-)

14.07 - длинные 18 049 (+14,7%), короткие 20 754 (+9,1%)

Юридические лица 🧐 (как всем известно - эти ребята обычно реже ошибаются, ведь на кону большие деньги):

07.07 - длинные 51 445 (-), короткие 48 546 (-)

14.07 - длинные 51 401 (), короткие 49 019 (-)

Физические лица активно набирают длинные позиции, если снова пойдём вниз - будет хороший запал. Но из за того, что уже было сильное движение - вероятность невысокая, будто нужна небольшая расторговка.

Что там по графикам 📉📈

Что сказать... очень сильный бар продаж и отсутствие какой-либо силы покупок (хвост покупок под цифрой 1).

Сколько раз ошибался, что такая техническая картина может символизировать лишь дальнейшие продажи, но практика показывает обратное.

Три сценария, но все пока с ожиданием продаж:

1. Продажи сразу и сильные;

2. Тест покупок и продажи;

3. Тест покупок - слабые продажи - расторговка для попытка изменения тенденции.

Посмотрим дневку.

Новые покупки под цифрой 2 сильнее прошлых под номером 1. Пусть и покупки 2 прошли с большими объёмами, ещё и внизу, они не смогли закрыться выше прошлого бара продаж с меньшим объемом.

Показались продажи под номером 4, с объёмом выше среднего и больше предыдущего бара продаж. Результат тоже не очень, но есть важный нюанс - был хвост покупок (выделил цифрой 3), поэтому слабость продаж пока нельзя обозначить.

Надо посмотреть более мелкий тайфорейм, в любом случае, покупатель пока не демонстрирует силу.

Выделил ближайшие уровни защита которых должна показать дальнейшее развитие ситуации.

Если уровень 1 преодолеем, то можем пойти до уровня 316 000 по фьючерсу на Индекс Московской Биржи.

Уровень два выделил лишь потому, что он показывал хороший объём и результат.

Какие мои ожидания на неделю:

50% портфеля в лонг (буду добирать на неделе).

70% портфеля в шорт (буду добирать на неделе, в своем журнале отписываюсь).

Личная стратегия по акциям на следующую неделю💼

Кстати вот более детальное описание моей стратегии. Она для спекулянтов, а не для инвесторов.

Слабые бумаги - будут падать больше всех при коррекции Индекса Мск. или расти меньше всех при росте рынка. По возможности, я их шорчу через фьючерсы (тут можно посмотреть актуальные списки).

Сильные бумаги - падают меньше всех при коррекции Индекса Мск. и растут больше всех при росте рынка. Я захожу в лонги по этим бумагам на следующей неделе.

Венчурный портфель из опционов.

Здесь должен быть текст про портфель, который я с максимальным риском хочу разгонять, используя минимальные суммы, но я решил писать об это отдельно в своём телеграм канале.

Позиции с прошлой недели 🕓

Лонг:

-

Шорт:

1. Самолёт 250 тыс. руб. или 55% от портфеля

Сильные бумаги по отношению к Индексу Московской Биржи (IMOEX) на следующую неделю 💪

Если честно, то почти все акции очень сильно "смотрят вниз".

463 000 руб. * 50% = 231 250 руб. = 231 250 руб.

1. Полюс Золото 14.07 - 12300 руб. PZU4 фьючерс. Мои уровни по набору позиций на лонг:

📈 12300 руб. (231 тыс. руб.)

Цель: 12800 руб. +4%

Слабые бумаги по отношению к индексу Индексу Московской Биржи (IMOEX) на следующую неделю👎

463 000 руб. * 70% = 226 500 руб. / 3 = 108 000 руб.

1. Самолёт 14.07 - 2867 руб. SSU4 фьючерс.

📉 2867 руб. (оставлю прошлую позицию, но сокращу до 108 тыс. руб. )

Цель: 2700 руб. -5%

2. Русал 14.07 - 39,2 руб. RLU4 фьючерс.

📉 39,2 руб. (108 тыс. руб.)

Цель: 37,5 руб. -4%

3. VK 14.07 - 454 руб. VKU4 фьючерс.

📉 454 руб. (108 тыс. руб.)

Цель: 431 руб. -5%

Всем отличной недели)