Топ-10 надежных флоатеров на 2025 год. Доходность выше банковского депозита

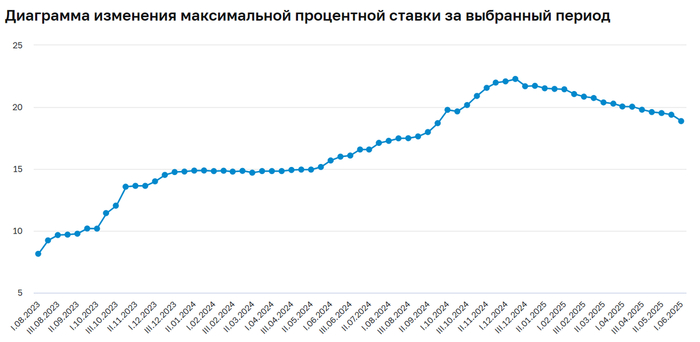

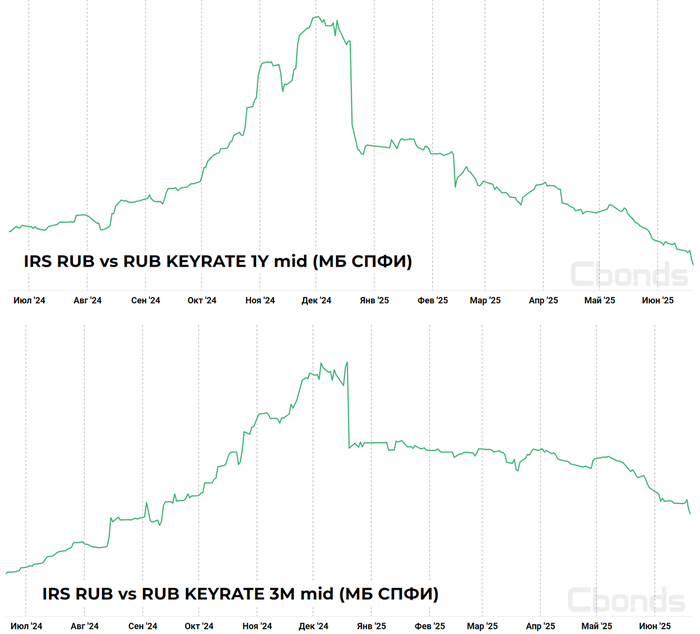

Флоатеры остаются одним из наиболее эффективных инструментов для защиты капитала и получения высокой доходности даже несмотря на ожидаемое снижение ключевой ставки Банком России. При правильном подборе они способны приносить доходность до 23% годовых, что делает их отличной альтернативой депозитам и многим облигациям с фиксированным купоном.

📍 Новосибирская область 34026 $RU000A10ABC2

Новосибирская область входит в состав Сибирского федерального округа. Численность населения — 2,79 млн человек (16-е место среди субъектов РФ).

- Рейтинг: АА (Эксперт РА)

- Купон: ключевая ставка ЦБ+4,5%

- Частота выплат: 12 раз в год

- Текущая цена: 1044Р

- Дата погашения: 29.11.2027

📍 ЯТЭК 001Р-06 $RU000A10BBD8

Занимается разведкой месторождений нефти и газа, а также добычей, транспортировкой и поставкой природного газа.

- Рейтинг: А- (Эксперт РА)

- Купон: ключевая ставка ЦБ+4,25%

- Частота выплат: 12 раз в год

- Текущая цена: 1011Р

- Дата погашения: 01.04.2027

📍 СЕЛЕКТЕЛ 001P-05 $RU000A10A7S0

Крупный провайдер IT-инфраструктуры, оказывающий услуги в сфере облачных технологий.

- Рейтинг: ВВВ (Эксперт РА)

- Купон: ключевая ставка ЦБ+4,0%

- Частота выплат: 12 раз в год

- Текущая цена: 1039Р

- Дата погашения: 23.05.2027

📍 Позитив 001Р-02 $RU000A10AHJ4

Российская компания, специализирующаяся на разработке решений в сфере информационной безопасности.

- Рейтинг: А (УК Доход)

- Купон: ключевая ставка ЦБ+4,0%

- Частота выплат: 12 раз в год

- Текущая цена: 1016Р

- Дата погашения: 17.12.2026

📍 ПАО «КАМАЗ» БО-П14 $RU000A10ASW4

Крупнейшая автомобильная корпорация РФ. Входит в Топ-15 ведущих мировых производителей тяжёлых грузовых автомобилей.

- Рейтинг: AA- (RU) АКРА

- Купон: ключевая ставка ЦБ+3,4%

- Частота выплат: 12 раз в год

- Текущая цена: 1018Р

- Дата погашения: 25.01.2027

📍 Инарктика 002Р-03 $RU000A10B8P3

Крупнейшая российская компания по выращиванию и товарной реализации лосося и форели.

- Рейтинг: A+ (RU) АКРА

- Купон: ключевая ставка ЦБ+3,4%

- Частота выплат: 12 раз в год

- Текущая цена: 1004Р

- Дата погашения: 22.03.2028

📍 ГТЛК 002Р-03 $RU000A107TT9

Это российская государственная компания, которая занимается лизингом (долгосрочной арендой) транспортных средств и оборудования.

- Рейтинг: АА- (RU) от АКРА

- Купон: ключевая ставка ЦБ+3,0%

- Частота выплат: 4 раза в год

- Текущая цена: 934Р

- Дата погашения: 19.05.2027

📍 Россети МР1P8 $RU000A10AFW1

Основным видом деятельности является управление различными предприятиями, работающими в секторе электроэнергетики.

- Рейтинг: ААА (RU) от АКРА

- Купон: ключевая ставка ЦБ+2,9%

- Частота выплат: 12 раз в год

- Текущая цена: 1022Р

- Дата погашения: 14.12.2026

📍 РусГидро БО-002Р-05 $RU000A10AEB8

Крупнейшая в России и вторая в мире гидрогенерирующая компания по установленной мощности.

- Рейтинг: AAA (Эксперт РА)

- Купон: ключевая ставка ЦБ+2,75%

- Частота выплат: 12 раз в год

- Текущая цена: 1013Р

- Дата погашения: 09.12.2026

📍 АФК Система 001Р-29 $RU000A108GL1

Крупнейшая в России публичная инвестиционная компания, основанная в 1993 году. В портфель активов входят преимущественно российские компании более чем из 15 отраслей экономики.

- Рейтинг: АА- (RU) от АКРА

- Купон: ключевая ставка ЦБ+2,4%

- Частота выплат: 4 раза в год

- Текущая цена: 846Р

- Дата погашения: 18.05.2028

Флоатеры сейчас выглядят интересными для тех инвесторов, которые консервативно смотрят на быструю победу над инфляцией и ждут начала плавного снижения ключевой ставки ЦБ.

В любом случае, выбор данного инструмента гарантировано даст Вам доходность выше банковского депозита, так как имеет определенную премию к значениям ключевой ставки.

✅️ На еженедельной основе делаю обзор своего публичного облигационного портфеля, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и проставленные реакции под постом.

'Не является инвестиционной рекомендацией