Яндекс отчитался за III квартал 2025 г. Финансовые результаты эмитента продолжают улучшаться, компания провела ресегментацию (выделила из сегмента бизнес юнитов прибыльные/убыточные направления, добавив их в старые сегменты и создав новые, также объединив др. сегменты):

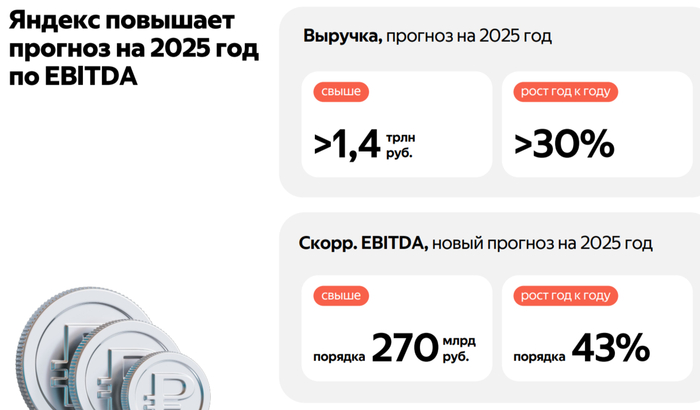

💬 Выручка: III кв. 366,1₽ млрд (+32% г/г), 9 м. 1₽ трлн (+33% г/г)

💬 Скоррект. EBITDA: III кв. 78,1₽ млрд (+43% г/г), 9 м. 193₽ млрд (+38% г/г)

💬 Скоррект. чистая прибыль: III кв. 44,7₽ млрд (+78% г/г), 9 м. 87,9₽ млрд (+26% г/г)

📱 Сегмент поисковые сервисы/ИИ (был изменён сюда добавили убыточный сегмент — сервисы/объявления, также включили прибыльные устройства и Алису из бизнес юнитов) остаётся основным добытчиком прибыли для компании, EBITDA — 63₽ млрд (+9% г/г). Рентабельность скоррект. показателя EBITDA снизилась до 45,5% (-0,2 п.п. г/г). По сути рост случился на инфляционные цифры, добавление новых сегментов не прошло бесследно.

📱 Сегмент городские сервисы (райдтех, электронная коммерция и доставка). По EBITDA: направление райдтеха (такси, самокаты и каршеринг) тянет всех наверх — 28,6₽ млрд (+41% г/г), а вот электронная коммерция (маркет, лавка и еда) — -6,6₽ млрд (-54% г/г) и доставка убыточны уже на протяжении долгого периода — -3,1₽ млрд (+87% г/г). Стоит признать, что убытки в электронной коммерции снизились относительно прошлого квартала и года.

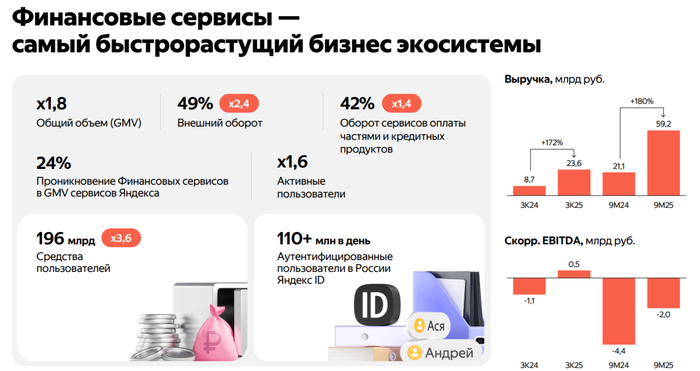

📱 Новый сегмент персональные сервисы (Яндекс Банк, Плюс/развлекательные сервисы и Свои Плюсы/другие сервисы). По EBITDA: Яндекс Банк — 0,5₽ млрд (годом ранее -1,1₽ млрд), Плюс/развлекательные сервисы — 3,3₽ млрд (+177% г/г) и Свои Плюсы/другие сервисы — -0,4₽ млрд (годом ранее +0,1₽ млрд). Учитывая, что до этого сегмент плюс/развлекательные сервисы был больше года прибыльным, а ЯБ самый быстрорастущий бизнес, то за новый сегмент нет беспокойства.

📱 Новый сегмент Б2Б Тех (Яндекс Облако и 360), EBITDA: 2,2₽ млрд (+110% г/г), рост связан с увеличением числа крупных клиентов (монополия во всей красе).

📱 Новый сегмент Автономные технологии (робото-такси-доставщики, автономные грузовики, разработка), EBITDA: -4,2₽ млрд (+100% г/г), из-за развития и инвестиций сегмент убыточен (в общем понятно кто тянул на дно в сегменте прочие бизнес юниты).

📱 Сегмент прочие сервисы и инициативы (образовательные проекты и общ. расходы штаб квартиры) — EBITDA: -4,2₽ млрд (-35% г/г). С сегмента забрали прибыльные проекты (ЯБ, Яндекс Облако, Алису), но не забыли и убыточный (Автономные технологии). С учётом того, что сегмент имеет выделенные расходы, то его убыточность понятна (плюс инвестиции на образовательные проекты). Но убытки сокращаются из-за оптимизации общекорпоративных расходов.

📱 Чистая прибыль за III кв. 2025 г. составила 34,6₽ млрд (+355% г/г), её корректируют на вознаграждение на основе акций сотрудникам (+10,3₽ млрд), и курсовых разниц (-0,3₽ млрд). Расходы по вознаграждению сотрудников сокращаются, как от квартала к кварталу (II кв. — 11,5₽ млрд), так и от года к году (9 м. — 38,3₽ млрд, -48% г/г). Удивляет то, что компания за I п. 2025 г. в виде дивидендов выплатила ~30,4₽ млрд (на вознаграждение потратили больше), а ещё у компании долговых инструментов на 65₽ млрд (сокращение долговой нагрузки не витает в воздухе?).

📱 OCF увеличился до 54,6₽ млрд (+2,4% г/г), слова благодарности Яндекс Банку (клиентские депозиты 38,6₽ млрд vs. 12,5₽ млрд годом ранее), CAPEX 39,7₽ млрд (+4,5% г/г), как итог FCF составил 9,8₽ млрд (-16,2% г/г). Компания в долг дивиденды не платила (FCF за 9 м. — 35,9₽ млрд).

📌 Менеджмент повысил свой прогноз скоррект. EBITDA за 2025 г., она составит не менее 270₽ млрд, проблема в том, что большая часть уйдёт на вознаграждения, инвестиции и обслуживание долга (долг составляет 255,9₽ млрд, % расходы увеличились в 2 раза — 47,5₽ млрд), поэтому ожидать повышенных дивидендов в будущем не стоит.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor