Сбер . Дешевле капитала

Вышел отчет у Сбера за 9 месяцев 2024. Коротко пройдемся по основным моментам отчета у главного банка страны + выскажу свое субъективное мнение о том, почему я готов начать делать покупки Сбера к себе в портфель.

📌 Что в отчете?

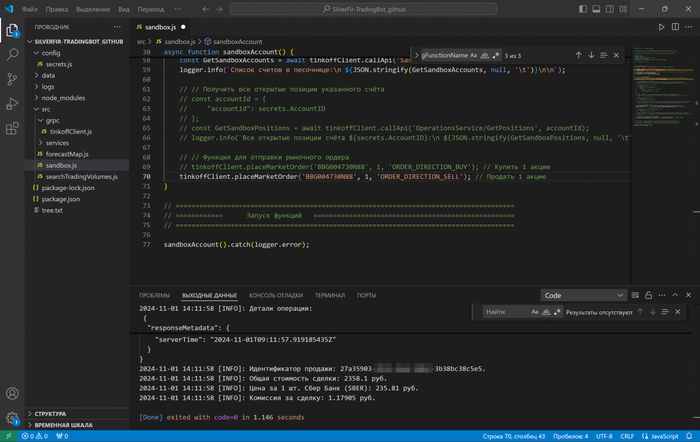

Тут будут сухие цифры:

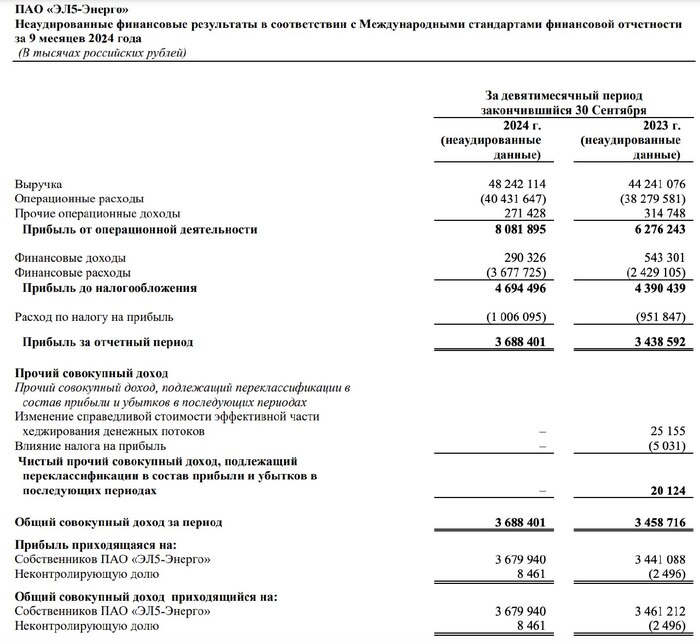

— Чистые процентные доходы. Выросли на 19% до 2 175 млрд (1 кв. 2024 = 700 млрд., за 2 кв. 2024 = 713 млрд., )

— Чистые комиссионые доходы. Выросли на 10% до 612 млрд (1 кв. 2024 = 184 млрд, 2 кв. 2024 = 210 млрд, 3 кв. 218 = млрд)

— Чистая прибыль. Выросла на 7% до 1 227 млрд (1 кв. 2024 = 397,4 млрд., за 2 кв. 2024 = 418,7 млрд, 3 кв. 411 = млрд). Третий квартал показал нулевую динамику год к году по двум причинам: пересчет налоговых обязательства из-за роста ставки на прибыль с 20 до 25%, а также сильным ростом резервов до 125 млрд в 3 квартале (за весь год 277 млрд).

— Дивиденды. Пока дивидендная траектория неплохая, так как заработали за 9 месяцев уже на дивиденды 28 рублей. По итогам 2024 г. должны превзойти результат прошлого года.

📌 Текущая ситуация

По сравнению с моим разбором пару месяцев назад ситуация стала хуже в экономике, но зато цена по Сберу стала действительно интересной для покупки. Оба риска, которые описывались ранее реализовались:

— Толпу обули. Акции Сбера были и есть почти у каждого в портфеле. Если посмотреть на народный портфель, то на акции Сбера приходится более 40%! В итоге куда-то сдулось большинство фанатов акции, а некоторые безумцы покупали полгода назад Сбер по 320+ ради дивидендов в 30 рублей. Почему сейчас не покупаете по 240 при потенциальном дивиденде в 40 рублей? Странные люди, хотя сейчас наоборот начинается время покупок...

— Гравитация ставки. Результаты банков очень сильно зависят от процентных ставок, а сейчас она рекордная в новейшей истории, что создает много проблем:

1) Сжатие чистого процентного дохода, так как стоимость привления депозитов растет, а кредиты все труднее выдавать по текущим ставкам

2) Кредитование будет замедляться из-за заградительных ставок. Я не представляю какие нужно иметь доходы, чтобы позволить сейчас взять ипотеку или машину в кредит. По статистике видно замедленее розничного кредитование, а вот корпораты пока кредитуются как не в себя

3) Резервы могут сильно подскочить, так как еще не было банкротств (некоторым даже крепким бизнесам с кредитами будет тяжело), но мы уже видим как Сбер сильно нарастил резервирование, что дает нулевый результат год к году.

📌 Почему сейчас хорошая цена 🧐

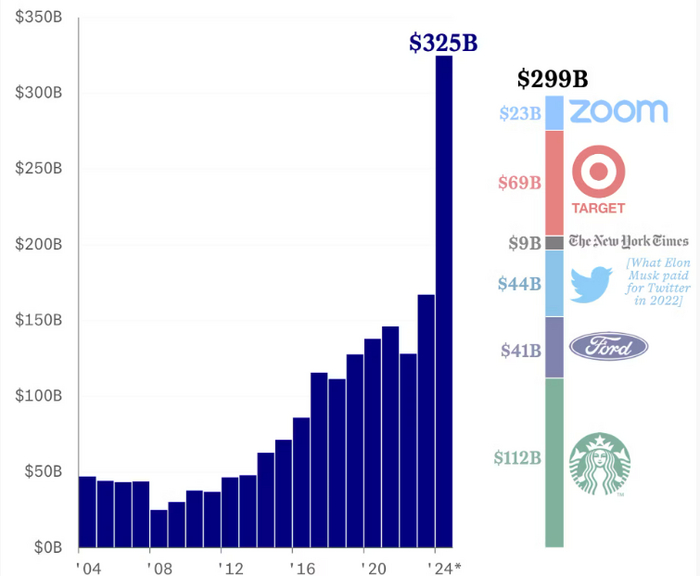

По Сберу есть отличный индикатор: это соотношение капитализации к собственному капиталу. При текущей капитализации в 5370 млрд Вы покупаете Cбер по P/BV >0.8, что отлично! Если посмотреть на горизонте 10 лет, то сильно дешевле по этому показателю Сбер стоил только в 2022 году.

Да, в моменте у банка может сильно просесть прибыль, но очень маловероятно, что капитал начнет испаряться, поэтому смотрю в первую очередь на P/BV, а не на P/E. Также важно понимать, что исторически компания эффективна (ROE в 25%) и способна приносить деньги акционерам в отличии от ВТБ 🏦

Могут ли акции уйти ближе к 200 рублям? Конечно, могут, поэтому надо аккуратно формировать позицию, так как тут падающий нож. Зачем ловить падающий нож? Во-первых, никто не знает где дно, а во-вторых, меня текущая цена почти устраивает!

Вывод: проблемы в экономике начинают набирать обороты, что видно из роста резервирования у Сбера, но акцию укатали уже на 30% ниже капитала! Считаю, что текущая цена - это хорошая возможность, которая редко выпадает, поэтому думаю о том, чтобы постепенно начать аккуратно формировать позицию в лучшей акции на нашем фондовом рынке.

Подпишись, мне будет приятно!