Как рост ставок центральных банков НЕ снижают инфляцию

В последние пару лет главной экономической темой в России является высокая инфляция и высокая Ключевая Ставка.

Как Банк России думает что влияет на инфляцию:

Основные инструменты денежно-кредитной политики – ключевая ставка и коммуникация. Банк России использует ключевую ставку для влияния на инфляцию. Ключевая ставка – это процентная ставка, под которую Банк России проводит краткосрочные операции с коммерческими банками, предоставляя или привлекая у них денежные средства.

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять. При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Изменение потребительской, производственной и инвестиционной активности воздействует на совокупный спрос в экономике, который в свою очередь влияет на динамику потребительских цен.

Так и вижу как строительные компании, которые в основной массе строят на заёмные деньги, при повышении КС радостно останавливают стройки и несут отсутствующие у них деньги в банк под проценты. Или производство вместо того чтобы закупать сырьё, останавливается и начинает инвестировать. Есть конечно наивные люди утверждающие что средний и крупный бизнес должен рассчитывать только на свои собственные средства, но правда жизни в том, что вся мировая экономика в данный момент построена на заёмных средствах.

Ведь при анализе ситуации в экономике самим ЦБ, они выявили из 78 крупнейших нефинансовых компаний, 32% с повышенной кредитной нагрузкой.

Особую роль в передаче в экономику сигнала о денежно-кредитной политике играют инфляционные ожидания, которые дополняют другие механизмы воздействия денежно-кредитной политики на экономику и влияют на их работу. Ведь именно с учетом собственных ожиданий по инфляции участники экономики принимают решения о потреблении, сбережении и инвестировании, устанавливают процентные ставки, заработную плату и цены. Банк России влияет на ожидания экономических агентов с помощью своей информационной политики.

"Инфляционные ожидания" - это конечно отдельная категория бреда. Кто из 120 млн. взрослого населения страны вообще задумывается о своих "инфляционных ожиданиях"? Высокие "инфляционные ожидания" приводят к росту потребления, дабы потратить свои деньги до того как их потрепает инфляция. И что делает ЦБ? Он поднимают КС до 20% и одновременно заявляют что инфляция 9%. И чему потребители больше поверят: действиям ЦБ поднявшим ставку до 20%, а значит примерно такая же и инфляция, или словам про инфляцию в 9%?

А сколько "участников экономики" регулярно смотрят пресс-конференции ЦБ, чтобы скорректировать свои действия исходя из заявлений представителей ЦБ?

В общем много вопросов и совсем нет ответов, и самый главный вопрос: откуда у всего этого "растут ноги"?

Кандидат №1 - Стагфляция 70-х в США.

Существует мнение, что высокую инфляцию в США в 70х-80х годах ФРС снизил высокой ставкой, что на мой взгляд является заблуждением.

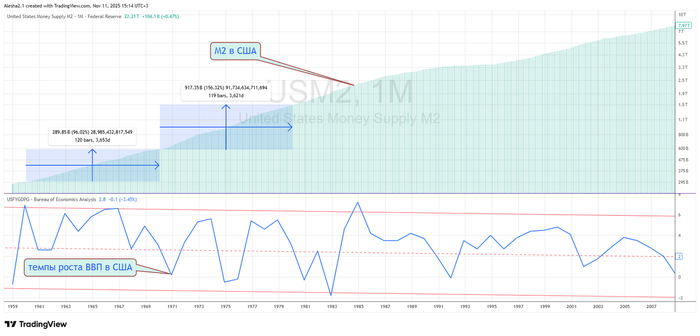

Во-первых, высокая инфляция была вызвана монетарными факторами, т.е. фактически самой ФРС. Темпы роста денежной массы увеличивались, а темпы роста ВВП снижались, т.е. на единицу товара или услуги приходилось всё больше денег. В добавок к этому, до 1971 года доллар был жёстко привязан к доллару, который не смотря на увеличившуюся денежную массу, в целом, сохранял покупательную способность. с 1959 по 1965 год инфляция составила 9.5%, а рост денежной массы - 60%. С началом действий правительств по пересмотру роли золота в международной экономике в 1971 году, начала расти и инфляция доллара, компенсирую предыдущий период низкой инфляции.

Инфляция создаётся Правительством и никем иным.

Если инфляция всегда является следствием увеличения количества денег, ответственность за инфляцию всегда лежит на правительстве.

Милтон Фридман

Во-вторых, если внимательно посмотреть на график ставки ФРС и уровня инфляции обнаруживаются странные вещи.

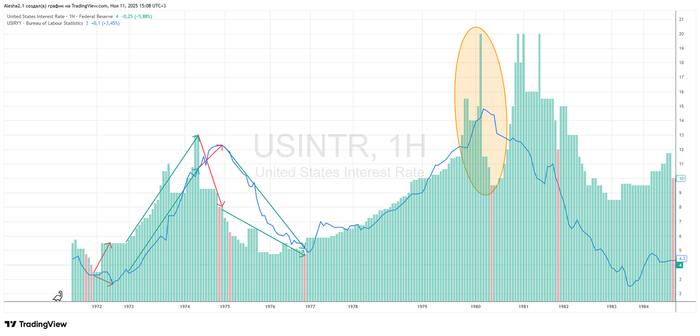

На фоне снижения инфляции весь 1971 и первую половину 1972 года, ФРС в январе 1972 года зачем-то резко поднял ставку с 3.5% до 5.5%(на 60%). После чего, развернувшаяся вверх инфляция, привела к постоянному росту ставки, где ФРС сохранял положительный спред примерно в 2%. И далее произошло ещё одно странное событие: в июле 1974 года, на фоне растущей инфляции, ФРС снизил ставку с 13% до 9.25%(на 30%) и далее до декабря снизило её до 8%. Инфляция выросла с 10% до 12%, а ФРС за этот же период снизил ставку с 13% до 8%. Это совершенно не бьётся с нынешним подходом в "борьбе" с инфляцией.

Следующая "странность" произошла в марте 1980 года, когда на фоне роста инфляции ФРС снизил ставку с 20% до 11.5%. Что характерно, сразу после этого инфляция показала свой пик и начала снижаться вместе со ставкой в 8.5% к середине года. И вроде всё хорошо, инфляция снижается, но кому-то пришла в голову идея вернуть ставку на уровень 20%, правда на темпы снижения инфляции это никак не отразилось.

Получается ФРС два раза на фоне роста инфляции резко снижало ставки, что приводило к её устойчивому снижению.

Кандидат №2 - инфляционное таргетирование.

В начале 90-х годов 7 индустриально развитых стран решили перейти к инфляционному таргетированию: Новая Зеландия и Канада, затем к ним присоединились Великобритания, Финляндия, Швеция, Австралия и Испания. С 1999г. инфляционное таргетирование использует Центральный банк Европы.

Более подробно инфляционное таргетирование было написано в соответствующей статье.

Но если вкратце, то результаты, мягко говоря, сомнительные.

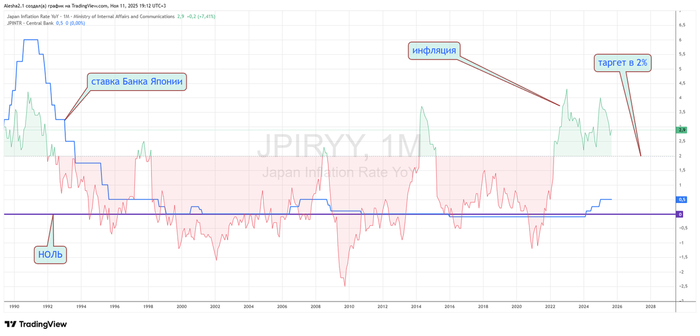

В Японии ставку держали в районе 0% два десятилетия пытаясь повысить инфляцию до приемлемого значения и избежать дефляции. Вероятно всемирный всплеск инфляции вызванный активным печатанием и раздачей денег в 2020-2022 годах, поспособствовало росту инфляции в Японии до таргетированных 2%, и даже немного выше.

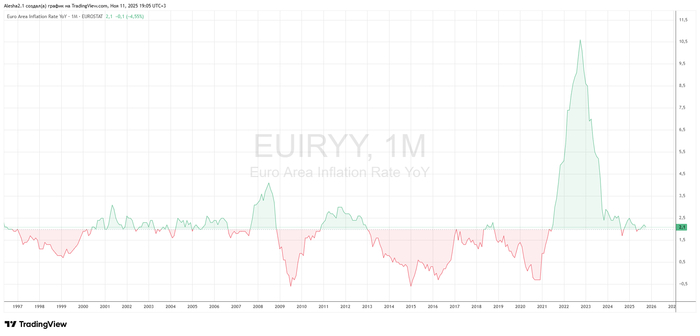

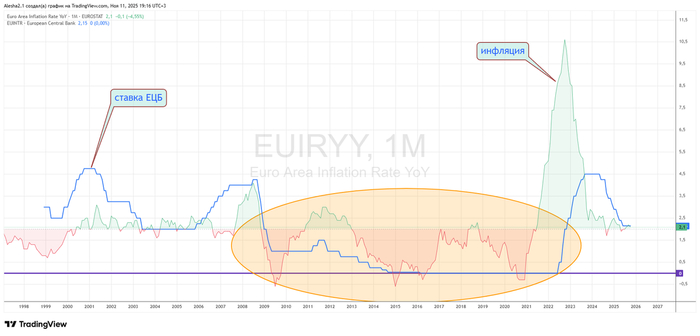

В Еврозоне, ситуация оказалась похожей: с 2009 года, несмотря на все усилия ЕЦБ инфляция находилась существенно ниже таргета, и только рост денежной базы с 3 до 6 трлн. евро, в 2020-2022годах, привело к росту инфляции.

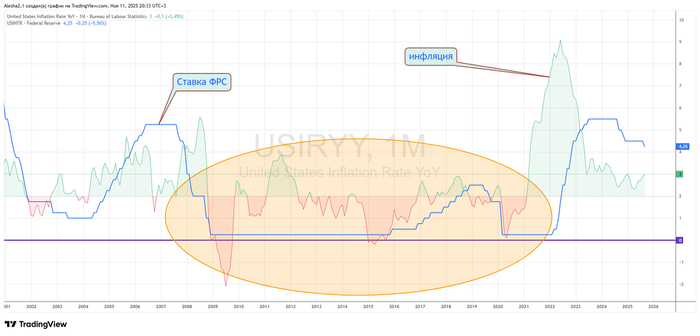

В США с 2009 по 2020 год, средняя ставка ФРС была ниже средней инфляции, что так же не привело к её росту.

По итогу видно что низкие ставки не приводят к росту инфляции и никакие действия ЦБ РФ не приводят инфляцию к таргету.

Повторю другими словами: ставка ЕЦБ ниже инфляции, на протяжении десяти лет, не привела к её(инфляции) росту. В Японии и США ситуация была аналогична.

МВФ поставил эффективность таргетирования инфляции под сомнение.

Помимо отсутствия каких бы то ни было фактов работоспособности Инфляционного Таргетирования, очередной гвоздь в крышку гроба этого вредительства решил вбить и святая святых всех российских мейнстримных экономистов - МВФ.

Режим инфляционного таргетирования (ИТ), который десятилетиями считался универсальным, действенным и эффективным инструментом стабилизации цен, в период глобального инфляционного шока 2022 г. не обеспечил преимуществ. Такие выводы содержатся в докладе Международного валютного фонда (МВФ)

Расчеты МВФ показали, что, несмотря на решительное и раннее повышение процентных ставок, центральные банки с режимом ИТ не добились статистически значимо лучших показателей, чем их коллеги без таргета. Авторы исследования проанализировали данные по 70 странам, в 33 из которых центральные банки придерживались ИТ, а в 37 – нет.

Расчеты ЦЭМИ РАН также показали, что снижение ставки на 1 процентный пункт (п. п.) добавляет около 0,3% к ВВП и практически не повышает инфляцию (эффект в пределах 0,1 п. п. через два квартала).

Таким образом предположение о том что неоправданное повышение КС Банком России ведёт к стагнации экономики, перестаёт быть предположением.

Турецкий опыт.

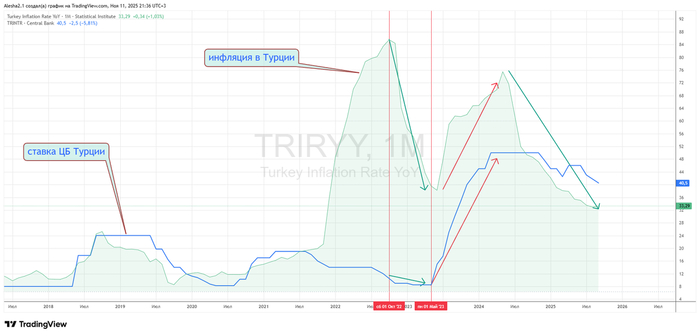

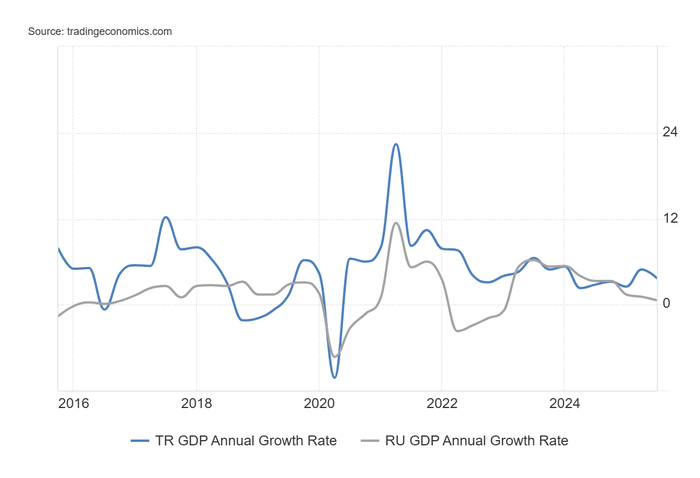

Некоторые особо начитанные насмотревшиеся ютуба, сразу начнут возражать: если не повышать ставку, то будет как в Турции. Однако если присмотреться к графику, то картина складывается "странная".

Если до октября 2022 года ситуация складывалась как нас пугают различные экономисты: при снижении ставки выросла инфляция, то с октября 2022 до мая 2023 года всё пошло вопреки "экономической науки", инфляция снизилась с 80 до 40 % при КС в 8.5%. Однако что-то щелкнуло в голове руководителя ЦБ и он решил начать поднимать ставку, в результате, через месяц инфляция перестала снижаться и снова начала расти. ЦБ решил остановиться на 50% несмотря на продолжающийся рост инфляции и о чудо, инфляция со временем начала снижаться(с 75% до 33%). Что характерно, в период повышения, КС Турции была на 1500п.п.(15%) ниже инфляции, в отличии КС в России, которая была на 1000п.п.(10%) выше инфляции.

Таким образом оба периода снижения инфляции сопровождался НЕповышением КС.

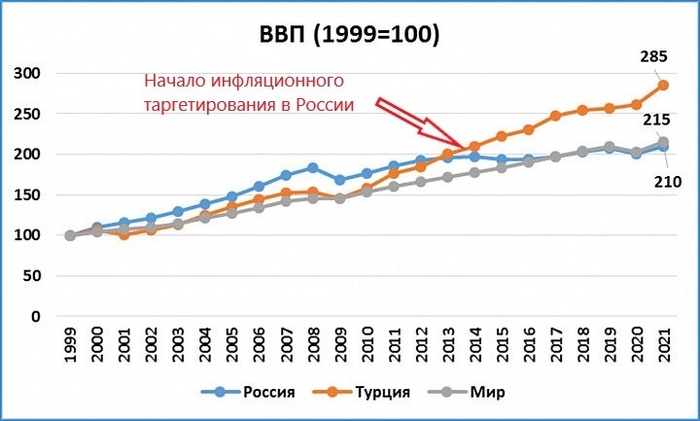

Ко всему прочему, все любители ссылаться на турецкий опыт, почему-то не приводят в пример турецкое ВВП. Когда речь заходит об инфляции, все забывают что людям важен только рост благосостояния, которое можно выразить через ВВП, а не какая-то там инфляция: лучше иметь рост доходов в 30%, при инфляции в 20%, чем рост в 0% при инфляции в 4%(таргет ЦБ по инфляции).

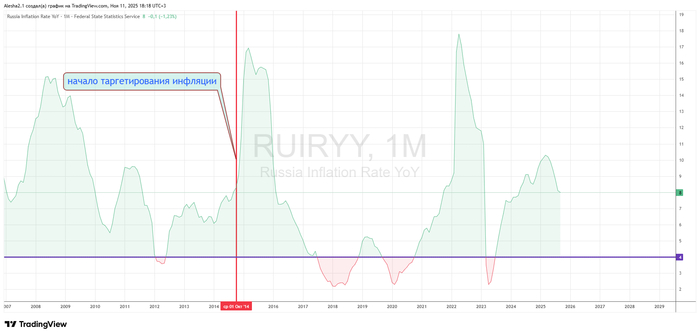

Как видно, темпы роста ВВП Турции стабильно выше российского ВВП, как до 2020 года, так и в 2020-2021 годы. По чисто случайному совпадению, ВВП России начал стагнировать аккурат с началом политики Инфляционного Таргетирования в конце 2014 года.

Итоги

При рассмотрении опыта Стагфляции 70х в США и современной ситуации в Турции видно что повышение КС не приводит к снижению инфляции, а Инфляционное Таргетирование вообще не работает.

Судя по всему, пока в правительственных учреждений не будет чётко прописанная цель в виде роста благосостояния граждан, либо тотальное сокращение государственного аппарата, для предоставления гражданам возможности самим увеличивать своё благосостояние никакого устойчивого развития не предвидится. А пока, остаётся единственная надежда на длительный цикл роста цен на углеводороды, как в 00-е годы.

Телеграм: https://t.me/real_economics