На этой неделе продолжается стремительное падение рынка акций, которое началось еще пару недель назад после заседания ЦБ. С того момента индекс ММВБ уже упал почти на 10% и продолжает падение. Это одно из самых устойчивых падений в этом году. Отскочить рынку и сбить падающий тренд пока никак не удается. Давайте посмотрим, какие есть перспективы у акций на ближайшую неделю, и как далеко может продолжиться падение.

О том, что рынок акций разворачивается вниз и готовится начать новую большую волну падения, я предупреждал еще возле уровня 2900 после пробоя глобального аптренда, и, как видите, все так и происходит. Единственным сильным препятствием на пути вниз у индекса был уровень 2800, который за пару дней рынку удалось преодолеть и закрепиться под ним, что технически должно было привести к ускорению спада в сторону уровня 2600, как прогнозировал пару недель назад.

И вот индекс к нему уже практически подошел. Хоть возле 2700 индекс и пытался пару раз отскочить и развернуться вверх, но продолжить отскок выше ключевого уровня 2765 все-таки не удалось. Хотя после того как индекс упал к 2680 и, отскочив, сломил локальный нисходящий тренд, возможность для этого появилась. Но чтобы ей воспользоваться, необходимо было снова закрепиться выше уровня 2765 или хотя бы выше 2740, как предупреждал в прошлом обзоре, иначе падение рынка должно было продолжиться.

Поэтому, как и раньше, я держу шорт по фьючерсу на индекс в расчете на его дальнейшее падение к 2600-2620, согласно торговому плану, который описывал в прошлой статье. Суть его состояла в том, чтобы удерживать шорт по фьючерсу на индекс в расчете на дальнейшее падение, пока индекс не закрепится выше 2765 или хотя бы 2740, в случае чего планировал закрыть шорт и перевернуться в лонг в ожидании ускорения роста.

И на этой неделе индекс как раз отскочил к 2740 пунктам, где встретил сопротивление в виде линии старого нисходящего тренда, преодолеть которую не удалось. Поэтому цена снова перешла к падению и закрепилась ниже 2700 пунктов. А в этом случае, как писал ранее на своем канале, индекс может ускорить падение в сторону уровня 2600, точнее, области 2600-2620.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

Вот это ускорение мы и наблюдаем последние дни. Цена уже подходит к моей целевой области и идет ровно вдоль линии нисходящего тренда, что выглядит технически довольно красиво. Полагаю, индекс способен от нее отскочить, что как раз может произойти возле 2600-2620, где и планирую фиксировать прибыль по шорту фьючерса. Частично ее уже зафиксировал по мере приближения к цели, но надеюсь все же на достижение уровня 2600. Если вдруг локальный нисходящий тренд около 2650 пробьют, то, думаю, закрою позицию.

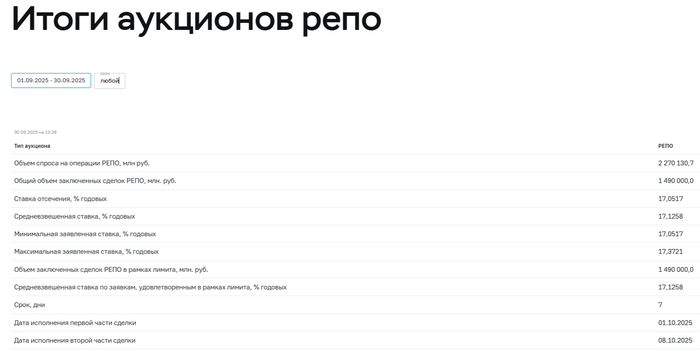

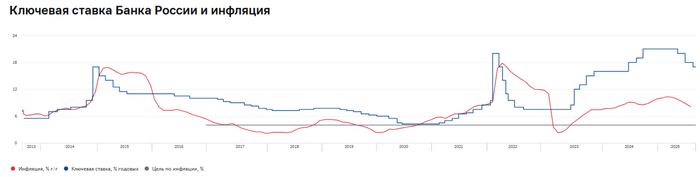

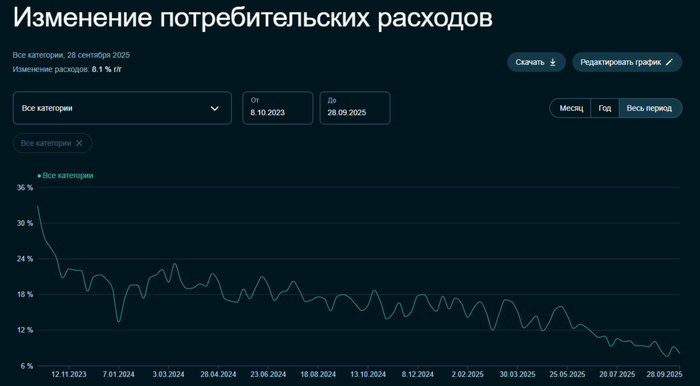

Маловероятно, что рынок продолжит падение сразу и дальше, заметно ниже уровня 2600. Все-таки падение уже очень сильное и довольно упорное. Отскок просто необходим, хотя для него довольно трудно найти повод. Позитивных новостей практически нет. К тому же инвесторы вдруг осознали, что ЦБ может больше и не снизить ставку до конца этого года, о чем предупреждал еще в начале сентября.

Поэтому и идет столь упорная распродажа акций и даже облигаций. В частности ОФЗ, а точнее, индекс гособлигаций RGBI уже достиг мою цель падения 115 и даже спустился немного ниже. Похоже, что инвесторы больше не рассчитывают на сильное снижение ставки, и последние заявления и действия ЦБ их в этом убедили. Как писал еще в июле, диапазон для снижения ставки в этом году довольно мал, и, по сути, ее еще можно снизить разве что до 16%, однако с новыми вводными вполне возможно, что ЦБ возьмет паузу в снижении уже на следующем заседании. И, вероятно, рынки это как раз сейчас и закладывают в цены.

Если индексу RGBI удастся закрепиться ниже 115 (пока так оно и выглядит), то, вероятно, он продолжит падение в ближайшую неделю еще к 112-113, а в перспективе, скорее всего, упадет вообще к 109-110 пунктам, как прогнозировал в недавнем обзоре по ОФЗ.

Также и по индексу ММВБ есть уровни (2600-2620), от которых технически вполне уместно увидеть отскок. Также на отскок намекает и график индекса РТС, который достиг мою цель падения 1000-1010 и пока движется возле нее в боковике, благодаря укреплению рубля.

К тому же некоторые акции наиболее весомых компаний в индексе подошли к сильным поддержкам, от которых можно сделать приличный отскок. Например, по Лукойлу от уровня ₽6000 и Газпрому от уровня ₽116. Это не значит, что он обязательно будет, но пока цена держится выше этих уровней, вероятность отскока все же больше продолжения снижения.

Исходя из этого, можно сказать, что потенциальное дно для приличного отскока рынка акций уже близко. И все же стоит быть сейчас осторожным при покупке бумаг и сильно не рисковать. Пока сохраняется нисходящий тренд, падение может продолжаться. Поэтому прежде чем покупать акции, стоит дождаться смены тренда в индексе.

Так что, как и раньше, не думаю, что есть смысл рассчитывать на существенный рост бумаг в ближайшие недели. Вероятно, рынок будет слаб до следующего заседания ЦБ. Отскок увидеть можно от сильной области поддержки 2600-2620, но говорить о значительном росте без каких-то явных позитивных новостей вряд ли имеет смысл. Поэтому ждать переход рынка к большому росту, как это было в начале августа, пока, вероятно, не стоит. Обо всех изменениях обязательно предупрежу на своем канале.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, пока падение акций продолжается, но, на мой взгляд, оно близится к завершению, уж хотя бы локально. Так как мои цели падения после пробоя уровня 2800 рынок уже практически достиг и, пройдя 300 пунктов без отскоков, все же было бы неплохо увидеть отскок хотя бы обратно в область 2700-2800. Но рассчитывать на это можно будет только после пробоя локального нисходящего тренда.

Спасибо, что дочитали. Всем удачи и профита!