В мире инвестиций не осталось места розовым очкам: рынок коммерческой недвижимости сегодня напоминает игру в шахматы в темной комнате, где доска непрерывно двигается, а правила подсказывает Центробанк. Тем не менее, многие инвесторы продолжают рассматривать офисные здания, торговые центры и стрит-ритейл в центральных локациях как потенциальные "тихие гавани" на фоне рычащей кредитной ставки. Давайте разберёмся, насколько оправданы такие ожидания, и чего ждать от рынка в 2025 году.

Коммерческая недвижимость 2025: на что смотреть в первую очередь

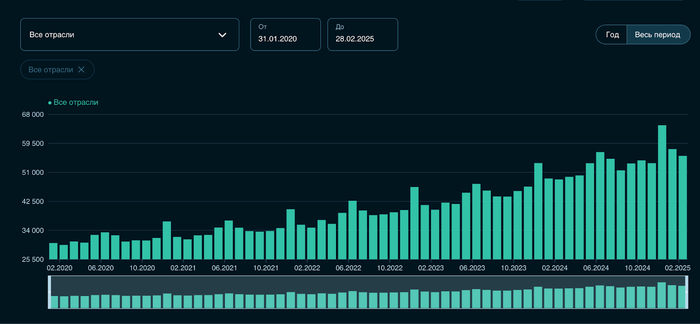

Центральный банк РФ недавно внёс свои корректировки в инвестиционные расчёты: ключевая ставка, по свежему консенсус-прогнозу аналитиков и Минэкономразвития, ожидается в диапазоне 18,7–22,1% до конца 2025 года (данные ЦБ РФ на июнь 2024). Для рынка это значит многое — кредиты дороже, окупаемость инвестиций растягивается, а доходность по ряду объектов становится сравнимой с банковскими депозитами. И всё-таки уклон в пользу недвижимости остаётся: вклады проглатывает инфляция, а ликвидные офисы и торговля в центре могут приносить реальные деньги уже сейчас.

Офисная недвижимость в Перми: ставки и примеры

Вопреки скепсису, офисные помещения в центральной части Перми к лету 2024 года показали удивительную устойчивость — занятость на уровне 90–93%, средняя ставка аренды 1 300–1 600 руб./кв. м по классу B и 2 000–2 800 руб./кв. м в классе A (данные Rosreestr, отчёты Accent Capital). Показательный кейс: бизнес-центр "Пермская Звезда", 2 600 кв. м, арендатор — крупная ИТ-компания на долгосрочном контракте c индексацией. Ипотека под бизнес недоступна дешевле 22% годовых на июнь 2024, но даже с учетом дорогого плеча окупаемость — около 8,5 лет.

Другой реальный объект — офисное здание на ул. Ленина, 1 900 кв. м, заполняемость 95%, арендная ставка 1 400 руб./кв. м, доходность (ROI) — 11% годовых при полном выкупе за собственные средства. Заполняемость из года в год стабильно высокая — якорный арендатор: страховая компания федерального уровня.

Торговая недвижимость: как чувствует себя стрит-ритейл

Стрит-ритейл в центре Перми за 2024 год фактически не просел по арендным ставкам: *1 800–2 700 руб./кв. м* для площадей 80–250 кв. м, *оборотисты* — продуктовые франшизы, аптеки, пекарни, кофейни. Пример объекта: помещение на ул. Куйбышева, 135 кв. м, арендатор сетевой магазин, 220 000 руб./мес. аренды, ROI — 13,5% годовых, срок окупаемости вложений — чуть более 7 лет.

Розничные площади "на потоке" в ТРЦ "СемьЯ" — средняя ставка 2 300 руб./кв. м при 97% заполнении, большинство контрактов долгосрочные.

Складская недвижимость: зона турбулентности

На фоне относительной стабильности офисов и ретейла склады в 2024–2025 г. оказываются менее предсказуемыми. Основные показатели по Пермскому краю: спрос перетекает к крупным авансовым арендаторам, минимальная ставка для новомодных индустриальных комплексов — от 550 до 800 руб./кв. м (ФНС, Авито). Пример: склад 3 200 кв. м у трассы "Парма", 610 руб./кв. м, ROI 9,7% годовых, арендатор — сеть маркетплейса. Однако вакансия выше 12% и риск переезда после окончания аренды — постоянная вероятность.

Вся Россия: тренды и региональные нюансы

В масштабах страны в 2025 году сохраняется тренд: максимальную устойчивость показывают офисные здания и торговые помещения в центральных локациях городов-миллионников (Москва, Санкт-Петербург, Екатеринбург, Казань). Согласно прогнозу Accent Capital и исследованиям Knight Frank, средняя доходность по качественным офисам и торговым площадям — от 9 до 15% годовых в зависимости от типа и расположения объекта, а окупаемость — от 7 до 12 лет. В регионах спрос больше пластичен — и зависит от объёма инвестиций федеральных компаний, динамики рынка труда и стоимости аренды.

Как считать доходность объекта в 2025 году: инструкция инвестора

С приходу новых реалий входные параметры для расчёта изменились:

1. Цена покупки — всегда с учётом всех обременений, капремонта и перехода прав (комиссия, госпошлина, нотариус).

2. Аренда — размер среднемесячной аренды, прогнозируемый срок аренды с учётом индексации.

3. Расходы — налоги на имущество (оценивайте по ФНС, от 1,5% в Пермском крае), коммунальные, обслуживание, УК.

4. ROI = (Годовой доход — расходы) / Цена покупки х 100%.

5. Срок окупаемости = Цена покупки / (Годовой доход — расходы).

Разумеется, все расчёты актуальны только при сохранении ставок и занятости арендатора (а это задачка "со звёздочкой").

На что обратить внимание в 2025 году

Инвестировать ли в коммерческую недвижимость при ставке ЦБ под 22%? Вопрос не риторический.

- Локация: только центр и магистральные улицы с высокой проходимостью.

- Долгосрочные арендаторы: федеральные сети/корпораты с индексацией.

- Минимизация кредитного плеча: крупные ипотеки под коммерчу в регионе требуют внушительного аванса, ЛТВ редко выше 60%.

- Выбирайте помещения с прозрачной историей и без юридических сюрпризов (проверяйте через ЕГРН).

Плюсы и минусы: сухой расчет для инвестора

- Доходность — часто выше, чем у вкладов/облигаций (13–14% в горизонте 7 лет).

- Надёжные якорные арендаторы — сниженный риск простойки.

- Возможность хеджирования против инфляции за счёт индексации аренды.

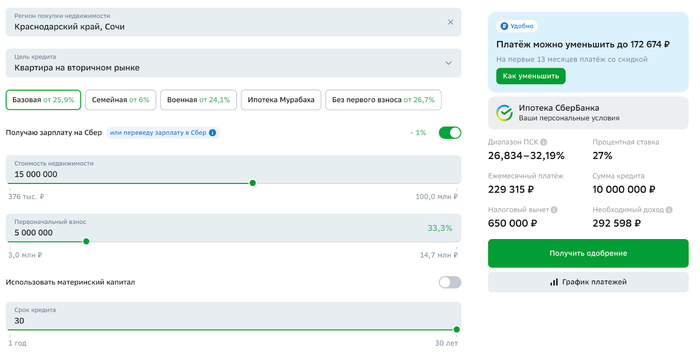

- Высокий порог входа — от 10 млн в центре Перми.

- Неликвидность: быстрая перепродажа — миф.

- Законодательные и налоговые риски — к 2025 году прогнозируется ужесточение по кадастровой оценке.

- Валютные риски (если арендатор с экспортно ориентированным бизнесом).

FAQ: часто задаваемые вопросы по рынку коммерческой недвижимости

Что такое ROI и как его посчитать для коммерческого объекта?

ROI — это отношение чистого годового дохода к стоимости покупки, выраженное в процентах. Для расчёта: (Годовой доход — расходы) / Цена покупки х 100%.

Какие сегменты коммерции самые устойчивые в Перми на 2025?

Самые устойчивые — офисы класса A, стрит-ритейл с федеральными арендаторами, а также торговые комплексы в центральных районах.

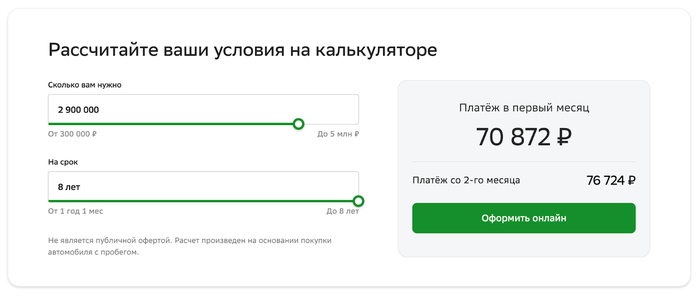

Можно ли купить офис под аренду в кредит?

Можно, но ключевая ставка в 2024–2025 не опускается ниже 18,7–22,1%. Льготных условий мало, первоначальный взнос обычно от 40%.

Какая средняя окупаемость объектов?

В среднем — от 7 до 10 лет по ликвидным офисам и торговым площадям при полной загрузке арендаторов.

Какие документы смотреть перед покупкой?

Обязателен ЕГРН, отчётность об аренде за 3 года, техпаспорт, договора аренды, согласования/обременения.

Риски инвестора — нечестный список, по пунктам

- Рывок инфляции и снижение платежеспособности арендаторов.

- Рост кредитных ставок, затягивающий окупаемость.

- Кадастровая переоценка и рост налоговой нагрузки.

- Уход якорного арендатора — "проседание" объекта на 6-18 месяцев.

- Неожиданные санкции или местное регулирование — особенно актуально по ТРЦ и складам.

- Недостаточное страхование или забытые долги по ЖКУ — типичная ловушка для начинающих.

Выводы: инвестировать теперь — польза или "ловушка"?

Кратко: коммерческая недвижимость в Перми и России в 2025 году остаётся твёрдой валютой для тех, кто умеет считать вдолгую, тщательно выбирает объект и не рассчитывает отбить всё за пару лет. Рост ставки ЦБ — это не приговор, а хронометр "доходности": прибыльная коммерция спасает только при сильных арендаторах и крепкой локации, всё остальное — лотерея. Прежде чем делать ставку, тщательно взвесьте каждую цифру, посмотрите документы и не верьте в "обещания соседей".

Источники: Центробанк РФ, Росреестр, ФНС, Accent Capital, Knight Frank.

Материал носит информационный характер. Прошлые показатели не гарантируют будущую доходность.

Доходные объекты в тг @GabKommers

Получить список с объектами более чем на 2 миллиарда рублей тут @gabkommers

А как вы считаете — ключевая ставка "убьет" спрос на коммерцию, или наоборот, выдавит с рынка слабых игроков? Ваш опыт важен — пишите в комментариях!