Свежие облигации Селигдар 1Р-08 и 1Р-09 (флоатер). Вытянет ли золотодобытчик?

Эмитенты ударились в двойные размещения и теперь соревнуются друг с другом исключительно дублями.

Сегодня разбираем новые облиги Селигдара. Золотодобытчик наигрался с экзотическими бондами с привязкой к золоту и серебру, и продолжает размещать облигации в обычных человеческих рублях. Это уже третье подряд ДВОЙНОЕ размещение от эмитента.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

👑Эмитент: ПАО «Селигдар»

⚜️Селигдар — один из ведущих производителей золота и крупнейший производитель рудного олова в России. Работает в отрасли уже 50 лет. Холдинг входит в ТОП-5 крупнейших компаний РФ по запасам золота и в ТОП-5 в мире по запасам олова. Акции торгуются на бирже под тикером SELG.

🇷🇺Производственные площадки расположены в Якутии, Оренбургской области, Алтайском крае, Бурятии, Хабаровском крае и на Чукотке. Основные активы – месторождение Рябиновое и Нижнеякокисткое рудное поле, на них приходится около 76% годовой добычи.

⭐Кредитный рейтинг: A+ «негативный» от Эксперт РА (август 2025) и А+ «стабильный» от НКР (август 2025).

⚠️В ноябре 2024 суд наложил арест на 58,2 млн акций компании (5,65% от общего объема), принадлежащих АО «Русские Фонды». Одновременно ООО «Максимус» (контролирующий акционер с 50,6%) получил запрет на распоряжение акциями.

В марте 2025 Мосгорсуд отменил это решение, найдя нарушения в процедуре ареста акций. Но осадочек, как говорится, остался, как остался под стражей и экс-президент Селигдара Константин Бейрит.

💼В обращении уже 10 выпусков: 3 с привязкой к золоту, один с привязкой к серебру и 6 в рублях. Сам держу флоатер 1Р7. Выпуск 1Р1 на 10 млрд, который 2 года был у меня на ИИС, успешно погашен в октябре 2025. Делал детальные разборы всех предыдущих выпусков Селигдара.

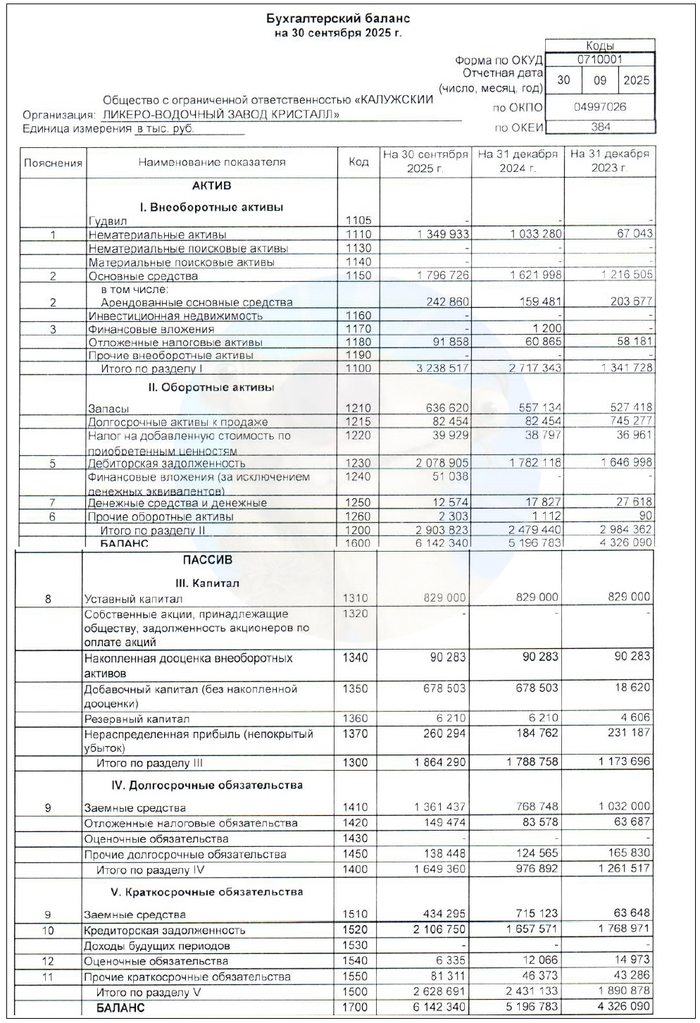

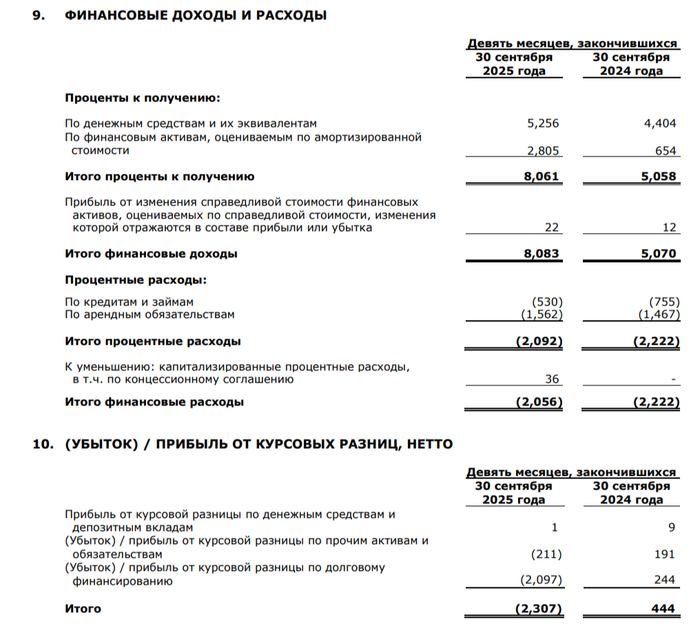

📊Финансовые результаты

Смотрим свежую отчетность Селигдара по МСФО за 9 мес. 2025:

✅Выручка: 61,8 млрд ₽ (+44% г/г). Из них 54,5 млрд ₽ — это выручка от реализации золота, остальные — от концентратов. Себестоимость росла теми же темпами и достигла 34,9 млрд ₽. За весь 2024 год компания заработала 59,3 млрд ₽ выручки (+6% на фоне 2023).

✅EBITDA банковская (без учета НДПИ): 29,6 млрд ₽ (+53% г/г). Рентабельность по EBITDA очень высокая (почти как цена на золото) — 48%. По итогам прошлого года EBITDA составила 27,7 млрд ₽ (+30% г/г).

🔻Чистый убыток: 7,7 млрд ₽ (-24% г/г). Небольшое улучшение. Все деньги уходят на проценты по займам, финансовые расходы уже достигли 6,55 млрд ₽. За полный 2024 г. убыток составил 12,8 млрд ₽ (+11% г/г).

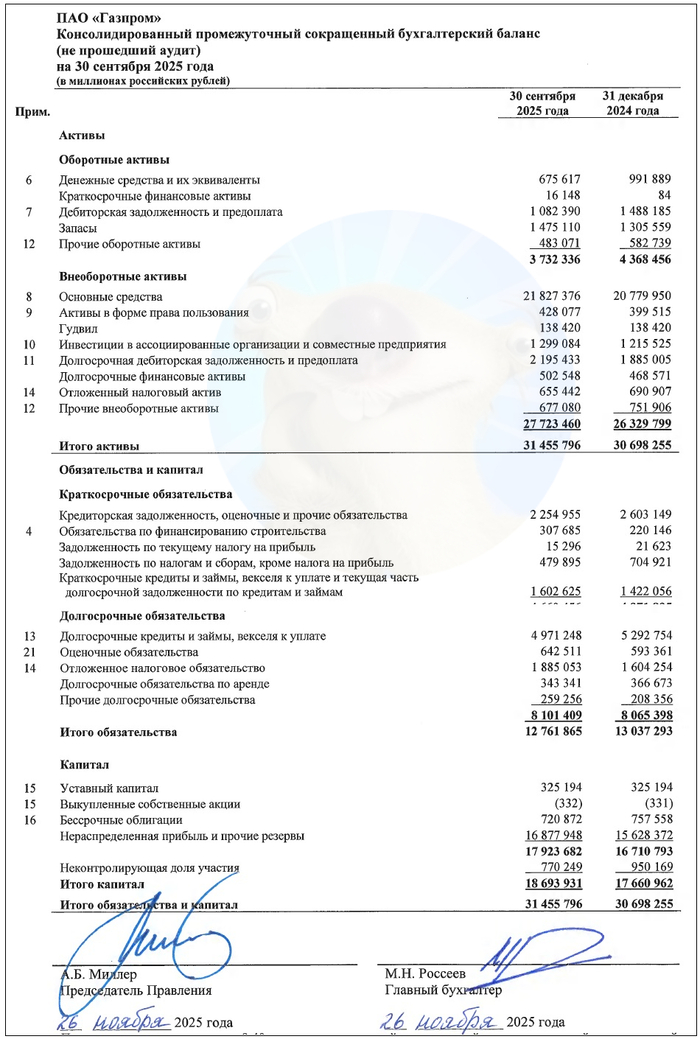

💰Собств. капитал: 13,9 млрд ₽ (-35,5% за 9 мес). Активы выросли на 14% до 204 млрд ₽, в основном за счет роста запасов и займов. На счетах 7,5 млрд ₽ кэша (в конце 2024 было 8,43 млрд).

🔺Кредиты и займы: 136 млрд ₽ (+51% за 9 мес), при этом около 74% — долгосрочные. Сам Селигдар пишет, что нагрузка ЧД/EBITDA LTM на 30.09.2025 составляет 3,35х, что удивительным образом точно совпадает с моей ПРОШЛОЙ оценкой… за 6 мес. 2025. По моей СВЕЖЕЙ оценке, нагрузка уже ближе к 3,4х.

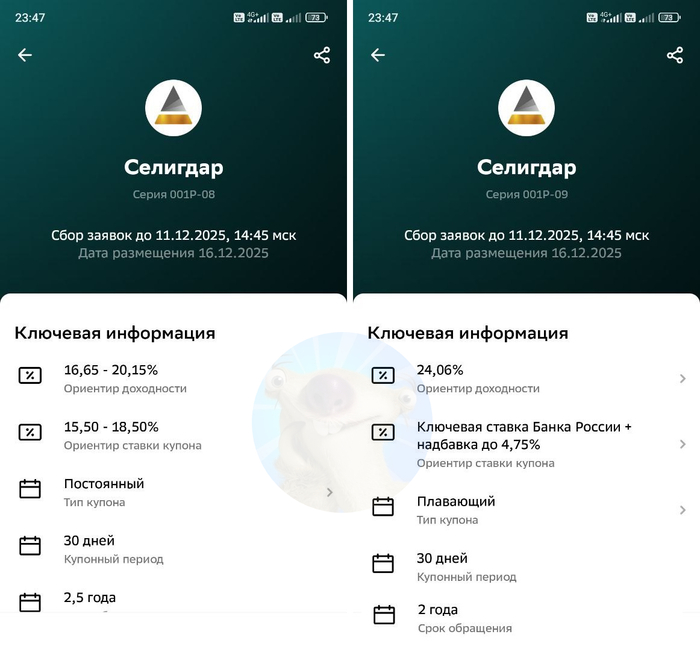

⚙️Параметры выпусков

💎Выпуск 001Р-08 (фикс)

● Название: Селигдар-001Р-08

● Купон: до 18,5% (YTM до 20,15%)

● Срок: 2,5 года

💎Выпуск 001Р-09 (флоатер):

● Название: Селигдар-001Р-09

● Купон до: КС+475 б.п.

● Срок: 2 года

💎Общие для обоих выпусков:

● Номинал: 1000 ₽

● Общий объем: от 3 млрд ₽

● Выплаты: 12 раз в год

● Оферта: нет

● Амортизация: нет

● Рейтинг: А+ от Эксперт РА и НКР

● Только для квалов: нет

👉Организаторы: Газпромбанк, Совкомбанк.

⏳Сбор заявок — 11 декабря, размещение — 16 декабря 2025.

🤔Резюме: во все тяжкие

⚜️Итак, Селигдар размещает фикс на 2,5 года и флоатер на 2 года общим объемом от 3 млрд ₽ с ежемесячными купонами, без амортизации и без оферты.

✅Крупный и известный эмитент. Одна из ведущих золотодобывающих компаний РФ с неплохим кредитным рейтингом A+.

✅Операционные показатели растут. Производство основных металлов (золота и олова), а также выручка и EBITDA компании продолжают увеличиваться. Селигдар строит амбициозные планы занять 10% рынка производства золота в РФ.

⛔Убытки и рост долга. Капитал компании тает, а долги увеличиваются. Во многом это случилось благодаря тому, что Селигдар нарвался на переоценку своих «золотых» облигаций. Из-за взлета цен на золото, расходы на обслуживание долга и ЧД/EBITDA растут быстрее, чем выручка. Покрытие процентов ICR околонулевое.

⛔Юридические риски. Как часто шутят в комментах в последнее время, все компании делятся на 2 типа: к кому уже пришли, и к кому ещё не пришли. Так вот, к Селигдару УЖЕ пришли👌

В конце 2024 президент «Селигдара» и контролирующий акционер лишились права управления компанией, часть акций была арестована по решению суда. В марте 2025 Мосгорсуд откатил назад это решение, бумаги в моменте взлетели, но ситуация окончательно пока не прояснилась.

💼Вывод: в целом, обе бумажки по параметрам выглядят неплохо. Огорчает, что золотодобытчик на исторических хаях золота (!) убыточен 3-й год подряд. Также напрягает, что с июля 2025 Селигдар наклепал уже ШЕСТЬ новых выпусков облигаций — явный признак, что у компании серьезные проблемы с ликвидностью.

⚠️А самое «весёлое»: даже при росте цены золота и/или ослаблении рубля ситуация может стать не лучше, а ХУЖЕ — всё из-за дальнейшей переоценки огромного долга с привязкой к металлам. Селигдар перехитрил сам себя.

Несмотря на риски, сложно представить, что Селигдар не протянет пару лет. Хотя, золотодобытчики у нас постоянно выкидывают сюрпризы — вспоминаем «Петропавловск», Полиметалл, ЮГК… Лично мне понравился флоатер, но у меня уже есть предыдущий. Рисковать и увеличивать долю проблемной компании сейчас не очень хочется.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.