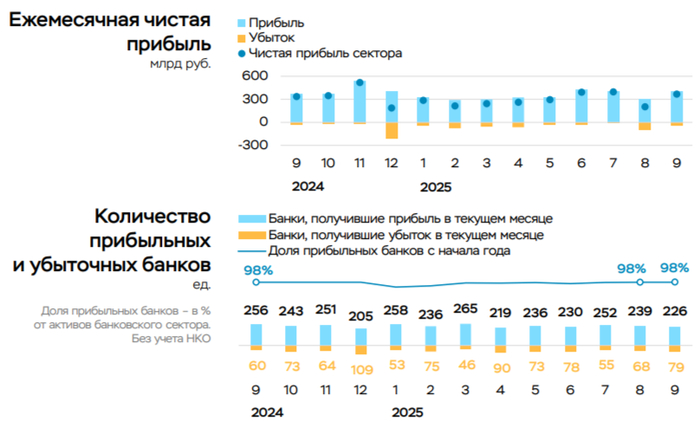

💳 По данным ЦБ, в сентябре 2025 г. прибыль банков составила 367₽ млрд (+9,2% г/г, в августе — 203₽ млрд), по сравнению с прошлым годом устойчивое повышение — 336₽ млрд в сентябре 2024 г. Также отмечаю, что доходность на капитал в сентябре увеличилась с 13 до 23,1%. Теперь приступим к интересным фактам из отчёта:

🟣 Основная прибыль (состоит из ЧПД, ЧКД, операционных расходов и чистого доформирования резервов) выросла до 300₽ млрд (в августе 184₽ млрд), положительно повлияло повышение ЧПД (+29₽ млрд, за счёт опережающего снижения процентных расходов -6% над доходами -3%) и сокращению отчислений в резервы (-84 млрд по сравнению с прошлым месяцем, когда банки признали потери по старым проблемным кредитам).

🟣Неосновные (волатильные) доходы немного подросли до 107₽ млрд (в августе 100₽ млрд). Банки преимущественно заработали на операциях и переоценке инвалюты и ПФИ (хеджирование) — 71₽ млрд (помогло ослабления ₽), а также на дивидендах от дочерних финансовых компаний (25₽ млрд)

🟣 За 9 месяцев банки заработали 2,7₽ трлн чистой прибыли,что соответствует прибыли за аналогичный период прошлого года. Банкам удаётся поддерживать широкую маржу в условиях жёстких ДКУ, несмотря на заметный рост отчислений в резервы из-за постепенного вызревания розничного портфеля.

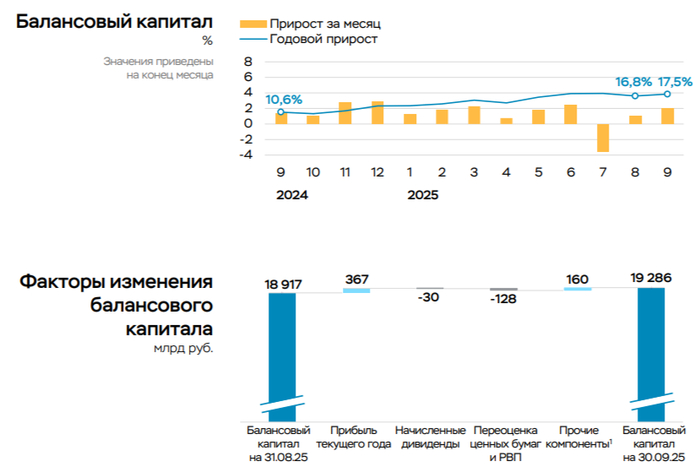

🟣 Балансовый капитал увеличился на 369₽ млрд (+2% м/м), увеличение относительно прибыли обусловлено за счёт прочих компонентов (+160₽ млрд). Негативный эффект внесло начисление дивидендов некоторыми банками на общую сумму 30₽ млрд и отрицательная переоценка ценных бумаг (ОФЗ), отражаемая напрямую в капитале (-128₽ млрд).

Данные изменения видны по отчёту:

🏦 Отчёт Сбербанка за сентябрь: портфель жилищных кредитов вырос на 1,5% за месяц (в августе +1,5%), банк выдал 280₽ млрд ипотечных кредитов (+26,1% г/г, в августе 267₽ млрд). Портфель потреб. кредитов снизился на 0,6% за месяц (в августе +0,4%), банк выдал 151₽ млрд потреб. кредитов (-16,6% г/г, в августе 189₽ млрд). Корп. кредитный портфель увеличился на 2,7% (в августе +2,1%), корпоративным клиентам было выдано 2,6₽ трлн кредитов (+18,2% г/г, в августе 2₽ трлн). Расходы на резервы и переоценка кредитов за август составила -81,5₽ млрд (годом ранее -98₽ млрд), в РПБУ учитывается валютная переоценка в резервах, поэтому резервирование приходится высчитывать (по моим подсчётам переоценка принесла убыток в 19₽ млрд, а резервирование составило -62,48₽ млрд). Достаточность капитала составляет 12,9% (+0,1% м/м, выше на 0,9%, чем год назад), переоценка ОФЗ принесла убыток в 64₽ млрд из-за снижения индекса RGBI. По див. политике ключевым условием является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%, расчёт Сбера не учитывает прибыль за 9 м. 2025 г. в коэффициентах до аудита (это влияние оценивают в +2,2%). Вклад же Сбера в общую банковскую прибыль в сентябре составил 41%.

📌 Регулятор добился охлаждения в потребительском и корпоративном кредитовании (давит на заработки), но всё же я замечаю оживление в ипотечном (даже рыночная ипотека принялась к росту). В сентябре снизились отчисления в резерв и случился рост в % доходах (в октябре ставку могут снизить ещё раз до 16%), ₽ ослаб и сразу подросли волатильные доходы. Банковская прибыль продолжает оставаться на уровне прошлого года, что вселяет надежды на хорошие дивиденды за 2025 г.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor