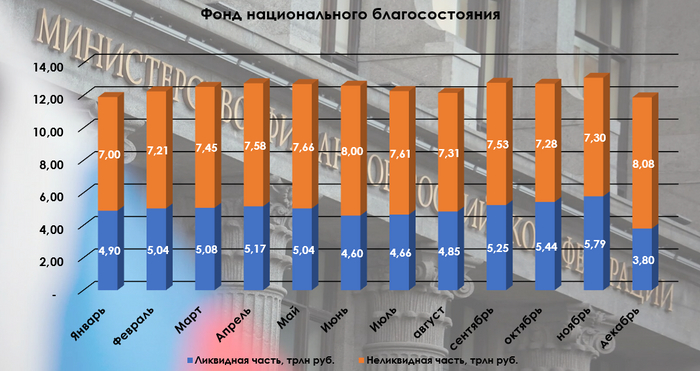

Минфин РФ опубликовал результаты размещения средств ФНБ за декабрь 2024 г. По состоянию на 1 января 2024 г. объём ФНБ составил 11,88₽ трлн или 6,2% ВВП (в ноябре — 13,09₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил 3,8₽ трлн или 2% ВВП (в ноябре — 5,79₽ трлн). Минфин в этом месяце изрядно нарастил свою инвестиционную деятельность, направив ~293,4₽ млрд (в ноябре — 49₽ млрд), крупные суммы достались Ростеху (111,1₽ млрд) и проекту Газпрома Усть-Луга (137₽ млрд). Фондовый рынок РФ воспрял под конец декабря, поэтому неликвидная часть показала весомую прибавку (+780₽ млрд м/м, не забываем и про инвестиции), неликвидная же часть просела на 2₽ трлн из-за изъятий на инвестиции, финансирования дефицита бюджета на 1,3₽ трлн, ослабления юаня и снижения цены на золото.

📈 Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 892,9₽ млрд (в ноябре — 751,9₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации российских эмитентов — 1,773₽ трлн (в ноябре — 1,622₽ трлн), 1,87$ млрд и 10¥ млрд;

▪️ привилегированные акции кредитных организаций — 404₽ млрд (ВТБ, РСХБ, ГПБ);

▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд;

▪️ в обыкновенных акциях Сбербанка — 3,1₽ трлн (в ноябре — 2,6₽ трлн);

▪️ в обыкновенных акциях Аэрофлота — 139,5₽ млрд (в ноябре — 126,4₽ млрд);

▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд;

▪️ в привилегированных акциях РЖД — 722,1₽ млрд;

▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд;

▪️ в обыкновенные акции ВТБ — 93₽ млрд (в ноябре — 81,5₽ млрд);

▪️ в привилегированных акциях Атомэнергопром — 57,5₽ млрд.

💳 В декабре 2024 г. в ФБ поступили доходы от размещения средств Фонда:

💬 ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов — 829₽ млн;

💬 % в ВЭБ.РФ — 1,7₽ млрд;

💬 купоны НЛК-Финанс — 631,2₽ млн;

💬 купоны от облигаций иных российских эмитентов — 119,7₽ млрд;

💬 купоны Ростех — 558,2₽ млн.

🟡 Разбираемся с ликвидной/неликвидной частью ФНБ, изучаем инвестиции и пополнение ФНБ, а так же покупку валюты

✔️ Ликвидная часть. Переоценка стоимости золота и курсовые разницы в декабре отняли 400₽ млрд из ликвидной части (в ноябре+391,3₽ млрд). На инвестиции в этом месяце потратили 293,4₽ млрд, как вы понимаете, изъяли юани и золото из ликвидной части, но главное изъятие случилось в пользу дефицита бюджета в размере 1,3₽ трлн. Ликвидная часть важна, потому что из неё финансируется дефицит бюджета, а на сегодняшний день сумма крайне мала (условный ковид и начало 2022 г. — это подтвердят).

✔️ Неликвидная часть. Восстановление фондового рынка в декабре повысила стоимость акций Сбербанка, ВТБ и Аэрофлота (+526₽ млрд). Не забывайте про инвестиционную деятельно (293,4₽ млрд), но некую часть отщипнули юаневые облигации из-за ослабления валюты.

✔️ Инвестиции и пополнение ФНБ. Всего за 2024 г. было проинвестировано 1000₽ млрд, больше всего досталось Ростеху — 340₽ млрд, субординированному депозиту ВЭБ — 226₽ млрд (это финансирование Газпрома по проекту СПГ-Завода в Усть-Луге, всего средства ФНБ будет потрачено 900₽ млрд) и ГПБ — 75₽ млрд (произошла допка и данные день пошли на привилегированные акции). ФНБ должен быть пополнен в ближайшее время на 1,3₽ трлн, это средства от доп. НГД за 2024 год(бюджетное правило, если цена нефти выше 60$, то на разницу покупают валюту в ФНБ). Поэтому, ликвидная часть увеличится до 5,1₽ трлн.

✔️ Покупка валюты. Планируемый объём доп. НГД за январь — 70,2₽ млрд (недобрали 10,1₽ млрд в декабре). Объём продаваемых юаней с 15.01 по 6.02 составит 4,7₽ млрд в день (до этого 3,1₽ млрд), некая поддержка ₽ всё же будет, а ликвидная часть ФНБ начинает "зарабатывать".

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor