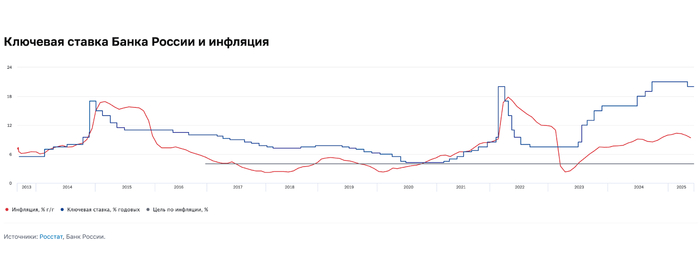

Ну что, разворот продолжается? Аналитики из опроса ЦБ в июне снизили ожидания относительно среднего ключа. Медианный прогноз на 2025 год — 19,3% (было 20%), а в 2026 году ждут 14,3% годовых (было 14,7%). Говорить о том, что ДКП в ближайшее время будет мягкой, преждевременно, но аналитики уже видят свет в конце тоннеля.

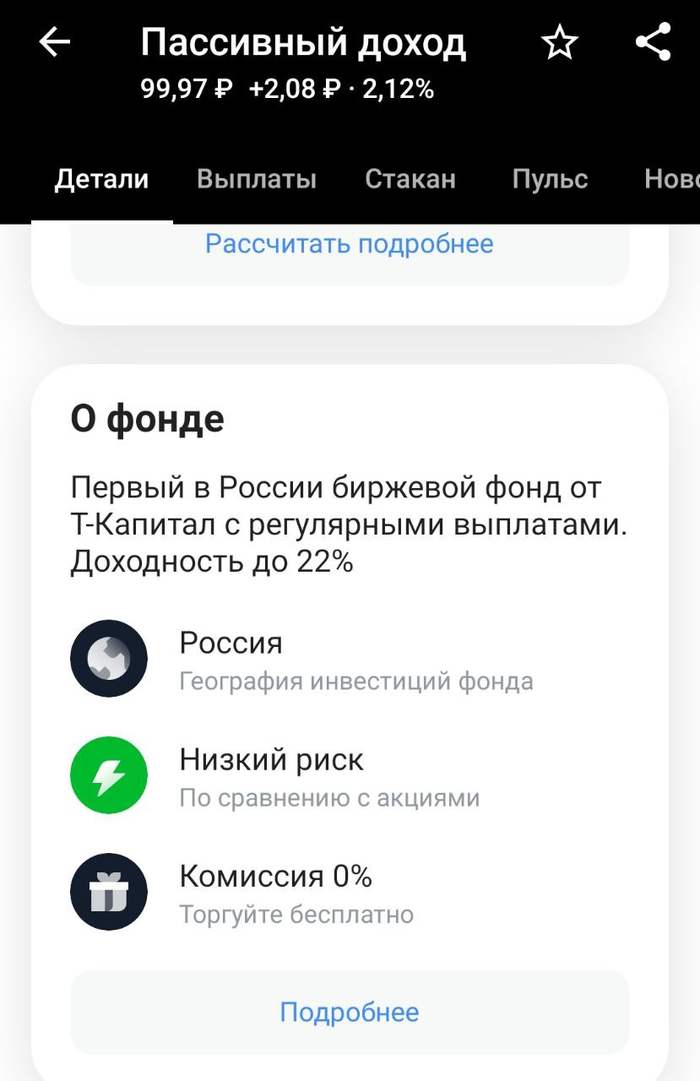

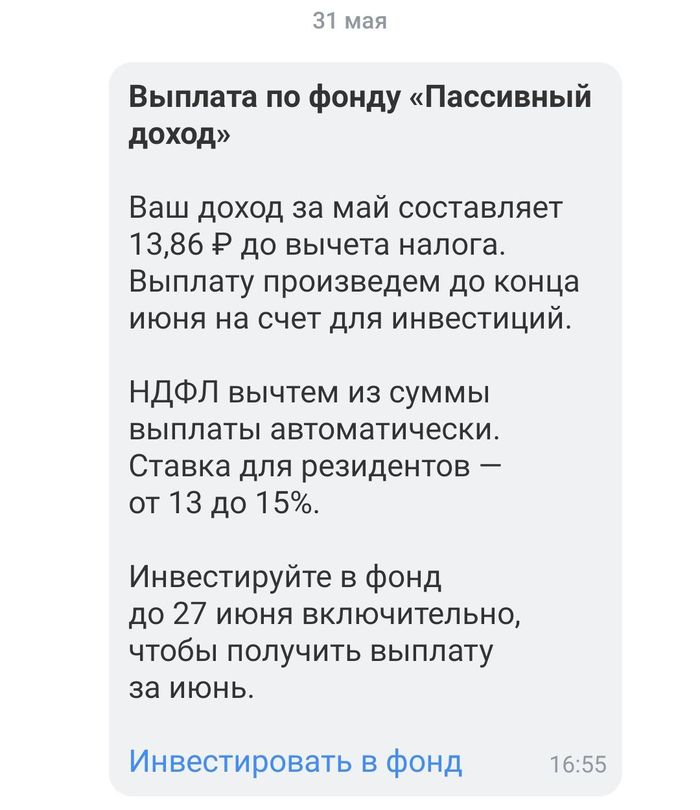

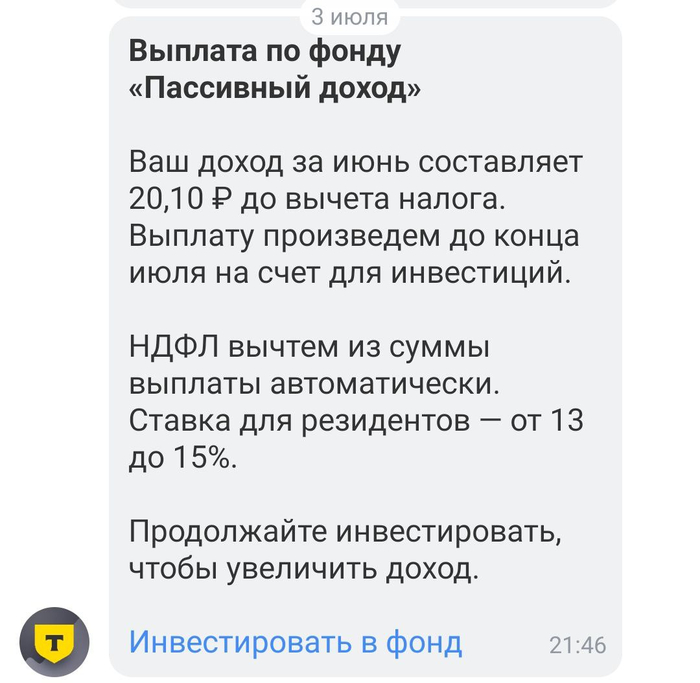

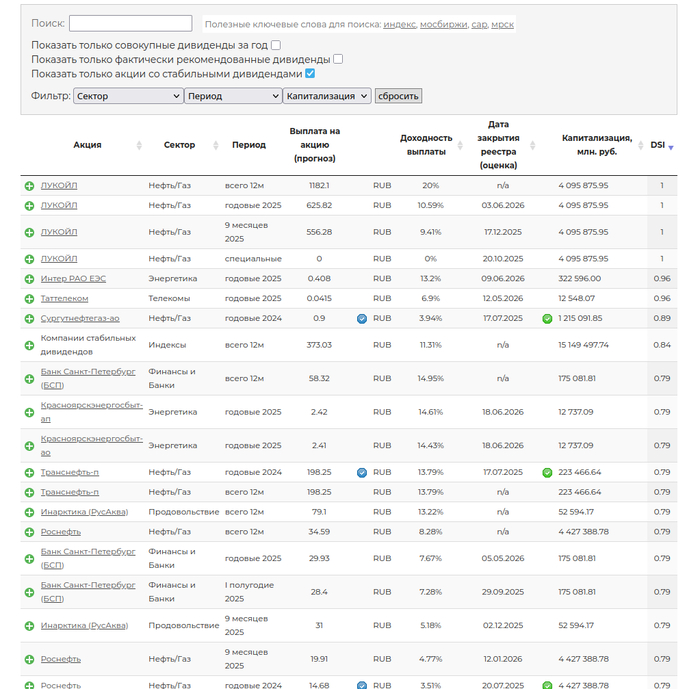

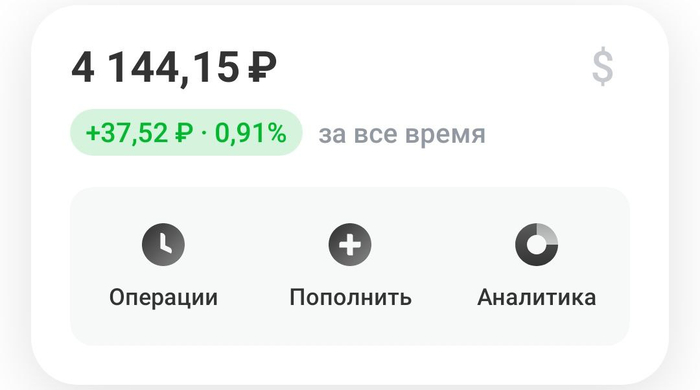

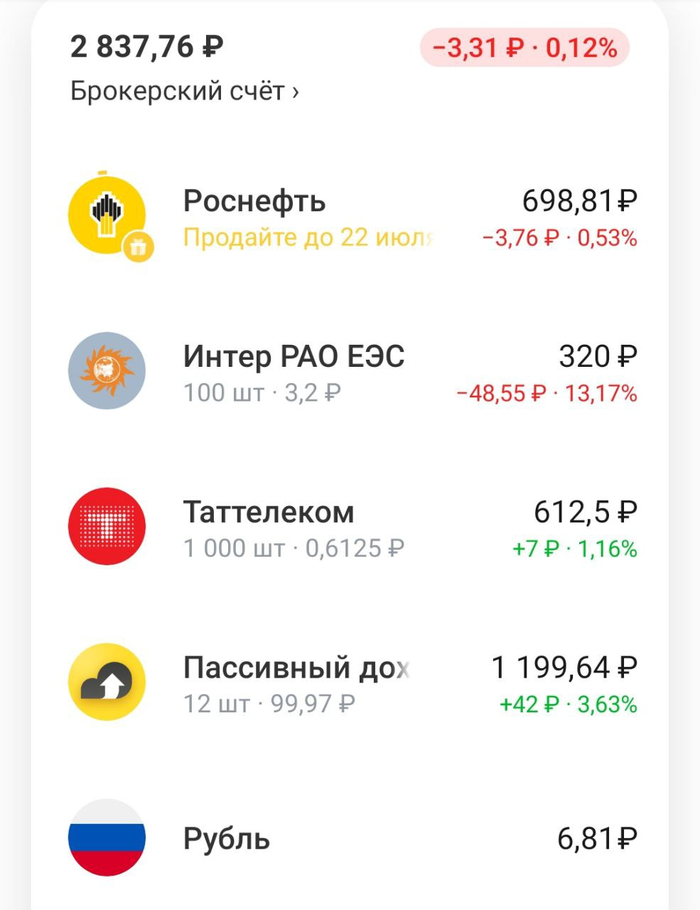

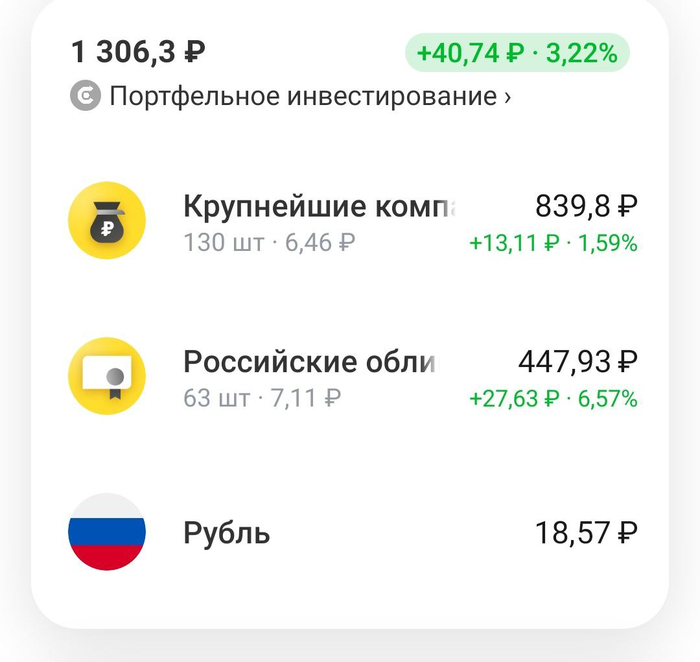

Я активно инвестирую в облигации, дивидендные акции депозиты и фонды недвижимости, тем самым увеличивая свой пассивный доход. Мой портфель более 7,4 млн рублей.

🔥 Чтобы не пропустить новые классные посты про инвестиции и пассивный доход, обзоры свежих дивиденднгых акций облигаций, скорее подписывайтесь на телеграм-канал. Только крутой авторский контент.

💬 Что говорят?

«Рост цен по-прежнему сильно различается по группам товаров и услуг, но все же у нас стало больше уверенности в устойчивости дезинфляционных процессов», — сказала Набиуллина на прошлом заседании.

«ЦБ будет рассматривать снижение ключевой ставки на 1% и более, при этом не исключая и паузу», — высказался зампред ЦБ Алексей Заботкин. То есть, снижение будет точно, но это не точно.

«Данные по инфляционным трендам и деловым настроениям идут ниже ожиданий, готовя почву для еще одного шага снижения ключевой ставки», — считает главный экономист Т-Банка Софья Донец. Правда ожидания высокие и тарифы ЖКХ выросли.

Риторика идёт более смелая, чем до прошлого заседания. Кто-то говорит даже про 17%, хотя большинство ожидает 18% или 19%. Рынок долгов спит и видит 18% и ниже. Аксаков вообще ждёт 15% к концу года.

🧮 Консенсус-прогноз

Консенсус-прогноз у аналитиков и прочих экспертов — 18%. Единицы ждут 20%, некоторые ждут 17%, также вероятно значение 19%.

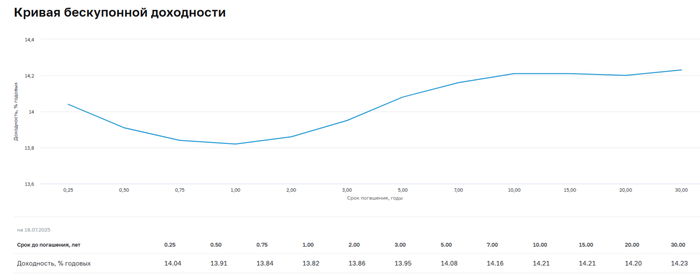

Но консенсус-прогноз подкрепляется движениями RGBI и корпоративными купонами. RGBI подрос так, будто ждёт 16–17%.

🚨 Каким будет сигнал?

Большинство аналитиков сходятся во мнении, что сигнал и дальше будет смягчаться. Но риторика всё равно будет осторожной. Возможно, ЦБ, видя чрезмерный оптимизм, специально добавит жёсткости и сообщит, что на следующем заседании ставку может и вернуть обратно.

🤔 Инфляция и ожидания

Но инфляционные ожидания населения снизились. В июне–июле показатель упал с 13,4% до 13%. Ну никто не верит в то, что рубль будет дорогим. А официальная годовая инфляция опустилась ниже 10%.

✂️ Банки режут ставки

Весь июнь и июль банки активно ухудшали условия по вкладам. Средняя ставка в топ-10 банках уже ниже 18%, а на длинные сроки можно и 12% найти.

По данным РБК: на 3 месяца — 17,55%; на 6 месяцев — 16,78%; на 12 месяцев — 15,69%.

🏔 Пик пройден, а что с рублём?

Тут всё не просто сложно, а пипец как сложно. Я бы отметил два пункта, а далее приглашаю экспертов в комментарии. Во-первых, ЦБ про курс не особо что-то прогнозирует. То ли не знает, то ли верит, что это его рук дело. Во-вторых, очень высокий спрос на ОФЗ и прочие облигации в рублях.

То есть, юрлица предпочитают пока что вложения в рублях, но тут стоит помнить про переоценку облигаций (дополнительная доходность). Потенциал ещё есть. Что будет с курсом рубля? Знаю только лишь то, что все ждут ослабления, а его до сих пор нет.

📈 Что будет с акциями и облигациями?

Если будет 17%, точно подрастут. Если 19%, то увидим откат. Помним, что в акциях сейчас более важным фактором является геополитика. В облигациях уже ключ на 18. В зависимости от сигнала и риторики коррекция может быть сильнее или слабее.

📉 Что будет с кредитами и депозитами?

Ставки по депозитам снижаются, по кредитам тоже, но там ставки заградительные и так. Если тренд будет видеться устойчивым, банки будут активнее снижать ставки по кредитам, а по депозитам и так уже снижают.

Важно помнить о том, что ЦБ стремится побороть инфляцию (те самые 4%), и пока что действует последовательно. Но он не всесильный. Ждём пятницу, а дальше посмотрим.

💬 Как считаете, какой будет ставка, ну и что по сигналам?

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.