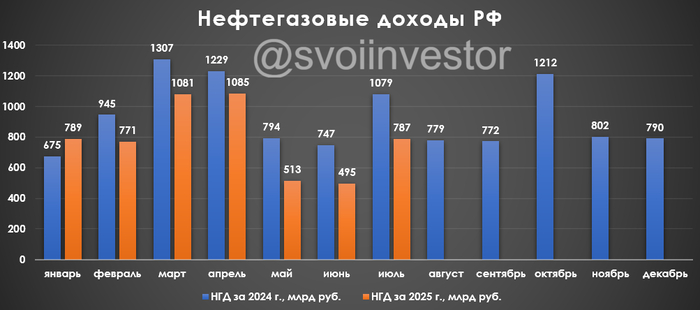

Нефтегазовые доходы в июле 2025 г. — катастрофа с доходами продолжается, распродажа ФНБ сохраняется для восполнения дефицита бюджета

🛢️ По данным Минфина, НГД в июле 2025 г. составили 787,3₽ млрд (-27,1% г/г, но если убрать НДД, то получится 485,1₽ млрд, это ещё меньше, чем в июне), месяцем ранее — 494,8₽ млрд (-35,4% г/г). Нефтегазовые доходы продолжают своё крутое пике, всё из-за укрепления ₽, январских санкций, пошлин и снижения цены на сырьё (средний курс $ в июле 2024 г. — 87,5₽, цена Urals — 74,01$). Средний курс $ в июле 2025 г. составил 78,8₽ (в июне — 78,7₽), средняя же цена Urals возросла до 60,37$ за баррель по данным МИНЭК (в июне — 59,84$), как итог цена за бочку в июле была равна ~4757₽ (в июне — 4709₽). С новыми правками по бюджету средний прогнозный курс $ за 2025 г. снизился с 96,5 до 94,3₽, цена Urals сократилась с 69,7 до 56$, июльские поступления для бюджета катастрофически малы. Рассмотрим полноценно отчёт:

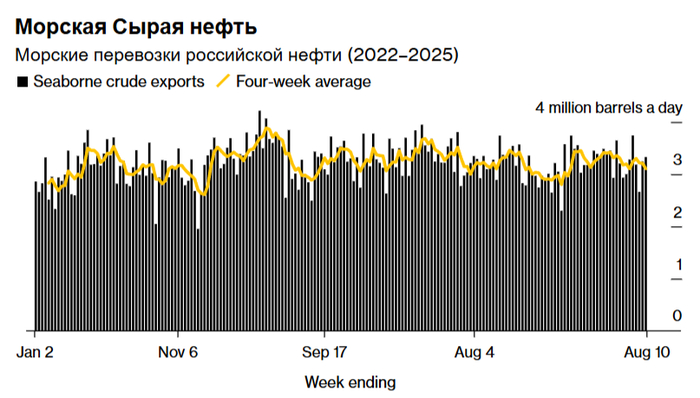

🗄 НДПИ (634,1₽ млрд vs. 609,4₽ млрд месяцем ранее). РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, в июле 2025 г. добыла нефти — 9,120 млн б/с (+98 тыс. б/с м/м), в 2025 г., в I кв. 2025 г. происходила компенсация по добыче за ранее превышенные квоты, но начиная со II кв. РФ уже наращивает добычу. В августе восьмёрка стран ОПЕК+ увеличили квоты на добычу в сентябре, Россия в сентябре сможет добывать 9,45 млн б/с. По состоянию на 11 августа общий объём поставок (за 4 недели) морского экспорта российской нефти составил 3,11 млн б/с (это самый низкий показатель за месяц).

🗄 НДПИ на газ снизился, а экспортная пошлина, наоборот, повысилась. Недавно разбирал отчёт Газпрома за I кв. 2025 года: укрепление ₽ продолжилось во II кв., цена экспортного газа снизилась. НДПИ на газ и Экспортная пошлина также продолжаются снижаться от месяца к месяцу. Газпром хочет компенсировать это повышением тарифов для населения с 1 июля (идёт полноценная переориентация на внутренний рынок и подорожание газа на 50% за 3 года за счёт индексации). Но не надо забывать, что компания продолжает активно инвестировать: есть проект СПГ-Завода в Усть-Луге (заёмные средства — 2,882₽ трлн) и Сила Сибири 2 (требуется 1,5₽ трлн на 5 лет). Да убрали нашлёпку в 600₽ млрд и не выплатили дивиденды за 2024 г., но с такой ставкой % по долгам растут с каждым месяцем.

🗄 Налог на дополнительный доход (НДД) составил 302,2₽ млрд (в июне — 0,1₽ млрд), он платится в марте, апреле, июле и октябре, поэтому в некоторые месяцы доходы так разнятся.

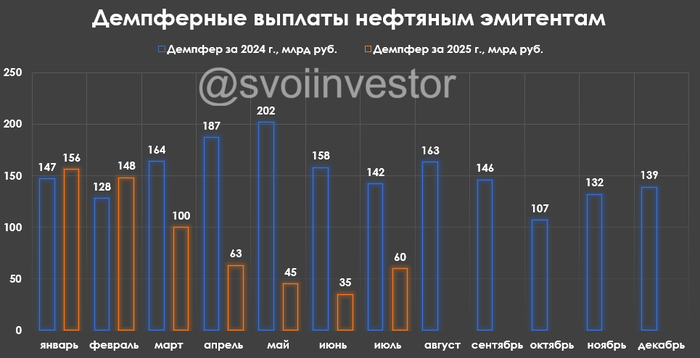

🗄 В июле Минфин выплатил компаниям по демпферу — 59,9₽ млрд (-58% г/г, в июне — 34,5₽ млрд). Январские санкции от США подтолкнули правительство продлить разрешение на экспорт топлива до 28 февраля, позже правительство продлило данное разрешение до 31 августа (существенно сокращение произошло из-за остановки некоторых НПЗ и снижения крэк-спредов). Не забывайте, что демпферные выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли нефтяников.

📌Минфин планирует недополучить доп. НГД за август в размере -12,1₽ млрд (при курсе $ в 80₽ и цене Urals 60$ за баррель сходится). В июле планировали недополучить доп. НГД в размере 25,82₽, но разрыв получился больше (суммарное отклонение составило 5,9₽ млрд), а значит Минфин будет продавать валюту с 07.08 по 04.09 — 0,3₽ млрд в день (в июле продавали ежедневно — 0,82₽ млрд). Но проблема в том, что с учётом зеркалирования инвестиций и прошлых трат для финансирования бюджета, то продажи валюты составят 9,24₽ млрд в день (ликвидной части хватит в лучшем случае на 21 месяц при таком темпе продаж). Август для нефтяников (Лукойл, Роснефть, Татнефть, Газпромнефть и т.д.) нейтральный (₽ укрепляется vs. цена Urals выше 60$, но пошлины на Индию вступают в конце августа, а российские нефтяники делают весомые скидки). Дефицит федерального бюджета по итогам 7 месяцев составил 4,879₽ трлн или 2,2% ВВП, даже при новых правках бюджета перерасход уже составляет 1,1₽ трлн.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor