Аукционы Минфина — спрос возрос из-за инфляционных данных, но план на II кв. трудновыполним. Флоатеры и ликвидность от ЦБ должны помочь!

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 108 пунктов, с учётом инфляционных данных, покупатели активизировались, и показали весомый спрос:

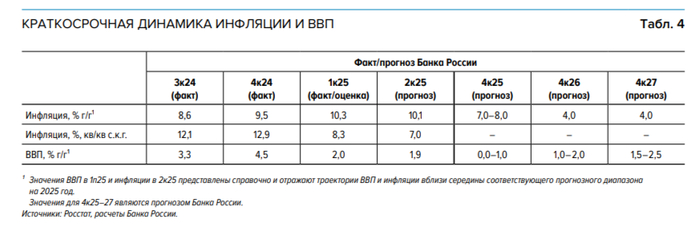

🔔 По данным Росстата, за период с 13 по 19 мая ИПЦ вырос на 0,07% (прошлые недели — 0,06%, 0,03%), с начала мая 0,15%, с начала года — 3,27% (годовая — 9,90%). В мае 2024 г. инфляция составила 0,74%, учитывая темпы этого года, то этот "результат" будет выполнен меньше чем наполовину, что для ЦБ положительный сигнал. Комментарий ЦБ к среднесрочному прогнозу: замедление годовой инфляции в РФ к концу июня должно было составить 10,1%, как вы видите годовая инфляция тормозит несколько быстрее ожиданий ЦБ. Также опрос инФОМ в мае показал, что ожидаемая инфляция увеличилась с 13,1% до 13,4% (2 месяц подряд рост), а наблюдаемая снизилась с 15,9% до 15,5% (снижается 2 месяц подряд).

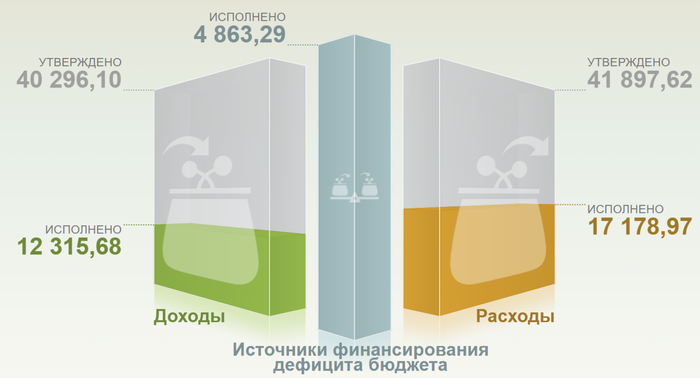

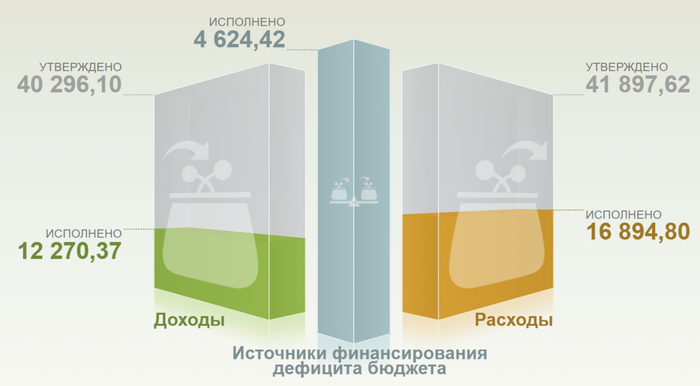

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 4 месяцев составил 3,225₽ трлн или 1,5% ВВП, даже при новых правках бюджета в запасе всего 567₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к середине мая потрачено 1,7₽ трлн, при доходах в 41₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в апреле основными покупателями ОФЗ на вторичном рынке стали НФО — 23,3₽ млрд, физические лица снизили свои покупки — 16,3₽ млрд (в марте — 30,9₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 32,1₽ млрд (в марте — 233₽ млрд). На первичном рынке крупнейшими покупателями стали СЗКО выкупив 57,7% от выпусков. Стоит отметить, что активность на вторичном рынке ОФЗ значительно снизилась.

✔️ Доходность большинства выпусков снизилась до 16% (ОФЗ 26238 торгуется по 52,85% от номинала с доходностью 15,47%, кто покупал по 100%, то имеют сейчас -47% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде мая она составила 19,602% снизившись (всего за 4 месяца доходность на вкладах снизилась на 2,7%, годичные ОФЗ дают доходность выше 19,2%). То есть, рынок ОФЗ и банки закладывают снижение ставки в ближайшее время.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26246 (погашение в 2036 г.)

▪️ Классика ОФЗ — 26239 (погашение в 2031 г.)

Спрос в 26246 составил 187₽ млрд, выручка — 81,2₽ млрд (средневзвешенная цена — 80,8%, доходность — 16,36%). Спрос в 26239 составил 100,2₽ млрд, выручка — 34,4₽ млрд (средневзвешенная цена — 66,7%, доходность — 16,05%). Минфин заработал за этот аукцион 115,6₽ млрд (в прошлый — 78,5₽ млрд). Согласно плану Минфина на II кв. 2025 г. необходимо разместить 1,3₽ трлн, видимо, министерство вдохновилось прошлым кварталом, где разместили чуть выше данной суммы (размещено 596,2₽ млрд, осталось 5 недель).

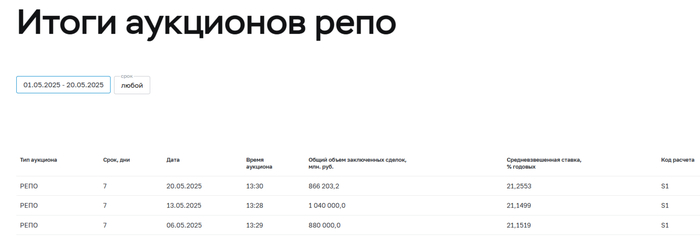

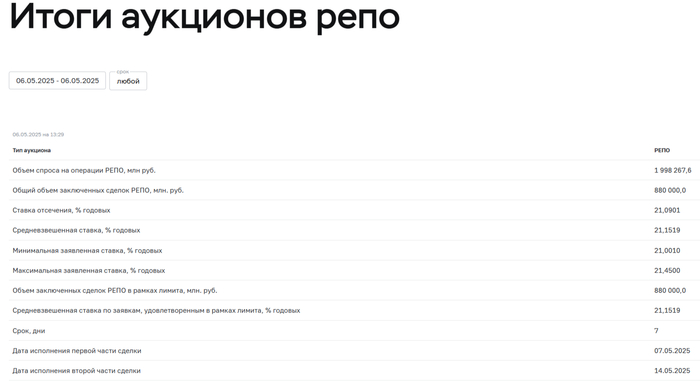

📌 Спрос зависит от геополитики, инфляции и желания министерства выдать премию к выпускам. Есть факторы, которые негативно влияют на спрос — при таких тратах бюджета занимать в ОФЗ необходимо больше, ибо курс ₽ только крепнет, затянувшиеся переговоры, снятие санкций не происходит. Бюджет необходимо чем-то восполнять, вырисовывается дилемма (необходимо давить на курс — тогда темпы инфляции пойдут ввысь), которую хотят решить с помощью снижения отсечки по бюджетному правилу в $60 за баррель нефти (логично сделать 50$). При таком плане Минфина на II кв. по размещению, придётся, наверное, вспомнить про флоатеры нового типа, где происходит расчёт купона срочной версии RUONIA, а ЦБ про аукцион РЕПО (в мае банки привлекли 2,8₽ трлн, отдали 1,9₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor