НМТП отчитался за III кв. 2025 — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

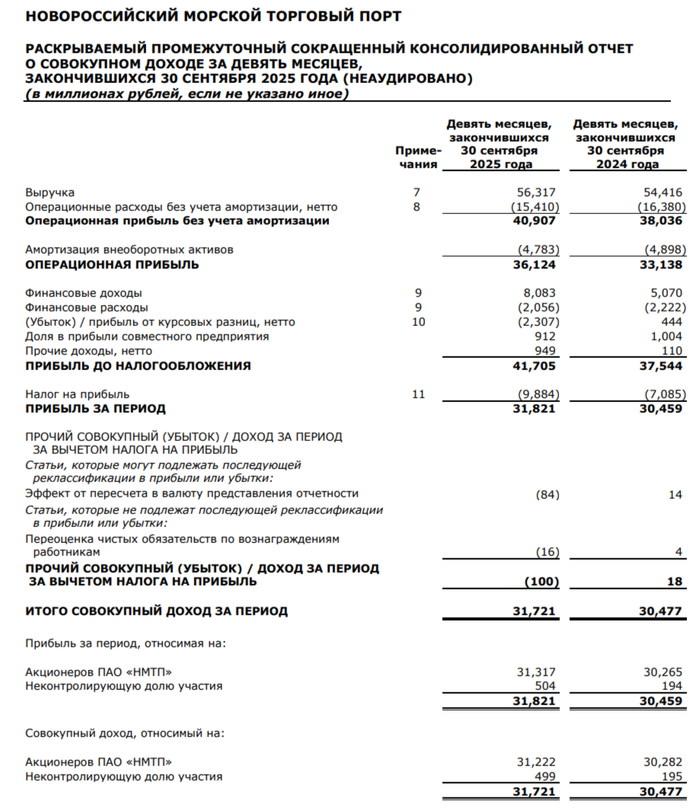

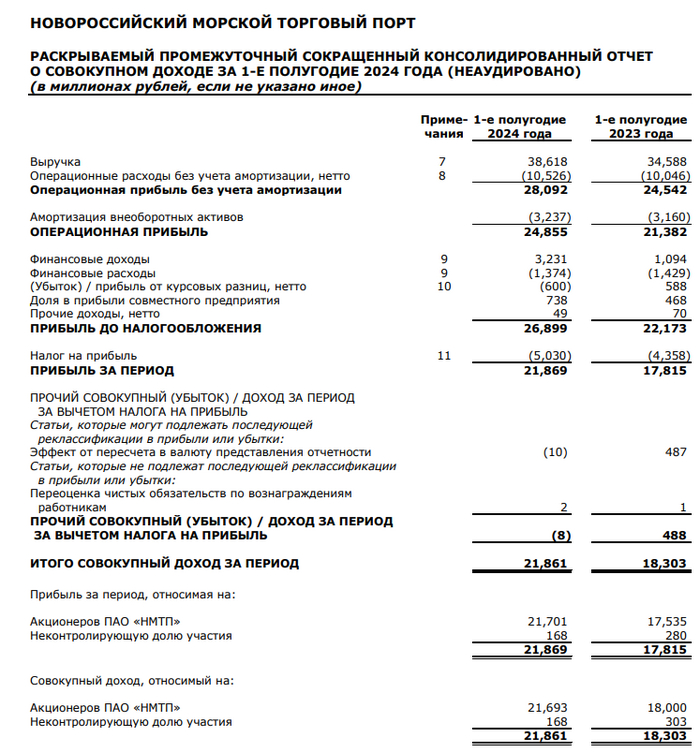

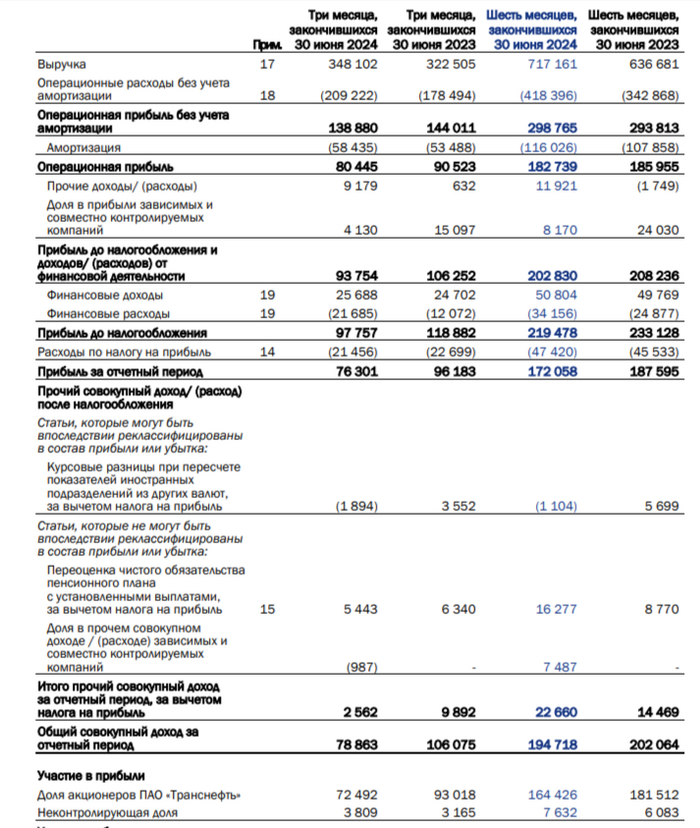

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

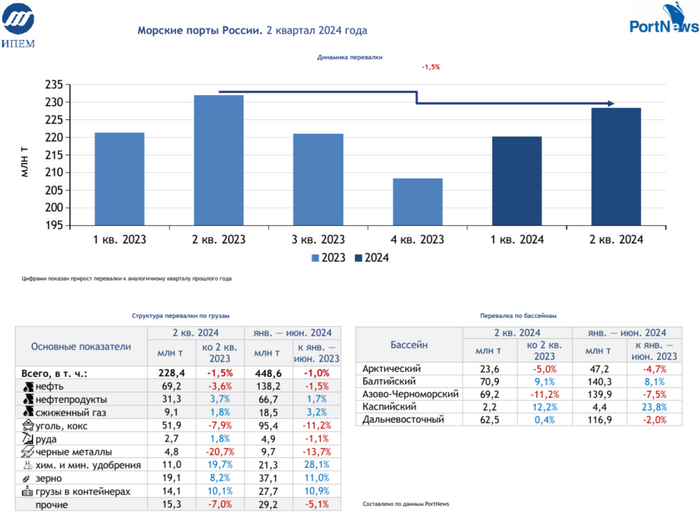

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

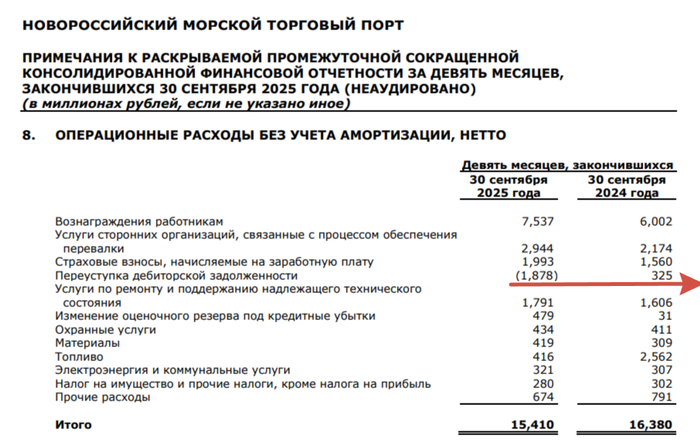

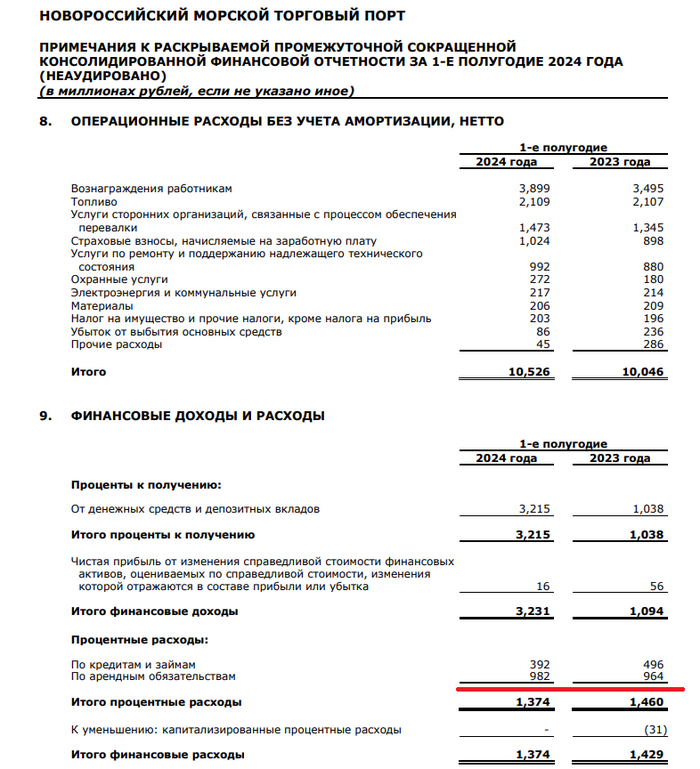

🛳 Выручка подросла благодаря увеличению перевалки нефти и повышению тарифов на сухие грузы. Операционные расходы выросли до 6,6₽ млрд (+13,1% г/г, темпы выше, чем в выручке), на рост повлияли статьи: зарплата — 2,6₽ млрд (+26,3% г/г, индексация) и услуги перевалки сторонних компаний — 953₽ млн (+35,9% г/г, тарифы выросли у всех). Стоит отметить экономию на топливе, это помогло снизить давление на опер. прибыль — 120₽ млн (год назад 453₽ млн, возможно, есть запасы), но также случилось списание по переуступке дебиторской задолженности на 632 млн. Опер. прибыль, кстати, подросла на больший %, чем выручка.

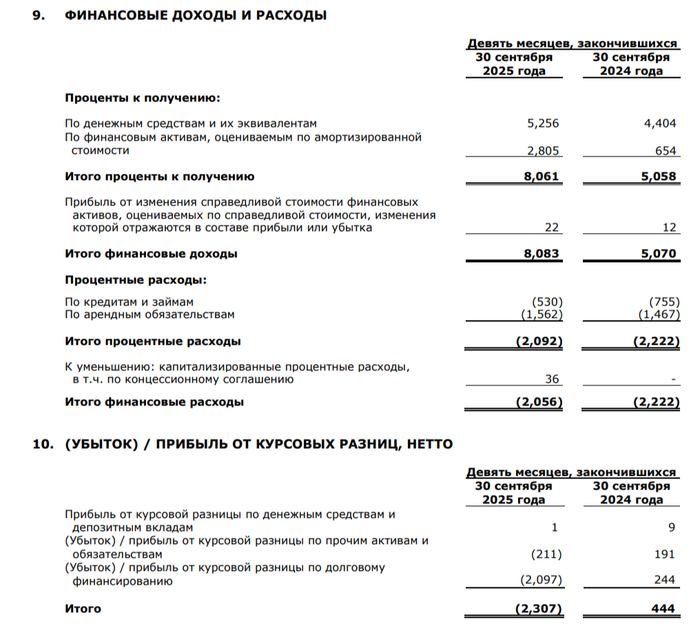

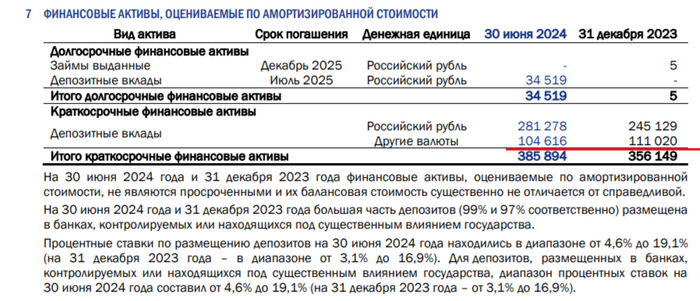

🛳 Прибыль возросла благодаря лучшей разнице финансовых доходов/расходов — 2₽ млрд (+103,4% г/г, из-за высокой ключевой ставки и роста кэша на депозитах) и положительной позиции по курсовым разницам +822₽ млн (год назад +1₽ млрд, из-за ослабления ₽, т.к. есть валютный кэш).

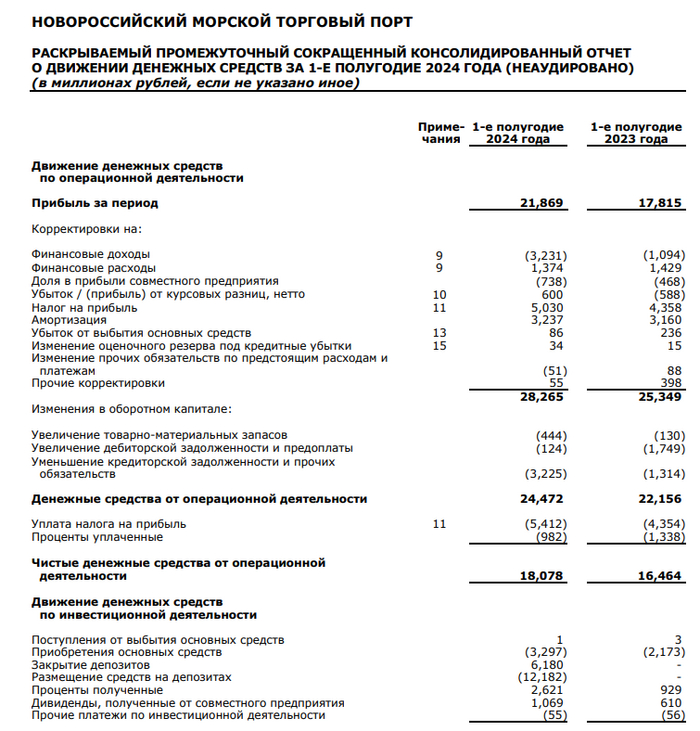

🛳 Компания нарастила денежную позицию до 48₽ млрд (на конец 2024 г. — 38,8₽ млрд). НМТП нарастил долг до 14,5₽ млрд (на конец 2024 г. — 10,5₽ млрд, инвестиции в главный проект). Чистый долг отрицательный, что говорит о финансовой стабильности компании.

🛳 OCF возрос до 7,4₽ млрд (+9,8% г/г) из-за изменений в оборотном капитале. CAPEX составил 6,6₽ млрд (-28,1% г/г), напомню вам, что компания строит совместно с Металлоинвестом перегрузочный комплекс в порту Новороссийска (требуется порядка 52₽ млрд, у НПТП 3/4 доли, во II п. 2024 г. уже потратили 20₽ млрд, а за 9 м. 2025 г. 13,4₽ млрд, реализация проекта намечена на 2027 г.). Как итог, FCF составил 4,4₽ млрд (год назад был отрицательным -0,3₽ млрд из-за увесистых инвестиций). Компания направляет на дивиденды 50% от чистой прибыли, за 9 м. в дивидендной базе порядка 0,81₽ на акцию (15,65₽ млрд), как вы понимаете FCF хватает (9 м. — 24,2₽ млрд).

📌 В сентябре 2025 г. добыла нефти — 9,382 млн б/с (+43 тыс. б/с м/м). В ноябре восьмёрка стран ОПЕК+ увеличили квоты на добычу в декабре на 137 тыс. б/с, Россия в декабре сможет добывать 9,574 млн б/с (правда на последующие четыре месяца рост объёмов будет поставлен на паузу). Ключевая ставка всё ещё высока, а денежную позицию компания нарастила нехилую. CAPEX скорее всего сократится по сравнению с 2024 г. (если разбить оставшеюся сумму инвестиций на перегрузочный комплекс — 6₽ млрд). Планируемый грузооборот нового комплекса — 12 млн тонн (цены на сухие грузы выше, поэтому в 2027 г. будет весомая прибыль от него). Главная проблема — это атаки на НПЗ и порты, это может сократить пропускную способность.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor