Закрыть текущие потребности, при этом не переплачивать банку, помогут кредитные карты с низкими процентами. Такое финансовое решение пользуется большой популярностью. Условия кредиток могут значительно отличаться у разных банков. Помимо низкой процентной ставки стоит обращать внимание на другие параметры банковского продукта, которые будут указаны в статье.

ТОП-10 лучших кредитных карт с низким процентом в 2024 году

Кредитная карта 120 дней без % от Уралсиб — бесплатное снятие наличных.

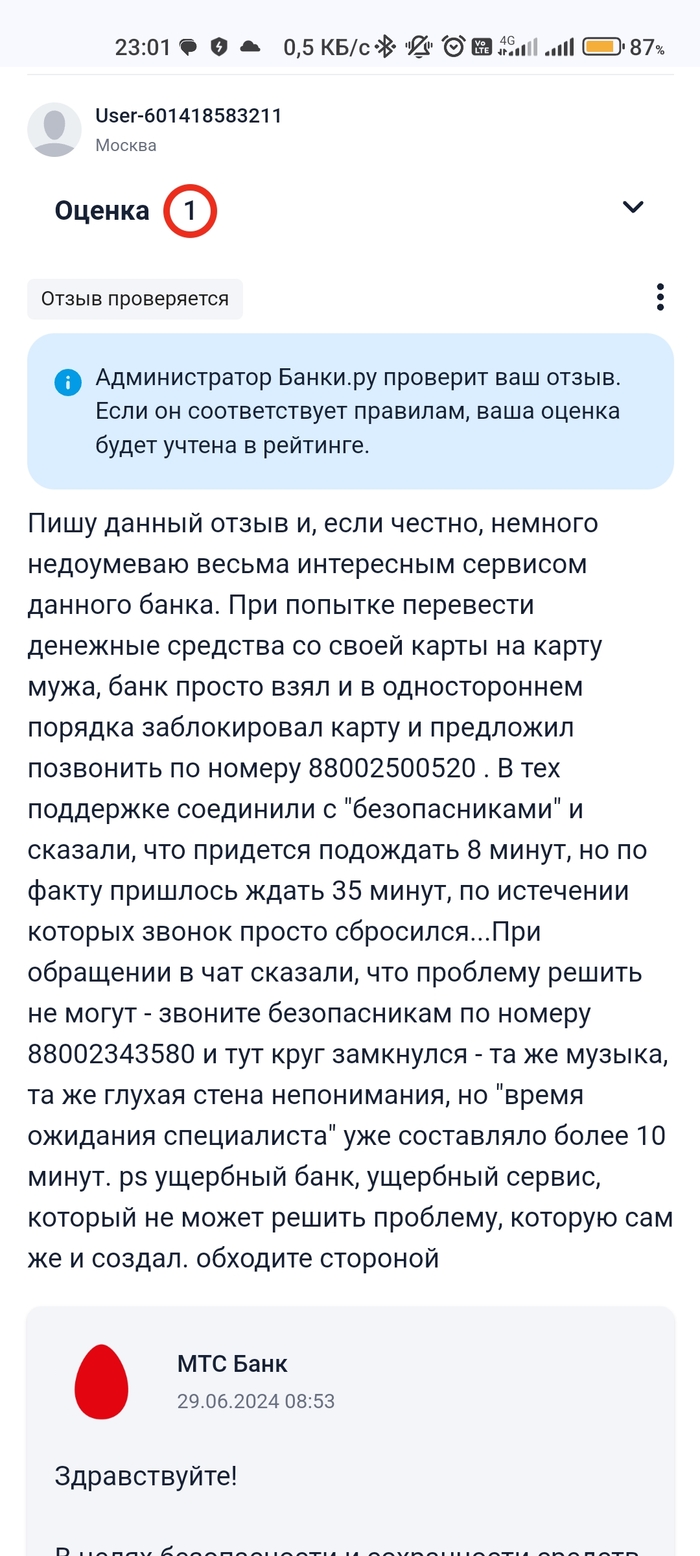

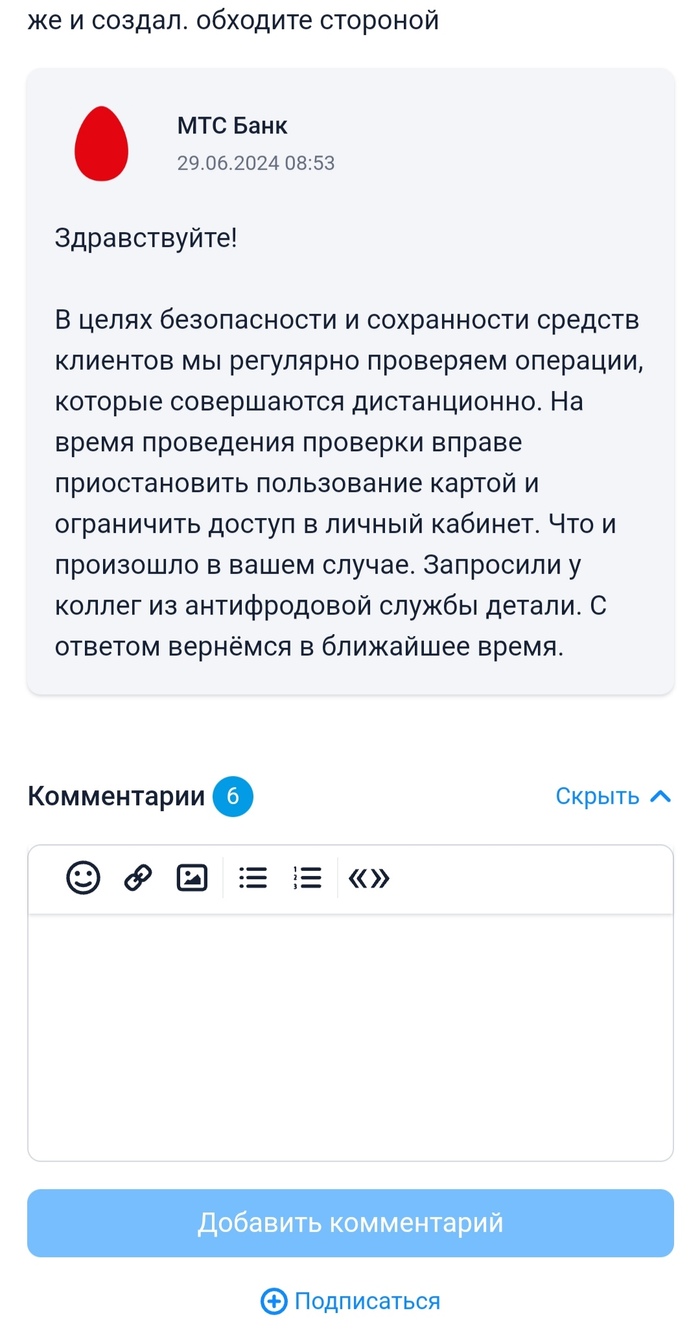

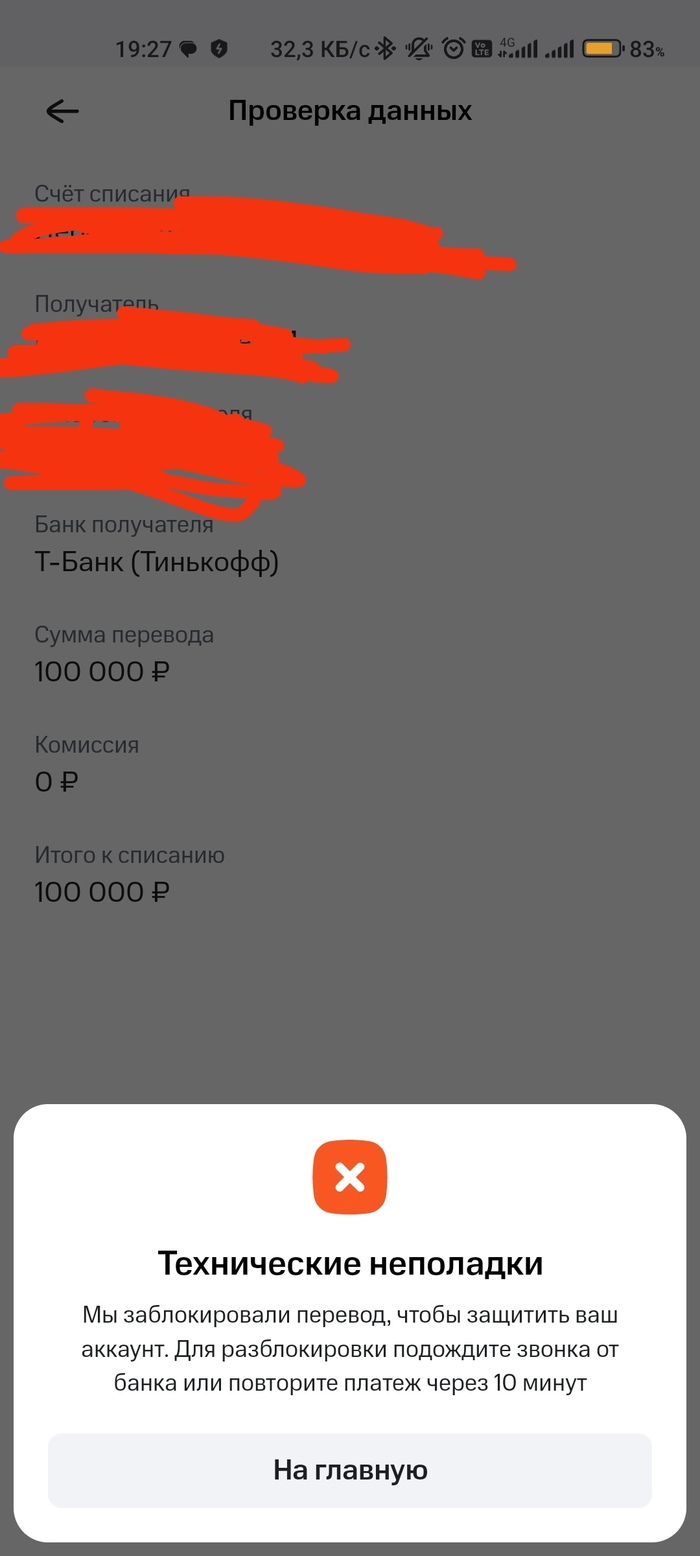

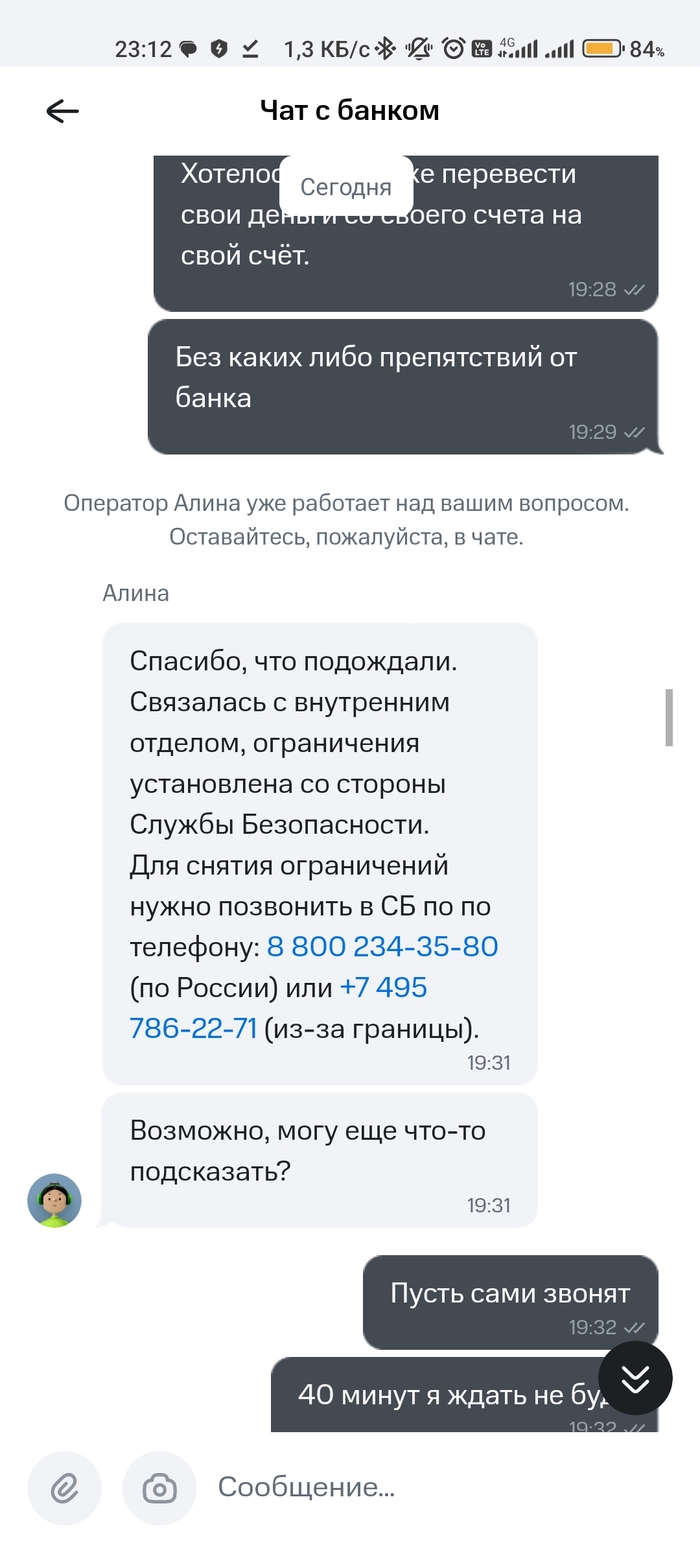

Кредитная карта Platinum от Т-Банк (бывший Тинькофф банк) — подписка на выгодных условиях.

Кредитная карта CashBack от МТС Банк — для покупок в МТС.

Кредитная Карта 120 дней от Свой банк — пополнение через СБП.

Кредитная СберКарта от СберБанк — лучшая для Мегамаркета.

Кредитная карта CARD CREDIT PLUS от Европа Банк — для развлечений и рассрочки.

Кредитная карта Drive от Тинькофф (бывший Тинькофф банк) — для водителей.

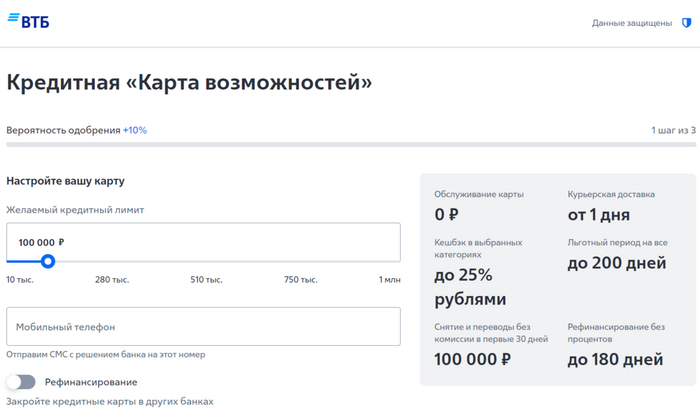

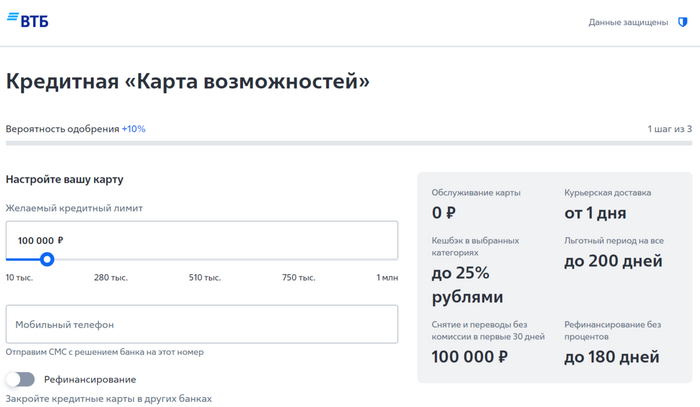

Карта Возможностей от ВТБ — 200 дней льготного периода.

Кредитная карта год без % от Альфа — случайный кешбэк до 100%.

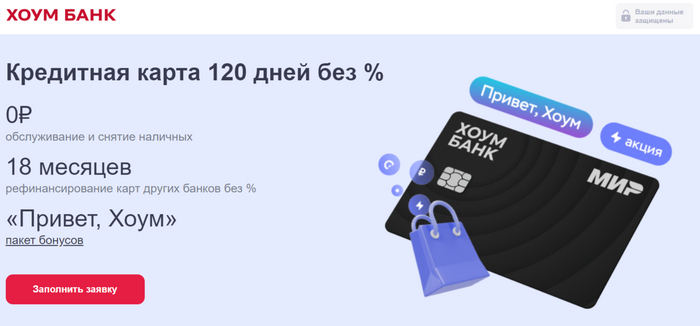

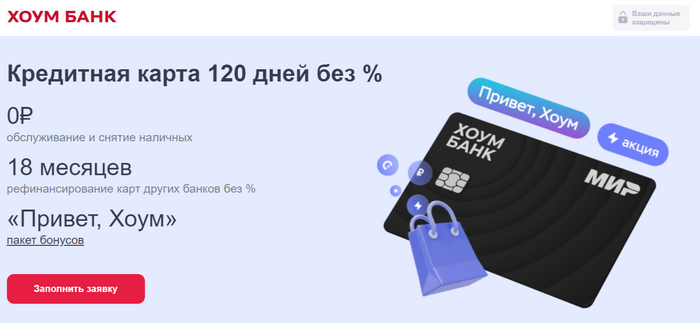

Кредитная карта "120 дней без %" от Хоум Банк — для рефинансирования.

Карты, представленные в подборке, отличаются по сроку льготного периода, процентной ставке, особенностям использования средств. Некоторые из них подойдут для рефинансирования, другие — для получения дополнительных бонусов. Стоит выбирать их на основе конкретных потребностей и особенностей договора.

Лучшие кредитные карты с низким процентом

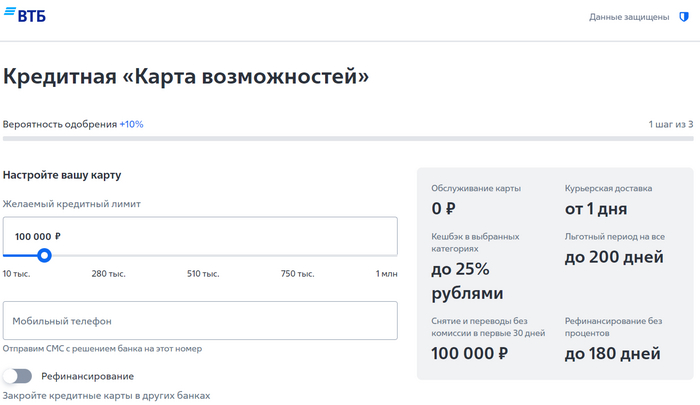

Кредитная карта с кешбэком до 30% для покупок у компаний-партнеров. Это универсальная карта со льготным периодом до 120 дней и бесплатным обслуживанием на весь срок использования. Для клиентов не предусматривается комиссия на перевод и снятие средств.

Стоимость обслуживания: 0 рублей навсегда, без дополнительных условий.

Льготный период: 120 дней.

Кредитный лимит: до 1 500 000 рублей.

Процентная ставка: от 19,9% до 69,9 годовых

Минимальный платеж: 3% от суммы задолженности, но не менее 300 рублей.

Пуш-уведомления: бесплатно.

СМС-уведомления: 99 рублей с 3 месяца.

Снятие наличных, переводы и квази-кеш операции: 69% годовых.

Пополнение карты свыше 75 000 рублей в месяц через банкоматы банков-партнеров (ВТБ – свыше 100 000 рублей): 1,5 комиссия.

Кешбэк у партнеров: до 30%.

Оформление кредитки доступно гражданам РФ в возрасте от 20 до 67 лет (до 75 лет с предложением от банка). Требуется 3 месяца стажа работы на текущем месте работы и доход от 7 000 рублей для регионов и от 10 000 рублей для Москвы.

120 дней льготного периода;

бесплатное обслуживание;

нет комиссии за снятие наличных в банкоматах;

до 30% кешбэк;

бесплатные пуш-уведомления;

кредитный лимит до 1,5 млн. рублей.

вносить любые суммы на карту без комиссии можно только в банкоматах Уралсиб;

высокая процентная ставка на снятие, переводы;

кешбэк только на покупки у партнеров.

2. Кредитная карта Platinum | Т-Банк (бывший Тинькофф Банк)

Для этой кредитной карты предоставляется лимит до 1 миллиона рублей. Для оформления продукта не требуется посещать офис, заполнить заявку можно онлайн. Банк предлагает до 120 дней льготного периода для рефинансирования, а также до 55 дней для различных категорий покупок.

Стоимость обслуживания: бесплатно с подпиской Pro (299 рублей в месяц) или 590 рублей в год, если пользоваться картой.

Льготный период: до 12 месяцев (рассрочка), 120 дней на погашение картой других кредитов, до 55 дней за любые покупки с картой.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: от 12 до 69,9% годовых.

Минимальный платеж: не более 8% от суммы задолженности, минимум 600 рублей.

Подписка Pro: 299 рублей в месяц (со 2-го месяца). Подключается по желанию.

Снятие наличных: 2,9% + 290 рублей.

Переводы через сервисы Т-Банка: до 50 000 рублей (до 100 000 с подпиской) в месяц без комиссии, свыше — 2,9% + 290 рублей.

Оповещения: 59 рублей в месяц пользователям Т-Мобайл, 99 рублей в месяц – остальным.

Плата за превышение лимита задолженности: 390 рублей.

Оформление карты доступно гражданам РФ в возрасте от 18 до 70 лет. Требуется только паспорт.

есть подписка с привилегиями;

можно выполнять переводы без комиссии;

бесплатная доставка карты;

можно пользоваться рассрочкой до 1 года.

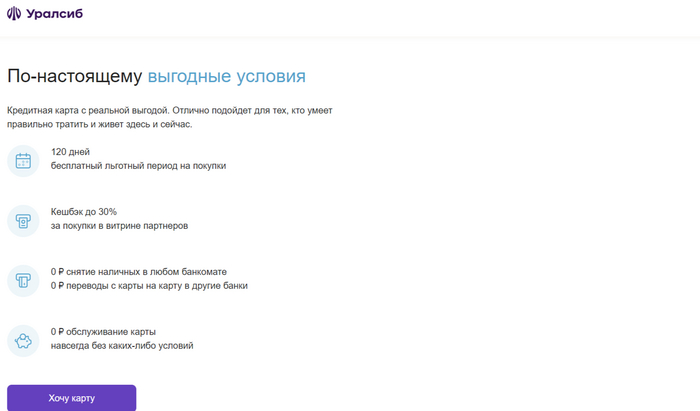

Кредитная карта с бесплатным обслуживанием на весь срок использования. Одним из преимуществ является несгораемый кешбэк, который можно использовать для любых категорий. Клиентам предоставляется льготный период до 111 дней.

Стоимость обслуживания: 0 рублей.

Льготный период: до 13 месяцев в магазинах МТС в течение 30 дней после оформления, до 111 дней на все покупки.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: 11,632%–66,352% годовых.

Минимальный платеж: 3% от суммы задолженности, не менее 100 рублей.

Снятие или переводы кредитных средств: 3,9% от суммы операции + 690 рублей.

СМС-информирование: 149 рублей со второго месяца.

МТС Premium: 249 рублей в месяц.

Кешбэк: до 30% у партнеров, до 5% в магазинах, кафе и т.д.

Оформление доступно для граждан РФ в возрасте от 18 до 70 лет.

кешбэк рублями и бонусами;

бесплатное обслуживание навсегда;

бессрочный кешбэк;

14 дней подписки Premium — бесплатно;

оформление доступно онлайн;

бесплатная доставка карты курьером;

до 13 месяцев льготного периода на покупки в МТС (в первый месяц после оформления).

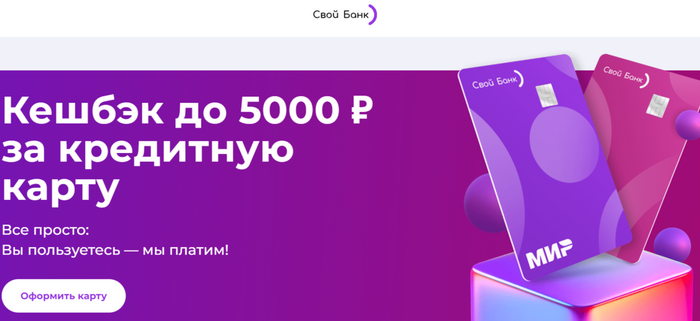

Кредитная карта с возможностью оплаты ЖКХ и других платежей без комиссии. Клиент имеет возможность получить до 300 тысяч рублей, беспроцентный период составляет 120 дней. Снимать наличные можно в любом банкомате бесплатно до 50 тысяч ежемесячно.

Стоимость обслуживания: бесплатно навсегда.

Льготный период: 120 дней.

Кредитный лимит: до 300 000 рублей.

Процентная ставка: от 11,7242% до 32,9700%

Минимальный платеж: 2,5% от задолженности, но не менее 500 рублей.

Комиссия за снятие: 50 000 рублей в месяц бесплатно, далее 6,9% + 590 рублей.

Проценты за снятие: 59%.

СМС-информирование: 99 рублей в месяц.

Перевод собственных средств: 1%, минимум 50 рублей.

Оформление доступно гражданам РФ в возрасте от 18 до 70 лет, имеющих постоянную регистрацию и проживание на территории страны. Дополнительно требуется от 3 месяцев непрерывного трудового стажа.

5 000 рублей кешбэк за первые 3 месяца использования карты (при покупках от 10 000 рублей в месяц);

бесплатный выпуск и обслуживание;

можно снимать до 50 000 рублей в месяц наличными в любых банкоматах;

низкая полная стоимость кредита.

максимальный лимит — 300 000 рублей;

нельзя перевыпустить карту;

переводы собственных средств с комиссией;

нельзя переводить деньги в другой банк по реквизитам;

для получения лимита более 100 000 рублей требуется подтверждение дохода.

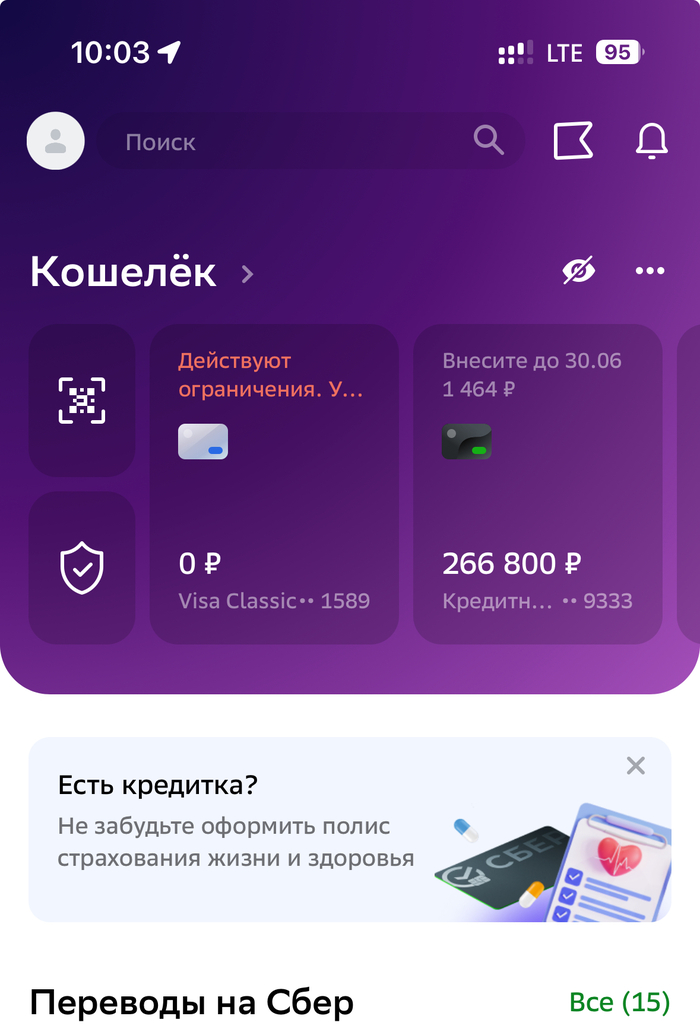

Кредитная карта с бесплатным обслуживанием на всем сроке использования, а также уведомлениями об операциях. Для клиентов предоставляется кредитный лимит до 1 миллиона рублей и 120 дней льготного периода. Решение о выдаче средств принимается моментально.

Стоимость обслуживания: бесплатно.

Льготный период: 120 дней.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: 37,800%

Минимальный платеж: 2% от суммы задолженности.

Комиссия за выдачу наличных, перевод денег: бесплатно в первые 30 дней, далее 3%, но не менее 390 рублей.

Бонусы за покупку СберСпасибо: до 30%.

Оплата бонусами СберСбасибо: до 99% от суммы покупки у партнеров.

Изменение даты платежа: 300 рублей.

Оформление доступно для граждан РФ в возрасте от 18 до 70 лет со стажем работы от 3 месяцев.

от 3 до 5 категорий кешбэка каждый месяц;

доступна доставка;

бонусы СберСбпасибо;

подписка СберПрайм;

сниженная ставка 9,8% годовых на покупки в категории “Здоровье” и в “Мегамаркете”;

бесплатные уведомления.

Кредитная карта оформляется при помощи сервиса Госуслуги. Клиенты могут получить кешбэк до 7% на различные категории. Банк предоставляет бесплатное обслуживание, а также быструю доставку карты в указанное место. За один месяц использования клиент может получить до 5 тысяч бонусных баллов.

Стоимость обслуживания: бесплатно.

Льготный период: 55 дней.

Кредитный лимит: до 600 000 рублей.

Процентная ставка: 29,9%.

Минимальный платеж: 2%, не менее 200 рублей.

Кешбэк: до 7% баллами.

Выдача наличных: 4,9%, минимум 399 рублей.

Рассрочка: до 12 месяцев.

СМС-информирование: бесплатно.

Оформление доступно для людей в возрасте от 18 лет (независимо от гражданства). Для выпуска требуется только паспорт.

нет требований к гражданству;

кешбэк до 7%;

рассрочка на 12 месяцев;

бесплатный выпуск и обслуживание;

бесплатное информирование.

7. Кредитная карта Drive | Т-Банк (бывший Тинькофф банк)

Кредитный продукт с практичными решениями для автолюбителей. Клиентам открывается лимит до 1 миллиона рублей, вероятность одобрения заявки высока, а рассмотрение происходит моментально. Банк предлагает кешбэк за покупки на АЗС и автоуслуги, а при тратах от 25 тысяч рублей повышенный кешбэк становится доступным для обычных покупок. Для клиентов предоставляется беспроцентный период до 55 дней, карта оформляется онлайн и доставляется бесплатно.

Стоимость обслуживания: 990 рублей.

Льготный период: 55 дней.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: от 12 до 59,9% годовых.

Минимальный платеж: не более 8% от суммы задолженности, минимум 600 рублей.

Снятие наличных: 2,9% + 290 рублей.

Переводы через сервисы Т-Банка: до 50 000 рублей в месяц без комиссии, свыше — 2,9% + 290 рублей.

Оповещения: 59 рублей в месяц пользователям Т-Мобайл, 99 рублей в месяц — остальным.

Плата за превышение лимита задолженности: 390 рублей.

Кешбэк: до 10% за покупки на АЗС, до 5% за автоуслуги, 1% за любые другие покупки.

Оформление карты доступно гражданам РФ в возрасте от 18 до 70 лет. Требуется только паспорт.

повышенный кешбэк на автотовары и услуги;

бесплатная доставка карты;

мгновенное решение;

снятие до 50 000 рублей в месяц без комиссии;

оперативная поддержка.

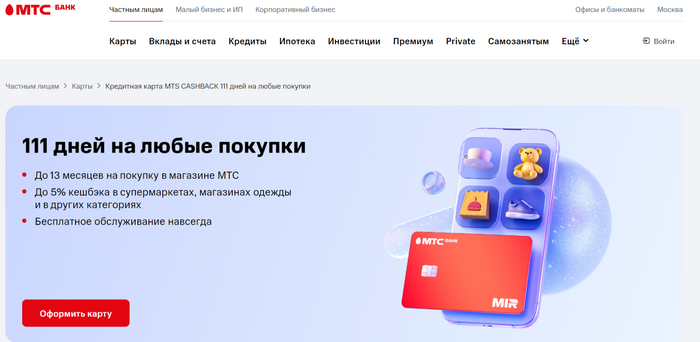

Кредитка с низким процентом, при оформлении доступен лимит до 1 миллиона рублей. Клиентам доступна услуга рефинансирования: с этой картой можно оплатить другие кредиты под низкий процент. Дополнительную выгоду дает и кешбэк, он может достигать 25% в подобранных категориях. Банк предоставляет беспроцентный период до 200 дней на все, а также до 180 дней для рефинансирования.

Стоимость обслуживания: бесплатно.

Льготный период: 200 дней, рефинансирование без процентов до 180 дней.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: 9,832%–24,706%.

Минимальный платеж: 3%, но не менее 100 рублей.

Кешбэк: до 25% рублями.

Снятие и переводы: без комиссии в первые 30 дней (до 100 000 рублей), в остальных случаях – 5,9% + 590 рублей.

СМС-уведомления: 79 рублей (со второго месяца).

Рассрочка: до 12 месяцев.

Оформление доступно для граждан РФ 18-70 лет. Требуется стаж работы от 3 месяцев, а также предоставление паспорта, СНИЛС, пенсионного.

возможна курьерская доставка;

можно оформить платежный стикер;

льготный период 200 дней;

кешбэк рублями;

до 18% годовых по накопительному ВТБ-счету при использовании кредитки;

рассрочка до 1 года на покупки от 1 000 рублей без процентов;

доступен выпуск дополнительных карт;

можно оформить самозанятым без подтверждения дохода до 300 000 рублей;

размер кешбэка.

максимальный размер кешбэка до 3 000 рублей;

требуется следить за условиями, например хранить на счете от 50 000 рублей для выбора специальных категорий.

Кредитная карта с первым годом без процентов и платы за обслуживание. Также клиентам предлагается суперкешбэк до 100% на категорию, которая выбирается случайным образом. Заявка заполняется и обрабатывается в течение нескольких минут.

Стоимость обслуживания: 1-й год бесплатно, 990 рублей со 2-го, при наличии расходных операций по карте.

Льготный период: до 365 дней (в первые 30 дней с даты заключения договора), после – 60 дней.

Кредитный лимит: до 1 000 000 рублей.

Процентная ставка: 11,990–79,99.

Минимальный платеж: 0–10%, но не менее 300 рублей (определяется индивидуально).

Льготный период на снятие наличных и переводы: 60 дней.

Льготный период на переводы в счет задолженности по кредитной карте в другом банке: 100 дней.

Комиссия при снятии наличных свыше 100 000 рублей в месяц: 3,9% + 390 рублей;

СМС или пуш-уведомления: в первый месяц бесплатно, далее 159 рублей в месяц, если по карте были операции;

Комиссия за переводы: 5,9% + 150 рублей.

Кешбэк: до 100% на случайную категорию, 5% в категориях на выбор, 1% на все.

Оформить карту можно гражданам РФ от 18 лет с постоянным доходом от 5 000 рублей после вычета налогов. Требуется контактный, стационарный рабочий или номер телефона бухгалтерии/отдела кадров. Кроме того, необходима постоянная регистрация в городе с отделениями Альфа-Банка или в населенных пунктах, расположенных вблизи города, где есть Альфа-Банк.

1 год беспроцентный период в первый месяц использования;

кешбэк;

при оформлении карты на сумму до 150 000 рублей нужен только паспорт;

возможна курьерская доставка карты;

можно оформить платежный стикер;

заполнение заявки с помощью Госуслуг;

100 000 рублей в месяц снимаются без комиссии;

5% на 4 категории кешбэк на выбор в месяц;

до 100% кешбэк в барабане суперкешбэка;

до 30% скидка на покупки в Яндекс.Маркете.

высокие комиссии на переводы;

платное обслуживание со второго года;

стоимость уведомлений;

нет особых условий для получения кредитки владельцам зарплатных карт Альфа-Банка.

Кредитная карта с низким процентом годовых, по которой дополнительно предлагается программа рефинансирования на срок 18 месяцев. В течение первых 30 дней клиенты могут воспользоваться бесплатными переводами и снятием средств. Банк предоставляет повышенный кешбэк, а также категории для бонусов на выбор.

Стоимость обслуживания: бесплатно.

Льготный период: 120 дней и 18 месяцев при рефинансировании других карт.

Кредитный лимит: до 700 000 рублей.

Процентная ставка: от 34,9 до 59,9%

Минимальный платеж: 3%, минимум 500 рублей.

Снятие наличных: 7,9% + 790 рублей (первый месяц – бесплатно).

Кешбэк: 149 рублей в месяц (первый месяц – бесплатно).

Пропуск платежа: 690 рублей.

СМС-информирование: 149 рублей в месяц (первый месяц – бесплатно).

Рассрочка: от 19 рублей до 2199 рублей в месяц в зависимости от срока и суммы покупки.

Оформление доступно для граждан РФ в возрасте от 18 до 70 лет со стажем работы от 3 месяцев.

льготный период рефинансирования других карт — 18 мес.;

доступно снятие наличных без комиссии в первые 30 дней;

кешбэк до 15% в категориях и до 30% у партнеров;

доступна услуга «Пропуск платежа»;

бесплатное обслуживание.

Еще 13 дополнительных кредитных карт с низким процентом

Кредитные карты предоставляют выгодные условия, при выборе продукта важно обращать внимание на все параметры. В этой подборке представлены кредитные продукты с различными условиями.

Кредитная карта "Разумная мир" — кредитная карта с бесплатным выпуском и обслуживанием на любом сроке использования. Держателем предоставляется возобновляемый льготный период на 145 дней, собственные средства можно снимать без комиссии. Кредитное предложение может заинтересовать пользователей «Ренессанс Банка», так как пополнение через дебетовую карту или банкомат выполняется без комиссии. Банк предлагает бесплатную доставку кредитки в обозначенное место и время. Пользователи могут получать до 50% кешбэка при соблюдении условий программ лояльности. Услуга СМС-оповещения о выполняемых транзакциях платная.

МТС Weekend – кредитка с бесплатным обслуживанием на весь срок использования. Клиенты могут получать до 6% кешбэка при оплате медицинских услуг, покупки в кафе, ресторанах, фастфудах и до 30% при участии в партнерских программах. По карте действует лимит – до 1 миллиона, при этом льготный период составляет до 51 дня. Пользователь может выбрать категорию обслуживания, (Обычная, Премиальная) в зависимости от нее предоставляются доступные привилегии. Забрать карту после выпуска можно в офисе компании или заказать бесплатную курьерскую доставку. Для дополнительного комфорта клиент может самостоятельно выбирать график платежей.

МТС Банк - Кредитная карта Деньги Zero – кредитная карта с бесплатным обслуживанием для клиентов, не имеющих задолженности. Клиентам предлагается кредитный лимит до 150 тысяч рублей, а также кешбэк от компаний-партнеров. Снимать наличные можно без комиссии, как на территории России, так и за границей. Карта высылается бесплатно, также ее можно забрать в одном из отделений МТС. Дополнительно клиенты могут воспользоваться страхованием по сравнительно низкому проценту. Заявка рассматривается быстро, без длительного ожидания.

Альфа Банк - Кредитная карта Alfa Travel – кредитка с подбором опций для путешествий и поездок. Пользователи могут участвовать в программе с милями, ими можно оплачивать авиа-, ЖД-билеты, а также проживание в отелях. Банк предоставляет лимит до 1 миллиона рублей и 60 дней возобновляемого периода бе процентов. Заявку можно оставить на сайте. Она состоит всего из 3 шагов, банк быстро рассматривает заявки и предоставляет походящие предложения. В первый год обслуживание карты полностью бесплатно, что обеспечивает дополнительную экономию для клиента.

Ренессанс Банк - Кредитная карта – кредитная карта с одним из самых больших льготных периодов – до двух лет без начисления процентов за покупки. Также кредитка позволяет дополнительно экономить за счет повышенного кешбэка до 50% и участия в акциях от «Мир». В первые 30 дней можно снять необходимую сумму без ограничений и не платить проценты. Пополнять карту можно комфортным способом на выбор без комиссии и длительного ожидания. Выпуск, доставка и обслуживание кредитки бесплатны для всех клиентов. Банк присылает СМС о решении по заявке в течение 1 минуты, получить карту можно как в отделении, так и курьером.

Газпромбанк - 180 дней без % – кредитное предложение, с которым можно получать до 50% кешбэка при совершении покупок у компаний-партнеров. Пользователи могут оценить бесплатное обслуживание карты, а также беспроцентный период до 180 дней. По карте можно снимать до 50 тысяч без комиссии. Банк предлагает высокий кредитный лимит – до 1 миллиона рублей на различные покупки. В первый год использования обслуживание карты бесплатно, что позволяет дополнительно экономить. Кредитное предложение доступно для самозанятых и пенсионеров. Банк обеспечивает высокую степень безопасности и предлагает функции для контроля операций.

Банк ДОМ.РФ - кредитная карта – кредитка с повышенным кешбэком до 30% по указанным категориям, а также по программе «Привет, Мир!». При оформлении важно ознакомиться с категориями товаров, на которые предлагается повышенный кешбэк. Для держателей предоставляется льготный период до 120 дней и кредитный период до 750 тысяч рублей. Платежи и перевод можно совершать без комиссии. Банк быстро обрабатывает заявку и предоставляет ответ в СМС: после одобрения можно забрать пластик в ближайшем отделении или оформить бесплатную доставку курьером, заявка оформляется за несколько шагов.

Азиатско-Тихоокеанский Банк - кредитная карта – универсальное кредитное предложение, с которым можно получить дополнительные карты банка бесплатно. Клиентам предоставляется льготный период до 180 дней, лимит – до 500 тысяч рублей. Для клиентов предоставляется опция бесплатного снятия наличных средств на общую сумму до 30 тысяч в месяц. Обслуживание карты также бесплатно на всех периодах, это позволяет экономить. Оформить заявку можно онлайн, не выходя из дома. Предложение доступно, в том числе и для самозанятых. Банк предоставляет быстрое решение по заявке, для подписания договора необходимо посетить ближайший филиал.

Т-Банк (бывший Тинькофф Банк) - кредитная карта All Airlines – предложение для путешествий и совершения повседневных покупок. При оформлении кредитки можно получать до 10% милями по программе Т-путешествия, а также до 2% милями при стандартных покупках. Условия разработаны специально для путешественников: клиенты имеют возможность получить бесплатную страховку. Кредитный лимит – до 1 миллиона рублей с высокой вероятностью одобрения, а также моментальной обработкой заявки. Для кредитки действует льготный период – до 55 дней. Оформить заявку можно за несколько шагов на сайте, кредитный продукт доставляется до клиента бесплатно.

Т-Банк (бывший Тинькофф Банк) - кредитная карта All Games – кредитная карта под низкий процент без справок, с которой можно получать бонусы при покупке игровой техники, электроники, а также игр. Также условия подходят для оформления покупок внутри игр, консолей, сторов и т.д. Для оформления кредитки не нужно посещать офис – все оформляется в режиме онлайн всего за 4 шага. Кредитный лимит – до 1 миллиона рублей на игровые и другие покупки. Покупая в магазинах-партнерах, есть возможность получать до 30% кешбэка и экономить. По карте действует льготный период – до 55 дней без процентов за покупки. Подключая подписку Pro, можно пользоваться расширенными возможностями.

Банк Зенит – своим клиентам банк предоставляет бесплатное обслуживание, а также сразу два льготных периода: на покупки, а также на снятие и переводы средств. При совершении покупок у партнеров клиенты могут получать до 50% кешбэка и экономить. На сайте финансовой организации предусмотрен калькулятор, с помощью которого можно рассчитать карту и в тот же момент подать заявку с высоким процентом одобрения. Также можно заполнить анкету в два клика с помощью сервиса Госуслуг. Дополнительно клиенты могут участвовать в бонусной программе и обменивать накопленные бонусы на рубли.

ОТП Банк Кредитная карта – банк предлагает до 120 дней без начисления процентов на различные покупки, действует рассрочка до 30 месяцев по сезонной акции. Оформить можно от 50 тысяч до 1 миллиона рублей с высокой вероятностью одобрения заявки. Для оформления необходим только один документ – паспорт, заявка рассматривается быстро. Стоит отметить, что обслуживание бесплатное на всех этапах, это комфортно. Кредитка доставляется бесплатно в указанное место и время. Также банк дает возможность рефинансирования с предложенными условиями. Клиентам предоставляется бесплатная услуга информирования об операциях.

Газпромбанк – кредитная карта «UnionPay» – кредитная карта, условия которой могут быть интересны для тех, кто путешествует и регулярно находится в поездках: карта удобна для расчета в отелях, магазинах, Duty Free и т.д. Клиентам предоставляется льготный период до 180 дней, с картой можно оплачивать товары и услуги, а также снимать наличные. В первый год обслуживание карты бесплатно. Кредитный лимит – до 1 миллиона рублей на различные цели. До 50 тысяч рублей в месяц можно снимать без включения комиссии в любой точке мира.

Какие требования есть для оформления кредитки?

Чаще всего для оформления кредитки на небольшую сумму (до 100 000 рублей) потребуется только паспорт. Особые условия предоставляются зарплатным клиентам. Чтобы одобрить больший лимит, банк может запросить справку 2-НДФЛ, справку о доходах по собственной форме и т. д. Кроме того, одним из условий оформления кредитки зачастую выступает наличие постоянного места работы со стажем на нем не менее трех месяцев. Большинство банков предлагают кредитки гражданам от 18 до 70 лет, но возрастные ограничения могут несколько отличаться.

Почему кредитки пользуются спросом?

Кредитная карта — финансовый инструмент, который может быть полезным, а может привести к дополнительным расходам. Все зависит от правильного распределения средств и соблюдения условий банка. Они пользуются спросом из-за того, что потребительские кредиты стали выдавать реже, произошло подорожание кредитов. Но выбирают их из-за программ лояльности, а также бесплатного периода. Если правильно рассчитывать средства и выбрать карту с беспроцентным периодом, например, в 4 месяца, то можно забыть о переплатах (в отличие от кредита).

Как выбрать кредитную карту?

При выборе кредитной карты важно обращать внимание не только на срок беспроцентного периода, максимальную сумму, но и трезво оценивать свои возможности по внесению платежей таким образом, чтобы не прерывать льготный период. Кредитные карты с низкой процентной ставкой могут быть не такими выгодными, как например, карты с повышенным кешбэком, возможностью снятия налички людям. Это актуально для тех, кто без труда сможет покрыть расходы льготного периода, ведь можно получить дополнительные преимущества от использования кредитки. При выборе этого финансового инструмента оцените:

Процентную ставку, а также грейс-период (беспроцентный). При этом важно обращать внимание на условия действия беспроцентного периода, а не просто на название карты.

Дополнительные платежи. Стоимость обслуживания, выпуска, смс-уведомлений. Все эти платежи — дополнительные расходы. При этом вы можете банально забыть, что за обслуживание нужно платить, не пользоваться картой и узнать, что вы уже задолжали банку проценты (через какое-то время), так как за обслуживание карты списались кредитные средства.

Условия погашения задолженности. Обратите внимание на график внесения платежей, особенности пополнения карты. Например, некоторые карты можно пополнять только с комиссией. А это лишние расходы, которые не к чему.

Преимущества и дополнительные услуги. Обратите внимание на кешбэк, платные подписки, предоставляющие особые условия, а также спецпредложения для зарплатных клиентов.

Важно помнить, что выбор кредитки должен основываться на ваших персональных потребностях, целях, а также возможностях.

Почему кешбэк важен и какой выбрать?

Разные банки предлагают разные условия кешбэка. Лучше всего обратить внимание на кешбэк рублями, а не баллами. Но и баллы могут быть полезны, например, СберСпасибо подойдет для активных пользователей инфраструктуры Сбера, покупателей у партнеров. Кешбэк 10% на АЗС — звучит неплохо, но не для владельцев электросамокатов. Поэтому в первую очередь нужно смотреть не на размер кешбэка, а на категории. Если предлагают кешбэк на кафе и рестораны в районе 7%, а походы туда случаются раз в месяц, то и выгоды от них будет мало. Кешбэк на все или повышенный кешбэк на супермаркеты, чаще всего, является лучшим вариантом.

Не стоит забывать и о максимальной сумме кешбэка. Некоторые банки предлагают 2–3 тысячи рублей. И при тратах в 100–150 тысяч рублей в месяц такой вариант уже будет невыгоден.

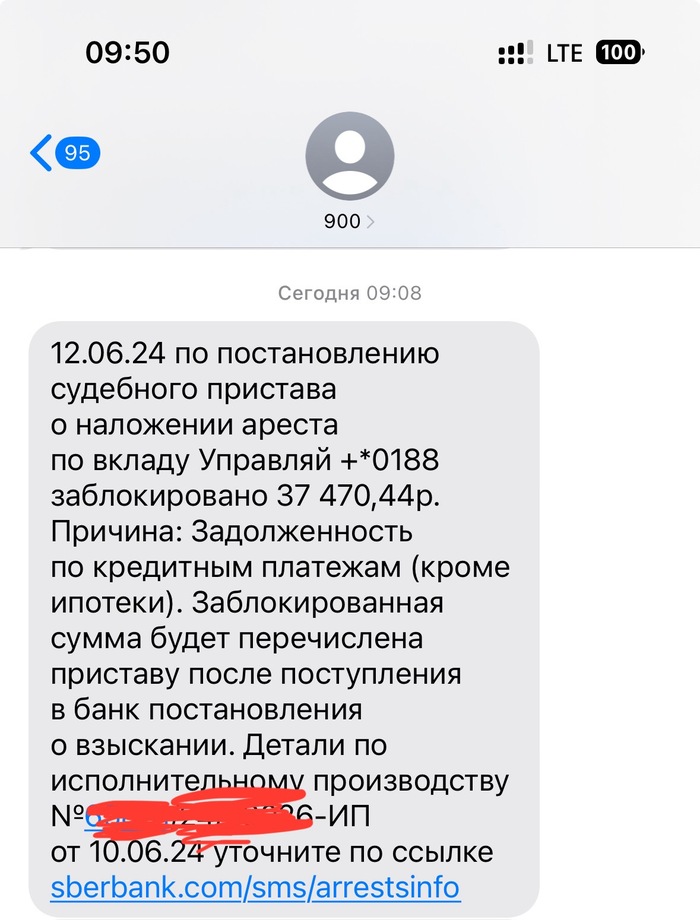

Какие будут последствия, если просрочить платеж?

Если просрочить платеж, то последствия от него будут напрямую зависеть от условий договора. Чаще всего это начисления неустойки, отмена акций и бонусов, обнуление беспроцентного периода. Кроме того, сведения о просрочке вносятся в кредитную историю и портят ее.

Если регулярно пропускать платежи, задолжать банку, то карту могут заблокировать, повысить процентную ставку. В конечном итоге банк может обратиться в суд.

Как пополнить кредитную карту?

Для пополнения кредитки можно воспользоваться разными способами. Это зависит от банка, который выпустил карту, а также условий пополнения. Например, некоторые банки покрывают расходы, связанные с переводами на кредитку, в том числе, и с карт других банков. Другие могут устанавливать ограничения на сумму пополнения, взимать комиссию.

Основными способами пополнения являются:

через банковское отделение;

банкомат банка, партнеров, сторонних банков;

пополнение через личный кабинет, мобильное приложение.

Заключение

Кредитная карта может быть полезным финансовым инструментом, если пользоваться ей разумно, не забывать о льготном периоде и вносить платежи. Некоторые из них позволяют получить крупную сумму денег на льготных условиях при условии, что вы будете пользоваться ими в соответствии с договорами. Другие подойдут для непредвиденных срочных покупок, при этом не потребуется оформлять кредит, а деньги можно будет вернуть в срок вплоть до года (в зависимости от условий банка). Кроме того, часть кредиток действуют и как карта рассрочки, например, для партнеров банка или при покупке определенных товаров. Такую опцию тоже стоит учитывать.