ФосАгро отчиталась за II кв. 2025 г. — компания частично рефинансирует/гасит свой долг, в очередной раз рекомендовала дивиденды, одобрят ли?

🌾ФосАгро опубликовала финансовые результаты по МСФО за II квартал и I полугодие 2025 г. Компания продолжает снижать долговую нагрузку (большую часть рефинансируют, но под валютные облигации), снижает CAPEX и на этом фоне рекомендует дивиденды (благо в долг уже не платят). Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:

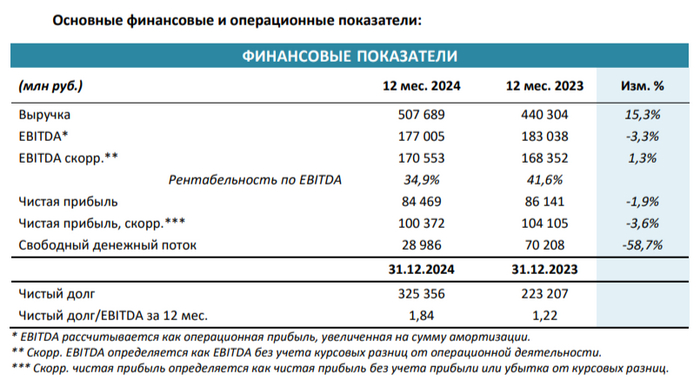

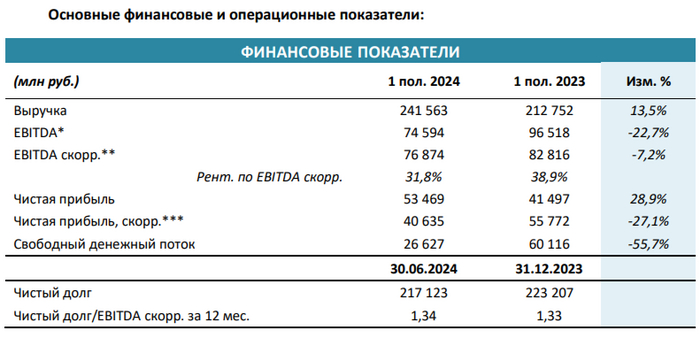

⏺ Выручка: II кв. 139,2₽ млрд (+13,8% г/г), I п. 298,5₽ млрд (+23,6% г/г)

⏺ EBITDA: II кв. 45,8₽ млрд (+29% г/г), I п. 94,6₽ млрд (+26,8% г/г)

⏺ Чистая прибыль: II кв. 27,9₽ млрд (-19,6% г/г), I п. 75,5₽ млрд (+41,3% г/г)

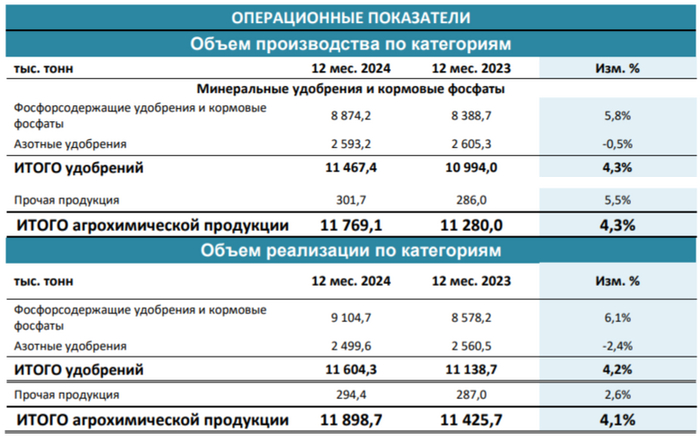

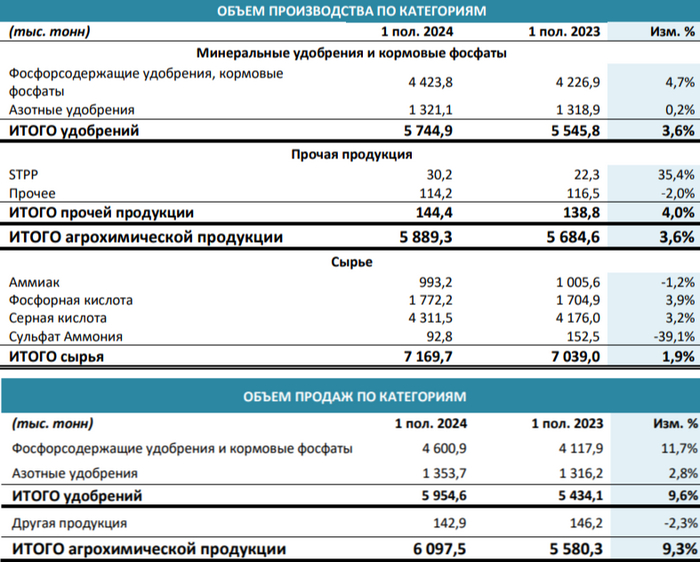

💬 Операционные результаты за I полугодие: производство агрохимической продукции выросло до 6,1 млн тонн (+4% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 4,7 млн тонн (+6% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — рост на 35%, NPS — рост на 25%, MCP — рост на 20,2%). Продажи продукции увеличились до 6,2 млн тонн (+2,4% г/г).

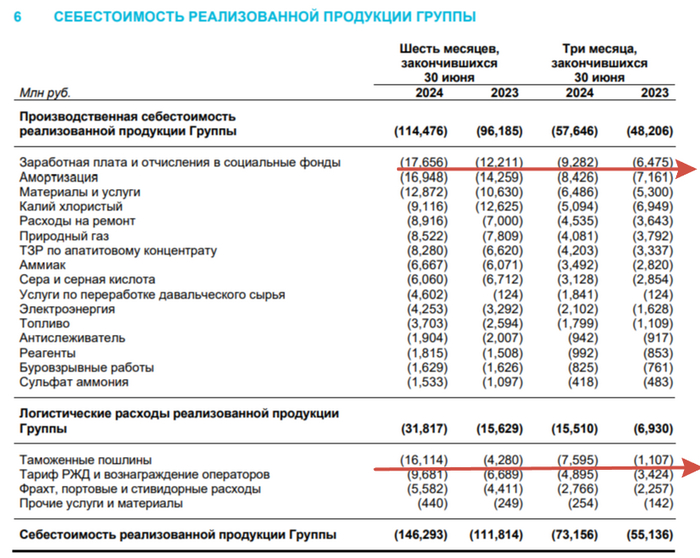

💬 Выручка во II кв. выросла т.к. средняя цена на фосфорные и азотные возросла по сравнению с прошлым годом, перераспределение в пользу многокомпонентных удобрений, снижение относительно I кв. 2025 г. связано с укреплением ₽ и снижением производства/продаж. Себестоимость реализации продукции выросла до 77,9₽ млрд (+6,4% г/г), темпы роста невысокие, благодаря обнулению экспортных пошлин (экономия 8,5₽ млрд в квартал), а главные статьи растрат: сера и серная кислота — 10,8₽ млрд (+348,4% г/г, большой вопрос почему сера так подорожала) и природный газ — 5,3₽ млрд (+29,3% г/г). Как итог операционная прибыль увеличилась до 36₽ млрд (+37,4% г/г).

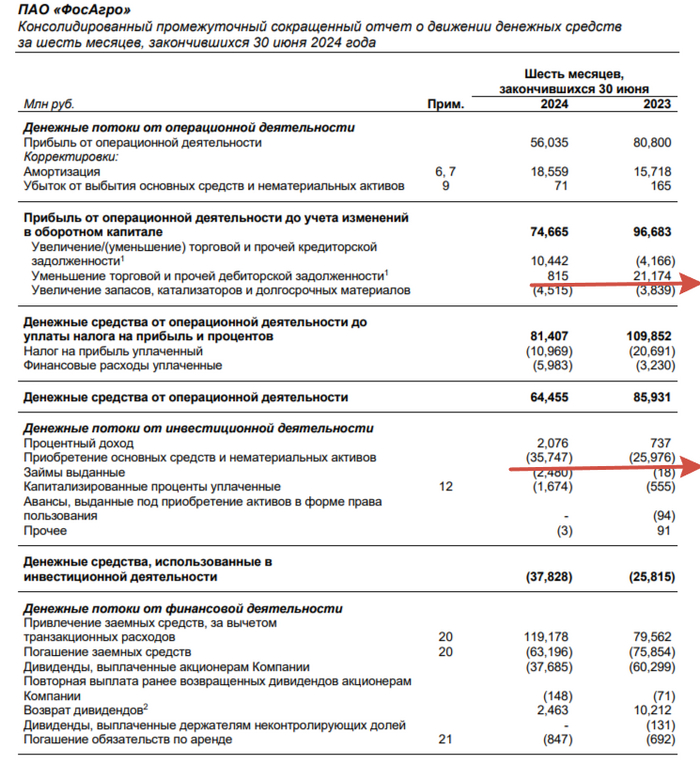

💬 Чистая прибыль снизилась из-за курсовых разниц: +7,1₽ млрд (т.к. долги компании номинированы в валюте, то укрепление ₽ творит чудеса, годом ранее +19₽ млрд), поэтому компания корректирует прибыль на них (25₽ млрд, +30,9% г/г, тут уже плюс). Разница финансовых расходов/доходов тоже оказала влияние на прибыль, она отрицательная -5,8₽ млрд (денежная позиция снизилась, большую часть валютного долга заместили ₽, а он гораздо дороже в обслуживании, годом ранее -0,9₽ млрд).

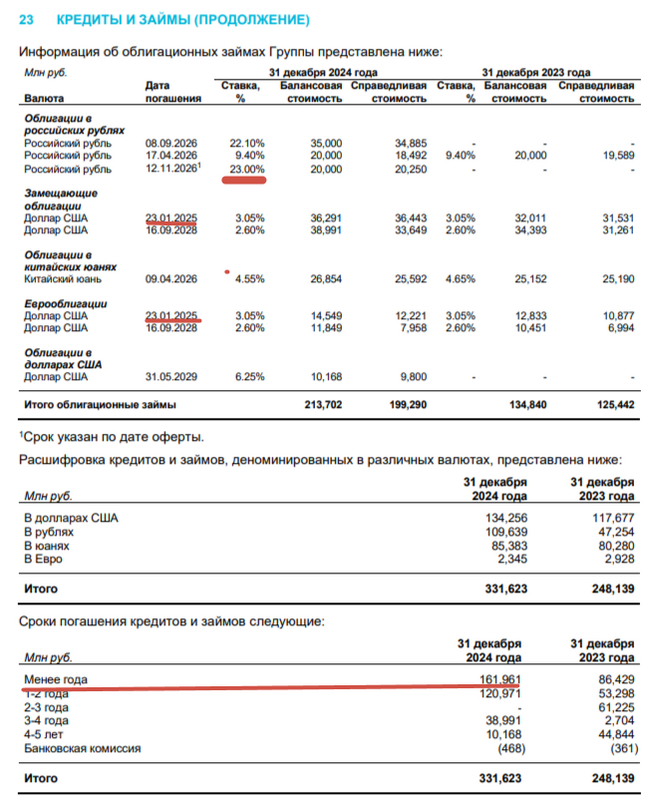

💬 Компания сократила свой кэш на счетах до 20,2₽ млрд (на I кв. 2025 г. — 21,9₽ млрд). Долг компании сейчас составляет 262₽ млрд (на I кв. 2025 г. — 281,1₽ млрд), сокращение произошло из-за укрепления ₽ и гашения еврооблигаций/банковских кредитов. В течение года компании надо погасить долг в 83,4₽ млрд (компания в 2025 г. занимает в $ и ¥ для рефинансирования, что логично, в июне разместила доп. выпуск на 392,2$ млн в облигациях под ставку в 7,5%). Соотношение чистый долг/EBITDA — 1,25х.

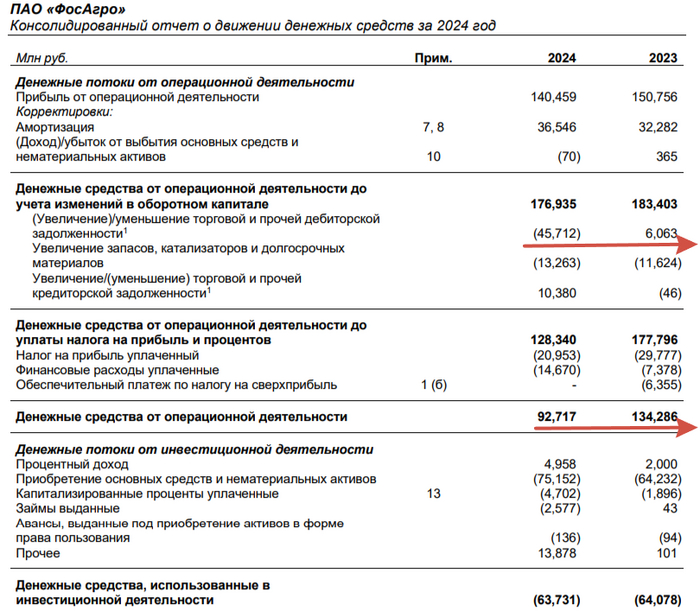

💬 OCF снизился во II кв. до 36,7₽ млрд (-18,1% г/г) из-за изменения в оборотном капитале (увеличили запасы). CAPEX сократили до 15 млрд (-26,8% г/г), как итог FCF снизился до 21,7₽ млрд (-12,5% г/г). На этом фоне СД ФосАгро рекомендовал дивиденды за I п. 2025 г. в размере 387₽ на акцию (88,7% от FCF), напомню вам див. политику компании — если показатель чистый долг/EBITDA будет в диапазоне от 1х до 1,5х, на выплату будет направлено 50-75% от FCF (кстати, акционеры компании не приняли решение о выплате дивидендов за I кв. в размере 201₽ на акцию).

📌 Цены на удобрения растут, а поставки по РЖД около 0 по году (в процентном соотношении), в III кв. будет индексация внутренних тарифов на удобрения (внутренние продажи дают 30% выручки компании). Позитив, что идёт сокращение инвест. программы, курсовые разницы, конечно, занижают прибыль, но позитивно влияют на долг. Отмена экспортных пошлин в 2025 г. сэкономит порядка 34₽ млрд, это позитив для FCF, особенно учитывая, что компания в 2025 г. будет отдавать предпочтение гашению задолженности, а не её рефинансированию (в этом году мы видим частичное рефинансирование долга в валюте, но и гашение есть, отказ от выплаты дивидендов в долг).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor