Итак, ребята, всем привет. Давно не разбирали этого товарища, и сегодня мы его рассмотрим по просьбе наших зрителей. В этом ролике, как и всегда мы с вами сравним аналитику и прогнозы Коли из Эры перемен по основным активам, с теми прогнозами и аналитикой от топовых финансовых организаций, в том числе приватной, которая публикуется на нашем канале. Также обсудим и покажем, какового качества свои платные консультации оказывает Коля на основании того опыта, который предоставил нам бывший зритель Коли, который решил ими воспользоваться. Плюс коснёмся, почему сам Коля так резко активизировался с рекламой своих закрытых консультаций. Все как обычно, ставьте лайки, подписывайтесь и пишите комментарии с вашими вопросами, мнениями и предложениями по поводу той информации, которая сегодня вам будет предоставлена. Погнали.

Смотрите, первое. Это не первый наш ролик про Колю. Для новых зрителей, вот наши ролики, которые мы публиковали, с различными временными промежутками, где Коля поголовно все проваливает, практически каждый прогноз равен провалу. Если кого-то интересует вам сюда для дополнительного понимая, как все организовано у этого дельца. В этом ролике, наши подписчики просили разобрать вот этот ролик, который Коля выложил в феврале этого года со своей аналитикой, так называемой, прошло уже достаточное количество времени, чтобы понять, что ничего не изменилось в аналитике Коли, подавляющее большинство прогнозов – провалено. Как и всегда, мы сейчас просто пробежимся по основным активам.

Поехали, золото. Еще в декабре и ноябре месяце прошлого года, Коля заявлял, что золото рухнет до 2000 и ниже, впрыгивать в золото нет никакого смысла, продавайте золото, все это мы с вами обсуждали вот в этом ролике, который был опубликован в конце декабря прошлого года, золото тогда стоило 2700 долларов за унцию. В феврале уже этого года, Коля все также заявлял, что они ждут большого отката в золоте. Мы на протяжении года, чуть ли не в каждом ролике и регулярно в нашем Тг канале доказывали вам, что на стагфляционном воздействии, на бешеном спросе центральных банков, на деградации долларовых активов золото будет дальше расти и на просадках мы его постоянно покупали, как в физическом виде, так и акции золотодобывающих компаний, которые добывают золото.

Каков результат? В декабре прошлого года, золото стоило 2700$, сейчас 3650$, то есть оно не обвалилось до 2000, как это прогнозировал Коля, оно выросло почти на 1000 баксов, хотя года еще не прошло. Плюс, мы с вами 1,5 месяца назад говорили, что в серебре возможен шорт-сквиз, причины мы описывали с вами вот в этих постах и очень подробно вот в этом ролике. Из основного, кто-то в середине июля продал одномоментно более половины ВНИМАНИЕ МИРОВОГО ГОДОВОГО уровня добычи серебра. Наша аналитика, на которую мы ссылались и публиковали доказывала, что на основании совокупности факторов, этих крупных шортунов прокатят, прошло полтора месяца, вот пожалуйста, главного шортуна, который сделал громадную ставку на падение в серебре увезли на 41,5$ за унцию. В золоте, таких как Коля, персонажа в шляпе и других товарищей также увезли еще выше.

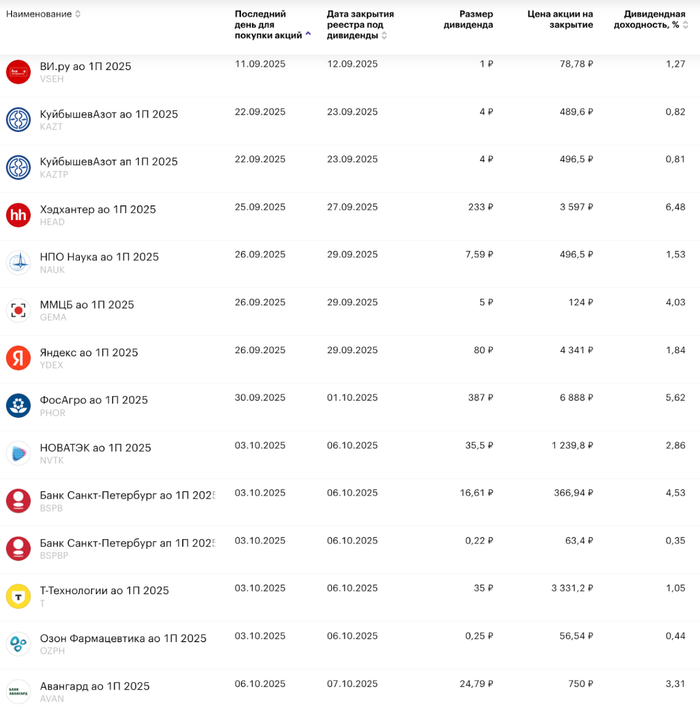

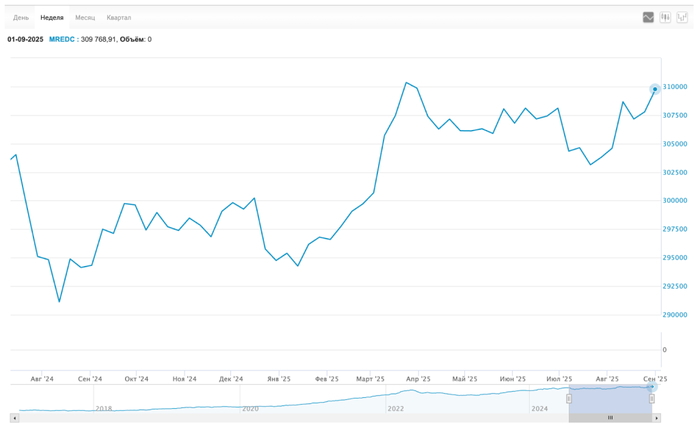

По российским акциям, спекулятивно они все распродали еще в феврале месяце с 700 до 1200 по РТС, для вложений в долгую там ждут 29-30 года, почему именно этот период времени, что там должно произойти, не уточняется. Вы помните, что мы также начали формировать наш инвестиционный портфель акций с декабря месяца прошлого года на лоях по российскому рынку, НО мы не распродавались в феврале, мы, наоборот, наращивали позиции постоянно причем не только в акциях и сырье, но и в коммерческой недвижимости. Претензия одного из наших зрителей к Коле была в том, что Коля заявил, что они точно знают, что акции РФ будут выше в июне, чес сейчас в феврале. Этот прогноз провалился, индекс Мосбиржи даже на текущий момент времени находится ниже тех уровней, которые мы наблюдали в феврале месяце, хотя уже сентябрь месяц. Наш зритель послушал Колю и купил акции в надежде, что в июне они будут выше, как вы понимаете результатом он не доволен.

Еще некоторые глобальные тезисы Коли, а дальше разберем ошибки зрителей, которые поверили ему и почему он опять все провалил. Коля заявляет ВНИМАНИЕ, что девальвация будет перекрывать рост ваших акций, то есть рубль будет девальвироваться быстрее, чем ваши акции будут расти. Второе он вам говорит, что, если сидеть в акциях, вы получите убытки на стагфляции. В долгосрок обогнать девальвацию не получится. Вот еще раз, поймите вы уже наконец, мы постоянно вам говорим одно и тоже, и никто из инфоцыган не смог этот тезис опровергнуть и не смогут они этого сделать никогда. Вот перед вами Коля со своими прогнозами, причем они платные, как работает Коля за деньги, вы не волнуйтесь, мы и это сегодня разберем прямо на конкретном примере, это на закуску, так вот, перед вами Коля и перед вами Майкл Сембалест, который ворочает триллионами, вы кому больше поверите, инфоцыгану Коле, который все проваливает и высасывает из вас деньги или мужику, который ворочает триллионами? Ответ в комментариях, дальше.

Парируем все эти бестолковые тезисы Эры провалов. Прямо на конкретном примере, причем мы с вами это обсуждали уже неоднократно. Первое, Майкл Сембалест, выдержки его интервью были опубликованы в нашем Тг канале в двух постах еще в июне, мы все это очень подробно разбирали с вами в прошлом ролике. Главная защита от стагфляции – золото, сырье, недвижимость и компании на их основе. Коля вам рассказывает, что от стагфляции не спастись. Второе, акции по его словам не спасают от девальвации и стагфляции. Наш ответ, спасают, но не все. В ролике с Наводчиком еще одним экспертом и по совместительству великим математиком, мы с вами делали целую цепочку расчетов, с накопленной инфляцией, дивидендами и ростом бумаг на конкретных примерах. Кратко дублируем сюда, все мы здесь воспроизводить не будем.

Берем компанию Полюс, которая производит сырье, спасающее нас от стагфляции, это золото. Все по аналитике Сембалеста раз, и второе по антиинфляционному приватному исследованию Shroders, которое мы также публиковали. С декабря 2011 года по август 2025 накопленная инфляция в рубле составила почти 160%. Берём средний диапазон цены бумаги на тот период времени 140 рублей и умножаем на уровень инфляции 2,6. Получаем, что в пересчёте на текущий уровень цен бумага должна стоить 364 рубля, чтобы просто сохранить свою покупательную способность денег, это просто чтобы выйти в ноль, то есть вы ничего не заработали и ничего не потеряли.

Сплиты в этом графике уже все учтены. Смотрим на то, как сейчас торгуется Полюс, выше 2 200 рублей за бумагу, рост в 6 с лишним раз, это с учетом накопленной инфляции 364 рубля, и рост почти в 16 раз, без учета инфляции, то есть от уровня 140 рублей, который мы брали. Это вот так вот акции не спасают вас от девальвации и стагфляции. И еще раз мы взяли средний уровень цен, мы не брали самые лои, где бумага стоила по 50-60 рублей, это мы еще Колю пожалели. Если мы возьмем уровни в 50-60 рублей, там обгон будет раз в 15 с учетом инфляции. В нашем портфеле Полюс чувствует себя великолепно, он и дальше будет расти на стагфляционном давлении, как и все остальное сырье.

Причем смотрите, разумеется, что не все акции спасают, если вы вложились в условный ВТБ, в который вас сейчас усердно засаживают ифноЦЫГАНе – вы в убытке. Мы все это разбирали в ролике с Наводчиком, очень подробно, по второму кругу повторять мы это не будем сейчас, кому интересно, вам вот сюда. Еще раз, третий эшелон, банки, услуги и т.д. – это все не спасает от стагфляции, спасают только сильные сырьевые компании, коммерческая недвижимость, сырье и золото. Вы сами можете проделать этот анализ с учетом накопленной инфляции со своими бумагами, которые у вас уже лежат в портфеле и у вас сразу же мозги встанут на место. Моментально все станет ясно, что продать, а что купить. Плюсы математики в том, что числа и результаты, которые получились, они не поддаются двойному толкованию. Мы получили, что бумаги Полюса растут быстрее в 6 раз, чем девальвируется рубль, получили.

Они защищают от девальвации и стагфляции? Защищают. Все, это окончательный вердикт и обжалованию он не подлежит. Наводчику (проценты) вся вот эта математика не понравилась, он назвал нас тупыми, без дальнейшей аргументации почему. Коле тоже скорее всего не понравится, потому что эти вычисления делают вас умнее, и вы уже инфоцыганам платить не будете. И мы это понимаем, в инфоЦЫГАНСкой логике да, мы тупые и мы мошенники, тупой Майкл Сембалест, остальные мировые управляющие тупые, потому что мы честно высчитываем доли от портфеля, а Наводчик с Колей умные, один складывает проценты, второй вам рассказывает, что акции не спасают от девальвации, приходите ко мне на консультацию. Поэтому да, мы тупые, с инфоЦЫГАНской точки зрения, потому что у нас на первом месте репутация, а потом деньги, а Наводчик с Колей умные, потому что на первом месте там стричь бабло с новичков, а потом уже репутация, если они вообще думают о ней.

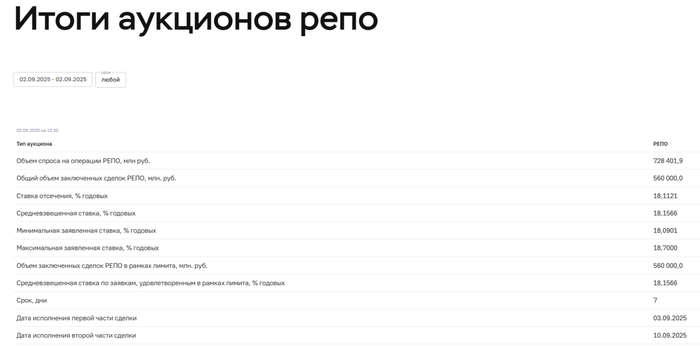

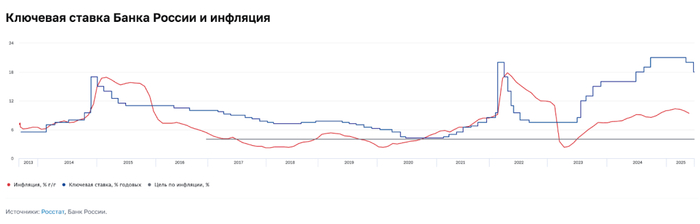

Дальше. По тому, где сейчас находится Коля. По его словам, они ушли в валюту, то есть в доллар. Доллар они будут распродавать только в 2026 году, цели там поставлены с размахом, до 140 рублей за доллар в этом году и в следующем 150. Разумеется, так как мы сидим в экспортерах мы тоже ждем девальвацию рубля, НО ВНИМАНИЕ при стагфляции, если она произойдет в США, мы с вами говорим об этом уже с весны этого года, вот пожалуйста, вышли данные по занятости в США на этой неделе, там все печально, с интересом ждем статистики по инфляции в США за август плюс заседание ФРС, что они выберут, инфляцию или рецессию. Возвращаясь к Коле, даже если вы находитесь в долларе внутри России, ваши деньги девальвируются, сами доллары и если стагфляционный сценарий в США реализуется, то по итогу Коля с его клиентами, которые занесли ему деньги, окажутся в убытке.

Смотрим на индекс доллара, мы в конце прошлого года с вами обсуждали аналитику банка Credit Agricol, они сделали четкий вывод, что доллар, как мировая валюта не будет расти в 2025 году. Аналитика этого банка была одна из основных, на нашем канале при принятии инвестиционных решений. Сейчас мы приближаемся планомерно к концу этого года. Смотрим на индекс доллара. Где вас Коля засадил в доллар, вот февраль этого года, индекс DXY был 107, сейчас 97. То есть доллар ослаб к мировой корзине валют почти на 10%. Доллар к рублю в феврале был 91, щас 81, и здесь убытки, а сырье растет. По моему в ролике с Мащенко мы вам говорили, что сырья именно в рублях покажет иксы, потому что и доллар будет девальвироваться, ка мировая валюта и рубль ждет девальвация, поэтому и здесь фатально и конкретно проваливается.

Плюс. Мы с вами буквально в прошлом ролике обсуждали вот эти два наших поста от западного агентства, они проанализировали все кризисы за 25 лет и выяснили, какие активы спасают накопления от кризисных ситуаций, только два актива – это золото и швейцарский франк, они росли во время острой фазы кризиса в 6 из 7 раз. Доллар, вопреки всеобщему заблуждению, укреплялся только в 4 кризисах из 7, то есть в 50% случаев. Именно поэтому, во время тарифной паники и массовой просадке, которую мы кстати с вами, как это не парадоксально звучит, прогнозировали также в роликах с Колей, а их было два, мы избавились практически полностью от валюты с вами, на лоях и всеобщей панике, когда все кричали караул, мы с вами с головой занырнули в антиинфляционные активы, все было сделано по заветам лучших мировых управляющих.

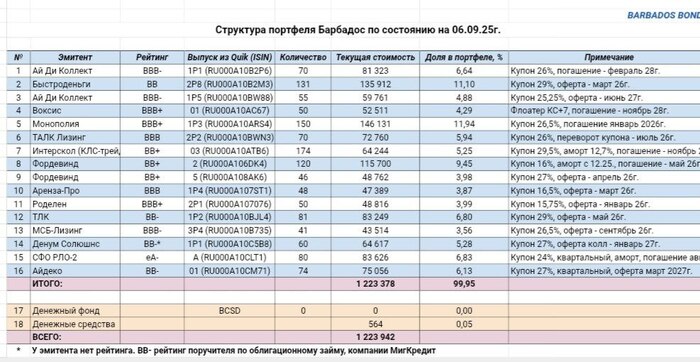

И на все этом фоне, на фоне многочисленных провалов, Коля активизировался. Видимо, даже до самых твердолобых его сторонников наконец-то начало доходить, что никакая он не Российская Ванга, а просто обычный инфоцыган и проходимец, которых огромное количество на российском рынке. Коля, как соловей поет вам о том, что если вы ничего не понимаете в рынке, то вам нужен специалист, который поможет вам ориентироваться на бирже, такой как он. Они работают, чтобы вам помогать, предлагаем аналитику на заказ. Короче вы поняли. Нам написал бывший зритель Коли, теперь это уже наш зритель, который ознакомился с нашим творчеством и прислал скрины, как Коля ему оказывал личную консультацию вместе с Колиным управляющим. Зритель приобрел в марте две подписки, которые назывались Портфельный аналитик и Личная встреча с Николаем на общую сумму 300 долларов, ему нужен был совет, куда вложить 10 миллионов рублей.

Здесь сделаем ремарку, что это все происходило по словам нашего зрителя, сами мы, учитывая нашу деятельность, которую мы ведем, никогда не понесем деньги инфоцыганам. Так вот со слов зрителя, Колин портфельный аналитик выдал ему 10 акций и предложил ему самому выбрать на свой вкус из этого десятка, как говорится выбрать те акции, которые понравятся, потом этот портфельный аналитик слился. После этого на личной консультации, уже сам Коля предложил нашему зрителю купить доллары на все 10 миллионов рублей и держать их до конца 2026 года. Вы только вдумайтесь триста баксов за совет покупать доллары и выбрать самому акции из 10 штук. Это даже хлеще чем закрытый канал у Елисеева, когда прошлым летом он за деньги советовал своим платным подписчикам вложить деньги на рублевый депозит в банк.

Нам многие не верили, и писали аргументы, что мол, ну это же в роликах Коля все так проваливает, а в закрытом канале за деньги, ну там же все должно быть по-другому. Пожалуйста, вот вам совет из платки - купите доллары на все и сидите в них, с вас 300 долларов, вот так вот работает Коля. Хотя мы с вами уже несколько месяцев тут талдычим одно и тоже, что валюта не спасает от стагфляции, если бы этот зритель посмотрел наши ролики в марте, а не пошел к Коле, он бы купил на 10 млн. рублей, даже если брать супер консервативно, золотых монет, положил бы их в сейф, и сейчас был бы более чем доволен. Причем у нас хватает совести не стричь бабло с наивных новичков.

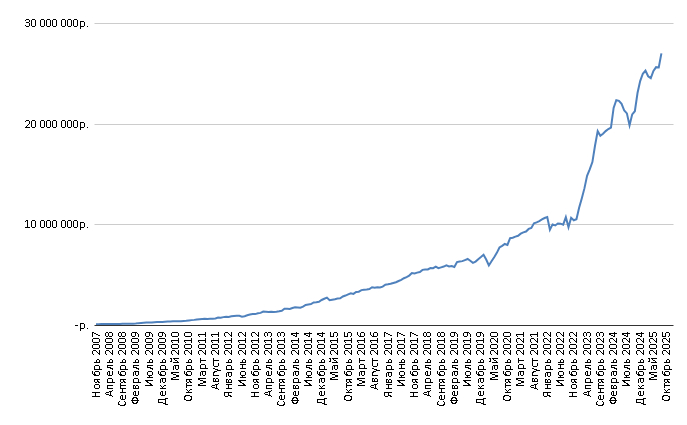

На закуску. Все провалив, Коля заявляет, что времена простых решений купить и держать прошли. Нужно будет впрыгивать и выпрыгивать, чтобы пытаться обогнать инфляцию и рынок. Если взять их прошлый результат и взять любой другой, вы не найдете лучше. Пожалуйста, опять возвращаемся к Майклу Сембалесту. Он прямо говорит, что выход из стагфляции сложный и длительный процесс, прошлая стагфляция в США длилась 10 лет. Следовательно, сейчас именно то самое время, когда нужно просто купить и держать антиинфляционные активы и на просадках их наращивать. По поводу результата, которого днем с огнем не сыщешь по словам Коли, вот он результат, вот это результат за 2,5 года.

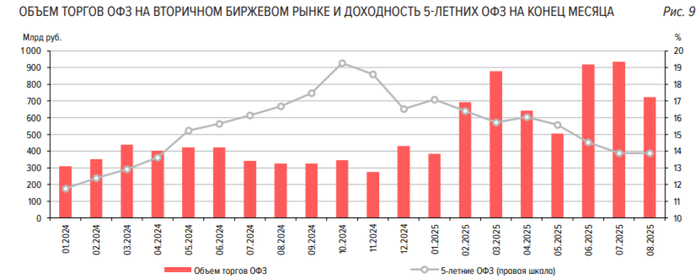

Нулевая точка – март 2023 года, то есть в марте 2026 года будет 3 года. Мы ничего не продавали практически, ребалансировки происходили точечно, мы просто покупаем постоянно, раз в месяц и держим, и это еще мы даже не погружались в стагфляцию, да есть отдельные признаки, но острая фаза пока еще не наступила. Если мы войдем в острую фазу, во-первых мало не покажется, прежде всего любителям ОФЗ и депозитам, второе все будет кончено, растянется это все на годы вперед. Это к вопросу о том, у кого лучший результат, то есть наша аналитическая мощь отправляет Колю и его аналитиков в нокаут наглухо.

Финалочка. В политическом срезе, на фоне всех американских долгов, на фоне дедоларизации и разворачивающегося противостояния Востока против Запада, Коля заявляет, что ВНИМАНИЕ, экономический потенциал у Америки хороший, а Китай вылетит из гонки. Мы регулярно с вами публикуем посты, что на Западе растут долги, в Америке долги уже достигли колоссального уровня. Восток набирает силу, на этой неделе с вами публиковали посты по саммиту ШОС, то есть здесь еще бабушка надвое сказала кто кого выбьет из гонки, Америка Китай или Китай Америку, это раз. Второе, фонда в Китае восстанавливается очень быстрыми темпами, за год рост более 40% у индекса Hang Seng. Мы с вами неоднократно обсуждали еще в те времена, когда индекс Hang Seng торговался по 16000 пунктов, что китайский рынок обречен на рост, результат, как говорится на табло, поэтому и здесь Коля опять проваливается.

Финализируем. Все стандартно, Колю не разбирали с апреля этого года, щас сентябрь, ничего не поменялось. Мы взяли только один ролик подчеркиваю, один, и все прогнозы, все абсолютно, провалены. Единственное, в каком-то из своих роликов он говорил, что доллар может уйти на 80 и чуть ниже, где мы сейчас и находимся, но как говорится раз в год и палка стреляет раз, второе на фоне того огромного объема прогнозов, какой-то из прогнозов должен у него был выстрелить, который хоть как-то худо-бедно отработал. Объем провалов и вы все сегодня видели сами, как и всегда – просто колоссальный и здесь не может быть двойной трактовки. Результат – полный провал, и это все стоит 300 баксов, люди платят за это. Наша аналитика, в первую очередь западная, на которую мы опираемся, даже рядом не стоит и не лежит с тем, что изрекает Коля и генерирует его так называемая команда аналитиков. При этом, у нас хватает совести и достоинства вести свою деятельность на безвозмездной основе и помогать новичкам.

Все как обычно, ставьте лайки и пишите комментарии в поддержку канала и вашими вопросами, подписывайтесь на наши ресурсы прежде всего на тех площадках, где вы нас смотрите, это YouTube, RuTube, ВК Видео — ссылки в описании. На фоне инфоцыган, то, за что вы платите деньги это небо и земля по сравнению с той аналитикой профессионального уровня, которую мы публикуем. Вы это видите, наш инвестиционный портфель это четко подтверждает. Подписывайтесь на наш открытый Telegram-канал — ссылка в описании. Именно там выходит одна из сильнейших финансово-политических аналитик в России, потому что мы публикуем не инфоцыганские мысли, а приватную и топовую аналитику ведущих финансовых агентств планеты. Наша миссия — здравый смысл, профессионализм и реальная защита инвестора. Спасибо, что были с нами. Увидимся ровно через неделю.