Химические купоны до 22,5%! Свежие облигации МИРРИКО 001Р-06. ЗАЧЕМ?!

Хмм… Миррико продолжает занимать как не в себя. Была у нас уже одна компания на букву «М», которая клепала выпуски чуть ли не каждый месяц и на днях сильно отличилась. Очень хочется верить, что Миррико не пойдёт по ее стопам. Давайте «прожарим» очередной 3-хлетний фикс.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🛢️Эмитент: ООО «Миррико»

🧪Миррико — головная компания российской производственной группы, которая включает в себя 13 юрлиц. Группа специализируется в сегментах нефтесервисного бизнеса и нефтехимической промышленности.

Производит и поставляет хим. реагенты для нефтегазодобычи и нефтегазопереработки, технологии и вещества для очистки и защиты оборудования и трубопроводов, очистки воды и стоков. Работает с 2000 г., имеет собственное производство и научные разработки.

🏭Компания тесно сотрудничает с предприятиями нефтегазовой и металлургической отрасли. Крупнейший заказчик по итогам прошлых лет — Роснефть с долей более 25% (в 2024-м снизилась до 17%). Также в числе постоянных клиентов Миррико — такие серьезные конторы, как Транснефть, Газпром, ЛУКОЙЛ, НОВАТЭК, Северсталь, НЛМК и ММК. Это вам, как говорится, не в тапки сморкаться!😎

Владелец холдинга (и он же генеральный директор): Игорь Малыхин. Занимает 17-ю строчку в рейтинге самых богатых людей Татарстана. Есть развернутое видео-интервью с ним, но оно аж 2019 года.

⭐Кредитный рейтинг: BBB- «стабильный» от Эксперт РА (март 2025).

💼В обращении 5 выпусков общим объемом 2 млрд ₽. На все прошлые выпуски делал подробные авторские обзоры. Сам держу в портфеле самый свежий выпуск 1Р5.

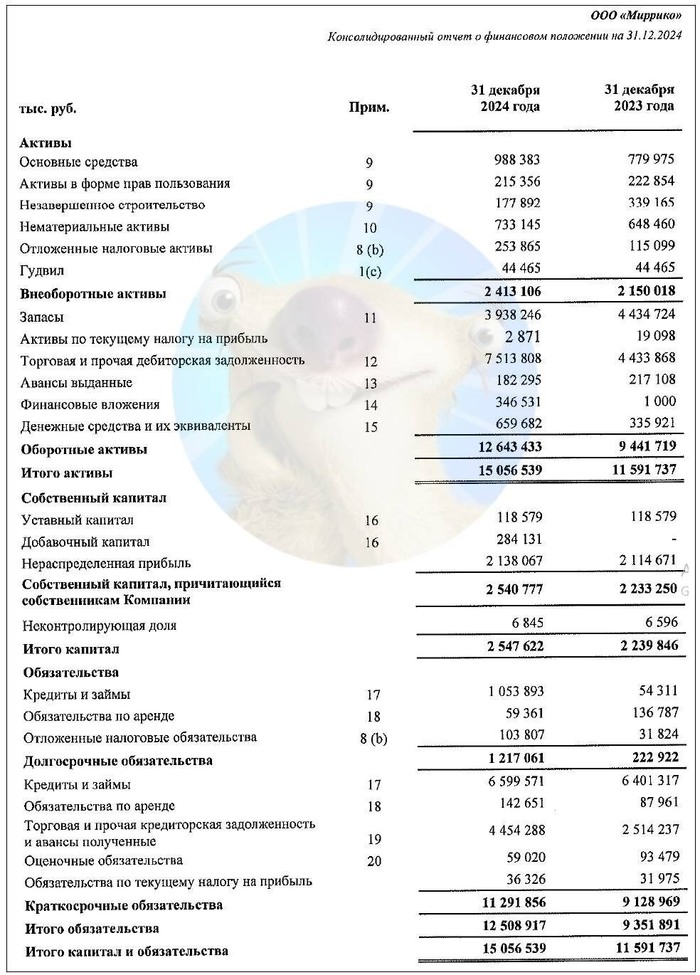

📊Финансовые результаты Миррико

Компания публикует отчетность по МСФО только раз в год, квартальные отчеты нерелевантны, т.к. не содержат информацию о всей группе. Напомню итоги-2024:

✅Выручка: 16,4 млрд ₽ (+19% г/г). При этом себестоимость выросла ещё сильнее выручки — на 21% до 11,4 млрд. Коммерческие и управленческие расходы прибавили 15%.

✅EBITDA: 2,38 млрд ₽ (+15% г/г). Рентабельность по EBITDA (ROE) сохранилась на уровне 15%, маржинальная рентабельность просела с 26% до 24%.

🔻Чистая прибыль: 534 млн ₽ (-45% г/г). Основная причина резкого падения — рост финансовых расходов в 2 раза (до 1,46 млрд ₽) из-за увеличения долга и высоких процентных ставок.

⚙️Параметры выпуска

● Название: Миррико-БО-П06

● Номинал: 1000 ₽

● Объем: до 1 млрд ₽

● Купон: до 22,5% (YTM до 24,97%)

● Выплаты: 12 раз в год

● Погашение: через 3 года

● Амортизация: нет

❗Оферта: да (колл-опцион через 1,5 года)

● Рейтинг: BBB- от Эксперт РА

● Выпуск для всех

⚠️Мин. заявка на первичке: 1,4 млн ₽

👉Организаторы: Альфа-Банк, БКС КИБ, Газпромбанк, Совкомбанк, Цифра брокер.

⏳Сбор заявок — 12 декабря, размещение — 17 декабря 2025.

Источник фото: realnoevremya.ru

🤔Резюме: опять нахимичат!

🧪Итак, Миррико размещает фикс объемом до 1 млрд ₽ на 3 года с ежемесячным купоном, без амортизации и с колл-опционом на середине срока.

✅Эмитент из уважаемой отрасли. Входит в ТОП-5 компаний, производящих необходимые растворы и реагенты для нефтедобычи и нефтепереработки. Обеспечен контрактами с крупнейшими нефтяниками и металлургами.

✅Хорошие операционные результаты. Выручка, EBITDA и собств. капитал прилично выросли за прошлый год. Компания — один из бенефициаров импортозамещения, поскольку занимает довольно узкую и важную для промышленности нишу.

⛔Большой долг. Суммарный займ в конце 2024 в 3 раза превышал капитал компании, а сейчас ещё хуже. Уровень покрытия процентов ICR за прошлый год рухнул с 2,4х до 1,34х. Из плюсов — снижение ставок позволит Миррико вздохнуть свободнее. Но лишь в теории.

В конце 2024 из 7,65 млрд ₽ кредитов было 6,6 млрд краткосрочных. Сейчас набрали облиг и ситуация немного изменилась, однако лучше не стало.

⛔Колл-опцион. Нельзя предсказать заранее срок обращения: 1,5 года или три? Да ещё и компания не радует регулярной консолидированной отчетностью. По РСБУ за 9М2025 вообще трэш, я открыл и ужаснулся.

⛔Отраслевые риски. В случае падения мирового спроса на российский нефтегаз (из-за санкций или рецессии), нефтесервисные компании могут остаться без заказов от крупных игроков.

💼Вывод: Миррико постепенно превращается в рискованную закредитованную ВДО, соответствуя своему рейтингу. Растущий объем долга и нормальная отчётность только раз в год позитива не добавляют. Физиков от участия в первичке в любом случае отсекли гигантской заявкой в 1,4 млн ₽.

⚠️Главный вопрос: ЗАЧЕМ Миррико столько денег? Единственный ответ, который приходит в голову — они собрались гасить выпуск 1Р2 на 500 млн ₽ в конце декабря по колл-опциону. Но это флоатер с КС+400 б.п., и брать займ под 22,5% выглядит нелогично, т.к. он получится ДОРОЖЕ🤦♂️

Если же выпуск 1Р2 не погасят, то ситуация будет выглядеть крайне непонятной. Я с тревогой и нетерпением жду МСФО за 2025 год. Рынок тоже с недоверием относится к этой истории, поскольку облигации эмитент размещает с трудом, а предыдущие фиксы 1Р3 и 1Р5 с таким же купоном 22,5% уже ушли под номинал.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор