Топ-10 длинных ОФЗ под пассивный доход — какие сейчас доходности?

Мой облигационный портфель на треть, даже на 35%, состоит из длинных ОФЗ, и они показывают себя очень хорошо. Потенциал ещё не исчерпан, так что и новые покупки в силе, а что вообще они сейчас дают по доходности и ТКД?

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 3+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

🔥 Чтобы не пропустить новые классные подборки и обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Читайте также:

Купоны обеспечат стабильный пассивный доход, а рост цен при снижении ключа обеспечит повышенную доходность. Всего таких ОФЗ (фиксы длиннее 10 лет без амортизации) в обращении 10 штук. Помним, что чем выше дюрация, тем сильнее будет меняться цена облигации при изменении ключевой ставки. По всем выпускам купоны полугодовые.

ОФЗ 26246

ISIN: SU26246RMFS7

Погашение: 12.03.2036

Дюрация: 5,77 года

Доходность: 14,54% 💥

ТКД: 13,48%

Текущая цена: 89%

Купон: 12%

ОФЗ 26247

ISIN: SU26247RMFS5

Погашение: 11.05.2039

Дюрация: 6,58 года

Доходность: 14,35%

ТКД: 13,57%

Текущая цена: 90,24%

Купон: 12,25%

ОФЗ 26248

ISIN: SU26248RMFS3

Погашение: 16.05.2040

Дюрация: 6,76 года

Доходность: 14,3%

ТКД: 13,57%

Текущая цена: 90,28%

Купон: 12,25%

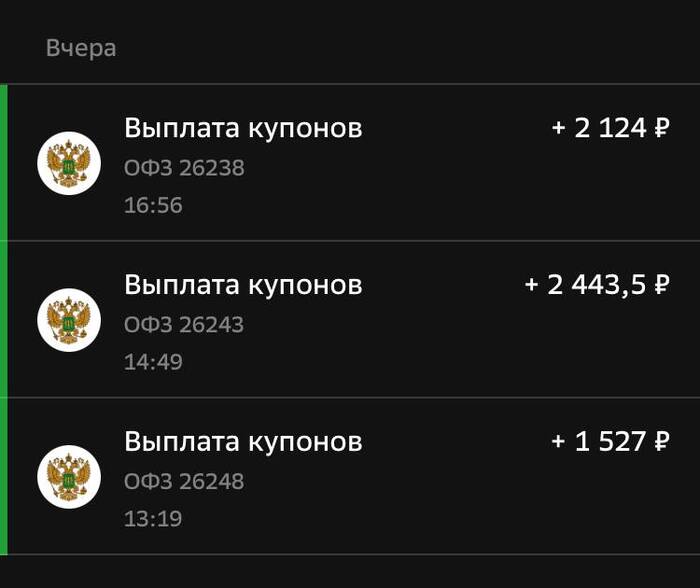

ОФЗ 26243

ISIN: SU26243RMFS4

Погашение: 19.05.2038

Дюрация: 6,7 года

Доходность: 14,38% 💥

ТКД: 12,89%

Текущая цена: 76,05%

Купон: 9,8%

ОФЗ 26240

ISIN: SU26240RMFS0

Погашение: 30.07.2036

Дюрация: 6,57 года

Доходность: 14,24%

ТКД: 11,15%

Текущая цена: 62,74%

Купон: 7%

ОФЗ 26230

ISIN: SU26230RMFS1

Погашение: 16.03.2039

Дюрация: 7,11 года 🚀

Доходность: 14,25%

ТКД: 12,15%

Текущая цена: 63,37%

Купон: 7,7%

ОФЗ 26238

ISIN: SU26238RMFS4

Погашение: 15.05.2041

Дюрация: 7,83 года 🚀

Доходность: 13,75%

ТКД: 11,88%

Текущая цена: 59,73%

Купон: 7,1%

ОФЗ 26250

ISIN: SU26250RMFS9

Погашение: 10.06.2037

Дюрация: 5,86 года

Доходность: 14,58% 💥

ТКД: 13,59%

Текущая цена: 88,29%

Купон: 12%

ОФЗ 26253

ISIN: SU26253RMFS3

Погашение: 06.10.2038

Дюрация: 6,28 года

Доходность: 14,57% 💥

ТКД: 13,88% 🤑

Текущая цена: 93,68%

Купон: 13%

ОФЗ 26254

ISIN: SU26254RMFS1

Погашение: 03.10.2040

Дюрация: 6,63 года

Доходность: 14,36% 💥

ТКД: 13,76% 🤑

Текущая цена: 94,5%

Купон: 13%

🤔 Что выбрать?

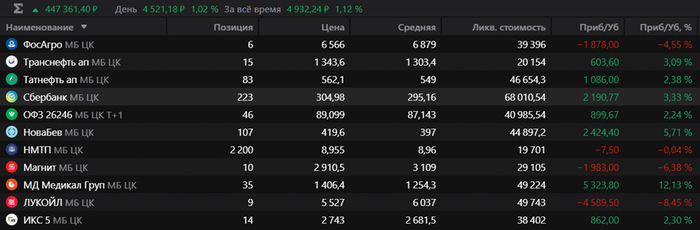

Максимальную ТКД (текущая купонная доходность) дают 26253 и 26254. Они обеспечат самый высокий пассивный доход. Отмечены 🚀

С идеей под снижение ключевой ставки стоит выбирать самые чувствительные — с максимальной дюрацией: 26238 и 26230. Отмечены 🤑

Самая высокая доходность YTM у 26246, 26243, 26250, 26253 и 26254. Но последние две ещё самые дорогие. Отмечены 💥

Самые новые: 26250, 26253 и 26254 — если вдруг кто-то упустил. Свежак 2025 года!

Для любопытных нумерологов: 26251 и 26252 тоже есть, но они короче.

Какие лучше? Да как-то неизвестно, поскольку непонятно, когда будет какая ключевая ставка. Выбирайте сами, кому что по душе;) У меня в портфеле большая доля 26243 (самый сбалансированный выпуск), также я покупаю 26230 (под переоценку на ДКП). Также ОФЗ помогают более равномерно распределять пассивный доход в течение года.

Понравился пост? Поддержите 👍 лайком и комментарием — это лучшая поддержка и мотивация!

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.