ВТБ отчитался за ноябрь 2024 г. — чистая процентная маржа упала до 1,8%, но роспуск резервов и прочие опер. доходы помогли чистой прибыли!

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за ноябрь 2024 г. В ноябре банк распустил резервы и заработал на курсовых разницах, данные эффекты увеличили ЧП по отношению к 2023 г., но если рассматривать розничное кредитование и % доходы, то там всё грустно, но ожидаемо. Давайте рассмотрим отчёт:

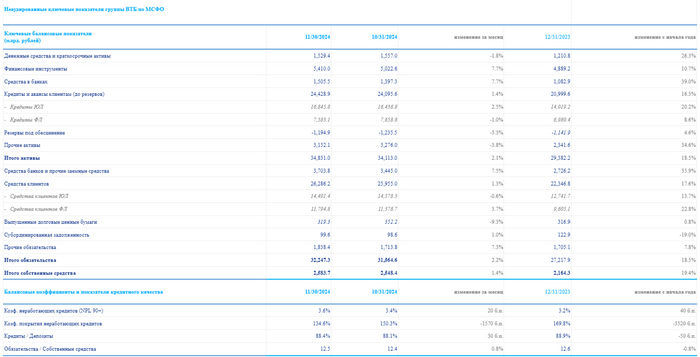

✔️ ЧПД: 11 м. 473₽ млрд (-32,4% г/г), ноябрь 21,7₽ млрд (-66,6% г/г)

✔️ ЧКД: 11 м. 241,5₽ млрд (+23,7% г/г), ноябрь 25,9₽ млрд (+57% г/г)

✔️ ЧП: 11 м. 452,2₽ млрд (+8,2% г/г), ноябрь 47,5₽ млрд (+223,1% г/г)

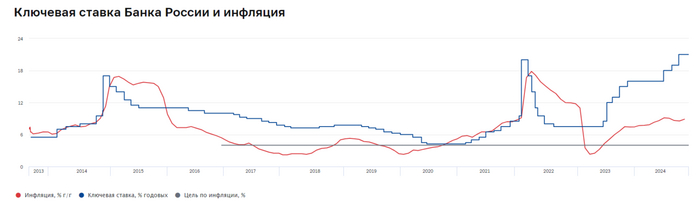

💬 Показатель чистой % маржи упал сразу на 130 б.п. до 1,9% за 10 м., это намекает на то, что банку обходится в копеечку привлечение денег клиентов.

💬 Комиссионные доходы демонстрируют внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

💬 Кредиты юр. лицам увеличились за 11 м. до 16,84₽ трлн (+2,5% м/м, +20,2% г/г), темпы остались на уровне прошлого месяца. Портфель кредитов физ. лиц по итогам 11 м. составил 7,58₽ трлн (-1% м/м, +8,6% г/г), 2 месяц подряд происходит снижение портфеля (часть портфеля перераспределили в облигации), которое влияет на чистые опер. доходы до резервов — 903,3₽ млрд (-12,1% г/г).

💬 Прочие опер. доходы в значительном плюсе (6,5₽ млрд, +169,1% г/г) благодаря курсовым разницам и росту золота, напомню вам, что банк должен получить весомую прибыль по работе с заблокированными активами, ВТБ обещал, что отразит данное воздействие в IV кв. (92₽ млрд).

💬 За 11 м. отчисления в резервы составили -57₽ млрд (-65,8% г/г). В ноябре банк распустил часть резервов из-за погашения нескольких кредитов в недружественных валютах, поэтому закрылись в плюс. Низкое резервирование в этом году, видимо, связанно со снижением стоимости риска с 1,1% до 0,3% и с низкой динамикой в доли неработающих кредитов (покрытие неработающих кредитов резервами сократилось на 35,2 п.п. до 134,6%). Но всё равно диву даёшься, как при такой % ставке резервирование ниже, чем в 2023 г., даже с учётом роспуска резервов.

💬 Расходы на содержание персонала и админ. расходы — 403,9₽ млрд (+15,6% г/г), надо понимать, что теперь сюда суммируются админ. расходы и расходы на персонал присоединённого банка РНКБ. РНКБ, кстати, уже приносит весомую прибыль и выплатит ВТБ 25₽ млрд дивидендов (вспоминаем о 112₽ млрд дивидендах от присоединённого Открытия), сделка по Почта Банку завершилась в декабре, выкуп доли составил 36₽ млрд (капитал и дивиденды).

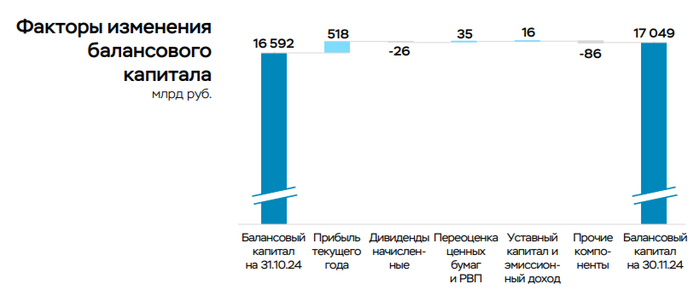

💬 Общая достаточность капитала за 11 м. составила 9,1% (min допустимое значение с учётом надбавок — 8,25%), сейчас капитал банка равен 2,58₽ трлн, мы знаем, что превышение достаточности капитала всего на 0,85 п., значит, чтобы не нарушать нормативы ЦБ у ВТБ за 11 м. есть на дивиденды 240₽ млрд. По прогнозу достаточность должны докрутить до 9,4% к концу года, а прибыль составит 550₽ млрд (осталось заработать ещё 98₽ млрд), часть из неё пойдёт в капитал, но Пьянов заявил, что изменения графика повышения антициклической надбавки потребность ВТБ в капитале оценивается в 120₽ млрд на начало 2025 г.

📌 ВТБ подтверждает, что побьёт прошлогодний рекорд по ЧП и выйдет под конец года на 550₽ млрд. Только в данную прибыль заложили 3 разовых эффекта: работы с заблокированными активами (происходит), признание 58₽ млрд отложенного налогового актива (произошло) и роспуск резервов (произошло). Без разовых эффектов основной заработок банка находится под давлением помимо высокой к.с., сворачивания льготной ипотеки, повышения макронадбавок по кредитам, ЦБ рассматривает возможность введения макропруденциальных надбавок по кредитам крупным компаниям с высокой долговой нагрузкой. Но, зато правление ВТБ себя не обидело себя и за I п. выписало себе 3,2₽ млрд, а ты всё продолжаешь ждать дивидендов?

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor